【權威發布】2023年中國銀行業100強榜單出爐!

來源:中國銀行業雜志

2023年8月,中國銀行業協會推出本年度“中國銀行業100強榜單”,以核心一級資本凈額為依據排序,并對前100家商業銀行的經營規模、盈利能力、運營效率和資產質量等進行綜合展示。2023年榜單以2022年銀行年報數據為基礎,覆蓋所有類型商業銀行。特別是,首次將外資法人銀行納入排名,以更加完整地反映銀行業市場結構。

01

100強榜單銀行展現復雜環境下的發展韌性

2023年中國銀行業100強在中國商業銀行體系占有重要地位。100強銀行2022年末核心一級資本合計19.89萬億元,同比增長8.53%,占中國商業銀行核心一級資本的94.83%;總資產合計287.53萬億元,同比增長11.22%,占中國商業銀行總資產的89.91%;2022年實現凈利潤合計2.27萬億元,同比增長7.34%,占中國商業銀行凈利潤的98.62%。

分機構類型看,100強銀行包括6家大型商業銀行、12家全國性股份制商業銀行、58家城市商業銀行、15家農村商業銀行、2家民營銀行和7家外資銀行(詳見表1),核心一級資本占比分別為58.10%、23.17%、13.79%、3.67%、0.27%和1.00%。按照銀行總部所在地看,廣東、北京、上海和浙江四地上榜銀行最多,分別有14、11、11和10家銀行,合占100強上榜數量的46.0%,占上榜銀行資產的84.63%。此外,100強中有45家為上市銀行,資產占比89.91%。首次上榜銀行除7家外資銀行外,還有山西銀行、日照銀行和網商銀行等3家銀行。

表1:2023年中國銀行業100強基本情況

(單位:億元,家)

2023年中國銀行業100強榜單展現了商業銀行在復雜環境下的發展韌性。2022年,在俄烏沖突爆發、全球主要央行大幅加息等影響之下,中國銀行業的外部環境復雜多變,國內經濟克服疫情多點散發等困難和挑戰,全年GDP增長3.0%。100強銀行2022年的資產、資本和盈利穩健增長,成本收入比平均值為35.12%,同比上升1.10個百分點;不良貸款率平均值為1.47%,同比上升0.02個百分點。

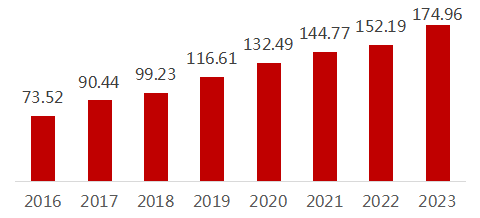

由于首次將外資銀行納入排名以及各銀行資本持續增長,2023年中國銀行業100強榜單的上榜門檻從上年的152.19億元提升到174.96億元,升幅高于往年(詳見圖1)。非上市銀行的核心一級資本主要通過利潤留存等方式進行內源性補充,上市銀行還可以發行股票融資(IPO、增發、配股、可轉債)補充核心一級資本。2022年,蘭州銀行實現IPO上市,郵儲銀行、華夏銀行、中原銀行、無錫銀行等通過定增方式補充核心一級資本,一些銀行還通過永續債、二級資本債等資本工具補充其他資本。整體上,2022年末中國商業銀行核心一級資本充足率10.74%,較上年末下降0.04個百分點。

圖1:中國銀行業100強歷年上榜門檻

第100強銀行的核心一級資本凈額

(單位:億元)

02

大型商業銀行核心資本持續增長,穩定處于全球前列

工商銀行、農業銀行、中國銀行、建設銀行、交通銀行和郵儲銀行六家大型商業銀行在我國乃至全球銀行業保持領先地位。六大銀行在2023年100強排行榜中居于前7位,2022年核心一級資本合計11.55萬億元,同比增長8.32%,占100強銀行的58.10%;總資產合計164.11萬億元,同比增長12.82%,占100強銀行的57.08%;實現凈利潤1.36萬億元,同比增長5.34%,占100強銀行的59.78%;成本收入比平均值為33.70%,同比上升0.69個百分點;不良貸款率平均值為1.27%,同比下降0.05個百分點。

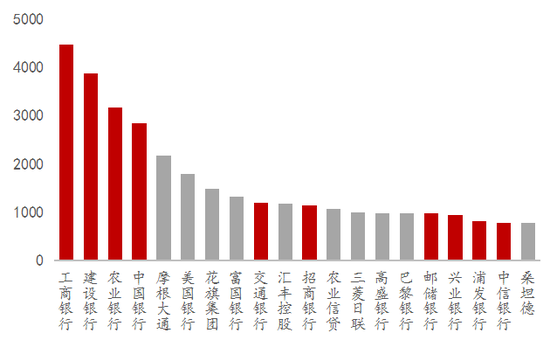

換算為美元計價進行國際比較,我國六大商業銀行核心一級資本凈額在全球排名處于前16名,其中工商銀行、建設銀行、農業銀行、中國銀行居于前4名,保持不變;交通銀行排名第9位,較上年提升一位;郵儲銀行排名第16位,保持不變。總體上,我國商業銀行在全球銀行業前20強中占一半數量(詳見圖2),地位突出,這與我國金融結構及大型銀行的競爭力提升密切相關。我國銀行業在金融體系占主導地位,同時大型銀行在銀行體系中占比高。2022年末,我國商業銀行總資產約合45.91萬億美元,是排名全球第二位美國銀行業總資產的1.95倍;我國六大銀行總資產約占商業銀行總資產的48.86%,資產、資本和盈利規模在全球領先。

圖2:我國商業銀行在2023年全球銀行業20強中占一半

核心一級資本凈額

(單位:億美元)

03

中小型銀行與外資法人銀行亮點紛呈,經營發展各具特色

2022年,實體經濟增長放緩和金融市場波動給銀行經營帶來壓力,在一攬子穩增長和逆周期政策的推動下,銀行業總體保持平穩運行。在2023年100強榜上,股份制銀行、城商行、農商行、民營銀行、外資銀行核心一級資本分別同比增長8.65%、9.64%、6.26%、29.40%和6.37%,總資產分別增長7.09%、13.12%、9.22%、5.83%和1.84%,凈利潤分別增長8.41%、13.97%、7.42%、38.98%和21.58%。

在股份制銀行中,招商銀行表現亮眼,核心一級資本凈額7993.52億元,居于100強第6位;在全球相比,居于匯豐控股之后,排在全球第11位。在城商行中,北京銀行拔得頭籌,核心一級資本凈額2243.27億元,居于100強第15位。在農商行中,重慶農村商業銀行處于領先,核心一級資本凈額1079.51億元,居于100強第22位。總體看,中小銀行保持平穩較快增長,特別是深耕于京津冀、長三角、成渝等經濟發達區域的商業銀行,經營發展勢頭良好。

值得一提的是民營銀行和外資銀行。2023年100強銀行中,兩家民營銀行上榜:深圳前海微眾銀行和浙江網商銀行,分別排名第49位和100位。兩家銀行分別依托于騰訊和阿里的網絡背景和金融科技實力,在民營銀行中居于領先地位。外資銀行在中國發展良好,今年首次納入排名,即有7家上榜。其中,匯豐銀行(中國)處于領頭羊地位,核心一級資本凈額580.67億元,排名第34位。7家外資銀行總資產增長1.84%,凈利潤增長21.58%,展現較強盈利能力。

2022年,商業銀行不斷提升全面風險管理能力,保持不良資產處置力度,持續夯實資產質量。2022年上榜銀行不良貸款率平均值為1.47%,較上年略升0.02個百分點;其中,股份行、城商行、農商行、民營銀行、外資銀行不良率平均值分別為1.44%、1.63%、1.36%、1.71%、0.52%。100強榜單中,57家銀行不良貸款率較上年改善;25家銀行不良率低至1%以下,其中:股份制銀行1家,為招商銀行(0.96%);外資銀行5家,城農商行18家,主要分布在長三角、珠三角及成渝等地區,例如花旗銀行(0.60%)、寧波銀行(0.75%)、成都銀行(0.78%)等。

04

未來展望:邁向高質量發展新階段

2023年,全球經濟形勢依然復雜,主要發達經濟體增長放緩,我國國民經濟恢復向好,銀行業總體上處于更為有利的發展環境,要以強化資本管理為基礎,優化資產負債管理,完善內控治理機制,提升核心競爭力,實現高質量發展。

一是主動應對外部沖擊風險。2023年初,美歐主要經濟體增長壓力加大,美國硅谷銀行、瑞士信貸銀行等風險事件引發金融市場劇烈波動。需警惕美歐貨幣政策調整的外溢效應。我國商業銀行應持續優化信用風險、市場風險、流動性風險的管控,夯實資本積累能力。

二是積極適應利率下行環境。我國銀行體系利率中樞總體下行,貸款與存款定價下降不完全匹配,可能影響凈息差水平、盈利能力和內源性資本補充能力。商業銀行需綜合運用各種渠道補充資本,提升可持續發展水平。除資本留存外,可通過定增、轉債、配股等方式補充核心一級資本;通過各類資本工具發行補充其他資本;總損失吸收能力(TLAC)工具發行有望試點,將為全球系統重要性銀行(G-SIBs)開啟資本補充新渠道。

三是持續提升資本管理水平。《商業銀行資本管理辦法(征求意見稿)》已于今年2月發布,根據征求意見稿,新辦法將于2024年1月1日起實施。新辦法對銀行體系資本計量做出了系統性重塑,商業銀行需要順應政策引導,細化數據治理,夯實經營基礎,優化資產擺布,加大對財富管理、消費金融、中小企業融資等輕資本業務的發展力度,努力走出資本節約型發展的新路。

四是堅持做實資產質量分類。2023年2月《商業銀行金融資產風險分類辦法》發布,旨在進一步促進銀行體系準確、真實識別信用風險。展望未來,經濟企穩有助于修復微觀主體的資產負債表,緩釋銀行體系資產質量風險。

責任編輯:宋源珺

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)