安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

5月1日,美國加利福尼亞州金融保護與創新部(DFPI)宣布,監管機構已接管第一共和銀行。DFPI指定聯邦存款保險公司(FDIC)作為第一共和銀行的接管人。

這是兩個月內倒閉的第三家美國大型銀行。受此消息影響,第一共和銀行股價盤前一度暴跌超50%,盤前停牌。其年內累計跌幅已超97%。

圖片來源:路透社報道截圖

圖片來源:路透社報道截圖規模在硅谷銀行之上

7000億存款幾天內被“嚇跑”

事實上,在過去的這個周末,美國金融監管機構就一直在為第一共和銀行的“倒下”做準備。

據財聯社援引知情人士表示,在FDIC的呼吁下,包括摩根大通公司和浦瑞興金融集團(PNC Financial Services Group Inc.)等在內的大銀行,紛紛提交了提交了對First Republic Bank的競標。FDIC當時就正準備接管和出售這家陷入困境的貸款機構。

在3月10日加州灣區的貸款機構硅谷銀行倒閉后,這家位于舊金山的區域性銀行數周來就始終搖搖欲墜。硅谷銀行的倒閉刺激了恐慌的第一共和銀行客戶在幾天內撤出約1000億美元(約合人民幣6912億元)的存款。此后,該行股票已經挫跌約97%。

包括摩根大通和浦瑞興在內的一批美國最大銀行,曾試圖用300億美元的存款來支持第一共和銀行,但這一切顯然杯水車薪。

長期以來,第一共和銀行以專注于富裕階層這一理想客戶群并取得快速增長而聞名。其以相對較低的利率發放巨額抵押貸款,以吸引和留住富有的客戶,但這些貸款的價值在過去一年已大幅下降。

截至去年年底,該行的持有至到期類證券的賬面虧損約為48億美元。此外,其房地產抵押貸款的公允價值比賬面價值低約190億美元。

由于第一共和銀行的絕大多數存款,和硅谷銀行一樣都沒有保險——也就是說,超過了FDIC設定的250000美元的上限。這加劇了分析師和投資者對其特許經營權的擔憂。儲戶也競相擠兌,因為他們將面臨無法收回所有資金的風險。

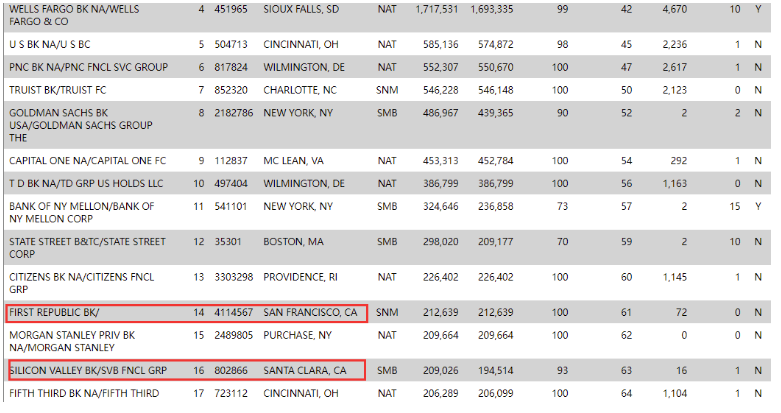

根據美聯儲此前發布的報告,截止去年底,美聯儲將第一共和銀行的規模列為美國商業銀行的第14位,排名尤在第16位的硅谷銀行之上。

摩根大通宣布收購

5月1日,美國聯邦存款保險公司表示,第一共和銀行辦公室將以摩根大通分支機構的身份重新開業,第一共和國銀行在8個州的84個辦事處將于今日重新開業。

5月1日,摩根大通宣布,它已從美國聯邦存款保險公司(FDIC)收購第一共和銀行的絕大部分資產,并承擔第一共和銀行的所有存款和部分其他負債。

根據交易內容,摩根大通將收購第一共和銀行的絕大部分資產,包括約1730億美元的貸款和約300億美元證券;承擔約920億美元存款,包括300億美元的大額銀行存款,這些存款將在交易結束后償還或在合并中消除;FDIC將提供損失分擔協議,涵蓋所收購的單戶住宅抵押貸款和商業貸款,以及500億美元的五年期固定利率定期融資;摩根大通不承擔第一共和銀行的公司債或優先股。

據了解,這是兩個月內第三家倒閉的美國區域性銀行。不到兩個月前,硅谷銀行和紐約簽名銀行因存款外流而倒閉,迫使美聯儲采取緊急措施介入,以穩定市場。

摩根大通:

收購沒有改變經濟衰退的可能性

據FDIC聲明,FDIC與摩根大通銀行簽訂了一項收購和承擔協議。第一共和銀行的總資產約為2291億美元(約合人民幣1.58萬億元),總存款約為1039億美元。

所有儲戶都將成為摩根大通的儲戶,并可完全動用自己的存款。

摩根大通表示,承擔第一共和銀行的部分負債,預計一次性稅后收益約為26億美元;將保持非常充足的CET1比率;第一共和銀行交易將“適度提升每股收益”。

對于此次收購,摩根大通董事長兼首席執行官杰米·戴蒙說:“我們的政府邀請我們和其他人站出來,我們做到了。”“我們的財務實力、能力和商業模式使我們能夠以一種將存款保險基金成本降至最低的方式進行交易。”

戴蒙補充稱:“此次收購對我們公司整體有利,對股東有利,有助于進一步推進我們的財富戰略,并對我們現有的特許經營權形成補充。”

作為此項交易的結果,摩根大通預計將確認約26億美元的一次性預付稅后收益,該收益未反映未來18個月預計的約20億美元稅后重組成本。

該交易預計將適度增加每股收益,每年產生超過5億美元的增量凈收入,不包括約26億美元的一次性稅后收益或約20億美元的稅后重組成本,預計在2023年和2024年期間產生。

視覺中國-VCG111413304645

視覺中國-VCG111413304645據財聯社,摩根大通首席執行官表示,第一共和銀行的收購交易并沒有改變經濟衰退的可能性,這與2008年的情況有很大不同。

專家:未來美國銀行業

可能出現大規模重組

據新華社4月28日報道,分析人士認為,除第一共和銀行外,美國其他區域性銀行也面臨更多審視,美國銀行業可能會出現一輪兼并重組,信貸市場緊縮預計將加劇美國經濟下行壓力。

國際評級機構穆迪日前下調了10余家美國區域性銀行的評級。穆迪表示,銀行管理資產和負債面臨的壓力日益明顯,一些銀行的存款是否具備高穩定性存疑。

瑞銀全球財富管理公司美洲地區首席投資官索利塔·馬塞利日前表示,銀行正付出更高成本留住存款,同時為一旦經濟衰退而可能出現的貸款損失撥備更多準備金。

美國科羅拉多州立大學金融與房地產系副教授王天陽表示,從第一共和銀行的股價表現來看,美國銀行業危機仍在發酵。未來一段時間美國銀行業可能出現較大規模重組,大銀行可能會并購很多無法存活下去的中小銀行。

王天陽說,隨著大量資金因避險和追求相對高回報流入貨幣市場基金,很多中小銀行的準備金被蠶食,信貸萎縮加上信貸標準提高會使美國貨幣供應進一步縮小,加大美國經濟出現硬著陸的風險。

另一方面,美元、美債和國際黃金價格受避險情緒影響回升,市場對5月加息25個基點預期出現動搖。據芝加哥商品交易所(CME)美聯儲觀察顯示,美聯儲5月維持利率不變的概率為23.8%,加息25個基點的概率為76.2%;到6月維持利率在當前水平的概率為18%,累計加息25個基點的概率為63.5%,累計加息50個基點的概率為18.5%。

中央財經大學證券期貨研究所研究員楊海平表示,此前硅谷銀行倒閉后盡管進行了救助,但當前美國銀行體系資產負債表承壓的狀況并未根本改善,同時美聯儲貨幣政策窘境并未根本改善。這就決定了風險傳染的基礎條件并未移除,對風險傳染失控的擔憂如影隨形。

楊海平進一步指出,此輪危機之后,對于美國而言需要思考的并不是監管是否更嚴格的問題,而應該是更為宏大的命題,包括:其一,貨幣政策的底線問題,金融體系能否經受住貨幣政策短期內從超級寬松到加息狂飆的切換。其二,如何約束濫用美元霸權、讓全球為其錯誤政策買單的沖動。其三,如何優化整個宏觀審慎管理體系。

據央視新聞,美國多個高校經濟學家3月聯合完成的一項研究顯示,美聯儲激進加息“極大地”增加了銀行體系的脆弱性。受此影響,美國至少有186家銀行面臨與硅谷銀行類似的境況,屆時即使只發生小規模的擠兌,也將有更多銀行面臨“爆雷”。

悉尼大學商學院副教授 舒米·阿克塔:當我看到(部分銀行關閉)時,我認為這只是一場即將發生的災難的序幕,因為這只是冰山一角,這種情況不能輕易化解。無論美聯儲或美國政府介入或者其他公司試圖接管,都只能是一個“創可貼式”的解決方案。這是一個非常深的傷口,事實上傷口感染非常嚴重,創可貼可能根本不起作用。

編輯|段煉 杜波

責任編輯:李桐

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)