降息了!

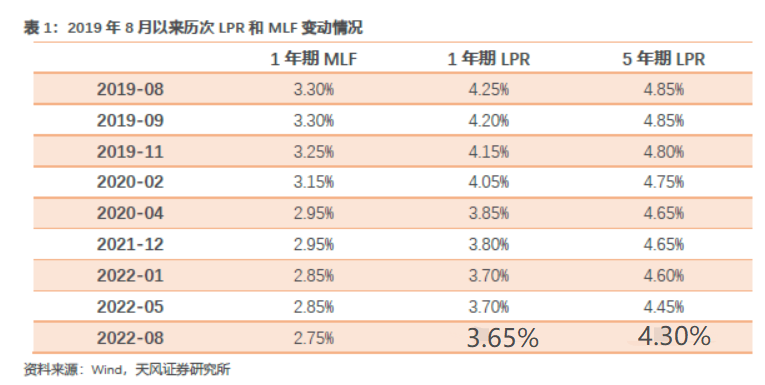

8月22日9時15分,中國人民銀行授權(quán)全國銀行間同業(yè)拆借中心公布最新貸款市場報價利率(LPR)為:1年期LPR為3.65%,下調(diào)5個基點(diǎn),5年期以上LPR為4.3%,下調(diào)15個基點(diǎn)。

此次LPR下調(diào)已在市場預(yù)期之中。此前8月15日,MLF利率調(diào)降10個基點(diǎn)至2.75%。

附2019年8月以來歷次LPR和MLF變動情況

如以商貸額度100萬元、貸款30年、等額本息還款方式計算,此次LPR下降15個基點(diǎn),月供減少88.48元,累積30年月供減少3.18萬元。

首套房最低利率可到4.1%

按照央行規(guī)定,個人房貸借款人和貸款銀行可協(xié)商選擇利率重定價(通常周期最短為1年),每次利率重定價時,定價基準(zhǔn)調(diào)整為最近一個月相應(yīng)期限的LPR。

數(shù)據(jù)顯示,2021年12月和今年1月,央行先后將一年期LPR下調(diào)了5和10個基點(diǎn),隨后一直持穩(wěn)在3.70%;五年期品種在今年1月下調(diào)5基點(diǎn)后,又在5月單獨(dú)下調(diào)了15個基點(diǎn)至4.45%。

值得注意的是,5月15日,人民銀行、銀保監(jiān)會發(fā)布了關(guān)于調(diào)整差別化住房信貸政策有關(guān)問題的通知。通知明確,對于貸款購買普通自住房的居民家庭,首套住房商業(yè)性個人住房貸款利率下限調(diào)整為不低于相應(yīng)期限貸款市場報價利率(LPR)減20個基點(diǎn)。二套住房商業(yè)性個人住房貸款利率政策下限按現(xiàn)行規(guī)定執(zhí)行。

這意味著,按照8月22日的貸款市場報價利率(LPR),那么首套住房商業(yè)性個人住房貸款利率下限幅度可至4.1%。

易居研究院智庫中心研究總監(jiān)嚴(yán)躍進(jìn)表示,此次降息符合預(yù)期,此前MLF降息,使得大家對于此次降息動作不會意外。但降息15個基點(diǎn),略超出預(yù)期,充分說明進(jìn)一步降低中長期資金成本的導(dǎo)向和迫切性。

那么,8月LPR下調(diào)對房地產(chǎn)具體有什么影響:

第一,房貸利率下調(diào)空間增大。在2020年8月份的時候,很多銀行都集中將存量房貸批量轉(zhuǎn)化成LPR。采用LPR定價模式之后,房貸利率會隨著市場貸款利率水平的波動而波動,如果LPR下降了,對應(yīng)的房貸利息也會跟著下降。

第二,存量購房者到2023年才能開始減少利息。

轉(zhuǎn)化成LPR定價模式之后,房貸一般會一年調(diào)整一次,至于調(diào)整的日期是多少,不同銀行規(guī)定不一樣,有的銀行是在合同簽署日調(diào)整,但大部分銀行則是從新一年的第1月份開始調(diào)整。這意味著2023年1月份,很多人的房貸將會迎來新一輪調(diào)整周期。

第三,對新購房者而言,降息利好更直接。據(jù)計算,如以商貸額度100萬元、貸款30年、等額本息還款方式計算,此次LPR下降15個基點(diǎn),月供將減少約90元,累積30年月供減少3.18萬元。

對市場有何影響?

A股影響:

光大證券分析稱,短期來看,市場在LPR調(diào)降前的兩周里可能會出現(xiàn)上漲,但在落地后的一周內(nèi)通常表現(xiàn)不佳。歷史來看,在LPR調(diào)降前,市場通常表現(xiàn)較好,在大多數(shù)時候均呈現(xiàn)上漲狀態(tài),這種現(xiàn)象的發(fā)生可能與投資者對流動性寬松的預(yù)期升溫有關(guān)。但是當(dāng)LPR調(diào)降落地之后,股市的表現(xiàn)則相對較差。

長期來看,LPR調(diào)降對市場的影響主要取決于寬信用的落地情況。從長期的角度來看,股市的表現(xiàn)終究要回到基本面,如果寬貨幣能夠成功傳導(dǎo)至寬信用,那么股市通常會有較好的表現(xiàn),例如2020年初前后的時間段,反之,則股市難有較好的表現(xiàn),如2022年初時情況。

信貸影響

中信證券分析稱,LPR下調(diào)后,8月信貸或脈沖上行:第一,經(jīng)驗(yàn)證明LPR下調(diào)會為信貸帶來快速修復(fù)。回顧歷史,企業(yè)信貸增速受到LPR影響較為明顯,隨著疫情影響淡去,LPR下調(diào)將會對貸款有較好的拉動作用。相較之下,居民貸款看似對LPR變化并不敏感,但觀察同比多增數(shù)值的邊際變化,可以發(fā)現(xiàn)以個人住房按揭貸款為主的中長貸對于5年期LPR調(diào)降的反應(yīng)較為明顯快速。

第二,監(jiān)管指導(dǎo)因素在今年表現(xiàn)尤為明顯。今年信貸的增長受監(jiān)管指導(dǎo)因素的影響較大,當(dāng)政策部署加大信貸投放力度時,當(dāng)月信貸往往會得到明顯的提振。從央行降息的舉措以及二季度貨幣政策報告中“加大對實(shí)體經(jīng)濟(jì)信貸支持力度”的表述來看,目前信貸增長依然是政策非常重視的問題,配合大概率下行的LPR,我們認(rèn)為對于8月的信貸增長可以再樂觀一些,新增規(guī)模有望達(dá)到1.5萬億,同比多增3000億元。

債市影響

中信證券稱,對于債市而言,1年期MLF利率作為10年期國債利率的定價錨,預(yù)計長債利率中樞會跟隨下調(diào)10bps,考慮到目前債市做多情緒,不排除短期內(nèi)超調(diào)的可能,但在區(qū)間下沿操作還需謹(jǐn)慎。中長期來看,MLF降息后的LPR報價下調(diào)將成為寬信用的催化劑,此前支撐債市表現(xiàn)的“資產(chǎn)荒”邏輯后續(xù)可能被打破,流動性市場供給減少而需求回升的背景下,債市利率或存在調(diào)整的壓力。

專家:不排除再次降息的可能

下一步貨幣政策走向如何?央行在7月份發(fā)布的《中國區(qū)域金融運(yùn)行報告(2022)》中指出,下一步要繼續(xù)深化LPR改革,完善LPR報價機(jī)制,不斷提高LPR報價質(zhì)量,使中央銀行政策利率通過市場利率向貸款利率和存款利率的傳導(dǎo)更加順暢。

中國民生銀行首席經(jīng)濟(jì)學(xué)家溫彬認(rèn)為,在后期美聯(lián)儲加息節(jié)奏有所放緩、“以我為主”的政策基調(diào)下,不排除再次降息的可能。三季度降準(zhǔn)的概率不高,但若四季度房地產(chǎn)融資有所改善,寬信用進(jìn)程加快,在結(jié)構(gòu)性流動性短缺框架有所恢復(fù)的情況下,為給銀行體系提供長期流動性、進(jìn)一步降低負(fù)債成本,也不排除會適時進(jìn)行0.25個百分點(diǎn)的小幅降準(zhǔn)操作。

責(zé)任編輯:李琳琳

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費(fèi)問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)