意見領袖 | 程實(工銀國際首席經濟學家 )、徐婕(工銀國際宏觀分析師 )

“古人今人若流水,共看明月皆如此。”歷史從不簡單的重復,但總是壓著邏輯相似的韻腳。超預期的宏觀經濟裂變總是會激發超常規的政策應對。6月16日,美聯儲FOMC會議加息75個基點落地,貨幣緊縮政策力度進一步加碼,加息與縮表效應相互疊加,“沃爾克時刻”再度重現。此前,美國5月CPI同比增幅超出市場預期,消費者信心意外羸弱,美國經濟深陷“滯脹”困局,再通脹壓力與實體經濟復蘇困難期、政治大選角力期以及地緣動蕩敏感期等特殊狀態相互疊加,超常規加速加息是“滯脹”格局超預期固化的必然結果。我們預計,美聯儲今年全年加息300個基點左右。在“沃爾克時刻”的破窗效應與外溢沖擊的相互作用下,全球政策當局短期仍需警惕加息縮表加快推進造成經濟金融市場波動,長期則需側重優化生產要素配置,提升全要素生產率,強化經濟增長核心動能,唯有不拘一格、全力以赴,才能走出滯脹、行穩致遠。

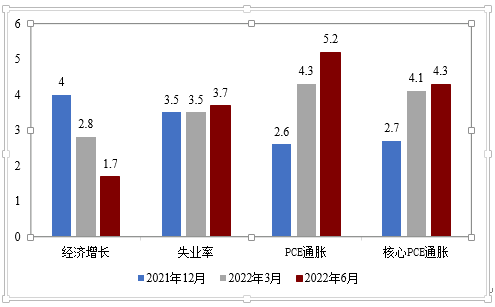

“沃爾克時刻”的確立:力度加碼+量價齊行。上世紀70年代至80年代初,美國因為連續遭遇兩次石油危機,導致布雷頓森林體系終結,經濟陷入“滯脹”漩渦。時任美聯儲主席沃爾克采用超預期的加息政策,有效地遏制住了超預期的通脹狀態。有效聯邦基金利率從1979年7月的10.5%上升至1981年6月的19.1%,CPI同比增速在1980年3月達到14.8%的峰值,隨后開始下降,1982年、1983年平均CPI同比增速分別為6.2%、3.2%。今次,“沃爾克時刻”再度重現,美聯儲周四宣布加息75個基點落地。整體來看,本次會議傳遞了以下信息:一是貨幣緊縮政策力度正在加大。美聯儲今年已經加息三次、共計150個基點,單次加息幅度進一步擴大、加息力度不斷增加。盡管市場對美國經濟轉向衰退的預期普遍上升,但因為就業增長強勁和通脹新高,美聯儲仍將控制通脹作為首要任務,繼續維持強勢鷹派姿態,承諾讓通脹回落到目標2%。二是加息與縮表雙管齊下,緊縮效應相互疊加。美聯儲6月1日如期啟動被動縮表,本次加息與縮表實現重疊,價格工具與數量工具的復合影響開始顯現。美聯儲會繼續按原計劃縮表,過渡期內(3個月)每月縮表475億美元(300億美元國債和175億美元MBS),之后規模提升至每月950億美元(600億美元國債和350億美元MBS),約占資產負債規模的1%,預計今年年內縮表規模將等于一次性加息25個基點。三是“滯脹”狀態進一步確立,充分前瞻與靈活應對并舉。此次,美聯儲更新了對于美國經濟增長、失業率以及通脹水平的預測,相比于3月的預測數據,經濟增長下調1.1個百分點至1.7%,PCE通脹上調0.9個百分點至5.2%,反映出美聯儲對于美國經濟“滯脹”狀態進一步固化的判斷。針對通脹波動的高度不確定以及經濟前景的不斷變化,鮑威爾強調仍將給予市場充分的前瞻指引,盡可能避免平添不確定因素,同時也會對不斷更新的通脹數據與經濟數據及時作出反應,適時調整政策幅度。我們判斷,美聯儲今年全年將加息300個基點左右,未來四次會議(7月、9月、11月和12月)可能會陸續加75個基點、25個基點、25個基點和25個基點,或是其他組合形式。

圖1:美聯儲對于美國經濟增長、失業率以及通脹水平的預測(%)

資料來源:FED以及我們的整理

“沃爾克時刻”的成因:二次通脹+三期疊加。再通脹疊加實體經濟復蘇困難期、政治大選角力期以及地緣動蕩敏感期的特殊狀態,大幅鷹派加息是“滯脹”格局超預期固化的必然結果。首先,美國經濟面臨“脹”的困局強于“滯”的壓力。美國作為資本流入國,其通脹水平因為資本流動將受到來自國內與國際兩方面的抬升,從而強化了“脹”的壓力。同時,資本回流會對經濟增長形成一定的支撐作用,進而緩解了“滯”的窘迫。相比之下,在美聯儲開始加息周期后,新興市場等資本流出國將承受相對更大的經濟下行壓力。其次,美國通脹水平并沒有實質性回落,二次通脹得到印證。此前,美國5月CPI同比增長8.6%,再次突破新高,且高于市場預期的8.2%;核心CPI同比增長6%,高市場預期0.1個百分點。由于勞動參與意愿降低,加之私人部門定價能力抬升,使得企業薪資抬升的外溢效應顯著擴大,美國通脹誘因已經開始從大宗商品價格推動向“薪資-價格”螺旋轉變,勞動力市場供需不平衡加劇將抬升美國第二輪通脹預期上行。同時,美國一季度經濟增長不及預期,實體經濟復蘇放緩。從需求側看,在通脹高企的壓力下,私人消費信心不斷下滑,隨著夏季能源使用高峰來臨以及物價上漲短期尚未見頂,美國消費者信心恐難快速修復。從供給側看,由于全球疫情反復以及供應鏈瓶頸,加之國內勞工市場緊張,供給短缺問題依然嚴重。再者,美國11月中期選舉或會對加息路徑造成擾動。拜登政府執政近一年,根據RealClearPolitics數據其支持率已經從上任初期的55.5%下滑至38.9%,而且根據美國廣播公司6月公布的調查顯示,大多數受訪者不滿意拜登上任以來的經濟政策,71%的受訪者對拜登抑制通脹的努力感到不滿意,半數以上受訪者認為通脹和經濟問題對于中期選舉中選民的選擇極其重要。由此可見,即使當前美國非農數據強勁,但快速攀升的物價水平仍是影響拜登支持率的重要因素。此外,地緣風險仍存在極大的不確定,不僅會直接影響有關大宗商品價格(主要是能源與糧食),推升全局性通脹,而且會激化貿易保護主義,惡化全球貿易環境,干擾全球產業鏈供應鏈暢通,提升貿易成本,進一步抬升通脹中樞。

圖2:資本流出國與資本流入國的經濟壓力重心不同

資料來源:我們的繪制

“沃爾克時刻”的影響:破窗效應+外溢沖擊。伴隨著放緩的經濟增長預期、高企的通脹預期、超常態的加息預期相互交織,“沃爾克時刻”昨日重現,將對全球經濟金融造成深遠影響。貨幣緊縮政策由美國向歐元區蔓延,歐洲央行貨幣立場調整至中性水平,全球負利率時代也將終結。我們預計,歐洲央行可能于7月加息,并于第三季度末結束負利率。短期來看,仍需警惕加息縮表加速推進造成經濟金融市場劇烈波動。一方面,新興市場經濟復蘇進程受到波及。歐美通脹壓力持續擴散,疊加地緣局勢升溫以及全球疫情反復,對新興市場經濟復蘇造成復合沖擊。同時,美聯儲緊縮步伐加速,一定程度上限制了新興經濟體的宏觀政策空間,加大了其經濟復蘇的不確定性。另一方面,股債匯幣市場可能出現共振。隨著全球流動性拐點出現,市場風險偏好發生改變,高估值的風險資產可能被持續拋售,股票市場、債券市場、外匯市場和數字資產同時承壓,近期快速變化的各類資產價格對此已有一定反應。長期來看,伴隨著“沃克爾時刻”的出現,全球利率整體進入回升期,超寬松貨幣環境助推經濟增長的時代走向終結,經濟發展將更多依賴全要素生產率的提升,政策端需側重優化資源要素配置布局,更多地利用結構性政策促進實體經濟可持續發展。

(本文作者介紹:工銀國際研究部主管,首席經濟學家。研究領域為全球宏觀、中國宏觀和金融市場。)

責任編輯:宋源珺

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。