文/新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專(zhuān)欄作家 盧平

“碳達(dá)峰、碳中和”下的供給側(cè)改革是否會(huì)提振經(jīng)濟(jì)增速?從美國(guó)、日本這兩個(gè)發(fā)達(dá)國(guó)家案例可以看出,面對(duì)內(nèi)憂(yōu)外患,供給側(cè)改革都成功實(shí)現(xiàn)了國(guó)家經(jīng)濟(jì)轉(zhuǎn)型和再次騰飛。

摘要:

2020年9月中國(guó)提出“二氧化碳排放力爭(zhēng)于2030年前達(dá)到峰值,努力爭(zhēng)取2060年前實(shí)現(xiàn)碳中和目標(biāo),“碳達(dá)峰、碳中和”下的供給側(cè)改革是否會(huì)提振經(jīng)濟(jì)增速?從美國(guó)、日本這兩個(gè)發(fā)達(dá)國(guó)家案例可以看出,面對(duì)內(nèi)憂(yōu)外患,供給側(cè)改革都成功實(shí)現(xiàn)了國(guó)家經(jīng)濟(jì)轉(zhuǎn)型和再次騰飛。

美國(guó):供給側(cè)改革有效控制通脹,實(shí)現(xiàn)經(jīng)濟(jì)復(fù)蘇。1981年11月CPI同比增速為4.64%,遠(yuǎn)低于1981年4月11.46%的增長(zhǎng)率,1981年11月后CPI同比持續(xù)維持在個(gè)位數(shù),截至1983年8月回落至2.6%。從1982年末開(kāi)始,美國(guó)經(jīng)濟(jì)開(kāi)始復(fù)蘇,GDP持續(xù)增長(zhǎng),1984年Q1的GDP增速達(dá)到8.58%;失業(yè)率也從1982年底開(kāi)始走低,至1989年末一直維持在較低水平。

日本:20世紀(jì)70年代,石油危機(jī)導(dǎo)致日本出現(xiàn)了物價(jià)高漲、失業(yè)率上升、企業(yè)倒閉等現(xiàn)象。日本從供給側(cè)入手實(shí)施改革:降低成本,鼓勵(lì)創(chuàng)新、減量經(jīng)營(yíng)、大力疏解產(chǎn)能過(guò)剩。減量經(jīng)營(yíng)使日本制造業(yè)的國(guó)際競(jìng)爭(zhēng)力顯著增強(qiáng),從上世紀(jì)70年代后半期到80年代,電子、汽車(chē)等產(chǎn)業(yè)取代了原來(lái)的鋼鐵、石化等產(chǎn)業(yè),成為引領(lǐng)日本經(jīng)濟(jì)增長(zhǎng)的主導(dǎo)產(chǎn)業(yè)。日本產(chǎn)業(yè)結(jié)構(gòu)從原來(lái)的勞動(dòng)和資源密集型逐漸轉(zhuǎn)向知識(shí)和技術(shù)密集型。在1973年石油危機(jī)前:拒絕減速,刺激加杠桿,股市出現(xiàn)泡沫后深跌;在1973年石油危機(jī)之后,實(shí)施供給側(cè)改革,輔以中性偏緊的貨幣政策,無(wú)風(fēng)險(xiǎn)利率大降,增速換擋成功后股市走牛。

中國(guó):此前兩次供給側(cè)改革——1998年左右與2015年的供給側(cè)改革,在時(shí)點(diǎn)選擇上,1998年與2015年同時(shí)對(duì)應(yīng)著GDP增速下行時(shí)期,1999年四季度增速為7.66%,2015年四季度增速為7.04%。CPI與PPI均呈下行趨勢(shì),價(jià)格下跌,工業(yè)通縮,且兩個(gè)時(shí)期PPI表現(xiàn)都較為低迷。此外,部分產(chǎn)業(yè)產(chǎn)能利用率低下,產(chǎn)能過(guò)剩嚴(yán)重,企業(yè)盈利向下,1998年主要是紡織業(yè),2015年主要是煤炭鋼鐵等傳統(tǒng)行業(yè)。在貨幣政策方面,這兩個(gè)時(shí)期央行均通過(guò)降息降準(zhǔn)來(lái)刺激經(jīng)濟(jì)回升。

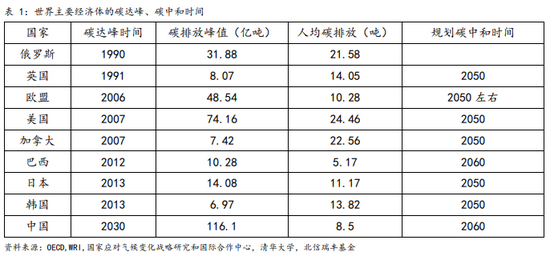

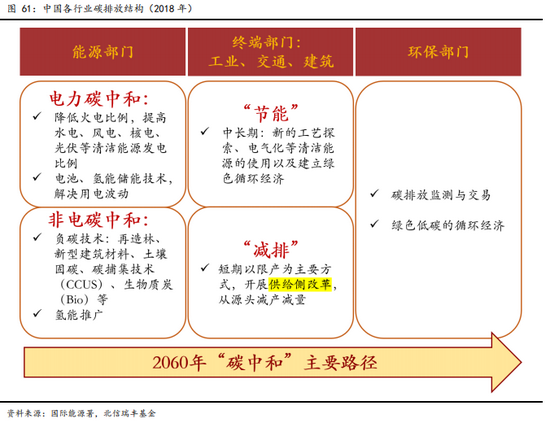

中國(guó)此次碳中和與此前的供給側(cè)改革有何異同?與只針對(duì)經(jīng)濟(jì)領(lǐng)域的供給側(cè)改革不同,碳中和是應(yīng)對(duì)氣候變化、實(shí)現(xiàn)人類(lèi)可持續(xù)發(fā)展的重要舉措,意在深刻改變經(jīng)濟(jì)產(chǎn)業(yè)發(fā)展和能源結(jié)構(gòu),是一場(chǎng)生產(chǎn)生活方式的自我革命。不僅意味著碳排放量的約束,更意味著化石能源消費(fèi)總量的限制。2050年,中國(guó)要實(shí)現(xiàn)非化石能源占比超過(guò)一半,建成能源文明消費(fèi)型社會(huì)。而對(duì)比大部分發(fā)達(dá)國(guó)家,從碳達(dá)峰到碳中和約需50年,而我國(guó)只有30年,時(shí)間更緊,任務(wù)更重。我們認(rèn)為,實(shí)現(xiàn)2060年碳中和的全產(chǎn)業(yè)鏈碳減排路線(xiàn),可以概括為能源部門(mén)、終端部門(mén)、環(huán)保部門(mén)三個(gè)維度。能源部門(mén):應(yīng)當(dāng)承擔(dān)清潔能源的歷史使命,推動(dòng)能源結(jié)構(gòu)轉(zhuǎn)型調(diào)整。終端部門(mén):應(yīng)從“節(jié)能”與“減排”兩個(gè)方面進(jìn)行產(chǎn)業(yè)結(jié)構(gòu)化升級(jí)。短期以限產(chǎn)為主要方式,開(kāi)展供給側(cè)改革,從源頭減產(chǎn)減量,中長(zhǎng)期后仍需通過(guò)新的工藝探索、電氣化等清潔能源的使用以及建立綠色循環(huán)經(jīng)濟(jì)等方面進(jìn)行節(jié)能增效,實(shí)現(xiàn)單位產(chǎn)出的能源或資源消耗下降。環(huán)保部門(mén):通過(guò)建立完善的相關(guān)碳排放監(jiān)測(cè)與交易體系,切實(shí)保證能源部門(mén)和“高碳”工業(yè)部門(mén)減排,同時(shí)加快構(gòu)建綠色低碳的循環(huán)經(jīng)濟(jì),實(shí)現(xiàn)下游資源循環(huán)再生,包括廢鋼、塑料、廢有色金屬等原生材料的二次利用。

一、供給側(cè)改革能否提振經(jīng)濟(jì)?—以美日供給側(cè)改革為例

2020年9月中國(guó)提出“二氧化碳排放力爭(zhēng)于2030年前達(dá)到峰值,努力爭(zhēng)取2060年前實(shí)現(xiàn)碳中和目標(biāo),“碳達(dá)峰、碳中和”下的供給側(cè)改革是否會(huì)提振經(jīng)濟(jì)增速?從美國(guó)、日本這兩個(gè)發(fā)達(dá)國(guó)家案例可以看出,面對(duì)內(nèi)憂(yōu)外患,供給側(cè)改革都成功實(shí)現(xiàn)了國(guó)家經(jīng)濟(jì)轉(zhuǎn)型和再次騰飛。

1、美國(guó)供給側(cè)改革,實(shí)現(xiàn)經(jīng)濟(jì)再度崛起

1)美國(guó)供給側(cè)改革產(chǎn)生的背景是“滯脹”

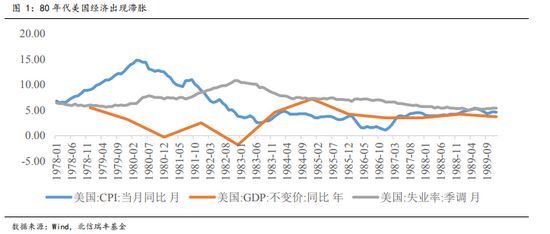

美國(guó)的供給側(cè)改革是為了應(yīng)對(duì)“滯脹”。二戰(zhàn)后,美國(guó)政府不斷增加社會(huì)福利開(kāi)支,并加強(qiáng)對(duì)經(jīng)濟(jì)的管制以抑制壟斷、負(fù)外部性等各種市場(chǎng)失靈,結(jié)果政府過(guò)度依賴(lài)刺激政策,經(jīng)濟(jì)出現(xiàn)滯脹。一方面,通脹持續(xù)高漲,CPI從1978年2月的6.4%一路上升到1980年6月的14.4%;另一方面美國(guó)經(jīng)濟(jì)增長(zhǎng)率持續(xù)下降,1980年美國(guó)GDP同比僅為-0.2%,失業(yè)率高達(dá)7.18%,甚至在1982年達(dá)10.8%,深陷“滯脹”泥潭。

其次,美國(guó)經(jīng)濟(jì)存在結(jié)構(gòu)性問(wèn)題:在日本西歐經(jīng)濟(jì)崛起的背景下,美國(guó)國(guó)內(nèi)的商品競(jìng)爭(zhēng)力下降,出現(xiàn)了產(chǎn)能相對(duì)過(guò)剩;個(gè)人和企業(yè)所得稅居高不下,抑制了私人部門(mén)投資和生產(chǎn);政府對(duì)經(jīng)濟(jì)、價(jià)格的管制存在過(guò)度干涉,企業(yè)經(jīng)營(yíng)效率低下。

2)里根經(jīng)濟(jì)學(xué):降稅、放松管制和緊貨幣

1981-1989年里根政府基于以上問(wèn)題進(jìn)行了改革,主要內(nèi)容包括:減稅、降低社會(huì)福利、放松對(duì)部分行業(yè)的管制、推進(jìn)利率市場(chǎng)化改革等,其中減稅、放松管制和緊貨幣是里根經(jīng)濟(jì)學(xué)的精髓。

第一,降稅,個(gè)人所得稅占GDP比重從1981年的9.1%降低到1984年的7.6%;降低企業(yè)稅負(fù),1981年至1990年企業(yè)所得稅占GDP比重始終保持在2%以下。

第二,放松管制,里根政府主要在以下幾個(gè)方面放松了管制:放松反托拉斯法的實(shí)施,鼓勵(lì)企業(yè)合理的競(jìng)爭(zhēng);取消了對(duì)石油和汽油價(jià)格的管制;放松對(duì)汽車(chē)行業(yè)的管制;減少對(duì)勞動(dòng)力市場(chǎng)價(jià)格的干預(yù);通過(guò)立法消除制度障礙,支持中小企業(yè)發(fā)展;鼓勵(lì)企業(yè)創(chuàng)新,成功促進(jìn)了產(chǎn)業(yè)結(jié)構(gòu)轉(zhuǎn)型。通過(guò)以上措施,價(jià)格明顯降低,增進(jìn)了社會(huì)福利,有效增強(qiáng)了經(jīng)濟(jì)活力。

第三,降通脹,采取緊縮的貨幣政策。降低貨幣供應(yīng)量的增長(zhǎng)率和提高貼現(xiàn)率,使得利率保持較高水平從而降低通貨膨脹率。1981年11月CPI同比增速為4.64%,遠(yuǎn)低于1981年4月11.46%的增長(zhǎng)率,1981年11月后CPI同比持續(xù)維持在個(gè)位數(shù),截至1983年8月回落至2.6%。

3)供給側(cè)改革有效控制通脹,實(shí)現(xiàn)經(jīng)濟(jì)復(fù)蘇

以高利率維持較低通脹率,有效控制通脹

里根政府采納貨幣學(xué)派的主張,降低貨幣供應(yīng)量增長(zhǎng)率、提高貼現(xiàn)率,使得利率保持較高水平從而降低通貨膨脹率。從1980年開(kāi)始,美國(guó)實(shí)際利率基本維持在6%-8%的高水平,高利率對(duì)通脹率起到了一定的抑制作用,CPI從1980年的13.5%降低到1982年的6.2%,其后基本維持在5%以下;PPI也從1980年的14.1%降至1982年的2%,之后基本維持在6%以下。

改革后期實(shí)現(xiàn)經(jīng)濟(jì)復(fù)蘇增長(zhǎng)

前期經(jīng)濟(jì)仍處于衰退。政府通過(guò)削減稅率來(lái)增加儲(chǔ)蓄、投資和生產(chǎn),但是較高利率抑制了投資,抵消了減稅對(duì)投資的刺激作用。因此改革前期,美國(guó)仍然處于危機(jī)和衰退之中。1981-1982年,美國(guó)工業(yè)生產(chǎn)指數(shù)從1981年8月起持續(xù)下跌,一直持續(xù)到1982Q4;失業(yè)率也從1980年1月的6.3%上升至10.8%;GDP從1981Q3急劇下跌,在1982Q3降到谷底-2.56%。

后期經(jīng)濟(jì)復(fù)蘇增長(zhǎng)。從1982年末開(kāi)始,美國(guó)經(jīng)濟(jì)開(kāi)始復(fù)蘇,GDP持續(xù)增長(zhǎng),1984年Q1,GDP增速達(dá)到8.58%;失業(yè)率也從1982年底開(kāi)始走低,至1989年末一直維持在較低水平;工業(yè)生產(chǎn)指數(shù)于1983年2月開(kāi)始穩(wěn)定上升,至1989年12月達(dá)到68.3,比1983年初增長(zhǎng)29.8%。

2、日本70年代增速換擋期改革,實(shí)現(xiàn)經(jīng)濟(jì)穩(wěn)定增長(zhǎng)

1) 改革背景:日本經(jīng)濟(jì)從高速增長(zhǎng)進(jìn)入換擋減速期

上世紀(jì)70年代開(kāi)始日本經(jīng)濟(jì)從高速增長(zhǎng)期進(jìn)入穩(wěn)定增長(zhǎng)階段。

日本1951-1973年是經(jīng)濟(jì)高速追趕階段,平均經(jīng)濟(jì)增速在10%上下。增速換擋后,1974-1991年的經(jīng)濟(jì)增速在5%左右,屬于中速增長(zhǎng)階段。日本面臨經(jīng)濟(jì)增速換擋和動(dòng)力升級(jí)的原因:一是日本房地產(chǎn)長(zhǎng)周期出現(xiàn)在1969年前后;二是日本劉易斯拐點(diǎn) 出現(xiàn)在上世紀(jì)60年代末。隨著農(nóng)村可轉(zhuǎn)移剩余勞動(dòng)力的大幅減少,耐用消費(fèi)品的廣泛普及,支撐經(jīng)濟(jì)高速增長(zhǎng)的基礎(chǔ)條件發(fā)生變化。

石油危機(jī)引發(fā)的“滯脹”和日趨嚴(yán)重的環(huán)境污染,日本經(jīng)濟(jì)不得不踏上轉(zhuǎn)型之路

20世紀(jì)70年代,石油危機(jī)導(dǎo)致日本出現(xiàn)了物價(jià)高漲、失業(yè)率上升、企業(yè)倒閉等現(xiàn)象,1974年日本經(jīng)濟(jì)出現(xiàn)了戰(zhàn)后第一次負(fù)增長(zhǎng),加之劉易斯拐點(diǎn)的到來(lái)和同時(shí)期日本政府“國(guó)民收入倍增計(jì)劃”雙重影響下,勞動(dòng)力成本快速上升,企業(yè)不堪重負(fù);日本高速增長(zhǎng)期是依靠大量能源投入和粗放經(jīng)營(yíng)實(shí)現(xiàn)的,快速的工業(yè)化造成了能源消耗和日趨嚴(yán)重的環(huán)境污染,國(guó)民不滿(mǎn)情緒高漲,日本高能耗高污染的增長(zhǎng)模式失盡人心。

2)從供給側(cè)入手實(shí)施改革:降低成本,鼓勵(lì)創(chuàng)新

“減量經(jīng)營(yíng)”,降低能耗、利息、勞動(dòng)力成本

節(jié)約能源消耗。在石油危機(jī)的沖擊下,日本高能耗行業(yè)的競(jìng)爭(zhēng)力大大降低,日本政府通過(guò)行政指導(dǎo)及各種限制措施,引導(dǎo)效益差的企業(yè)關(guān)停并轉(zhuǎn),顯著削減了這些行業(yè)的生產(chǎn)能力。

降低利息負(fù)擔(dān)。石油危機(jī)爆發(fā)后,日本企業(yè)自有資本比率不高,利息負(fù)擔(dān)較重。通過(guò)實(shí)施“減量經(jīng)營(yíng)”,日企自有資本比率大幅提高,加上同期日本利率水平不斷降低,企業(yè)利息負(fù)擔(dān)得到有效減輕。

降低勞動(dòng)力成本。劉易斯拐點(diǎn)到來(lái)后勞動(dòng)力成本大幅上升,企業(yè)通過(guò)解雇臨時(shí)工、控制正式員工的錄用、女性員工離職后不再補(bǔ)充新人等方式調(diào)整雇傭人數(shù),降低人工成本。

政府引導(dǎo)產(chǎn)業(yè)結(jié)構(gòu)升級(jí),大力疏解產(chǎn)能過(guò)剩和扶持新興產(chǎn)業(yè)發(fā)展。

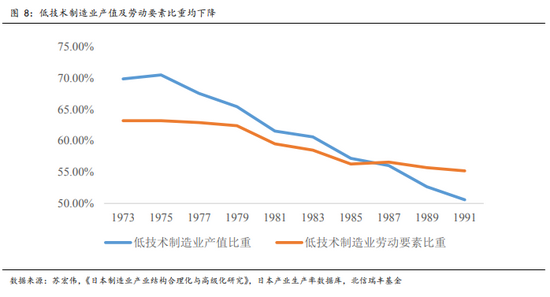

大力疏解產(chǎn)能過(guò)剩。石油危機(jī)的爆發(fā)使嚴(yán)重依賴(lài)能源的日本經(jīng)濟(jì)受到嚴(yán)重沖擊,尤其是高耗能的低技術(shù)制造業(yè),衰退產(chǎn)業(yè)和過(guò)剩產(chǎn)能增加。1978年,日本政府制定法律,主動(dòng)對(duì)衰退產(chǎn)業(yè)和過(guò)剩產(chǎn)能進(jìn)行調(diào)整和疏解。在1976-1991年,低技術(shù)制造業(yè)產(chǎn)值比重年均以1%-3%的不同幅度下降,到了1991年日本低技術(shù)制造業(yè)產(chǎn)值比重為50.59%,比1973年下降了19.27%,同期伴隨產(chǎn)業(yè)結(jié)構(gòu)大調(diào)整,低技術(shù)制造業(yè)勞動(dòng)要素比重下降8.02%。

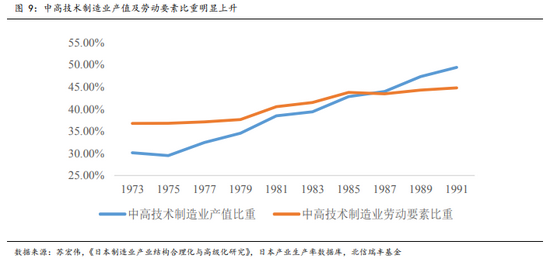

扶持新興產(chǎn)業(yè)發(fā)展。日本政府鼓勵(lì)和培育新興知識(shí)和技術(shù)密集型產(chǎn)業(yè)發(fā)展,對(duì)尖端技術(shù)的開(kāi)發(fā)提供補(bǔ)貼,并實(shí)施稅收和金融方面的優(yōu)惠政策。中高技術(shù)制造業(yè)產(chǎn)值比重在1976-1991年以1%-3%不等的幅度提高,1991年日本中高技術(shù)制造業(yè)產(chǎn)值比重為49.41%,相比1973年提高了19.17%,勞動(dòng)要素比重提高了8.02%。

3)改革成效:順利實(shí)現(xiàn)產(chǎn)業(yè)升級(jí),經(jīng)濟(jì)和股市深蹲起跳

日本成長(zhǎng)為制造業(yè)強(qiáng)國(guó),產(chǎn)業(yè)結(jié)構(gòu)順利完成優(yōu)化升級(jí)

“減量經(jīng)營(yíng)”使日本制造業(yè)的國(guó)際競(jìng)爭(zhēng)力顯著增強(qiáng),到上世紀(jì)80年代初,日本已成為主要經(jīng)濟(jì)體中能源利用效率最高的國(guó)家。從上世紀(jì)70年代后半期到80年代,電子、汽車(chē)等產(chǎn)業(yè)取代了原來(lái)的鋼鐵、石化等產(chǎn)業(yè),成為引領(lǐng)日本經(jīng)濟(jì)增長(zhǎng)的主導(dǎo)產(chǎn)業(yè)。日本產(chǎn)業(yè)結(jié)構(gòu)從原來(lái)的勞動(dòng)和資源密集型逐漸轉(zhuǎn)向知識(shí)和技術(shù)密集型。

經(jīng)濟(jì)“穩(wěn)定增長(zhǎng)”

通過(guò)這次改革日本順利完成了從高速向平穩(wěn)的增速換擋,1975-1985年日本經(jīng)濟(jì)平均增長(zhǎng)率保持在4%左右,該時(shí)期在主要發(fā)達(dá)國(guó)家中日本的經(jīng)濟(jì)增長(zhǎng)仍然是較快的。

1974-1981年增速換擋成功后股市走出大牛市

日本在1973年石油危機(jī)前:拒絕減速,刺激加杠桿,無(wú)風(fēng)險(xiǎn)利率高達(dá)10%以上,股市出現(xiàn)泡沫后深跌;在1973年石油危機(jī)之后,實(shí)施供給側(cè)改革,輔以中性偏緊的貨幣政策,無(wú)風(fēng)險(xiǎn)利率大降,增速換擋成功后股市走牛。

二、上一輪國(guó)內(nèi)供給側(cè)改革集中于哪些行業(yè)?怎么改?

中國(guó)在2008年金融危機(jī)后推出的兩個(gè)“四萬(wàn)億”經(jīng)濟(jì)刺激計(jì)劃主要投資于“鐵公基”等基建領(lǐng)域,由此引致了鋼鐵、水泥、煤炭、平板玻璃等行業(yè)的快速擴(kuò)張。當(dāng)中國(guó)經(jīng)濟(jì)從危機(jī)中恢復(fù),宏觀(guān)經(jīng)濟(jì)刺激政策逐步退出后,這些行業(yè)的產(chǎn)能過(guò)剩問(wèn)題逐步凸顯出來(lái),產(chǎn)品價(jià)格低迷,行業(yè)出現(xiàn)大面積虧損。2015年,中央提出“去產(chǎn)能、去庫(kù)存、去杠桿、降成本、補(bǔ)短板”(簡(jiǎn)稱(chēng)“三去一降一補(bǔ)”)的十五字方針。旨在淘汰水泥、平板玻璃等行業(yè)的落后產(chǎn)能,并重點(diǎn)壓降鋼鐵、煤炭等行業(yè)的過(guò)剩產(chǎn)能。通過(guò)關(guān)停并轉(zhuǎn)等策略擴(kuò)大有效供給,實(shí)現(xiàn)提高行業(yè)景氣度的政策目標(biāo),成效顯著。

1、改革前,產(chǎn)能過(guò)剩行業(yè)深陷困境

“供給側(cè)”是指經(jīng)濟(jì)運(yùn)行的主要矛盾在供給側(cè)。工信部公布工業(yè)行業(yè)淘汰落后和過(guò)剩產(chǎn)能企業(yè)名單主要集中在鋼鐵、水泥、電解鋁等行業(yè)。這些行業(yè)“產(chǎn)能過(guò)剩”的具體表現(xiàn)為行業(yè)產(chǎn)能利用率低,行業(yè)盈利能力差。中鋼協(xié)會(huì)員企業(yè)2015年虧損面達(dá)到50.5%;中煤協(xié)統(tǒng)計(jì)的90家大型煤企(產(chǎn)量占全國(guó)的69.4%)2015年前11個(gè)月利潤(rùn)總額同比下降90.7%。因此鋼鐵、煤炭行業(yè)成了各行業(yè)中首先被給予去產(chǎn)能“量化指標(biāo)”的行業(yè)。2016年2月,國(guó)務(wù)院先后發(fā)布《關(guān)于鋼鐵行業(yè)化解過(guò)剩產(chǎn)能實(shí)現(xiàn)脫困發(fā)展的意見(jiàn)》和《關(guān)于煤炭行業(yè)化解過(guò)剩產(chǎn)能實(shí)現(xiàn)脫困發(fā)展的意見(jiàn)》,兩個(gè)文件提出:用5年時(shí)間再壓減粗鋼產(chǎn)能1億噸-1.5億噸;用3-5年時(shí)間,再退出煤炭產(chǎn)能5億噸左右、減量重組煤炭產(chǎn)能5億噸左右。

2、供給結(jié)構(gòu)優(yōu)化,促進(jìn)行業(yè)良性發(fā)展

“供給側(cè)改革”的本質(zhì)是在需求不足的條件下,壓降低效供給,提高產(chǎn)出效率,推動(dòng)產(chǎn)品價(jià)格回升,維持行業(yè)良性發(fā)展。從結(jié)果看,“供給側(cè)”改革實(shí)現(xiàn)了預(yù)期目標(biāo)。“供給側(cè)”改革之后,鋼鐵等產(chǎn)能過(guò)剩行業(yè)的企業(yè)數(shù)量顯著下降,固定資產(chǎn)投資增速穩(wěn)步上漲,產(chǎn)品價(jià)格也逐步回升,行業(yè)整體的盈利能力逐步增強(qiáng),且資產(chǎn)負(fù)債率持續(xù)下降。

1)淘汰落后產(chǎn)能,提高行業(yè)集中度

從“供給側(cè)”改革前后的產(chǎn)能變化看,水泥、粗鋼和鋼材的產(chǎn)能自2016年開(kāi)始連續(xù)下降,其中粗鋼降幅最大,2018年達(dá)到9%;而平板玻璃和電解鋁的產(chǎn)能并未下降,只是增速放緩。

低效產(chǎn)能的淘汰,使得整個(gè)產(chǎn)業(yè)的產(chǎn)能利用率穩(wěn)步走高。自2016年二季度至2019年四季度,煤炭開(kāi)采和洗選業(yè)、黑色金屬和壓延業(yè)的產(chǎn)能利用率分別上升了13%(自58.4%漲到了71.5%)和7%(自72.3%漲到了79.5%)。

國(guó)家工信部的數(shù)據(jù)表明,2018年年底,鋼鐵去產(chǎn)能1.4-1.5億噸的上限指標(biāo)已經(jīng)完成,故鋼鐵、水泥行業(yè)的產(chǎn)能開(kāi)始擴(kuò)張。相應(yīng)的固定資產(chǎn)投資自2019年開(kāi)始明顯提速。

“關(guān)停并轉(zhuǎn)”政策下,小企業(yè)不斷退出市場(chǎng)。調(diào)整優(yōu)化供給結(jié)構(gòu),減少無(wú)效供給。黑色金屬冶煉和壓延業(yè)、黑色金屬采礦業(yè)企業(yè)數(shù)分別由2015年底的10071家、3128家銳減至2018年底的5138家和1528家,降幅均接近50%。部分行業(yè)的產(chǎn)業(yè)集中度顯著提高,例如,前十大水泥企業(yè)市場(chǎng)集中度已經(jīng)從2010年的40%提高至2016年的57%。

2)供給過(guò)剩狀況得到顯著改善

國(guó)家工信部數(shù)據(jù)表明,2018年年底已提前完成“十三五”確定的鋼鐵去產(chǎn)能1.4-1.5億噸的上限指標(biāo)。隨后,鋼鐵行業(yè)2018年開(kāi)始產(chǎn)能回升。“供給側(cè)”改革使得鋼鐵行業(yè)供過(guò)于求狀況得到明顯改善。鋼鐵產(chǎn)量超過(guò)需求的部分在2015年達(dá)到0.99萬(wàn)億噸,到2020年下降至僅0.33萬(wàn)億噸。

3) 行業(yè)盈利能力顯著增強(qiáng)

供給側(cè)改革之后,黑色金屬冶煉及壓延加工業(yè)的銷(xiāo)售利潤(rùn)率顯著上升。自2016年開(kāi)始,行業(yè)銷(xiāo)售利潤(rùn)率由2016年2月的低點(diǎn)(0.29%)逐步走高,至2018年已經(jīng)超過(guò)6%,接近2004年的歷史最高水平;資產(chǎn)負(fù)債率也由68%下降至2020年的60.5%。

3、 “需求側(cè)”恢復(fù)也是行業(yè)景氣度改善的關(guān)鍵

需求端也是促使上述“供給側(cè)”改革取得成功的關(guān)鍵。需求側(cè)走出“低迷”區(qū),是提高現(xiàn)有高效產(chǎn)能的基礎(chǔ)。2015年之后,房地產(chǎn)行業(yè)的投資增速逐步恢復(fù),房地產(chǎn)開(kāi)發(fā)投資完成額同比增速回升至7%以上。下游需求的恢復(fù),對(duì)鋼鐵、水泥等行業(yè)的景氣度提高起到了支撐作用。

房屋新開(kāi)工面積自2015年開(kāi)始恢復(fù)升勢(shì),且新開(kāi)工面積和竣工面積差值逐步擴(kuò)大,表明建筑需求引致的鋼鐵、水泥和玻璃等商品的需求有了更加堅(jiān)實(shí)的基礎(chǔ)。

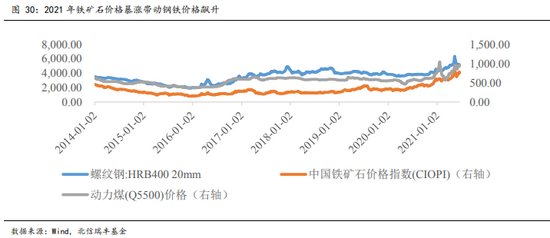

2021年以來(lái)的“煤飛色舞”,主要原因是全球供需錯(cuò)配,全球需求逐漸修復(fù),但部分疫情嚴(yán)重的資源國(guó)生產(chǎn)能力并沒(méi)有完全恢復(fù),上游原材料供給瓶頸問(wèn)題突出,疊加碳中和限產(chǎn)影響,供需結(jié)構(gòu)的變化整體推升了大宗商品價(jià)格與2015-16年去產(chǎn)能并不完全相同。

全球工業(yè)需求預(yù)計(jì)將在2個(gè)月內(nèi)見(jiàn)頂,同時(shí)隨著疫情的改善,資源國(guó)生產(chǎn)能力逐漸修復(fù),屆時(shí)黑色、有色等大宗商品價(jià)格大概率將面臨回落,原油則相對(duì)晚一些。而在內(nèi)需已經(jīng)走弱的情況下,鋼鐵、煤炭等產(chǎn)品價(jià)格上行存在壓力。

三、 供給側(cè)改革什么時(shí)候進(jìn)行?是否會(huì)引發(fā)高通脹?

1、美國(guó)的供給側(cè)改革

美國(guó)供給側(cè)改革時(shí)點(diǎn)選擇

20世紀(jì)70年代兩次石油危機(jī)驅(qū)動(dòng)油價(jià)持續(xù)暴漲。1974年(第一次石油危機(jī)),原油價(jià)格首次突破10美元/桶;1979-1980年(第二次石油危機(jī)),原油價(jià)格最高達(dá)到39美元/桶,石油價(jià)格大漲導(dǎo)致美國(guó)煤炭產(chǎn)能激增。

美國(guó)耐用品制造業(yè)產(chǎn)能利用率大幅下滑,面對(duì)國(guó)外的競(jìng)爭(zhēng),國(guó)內(nèi)的商品競(jìng)爭(zhēng)力下降,出現(xiàn)了產(chǎn)能過(guò)剩。此外,進(jìn)入20世紀(jì)70年代后,美國(guó)適齡勞動(dòng)力人口增速下降,從1971年的1.9%下滑到1980年的0.7%。

美國(guó)通脹率從60年代中后期開(kāi)始逐漸上升,70年代已經(jīng)演變成滯脹。1980年6月,核心CPI高達(dá)13.5%,1982年11月,失業(yè)率高達(dá)10.8%。在這個(gè)時(shí)期,政府開(kāi)啟供給側(cè)改革。

美國(guó)供給側(cè)改革沒(méi)有引發(fā)通脹

美國(guó)傳統(tǒng)行業(yè)去產(chǎn)能曾引發(fā)短期的結(jié)構(gòu)性通脹,但并未引發(fā)全面性高通脹。煤炭等采掘業(yè)產(chǎn)品價(jià)格曾因產(chǎn)量收縮而大漲,但是持續(xù)時(shí)間并不長(zhǎng)。CPI從1980年的13.5%降低到1982年的6.2%。PPI從1980年的14.1%降至1982年的2%。

放松管制措施、鼓勵(lì)競(jìng)爭(zhēng)使相關(guān)行業(yè)實(shí)現(xiàn)了“降本增效”,這也是削弱高通脹的因素之一。根據(jù)參議院2000年《里根總統(tǒng)的經(jīng)濟(jì)遺產(chǎn):大擴(kuò)張》一文的估計(jì),80年代對(duì)部分行業(yè)實(shí)施放松管制措施后,10年內(nèi)其物價(jià)呈直線(xiàn)下降趨勢(shì),每年為消費(fèi)者節(jié)省數(shù)十億美元。

從需求側(cè)來(lái)看,46-64年嬰兒潮推動(dòng)70年代全球需求激增的局面得到邊際改善;美國(guó)中產(chǎn)收入占比下降,消費(fèi)能力下滑也較大程度上緩解了供需矛盾。此外,80年代初,政府以高利率維持低通脹,提高貼現(xiàn)率,緊貨幣政策對(duì)通貨膨脹率起到了明顯的抑制作用。

2、 日本的供給側(cè)改革

日本在20世紀(jì)70年代和進(jìn)入21世紀(jì)后開(kāi)展了兩輪供給側(cè)結(jié)構(gòu)性改革。

20世紀(jì)70年代供給側(cè)改革

20世紀(jì)70年代,日本經(jīng)濟(jì)面臨增速換擋。從經(jīng)濟(jì)高速增長(zhǎng)進(jìn)入了1974-1991年的中速增長(zhǎng)階段。

在石油危機(jī)沖擊下“滯脹”發(fā)生。第一次石油危機(jī)爆發(fā)給石油進(jìn)口依存度高達(dá)98%的日本帶來(lái)巨大沖擊,CPI同比增速?gòu)?972年9月的3.9%一路走高到次年2月的24.9%。為了控制通脹,大幅緊縮財(cái)政與貨幣政策導(dǎo)致了1974年經(jīng)濟(jì)負(fù)增長(zhǎng)。

此外,日本勞動(dòng)力成本快速上升。勞動(dòng)力從過(guò)剩轉(zhuǎn)向短缺,勞動(dòng)力成本迅速上升。在這樣的背景下,以石油危機(jī)為轉(zhuǎn)折點(diǎn),日本開(kāi)啟去產(chǎn)能及產(chǎn)業(yè)調(diào)整的供給側(cè)改革。

20世紀(jì)70年代供給側(cè)改革未引起通脹

日元升值遏制了通脹風(fēng)險(xiǎn)。日本在1975-1985年去產(chǎn)能過(guò)程中,雖礦產(chǎn)、鋼鐵、石油及煤制品、等物價(jià)持續(xù)上升,但1985年以后各類(lèi)商品價(jià)格明顯走低。從時(shí)間節(jié)點(diǎn)看,1985年《廣場(chǎng)協(xié)議》的簽訂使日元大幅升值,進(jìn)而遏制了輸入型通脹并降低了供給側(cè)改革下的價(jià)格上行風(fēng)險(xiǎn)。

供給側(cè)改革長(zhǎng)期或有利于約束通脹水平。日本全要素生產(chǎn)率在進(jìn)入80年代該指標(biāo)持續(xù)走高,改革后期上游行業(yè)實(shí)現(xiàn)了“降本”、下游行業(yè)完成了“增效”,技術(shù)革新的長(zhǎng)期力量或使隨后十年的物價(jià)降幅抵消部分前期的漲幅。

從需求側(cè)來(lái)看,全球需求放緩,80年代的日本并無(wú)輸入型通脹風(fēng)險(xiǎn)。46-64年嬰兒潮推動(dòng)70年代全球需求激增的局面得到邊際改善,人口自然增長(zhǎng)率自1974年后逐年下滑。此外,日本70年代完成產(chǎn)業(yè)升級(jí),經(jīng)濟(jì)增速下臺(tái)階,內(nèi)需放緩,沒(méi)有內(nèi)生性通脹風(fēng)險(xiǎn)。

21世紀(jì)初供給側(cè)改革

上世紀(jì)80年代后期到90年代初,日本經(jīng)濟(jì)持續(xù)繁榮,但大量資金涌入股票市場(chǎng)和房地產(chǎn)市場(chǎng),出現(xiàn)了泡沫。1991年,“泡沫經(jīng)濟(jì)”破滅,經(jīng)濟(jì)增長(zhǎng)率下降到年均約1%的水平,處于長(zhǎng)期蕭條中。

“泡沫經(jīng)濟(jì)”時(shí)期,日本不良債權(quán)高企引發(fā)金融危機(jī)。部分銀行已經(jīng)無(wú)法達(dá)到規(guī)定的資本充足率水平。金融機(jī)構(gòu)相繼破產(chǎn),給金融市場(chǎng)造成極大震動(dòng)。此外,日本人口老齡化形勢(shì)日益嚴(yán)峻,帶來(lái)了一系列不利影響,如勞動(dòng)力供給不足,消費(fèi)需求增長(zhǎng)乏力等。在此背景下,2001年4月,日本實(shí)施了“結(jié)構(gòu)改革”。

21世紀(jì)初供給側(cè)改革對(duì)日本經(jīng)濟(jì)拉升幅度不大,未引起通脹

日本“結(jié)構(gòu)改革”取得一定成效,但因其市場(chǎng)化改革仍然有待深入,人口老齡化問(wèn)題改革進(jìn)展不足等,成效有限。日本經(jīng)濟(jì)緩慢增長(zhǎng),股市止跌回升,從2002年2月至2008年2月,日本經(jīng)濟(jì)實(shí)現(xiàn)了長(zhǎng)達(dá)73個(gè)月的景氣復(fù)蘇。這次景氣的實(shí)際增長(zhǎng)率不高,平均增長(zhǎng)率只有不足2%,但與上世紀(jì)90年代年均1%的增長(zhǎng)率相比則有所改善。

3、中國(guó)的供給側(cè)改革

我國(guó)兩次供給側(cè)改革時(shí)點(diǎn)

對(duì)比1998年左右與2015年的供給側(cè)改革,在時(shí)點(diǎn)選擇上,1998年與2015年同時(shí)對(duì)應(yīng)著GDP增速下行時(shí)期,1999年四季度增速為7.66%,2015年四季度增速為7.04%。CPI與PPI均呈下行趨勢(shì),價(jià)格下跌,工業(yè)通縮,且兩個(gè)時(shí)期PPI表現(xiàn)都更為低迷。此外,部分產(chǎn)業(yè)產(chǎn)能利用率低下,產(chǎn)能過(guò)剩嚴(yán)重,企業(yè)盈利向下,1998年主要是紡織業(yè),2015年主要是煤炭鋼鐵等傳統(tǒng)行業(yè)。在貨幣政策方面,這兩個(gè)時(shí)期央行均通過(guò)降息降準(zhǔn)來(lái)刺激經(jīng)濟(jì)回升。

兩次供給側(cè)改革的整體經(jīng)濟(jì)環(huán)境主要有以下三個(gè)不同點(diǎn),第一是1998-2000年去杠桿較為明顯,但2015-2016時(shí)期資產(chǎn)負(fù)債率仍居高不下,重資產(chǎn)行業(yè)主要為國(guó)企,社會(huì)責(zé)任使得去杠桿、去產(chǎn)能更為艱難;第二是2015-2016時(shí)期房地產(chǎn)價(jià)格遠(yuǎn)高于1998-2000年;第三是1998-1999年匯率穩(wěn)定,2015-2016年處于下行回升的過(guò)程中。

1998年供給側(cè)改革與通貨膨脹

1998年去產(chǎn)能主要集中在紡織行業(yè),其價(jià)格反彈對(duì)整體通脹的影響不大。紡織業(yè)的價(jià)格在去產(chǎn)能后觸底,1999年價(jià)格實(shí)現(xiàn)首次回升,全行業(yè)利潤(rùn)總額、單個(gè)企業(yè)盈利均達(dá)到1985年以來(lái)的最高水平。但2001年紡織行業(yè)的產(chǎn)能出現(xiàn)反彈,當(dāng)年新增棉紡錠產(chǎn)能由1998-2000年的年均1.7萬(wàn)錠快速上升到2001年的47萬(wàn)錠,全行業(yè)盈利再次出現(xiàn)回落,產(chǎn)品供需狀況惡化,產(chǎn)品庫(kù)存再次堆積,價(jià)格再次出現(xiàn)下跌。

紡織行業(yè)的去產(chǎn)能真正成功,盈利真正實(shí)現(xiàn)趨勢(shì)性的改善是在兩段典型的需求拉動(dòng)時(shí)期,2002年到2003年,中國(guó)加入WTO之后,外需增長(zhǎng),同時(shí)國(guó)內(nèi)迎來(lái)房地產(chǎn)黃金十年,投資增速也不斷抬升;2009年到2010年,政府為應(yīng)對(duì)金融危機(jī)而進(jìn)行了“四萬(wàn)億”強(qiáng)力刺激。在需求的支撐下,上游利潤(rùn)得到了同步抬升,紡織業(yè)價(jià)格在2002 年觸底后走入上行區(qū)間。

2015-2016年供給側(cè)改革與通貨膨脹

本輪供給側(cè)改革的主要思路是“三去一降一補(bǔ)”,“去產(chǎn)能”和“去庫(kù)存”是比較成功的,其中又以煤炭和鋼鐵行業(yè)的變化最為突出。改革初期,原材料價(jià)格大幅飆升,PPI顯著上行。改革大幅削減上游行業(yè)產(chǎn)能,加之棚改貨幣化政策的影響,供需關(guān)系改善推動(dòng)原材料價(jià)格上升。當(dāng)前,隨著刺激政策退潮,產(chǎn)能開(kāi)始止跌回升,PPI相較2016年高點(diǎn)明顯回落,但中樞仍明顯高于改革前。尤其是對(duì)于鋼鐵、煤炭等行業(yè)。

供給側(cè)改革引發(fā)短期的結(jié)構(gòu)性通脹,但并未引發(fā)全面性高通脹。在 2015 年之前CPI和PPI同比基本保持著高度正相關(guān)的走勢(shì);而在2015年之后,CPI同比與PPI同比之間的走勢(shì)分化成為一種常態(tài)。我國(guó)供給側(cè)結(jié)構(gòu)性改革在15年底正式提出,也就是說(shuō),CPI和PPI同比的分化走勢(shì),正反映出宏觀(guān)調(diào)控的重點(diǎn)從需求側(cè)向供給側(cè)的轉(zhuǎn)移過(guò)程。

中國(guó)的通脹表現(xiàn)是由國(guó)內(nèi)外因素共同造成的。2016年后全球通脹率穩(wěn)步回升,我國(guó)輸入性通脹壓力逐步上升;供給側(cè)改革調(diào)整上游供需,雖一定程度上成為通脹上升驅(qū)動(dòng)力,但由于國(guó)內(nèi)消費(fèi)和投資需求表現(xiàn)較為疲弱,通脹率上行難以獲得必須的需求支持。

此外,如果需求沒(méi)有增量會(huì)使得上游漲價(jià)向下游的傳導(dǎo)并沒(méi)有那么順暢,本輪供給側(cè)改革集中在上游行業(yè),在需求沒(méi)有系統(tǒng)性改善的背景下,上游行業(yè)和下游行業(yè)的盈利之間存在明顯的“此消彼長(zhǎng)”的特征,而不是向下游傳導(dǎo)。

四、 碳中和與此前的供給側(cè)改革有何異同?

1、本輪碳中和引發(fā)的供給側(cè)改革:對(duì)比2016年

近期碳中和概念股成為市場(chǎng)資金追逐的熱點(diǎn),2021年2月以來(lái),華證國(guó)網(wǎng)英大碳中和指數(shù)累計(jì)上漲約15.72%,申萬(wàn)鋼鐵指數(shù)亦累計(jì)上漲23.22%,碳中和板塊借著政策紅利、順周期、低估值等疊加優(yōu)勢(shì),逆勢(shì)上漲,但近期已有所下滑,且碳中和概念部分個(gè)股已出現(xiàn)脫離基本面的跡象,板塊內(nèi)個(gè)股走勢(shì)分化明顯加大。

由于需要實(shí)現(xiàn)2030年碳達(dá)峰、2060年碳中和,需要嚴(yán)格限制高耗能行業(yè)新增產(chǎn)能,2021年初工信部更是多次作出如“堅(jiān)決壓縮粗鋼產(chǎn)量,確保2021年粗鋼產(chǎn)量同比下降”的表態(tài),近期有省份已開(kāi)始控制高耗能行業(yè)產(chǎn)能規(guī)模,例如內(nèi)蒙古出臺(tái)規(guī)定從2021年起,不再審批電解鋁、氧化鋁等新增產(chǎn)能項(xiàng)目,確有必要建設(shè)的,須在區(qū)內(nèi)實(shí)施產(chǎn)能和能耗減量置換,還嚴(yán)格按照國(guó)家規(guī)定對(duì)電解鋁、鐵合金、電石、燒堿、水泥、鋼鐵、黃磷、鋅冶煉8個(gè)行業(yè)實(shí)行差別電價(jià)政策。唐山市于3月19日發(fā)布了唐山市鋼鐵行業(yè)企業(yè)限產(chǎn)減排措施的通知,涉及唐山23家鋼企,3月20日至12月31日?qǐng)?zhí)行限產(chǎn)30-50%的減排措施。據(jù)此文件執(zhí)行,3月20日至12月31日,唐山市鐵礦石消耗量總量或?qū)p少5159萬(wàn)噸。

從對(duì)傳統(tǒng)周期行業(yè)的影響看,碳中和引發(fā)的限產(chǎn)減排常態(tài)化很類(lèi)似于2016年的供給側(cè)改革,同樣是供給側(cè)緊縮,進(jìn)而引發(fā)上游原材料產(chǎn)品價(jià)格和資本市場(chǎng)的激烈反應(yīng)。有觀(guān)點(diǎn)認(rèn)為,待估值調(diào)整后,進(jìn)入到政策實(shí)施的業(yè)績(jī)兌現(xiàn)時(shí)期,碳中和的推進(jìn)或?qū)⒃谏嫌沃芷谛袠I(yè)掀起新一輪的“供給側(cè)改革”。然而,本輪碳中和引起的限產(chǎn)減排與上一輪供給側(cè)改革存在諸多不同之處:

第一,本輪限產(chǎn)是服務(wù)于“碳中和”遠(yuǎn)景目標(biāo)的一個(gè)短期階段,將側(cè)重于結(jié)構(gòu)化調(diào)整,而2016年供給側(cè)改革主要是總量壓降的政策,結(jié)構(gòu)優(yōu)化效果不明顯。2015年正值四萬(wàn)億刺激計(jì)劃逐步退潮,內(nèi)外需均走弱,而其刺激誘導(dǎo)出的過(guò)剩產(chǎn)能規(guī)模達(dá)到最大水平,行業(yè)虧損面持續(xù)擴(kuò)大,PPI持續(xù)負(fù)增長(zhǎng)。在這種背景下啟動(dòng)的供給側(cè)改革存在短期救急的政策性質(zhì),本質(zhì)上是為了從生產(chǎn)端、供給側(cè)入手,啟動(dòng)內(nèi)需,提振經(jīng)濟(jì),因此同步采取了許多一刀切的刺激政策,如降準(zhǔn)降息、降低首付比例、調(diào)整公積金政策、減免稅費(fèi)等。而目前中國(guó)經(jīng)濟(jì)處于高位滯脹期,外需十分強(qiáng)勁,是拉動(dòng)經(jīng)濟(jì)增長(zhǎng)的主要力量,房地產(chǎn)在政策高壓之下庫(kù)存并不高,盡管鋼鐵等工業(yè)部門(mén)景氣度較低,但受到鐵礦石、焦炭等成本端上漲,以及全球貨幣寬松下大宗商品價(jià)格上漲帶動(dòng)的影響,鋼價(jià)等工業(yè)品仍可能面臨通脹壓力,當(dāng)前經(jīng)濟(jì)基礎(chǔ)穩(wěn)健,具備結(jié)構(gòu)化調(diào)整的條件,不存在通過(guò)壓降供給刺激消費(fèi)的動(dòng)因。

第二,本輪限產(chǎn)引發(fā)的產(chǎn)能縮減規(guī)模較小。由于碳中和是針對(duì)能源、工業(yè)、建筑、交運(yùn)、環(huán)保等各個(gè)部門(mén)的全景戰(zhàn)略,對(duì)傳統(tǒng)周期工業(yè)的限產(chǎn)力度也將會(huì)被分散弱化,目前還沒(méi)有明確的產(chǎn)能壓降和限產(chǎn)時(shí)間表,近幾年多數(shù)企業(yè)已經(jīng)進(jìn)行了環(huán)保改造,受碳中和沖擊的企業(yè)范圍或?qū)⑦M(jìn)一步縮小。據(jù)蘭格鋼鐵網(wǎng)測(cè)算,若參照唐山的減產(chǎn)幅度估算,河北、河南、山東、山西四省粗鋼減持幅度預(yù)計(jì)達(dá)7000萬(wàn)噸左右。按2020年10.65億噸全國(guó)粗鋼產(chǎn)量計(jì)算,相當(dāng)于同比減少6.57%,規(guī)模遠(yuǎn)小于2016-2018年供給側(cè)改革淘汰1.5億噸鋼鐵產(chǎn)能,取締1.4億噸地條鋼,因此長(zhǎng)期看黑色資產(chǎn)價(jià)格不太可能有2016年級(jí)別的上行,不應(yīng)高估短期沖擊。

第三,對(duì)企業(yè)利潤(rùn)的改善作用不大。需求方面,房地產(chǎn)在去年三道紅線(xiàn)的約束下已經(jīng)開(kāi)始有弱化跡象,中國(guó)經(jīng)濟(jì)也在逐漸擺脫基建城投的發(fā)展模式,在需求不穩(wěn)定的背景下,供給收縮對(duì)價(jià)格的放大作用會(huì)被弱化。上一輪供給側(cè)改革對(duì)上游企業(yè)盈利的傳導(dǎo)鏈條比較順暢,主要原因是高庫(kù)存低價(jià)格→企業(yè)虧損→去產(chǎn)能去庫(kù)存→價(jià)格回升→企業(yè)盈利改善。而目前工業(yè)品價(jià)格處于高位,繼續(xù)上漲空間較小,企業(yè)盈利已經(jīng)在改善過(guò)程中,主動(dòng)壓降產(chǎn)能動(dòng)機(jī)較小,行政化強(qiáng)制限產(chǎn)更會(huì)考慮到通脹風(fēng)險(xiǎn),例如近日,唐山市召開(kāi)關(guān)于鋼鐵企業(yè)調(diào)整燒結(jié)機(jī)停限產(chǎn)方案座談會(huì),會(huì)議關(guān)于唐山市鋼鐵生產(chǎn)企業(yè)排放管控要求和份額進(jìn)行了調(diào)整,適當(dāng)放松對(duì)煉鐵環(huán)節(jié)的管控,將30%-50%限產(chǎn)政策下調(diào)至10%-30%。

2、 “碳中和”是長(zhǎng)期全面的經(jīng)濟(jì)、能源結(jié)構(gòu)調(diào)整

1) 政策意圖

與只針對(duì)經(jīng)濟(jì)領(lǐng)域的供給側(cè)改革不同,碳中和是應(yīng)對(duì)氣候變化、實(shí)現(xiàn)人類(lèi)可持續(xù)發(fā)展的重要舉措,意在深刻改變經(jīng)濟(jì)產(chǎn)業(yè)發(fā)展和能源結(jié)構(gòu),是一場(chǎng)生產(chǎn)生活方式的自我革命。

我國(guó)早在2005年就超越美國(guó)成為世界第一大碳排放國(guó),相比之下,美歐日韓工業(yè)化起步和轉(zhuǎn)型較早,俄羅斯、加拿大、巴西這些國(guó)家等資源型國(guó)家工業(yè)規(guī)模不高,因此率先實(shí)現(xiàn)碳達(dá)峰。而部分已實(shí)現(xiàn)碳達(dá)峰發(fā)達(dá)國(guó)家對(duì)我國(guó)日益增長(zhǎng)的工業(yè)體量和碳排放量早有不滿(mǎn),朱棣文在就職后曾公開(kāi)表示,對(duì)于沒(méi)有二氧化碳強(qiáng)制減排限額的國(guó)家,美國(guó)將征收“碳關(guān)稅”,以環(huán)境保護(hù)為名,行貿(mào)易保護(hù)之實(shí)。

2030年前碳達(dá)峰,2060年前碳中和,預(yù)計(jì)我國(guó)2030年碳排放總量為116.1億噸,這不僅意味著碳排放量的約束,更意味著化石能源消費(fèi)總量的限制。《能源生產(chǎn)和消費(fèi)革命戰(zhàn)略2016-2030年戰(zhàn)略規(guī)劃》指出,到2020年中國(guó)能源消費(fèi)總量要控制在50億噸標(biāo)準(zhǔn)煤以?xún)?nèi);到2030年,能源消費(fèi)總量要控制在60億噸標(biāo)準(zhǔn)煤以?xún)?nèi),化石能源消費(fèi)總量不超過(guò)45億噸標(biāo)準(zhǔn)煤;2050年,中國(guó)要實(shí)現(xiàn)非化石能源占比超過(guò)一半,建成能源文明消費(fèi)型社會(huì)。而對(duì)比大部分發(fā)達(dá)國(guó)家,從碳達(dá)峰到碳中和約需50年,而我國(guó)只有30年,時(shí)間更緊,任務(wù)更重。

2)作用路徑與未來(lái)展望

在含碳能源燃燒使用的能源活動(dòng)碳排放方面,我國(guó)不同行業(yè)及生產(chǎn)部門(mén)的差異十分巨大。2018年發(fā)電及熱力行業(yè)能源活動(dòng)碳排放占總量的51%,工業(yè)部門(mén)能源活動(dòng)碳排放占28%,交通運(yùn)輸業(yè)能源活動(dòng)碳排放占10%,建筑業(yè)占4%。我們認(rèn)為,實(shí)現(xiàn)2060年碳中和的全產(chǎn)業(yè)鏈碳減排路線(xiàn),可以概括為能源部門(mén)、終端部門(mén)、環(huán)保部門(mén)三個(gè)維度:

能源部門(mén)

應(yīng)當(dāng)承擔(dān)清潔能源的歷史使命,推動(dòng)能源結(jié)構(gòu)轉(zhuǎn)型調(diào)整。

一方面實(shí)現(xiàn)電力碳中和,2018年以來(lái),我國(guó)沿海省份已經(jīng)開(kāi)始嚴(yán)格控制燃煤機(jī)組發(fā)電,但當(dāng)前電力領(lǐng)域的碳排放仍然占到了我國(guó)碳排放總量的30%以上。因此在供應(yīng)端需要降低火電的比重,提高水電、風(fēng)電、核電、光伏等清潔能源發(fā)電比例,同時(shí)通過(guò)公用事業(yè)級(jí)儲(chǔ)能電池和氫能儲(chǔ)能解決方案來(lái)應(yīng)對(duì)日間和季節(jié)性用電需求的波動(dòng)。

另一方面實(shí)現(xiàn)非電領(lǐng)域碳中和,對(duì)于航空、金屬冶煉、造紙等需要燃燒能源的行業(yè),仍將非電能源的形式存在,到2050年我國(guó)仍可能有10億-20億噸碳排放量,這需要通過(guò)負(fù)碳技術(shù)進(jìn)行減排,主要包括再造林、生態(tài)修復(fù)、新型建筑材料、土壤固碳、碳捕集利用與封存(CCUS)、直接空氣碳捕捉與封存(DACCS)、生物質(zhì)能源碳捕捉與封存(BECCS)、生物質(zhì)炭(Bio)等,還可待成本降低后大規(guī)模推廣氫能源,實(shí)現(xiàn)化石能源大規(guī)模直接減排和低碳利用等。

終端部門(mén)

應(yīng)從“節(jié)能”與“減排”兩個(gè)方面進(jìn)行產(chǎn)業(yè)結(jié)構(gòu)化升級(jí)。短期以限產(chǎn)為主要方式,開(kāi)展供給側(cè)改革,從源頭減產(chǎn)減量,中長(zhǎng)期后仍需通過(guò)新的工藝探索、電氣化等清潔能源的使用以及建立綠色循環(huán)經(jīng)濟(jì)等方面進(jìn)行節(jié)能增效,實(shí)現(xiàn)單位產(chǎn)出的能源或資源消耗下降,來(lái)完成對(duì)于單位GDP能耗從目前0.328千克標(biāo)準(zhǔn)煤/美元向0.119千克標(biāo)準(zhǔn)煤/美元轉(zhuǎn)變的過(guò)程。

終端部門(mén)碳排放主要來(lái)自工業(yè)、建筑、交通三個(gè)領(lǐng)域,其中節(jié)能重點(diǎn)是提升終端電氣化率水平,減少化石能源消費(fèi)。據(jù)中國(guó)能源研究會(huì)預(yù)測(cè),到2060年我國(guó)終端部門(mén)電氣化率將由現(xiàn)在的27%提升至64%。而減排重點(diǎn)就是直接降低產(chǎn)量而非產(chǎn)能,上一輪供給側(cè)改革中,以差別化電價(jià)、階梯電價(jià)為代表的市場(chǎng)化政策,以及清查中頻爐(地條鋼)和確認(rèn)落實(shí)產(chǎn)能置換的行政手段,有效促進(jìn)了鋼鐵行業(yè)落后產(chǎn)能淘汰,但實(shí)際上粗鋼產(chǎn)量在供給側(cè)改革的進(jìn)程中是保持回升的,粗鋼產(chǎn)量連創(chuàng)新高,容易再一次引發(fā)供需失衡。

隨著工業(yè)產(chǎn)品產(chǎn)量和燃油車(chē)銷(xiāo)量的達(dá)峰,傳統(tǒng)化石燃料對(duì)應(yīng)的需求量也將出現(xiàn)達(dá)峰。此外,預(yù)計(jì)“十四五”末期八大高耗能行業(yè)將被納入全國(guó)碳交易系統(tǒng),技術(shù)相對(duì)落后的高耗能企業(yè)成本或?qū)⒚黠@增加,推動(dòng)節(jié)能技術(shù)的應(yīng)用和行業(yè)落后產(chǎn)能的出清。

環(huán)保部門(mén)

通過(guò)建立完善的相關(guān)碳排放監(jiān)測(cè)與交易體系,切實(shí)保證能源部門(mén)和“高碳”工業(yè)部門(mén)減排,同時(shí)加快構(gòu)建綠色低碳的循環(huán)經(jīng)濟(jì),實(shí)現(xiàn)下游資源循環(huán)再生,包括廢鋼、塑料、廢有色金屬等原生材料的二次利用。

我國(guó)2011年開(kāi)始在7個(gè)省市開(kāi)展了地方碳交易試點(diǎn),包括北京、天津、上海、重慶、廣東、湖北、深圳,后增加了福建試點(diǎn)。2021年6月,我國(guó)將啟動(dòng)全國(guó)碳排放交易市場(chǎng),目前電力企業(yè)已率先納入全國(guó)碳交易市場(chǎng),涉及2225家發(fā)電行業(yè)的重點(diǎn)排放單位,“十四五”時(shí)期石化、化工、建材、鋼鐵、有色金屬、造紙、航空七大行業(yè),將在“順利對(duì)接、平穩(wěn)過(guò)渡”的基調(diào)下逐步納入全國(guó)碳市場(chǎng)。從中長(zhǎng)期看,被納入碳市場(chǎng)的企業(yè)一方面可能受限于排放配額,導(dǎo)致生產(chǎn)成本上升;另一方面,也可通過(guò)技術(shù)改造降低碳排放,節(jié)省的配額可以在碳市場(chǎng)上賣(mài)出獲得收益。

(本文作者介紹:北信瑞豐基金首席經(jīng)濟(jì)學(xué)家)

責(zé)任編輯:石秀珍 SF183

新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專(zhuān)欄文章均為作者個(gè)人觀(guān)點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀(guān)點(diǎn)。

歡迎關(guān)注官方微信“意見(jiàn)領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見(jiàn)領(lǐng)袖的微信號(hào)“kopleader”即可,也可以?huà)呙柘路蕉S碼添加關(guān)注。意見(jiàn)領(lǐng)袖將為您提供財(cái)經(jīng)專(zhuān)業(yè)領(lǐng)域的專(zhuān)業(yè)分析。