意見領袖 | 張濤

雖然今年以來央行的政策利率水平尚未下調,但債券市場收益率曲線快速平坦化下行,目前各期限國債的收益率均低于2.5%的MLF利率水平,由于目前商業銀行有13%以上資產是國債,國債收益率全線低于央行提供的邊際資金成本,意味著商業銀行資產與負債的利率倒掛程度在進一步加深,相應商業銀行的盈利空間被削弱,進而會影響到銀行體系功能的發揮。

首先,債券市場是在對經濟的筑底進程進行定價。

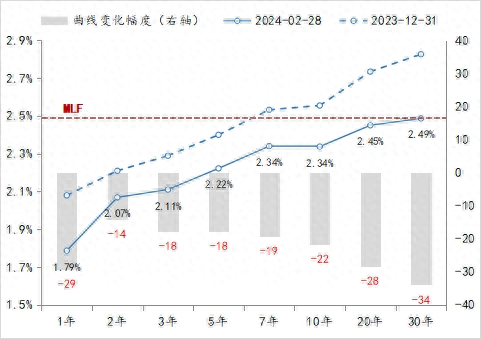

2月28日,30年期國債收益率下行至2.49%,為近20余年來最低水平,相應國債曲線整體落于1年期MLF利率2.5%的下方,而且與年初國債收益率曲線形態相比,今年以來收益率曲線大幅平坦化下行:① 30年期國債收益率下行了34BPs;② 10年期國債收益率下行了22BPs;③ 5年國債收益率下行了18BPs;④ 2年期國債收益率下行了14BPs。國債收益率曲線平坦化下行的結果就是國債收益率期限利差的收窄:① 30年與5年國債收益率利差由年初的43BPs收窄至26BPs;② 10年與2年國債收益率利差由年初的35BPs收窄至27BPs。

一般而言,導致國債收益率出現平坦化,主要就是兩種情景:

情景1,央行抬升政策利率或是將政策利率維持在限制性狀態,實際利率抬升,相應推升短期債券收益率,曲線呈平坦化;

情景2,市場更多關注經濟下行壓力,且不擔憂通脹壓力,長期債券收益率明顯下行,同時政策利率調整預期不強,曲線呈平坦化。

就目前債券市場的表現而言,本次曲線平坦化更貼近第二種情景,即債券市場仍在對經濟的筑底進程進行定價,實際上從上證綜指近期在3000點附近波動的情況來看,雖已有牛氣,但尚未牛市,即股市也是仍在對經濟的筑底進程定價。

圖1:國債收益率曲線的變化情況

數據來源:Wind

數據來源:Wind其次,穩定房市需求依然是利率政策的側重點。

鑒于GDP平減指數已連續兩個季度處于負值,CPI同比漲幅連續4個月處于負值,若政策利率沒有進行同步調整的話,那么實際利率則可能抬升,進而與經濟筑底所需的利率環境有所背離。

正是鑒于此,市場一直預期政策利率會進一步下調。不過,2月18日,央行還是維持1年期MLF利率2.5%不變(已連續6個月保持不變),同期公開市場7天逆回購利率也維持在1.8%未變,只是于2月20日,將5年期以上LPR下調了25BPs至3.95%,1年期LPR則維持3.45%不變,即再次對LPR實施了非對稱降息。之前在2022年5月,央行就采取過非對稱降息,在1年期MLF利率和1年期LPR維持不變的情況下,將5年期以上LPR下調了15BPs至4.50%。這兩次非對稱降息均是單邊下調5年期以上的LPR,政策目標無疑就是要對沖房市需求的疲弱。

從實際情況來看,政策意圖已經得到傳導。2月份,全國45個重點城市的首套房貸款平均利率為3.64%,環比降24BPs,同比降43BPs;二套房貸款平均利率為4.19%,環比降26BPs,同比降75BPs。

第三,商業銀行資產與負債的利率倒掛程度在加深。

2019年8月“中國人民銀行有關負責人就完善貸款市場報價利率形成機制答記者問”曾對MLF利率水平的定位做過具體解釋:“中期借貸便利期限以1年期為主,反映了銀行平均的邊際資金成本,加點幅度則主要取決于各行自身資金成本、市場供求、風險溢價等因素”,按照此定位,理論上商業銀行主動配置的新增資產生息率應高于同期MLF利率水平,否則利率政策傳導效率可能會被影響,因為在2014年央行創設MLF時,就聲明“中期借貸便利利率發揮中期政策利率的作用,通過調節向金融機構中期融資的成本來對金融機構的資產負債表和市場預期產生影響,引導其向符合國家政策導向的實體經濟部門提供低成本資金,促進降低社會融資成本。”

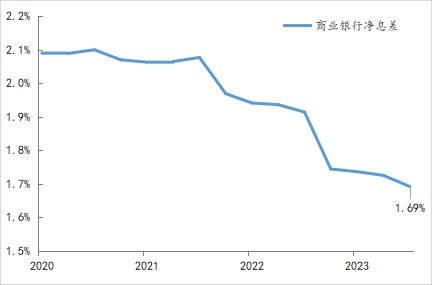

就目前的市場利率情況來看,商業銀行資產與負債利率倒掛程度的加深,勢必會影響到貨幣政策傳導效率。截至2023年末,在413萬億的商業銀行資產中,13%來自政府負債(國債5%,地方政府債8%)、19%來自居民負債(房貸14%)、38%來自企業貸款,另外還有6%的資產放在央行(備付金)。目前,國債收益率全線低于2.5%,大部分地方政府債收益率也低于2.5%,居民房貸利率與企業貸款利率分別降至3.6%、3.7%,僅高于MLF利率水平110-120BPs,如果在綜合考慮商業銀行的稅負、人吃馬喂等經營成本,商業銀行的盈利空間已經很薄,截至2023年末商業銀行凈息差已經趨勢性地降至1.69%,較疫情前大幅收窄了50BPs。粗落地來看,這部分凈息差的收窄可以視同為商業銀行向實體部門的讓利,2023年較2019年,商業銀行資產增加了120萬億多,如果按照凈息差與資產增長呈線性態勢,估算下來,過去三年,商業銀行讓利規模超過了4100億。但由此也導致,商業銀行內源性資本金補充減少了2700億以上。(據《中國貨幣政策執行報告(2023 年第二季)》,2018年至2022年,六大國有銀行的累計凈利潤中,約2/3用于留存補充自身核心一級資本)。換而言之,過去三年間,商業銀行是拿出資本金來支持實體部門降低融資成本的。

圖2:商業銀行凈息差變化情況

數據來源:Wind

數據來源:Wind如果實體部門的盈利遲遲得不到改善,那么持續地將商業銀行的資本金來補貼實體部門的債務,不僅金融效率大幅下降,而且也不會持續,極端情況就是商業銀行受制于凈息差以及資本約束,可能會放緩資產擴張,甚至是縮表,顯然這是不利于經濟筑底回升的。因此,對于政策部門而言,當務之急就是要疏解此矛盾,而且僅靠央行是無法完成的。

本文原發于澎湃新聞

(本文作者介紹:經濟學博士,現任職中國建設銀行金融市場部,本專欄觀點與所屬單位無關)

責任編輯:李琳琳

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。