文/意見領袖專欄作家 殷劍峰

近期歐元兌美元匯率大幅下挫,8月下旬以來已經跌破平價(1歐元兌換不到1美元)。1999年1月歐洲貨幣聯盟成立,歐元正式啟動,從那時算起歐元已度過了23個年頭。在歐元啟動的第二年,歐元也曾經跌破平價,在2000年9月至2002年5月間一度跌到0.9以下。不過,從2002年11月開始迄今,在長達20年的時間里,即使是在2008年全球金融危機和2010年歐債危機期間,歐元都保持著對美元的相對強勢地位。

所以,一個自然的問題就是,近期歐元的頹勢只是一個短暫現象嗎?我們的結論是否定的。近期歐元的頹勢是2010年歐債危機的延續,隨著政府杠桿率的持續飆升,加之能源價格上漲導致的巨額貿易逆差,歐元區的瓦解未必不可能。

1、歐元歷史

自公元476年西羅馬帝國滅亡之后,歐洲就再也沒有統一過。雖然大航海之后的財政革命、金融革命和工業革命讓西歐諸國成為全球的統治者,但列強之間戰爭不斷。從第一次工業革命算起直至二戰結束,通過戰爭方式,最接近于實現歐洲大陸統一的就是拿破侖的法蘭西帝國和希特勒的法西斯德國,最終二者也都因為陷入與英國和俄羅斯/前蘇聯的兩線作戰而失敗。

二戰結束后,通過和平手段實現歐洲在經濟、軍事和政治上的聯合成為歐洲大陸國家、尤其是法國和德國的夢想。在經濟方面,1951年《巴黎條約》建立了包括法國、德國在內的6國煤鋼共同體,1957年《羅馬條約》建立了歐洲經濟體共同體(歐共體),1972年歐共體主要國家開始實施共同體各成員國貨幣對美元的聯合浮動機制,1978年聯合浮動匯率機制進一步發展為包括建立歐洲貨幣單位和歐洲貨幣基金的歐洲貨幣體系(European Monetary System,EMS),1992年《歐洲聯盟條約》(又稱《馬斯特里赫特條約》,簡稱“馬約”)決定自1999年1月1日起建立歐洲貨幣聯盟(European Monetary Union,EMU),實行單一貨幣——歐元,歐洲經濟和貨幣一體化進程進入一個嶄新的高潮。

歐元之所以能夠打破過往三千年的主權貨幣歷史,成為第一個超主權貨幣,這一方面是因為歐洲各國對“和平統一”的向往,另一方面也得到了理論的支持,即所謂的“最優貨幣區理論”。這一理論始于1961年羅伯特?蒙代爾的一篇論文——“最優貨幣區理論”(A Theory of Optimum Currency Areas),蒙代爾的基本邏輯是,在兩個國家間,如果生產要素、特別是勞動力可以自由流動的話,那么,當一國衰退、另一國繁榮時,勞動力就可以從前者流動到后者,進而確保充分就業。由于勞動力的跨國流動取代了匯率浮動,成為調節兩國經濟的機制,這兩個國家的貨幣就可以實施固定匯率——固定匯率的極端就是統一的貨幣。

然而,最優貨幣區理論忽略了國家主權及其背后的財政體制的作用。實際上,即使是勞動力的自由流動也依賴于統一的財政體制,因為只有財政統一了,才會有統一的社保福利安排和真正統一的勞動力市場(一個典型的例子就是不能享受城市社保福利因而難以在城市立足的中國農民工)。而且,在財政分散的情況下,經濟弱國有著充分的動機從統一的貨幣區中攫取利益。總之,統一的歐元區的根本缺陷在于,各成員國的財政政策是獨立的。這種貨幣統一、財政分散的財政貨幣體制為歐元危機埋下了伏筆。

2、2010年歐債危機

在歐元區19個成員國中,經濟發展水平向來差異較大。其中,德國、法國、意大利、西班牙是前四大經濟體,經濟份額占到歐元區GDP的75%。傳統上一般將德國、法國兩個主導國家以及荷蘭、比利時等歸于經濟發達的“北方國家”,而將意大利、西班牙以及愛爾蘭、希臘等歸于經濟落后的“南方國家”(在2010年歐債危機后,受到重創的法國已經跌落到南方國家的行列)。從歐元區成立前一直到成立后,北方國家和南方國家素有芥蒂。北方國家擔心南方國家利用統一的貨幣區“揩油”,南方國家忌憚北方國家霸道。

2010年歐債危機起源于希臘政府債務違約,后來蔓延到意大利和西班牙,這幾個南方國家的國債在市場中完全喪失了流動性。為了救助南方國家,歐央行(ECB)先是于2010年推出了SMP(Securities Markets Program),2012年又推出了ESM(European Stability Mechanism)和OMT(Outright Monetary Transactions),2015年最終推出了大規模的QE計劃。這些措施名目繁多,但在本質上都是債務貨幣化——讓成員國央行(National Central Bank,NCB)購買本國國債。

債務貨幣化還改變了歐元的發行機制,扭曲了歐元區內的資源配置。歐債危機前,歐元的發行是由ECB根據各成員國的經濟規模按比例分配。債務貨幣化后,隨著各個成員國央行購買本國國債,赤字大、債務負擔重的南方國家NCB就可以發行更多的歐元。這些歐元通過Target系統(歐央行內部國際支付命令系統, ECB‘s internal international system of payment orders)支付給了赤字小、債務負擔輕的北方國家(主要是德國),用以償還先前的債務和繼續購買商品服務。于是,在Target系統中,北方國家不斷累積盈余,而南方國家不斷累積赤字。

以歐元區最大的債主、德國和最大的兩個債務國、意大利和西班牙為例。2008年全球金融危機之后,德國央行在Target系統的凈債權不斷累積,對應的是意大利和西班牙央行不斷累積的凈債務。2019年,德國央行的凈債權超過了9千億歐元,后兩者的凈債務則達到近8千億歐元。2021年,德國央行的凈債權進一步上升到近1.3萬億歐元,后兩者的凈債務則超過了1萬億歐元。所以,本質上看,這就是南方國家向北方國家“打借條”——如果用黃金來清算的話,按照1800美元/盎司的黃金價格,大約等于2萬噸黃金。

隨著高政府債務已成既定事實,歐元區已經難以回到《穩定與增長公約》規定的情形(赤字率不超過3%、政府杠桿率不超過60%)。在政治聯盟、進而統一財政難以達成的情況下,歐元區的存續就取決于德國能夠忍受多大規模的南方“借條”。

3、歐洲的能源脆弱性

近期歐元兌美元跌破平價的背后是美元的相對強勢,而美元強勢的背后是石油和天然氣。實際上,自今年3月份以來人民幣對美元的持續貶值也是因為能源價格上漲助推了美元的相對強勢。全球的基本經濟格局是中、美、歐三足鼎立:在全球制造業供應鏈和貿易網絡中,形成了以中國為中心的亞太、以德國為中心的歐洲和以美國為中心的北美等三大子網絡。在這三大子網絡中,唯有北美能夠實現能源的自我平衡。

截止2020年,全球石油和天然氣探明儲量主要集中在中東、獨聯體(以俄羅斯為主)、中南美和北美,亞太和歐洲的石油探明儲量只有全球的3%和1%,天然氣探明儲量只有全球的9%和2%。從產量上看,中東、北美和獨聯體位居石油、天然氣的前三位。由于能源分布結構與制造業分布結構的錯位,亞太和歐洲分別成為石油和天然氣供求缺口最大的地區。能源供求的區域分布錯位使得能源成為全球最大的單一貿易商品。在2011-2021年間,全球進口貨物中,全部制造業產品占比為71%,僅隨其后的就是占比達14%、以石油和天然氣為主的能源。

相比歐洲而言,盡管中國是全球最大的石油進口國,但是,由于中國的能源消費以煤炭為主,中國的煤炭生產和消費又能夠基本實現自我平衡,加上中國擁有全球規模最大、發展速度最快的新能源,因此,能源價格上漲對中國物價水平和經濟的影響要小得多。然而,在嚴重依賴石油、特別是天然氣進口的歐洲,能源價格上漲的沖擊正在引發惡性通貨膨脹和史無前例的貿易逆差。

4、歐洲的能源危機

無論是歐元區的北方國家,還是南方國家,2022年3月俄烏戰爭爆發后,飆漲的石油和天然氣價格都對其形成了嚴重的沖擊。首先是惡性通貨膨脹。隨著全球原油和天然氣價格迅速飆升,原油價格甚至一度達到1861年以來的最高峰值,歐元區消費價格協調指數(Harmonized Index of Consumer Price,HICP)中的能源價格漲幅高達40%,在部分國家甚至是翻倍的上漲。能源價格推動了HICP的快速上漲,7月份歐元區HICP平均同比高達10%以上,在一些邊緣國家(如愛沙尼亞),甚至超過了20%。

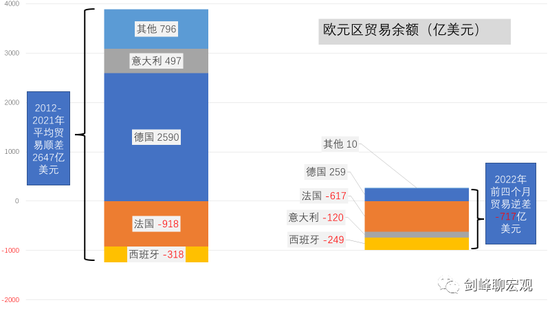

除了惡性通貨膨脹之外,能源價格上漲的還導致了巨額的貿易逆差。將歐元區19國分為德國、法國、意大利、西班牙和剩余15個其他國家,在歷史上,如2012-2021年的十年間,德國、意大利和15個其他國家一般是貿易順差,法國和西班牙則是持久的貿易逆差。由于順差遠遠超過了逆差,所以,整個歐元區長期呈現高額的貿易順差——這是支撐過往20年歐元相對于美元強勢的主要原因。但是,隨著能源價格的飆漲,能源進口額大幅上升,歐元區的貿易平衡發生了變化。

從目前最新的數據(截止2022年4月)看,德國和15個其他國家的貿易順差大幅縮小到259億美元和10億美元,法國和西班牙的貿易逆差飆升到617和249億美元,而作為傳統的貿易順差國,意大利也發生了120億美元的貿易逆差。由于德國等國的貿易順差大幅小于法國、意大利和西班牙的貿易逆差,整個歐元區出現了717億美元的逆差。照此推算,歐元區全年的貿易逆差可能高達2000億美元。特別是作為傳統逆差國的法國和西班牙,在前四個月的貿易逆差就幾乎相當于過去全年的80%。

5、新歐債危機

在出現巨額貿易逆差的同時,歐元區政府杠桿率也大幅上升。比較2010年和截止今年3月的政府杠桿率,除了德國、愛爾蘭、馬耳他之外,其余國家都出現了不同程度的上升。在當年引發歐債危機的希臘,政府杠桿率已經突破了200%,而在法國、意大利、西班牙等三大經濟體,政府杠桿率也大幅上升,西班牙的政府杠桿率接近于翻番。

回顧1992年的英鎊危機、1997年的亞洲金融危機和近兩年阿根廷比索兌美元的大幅度貶值,歐元區已經具備了爆發貨幣危機的三大基本要素。首先是貿易逆差。由于石油、天然氣的結算貨幣主要是美元(以及俄羅斯盧布結算令后的盧布),歐洲能源進口形成的逆差是外幣負債,外幣負債的不斷積累對本幣匯率形成持續壓力。其次是政府高杠桿。南方國家的高政府債務是一個長期的結構性難題(例如由于人口負增長和老齡化),除了印鈔票,幾乎無解。然而,統一的歐元區約束了南方國家印鈔的能力。最終,要么是德國妥協,要么是南方國家退出。最后是惡性通貨膨脹。抑制通脹要求ECB加息,但加息將進一步削弱南方國家的經濟和財政。這也是在面對通貨膨脹的時候,ECB縮手縮腳的主要原因。

我們曾經指出,從當前再往后的至少十年間,全球將處于一個巨大的能耗躍遷點。隨著全球人均收入水平的繼續提高,人均能耗量將會大幅提高。所以,能源的相對價格效應將會繼續強化。如果這個判斷是正確的話,那么,能源匱乏、財政分散的歐元區將面臨越來越大的壓力。歐元區瓦解并非不是一個選項。

(本文作者介紹:上海金融與發展實驗室理事長,浙商銀行首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。