意見領袖丨李迅雷 周岳 肖雨

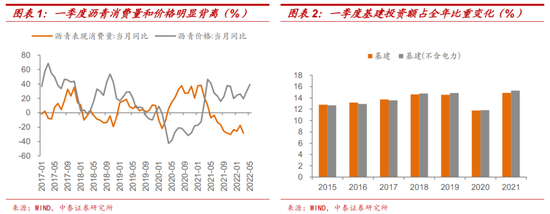

一季度基建投資增速大幅反彈,廣義口徑(含電力)達到10.5%,同時中央財經委會議強調“全面加強基礎設施建設”,于是市場普遍對今年的基建投資給予非常樂觀的預期。但是,市場似乎忽視了兩點,第一點是通脹因素,一季度PPI累計同比增長8.7%,意味著扣除價格因素的實際投資增速可能沒有那么高。例如,作為道路建設的主要輔料,瀝青一季度消費量同比下降24.2%,價格則同比增長22.7%。第二點是季節性因素,一季度的基建投資額占全年比重一般較低(通常不超過15%)。

此外,我還發現,證券研究領域的宏觀團隊與固收團隊對今年基建投資增速的預測普遍存在較大差異,哪怕同一家基金公司內部權益宏觀研究員和固收利率研究員的預測差異也很大。這可能是因為方法論上的差別,宏觀研究通常會從穩增長的必要性、發改委的項目數、重點工程的投資規模、中財委文件里去看基建的預期增長率,似乎只要有意愿,就能實現目標。而固收團隊研究基建的思路,因為本身就是研究債務的,會從“能不能實現”的角度去看,如認為隱性債務約束沒有放松,金融機構怕被秋后算賬,所以不敢大干快上。

近年來宏觀研究領域的很多分析師對基建投資增速的預測一直高估得離譜,說明他們把政策的作用估計得過高。在這方面,我本人更傾向于相信固收研究員的分析框架和邏輯,因為他們一直與地方政府、企業等發債主體保持緊密聯系。本文為中泰固收研究團隊對基建投資增長前景的研究報告,他們更多是側重研究基建的“能力”而非“意愿”。

基本結論

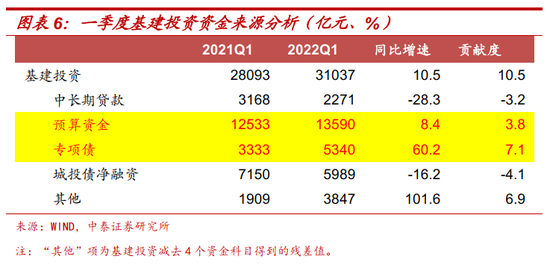

從三個角度看一季度基建高增。1)總量高增背后存在擾動因素。價格對于名義增速支撐較大,投資統計額和實物工作量可能存在背離;一季度基建投資規模占全年比重較小,增速波動較大。2)結構層面,各行業投資增速分化較大。郵政物流業、公共設施管理業和電力熱力供應業成為主要拉動項。3)從資金來源看,財政支出前置和專項債發力是關鍵,貢獻了幾乎全部基建資金同比增量。

基建意愿提升,但隱債“紅線”未變。基建項目投資雖然由政府主導,但從歷年資金來源看,財政資金以外的部分占比更大(七成以上),主要和平臺或項目公司投融資活動相關聯。從重點領域工作部署情況看,今年基建穩增長的意愿和力度均有明顯提高,但是“嚴控隱債”的基調和紅線目前還沒有變,地方政府只能在現有制度約束和財力范圍內“盡力而為、量力而行”。

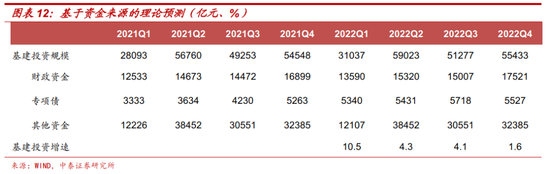

年內基建增速可能存在預期差。如果隱債監管政策不出現明顯放松,同時沒有增量政策工具出臺的情況下,隨著預算資金和專項債的支撐逐漸減弱,預計二季度起基建力度可能明顯下降。樂觀情形下,如果簡單假設其他資金分項維持去年同期水平,預計2-4季度基建投資當季同比增速分別為4.3%、4.1%和1.6%。

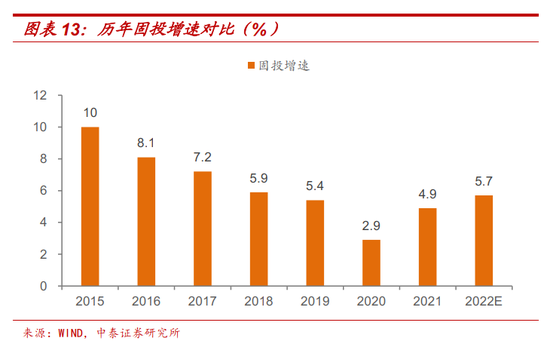

投資是“抓手”,但不宜高估。4月政治局會議明確提出“全力擴大國內需求”,關鍵是“發揮有效投資的關鍵作用”。考慮到出口大概率增速回落,消費受限于就業和收入修復,投資有望成為穩增長政策發力的重要“抓手”。但是綜合當前政策發力效果看,我們測算的全年固投增速為5.7%,高于2021年的4.9%,和2018、2019年相近。

風險提示:穩增長政策超預期;城投債務監管大幅放松;基建增速超預期。

一季度基建投資增速大幅反彈,廣義口徑(含電力)達到10.5%,同時中央財經委會議強調“全面加強基礎設施建設”,年內基建發力似乎存在較大想象空間。我們從總量、結構、資金來源等不同角度對基建投資進行綜合分析,探討一季度基建高增長的成色,以及年內的后勁。

一、一季度基建成色如何?

從總量看,高增速背后存在擾動因素。一是價格:一季度PPI累計同比增長8.7%,意味著扣除價格因素的實際投資增速可能沒有那么高。比如一季度道路運輸業投資增長3.6%,但作為道路建設的主要輔料,瀝青一季度消費量同比下降24.2%,價格則同比增長22.7%,表明投資統計額和實物工作量可能存在明顯背離。二是規模:一季度投資額占全年比重一般較低(不超過15%),增速受政策階段性發力和節奏變化的影響較大,歷史上多次出現基建年初沖高后增速不斷回落的情況,比如2011年、2015年、2017年和2018年等。

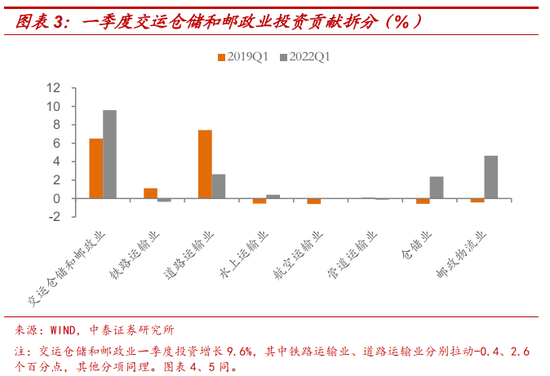

從結構看,二級子行業增速分化較大。廣義口徑基建投資一般包括三大行業:交運倉儲和郵政業、水利環境設施管理業、電力熱力燃氣水供應業,2021年占比分別為35.9%、45.8%和18.3%。對比2019年同期,今年一季度三大行業投資增速均大幅回升。

1)交運倉儲和郵政業:增量貢獻主要來自郵政物流業。一季度交運倉儲和郵政業投資同比增長9.6%,其中道路運輸業、鐵路運輸業等占比較大的二級子行業增長表現一般,主要受郵政物流業(體量小、增速波動較大)的拉動。

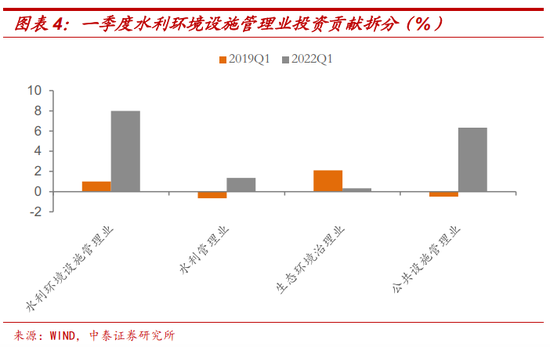

2)水利環境設施管理業:公共設施管理業貢獻最大。一季度水利環境設施管理業投資同比增長8.0%,而19年同期僅為1%。二級子行業中,公共設施管理業占比最大,該領域項目投資和地方政府財力狀況、平臺債務融資關聯度較高,過去幾年受隱性債務監管約束增速持續低迷,今年一季度貢獻率大幅上升至6.3個百分點,但增長持續性有待觀察。

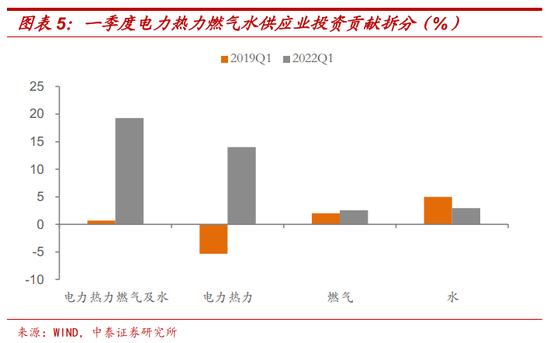

3)電力熱力燃氣水供應業:電力熱力供應業是主要拉動。一季度電力熱力燃氣水供應業投資同比增長19.3%,較19年同期提高18.6個百分點。其中:電力熱力供應業拉動率從-5.3個百分點變為14.0個百分點,該板塊一般有對應的中央預算資金支持,項目投資主體主要是央企和地方國企,投資改善的制度約束較小。

考慮到各指標對應數據的可得性,我們主要基于4個資金科目分析基建投資的資金來源。1)中長期貸款:根據基建領域投向的中長期貸款余額測算,按照1年平滑處理(平分到4個季度);2)預算資金:一般公共預算中和基建相關的四個分項支出加總;3)專項債:將每個月用于基建項目的資金規模按照2年項目期平滑處理;4)城投債凈融資:直接依據WIND統計。

從資金來源看,財政支出前置和專項債發力是關鍵。根據我們測算,預算資金和專項債資金分別同比增長8.4%和60.2%,合計占比超過60%,拉動基建資金來源增長10.9個百分點。而其他資金分項加總來看,和去年同期基本持平。這意味著一季度預算資金和專項債貢獻了全部基建資金同比增量。

二、年內基建增速怎么看?

基建關注點從項目逐漸轉向資金。從去年底專項債項目準備和申報提前,和今年以來各省市陸續披露的重大項目投資計劃看,相比去年“缺項目”導致資金明顯閑置的情況,今年項目端不再成為基建發力的主要制約。相比之下,錢從哪來可能更關鍵。

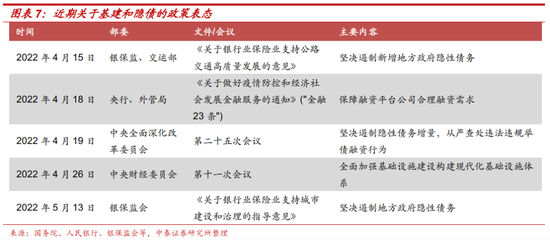

基建意愿提升,但隱債“紅線”未變。近期關于基建發力的信號略顯紛亂,比如央行、外管提出保障融資平臺公司合理融資需求的金融“23條”,中央財經委員會把“全面加強基礎設施建設、構建現代化基礎設施體系”上升到國家安全高度,另一方面中央深改委、銀保監會不斷強調“堅決遏制地方政府隱性債務”。我們認為從重點領域工作部署情況看,今年基建穩增長的意愿和力度均有明顯提高,但是“嚴控隱債”的基調和紅線目前還沒有變,地方政府只能在現有制度約束和財力范圍內“盡力而為、量力而行”。

基建項目投資雖然由政府主導,但從歷年資金來源看,財政資金以外的部分占比更大(七成以上),主要和平臺或項目公司投融資活動相關聯。如果隱債監管政策不出現明顯放松,沒有增量政策工具出臺的情況下,隨著預算資金和專項債的支撐逐漸減弱,預計二季度起基建力度可能明顯減弱。

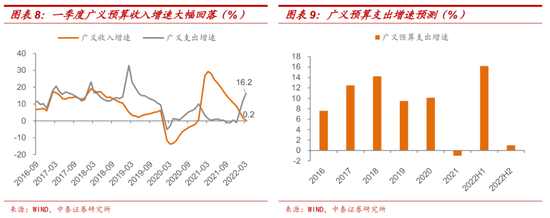

預算資金:支出前置,增速難維持

如果假設上半年廣義預算支出維持一季度增速水平(16.2%),全年預算完成情況和目標一致,意味著下半年廣義支出增速大幅降至1.0%。此外,受土地市場下行、疫情沖擊、減稅降費等三重因素疊加影響,一季度廣義收入增速已經降至0.2%,地方政府財政收支平衡難度加大,可能出現預算目標無法完成的情況。

樂觀情形下,預計下半年一般公共預算用于基建的資金增速降至3.7%。假設全年預算支出進度完成100%,預算安排中基建支出占比上升至23%(一季度21.4%),同時上半年一般公共預算支出增速維持8%的高位,預計2-4季度用于基建的預算資金同比分別增長4.4%、3.7%和3.7%。

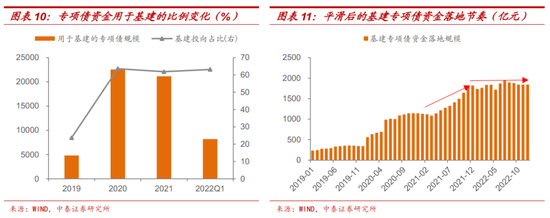

專項債:絕對規模高,但同比支撐減弱

由于保障房、社會事業等投向支出較為剛性,專項債資金用于基建投資的比例較為穩定,基本在60%左右。今年一季度專項債用作項目資本金的比例上升至8.7%,但仍然明顯低于25%的“紅線”,而且相關項目資本金比例通常較高,杠桿“撬動”作用有限。4月份以來新增專項債發行節奏明顯放緩,5-6月可能再次提速,下半年新增專項債供給大幅減少。

按照2年項目建設期平滑處理,我們估算出2019年以來每月基建專項債資金落地規模。二季度起,每月基建專項債資金落地規模仍然維持在較高水平,但隨著去年基數逐漸升高,同比角度看支撐作用預計逐漸減弱。

樂觀情形下,假設其他資金分項能夠維持去年同期水平(類比一季度情形),但隨著季度基建投資規模的上升,二季度起財政資金和專項債拉動作用預計逐漸減弱,2-4季度基建增速分別為4.3%、4.1%和1.6%。

三、投資是“抓手”,但不宜高估

4月政治局會議明確提出“全力擴大國內需求”,關鍵是“發揮有效投資的關鍵作用”。考慮到出口大概率增速回落,消費受限于就業和收入修復,投資有望成為穩增長政策發力的重要“抓手”。但是綜合當前政策發力效果看,全年固投增速可能并不高。

樂觀情形下:地產改善大概率是“U型”,全年投資額有望和去年持平;如果隱債監管政策不出現明顯放松,同時沒有增量政策工具出臺的情況下,基建增速預計為4.4%;制造業受益于前期利潤改善和融資政策支持,預計全年增長8%。此外,假設其他投資項維持今年以來平均增速,預計全年固投增速為5.7%,高于2021年的4.9%,和2018、2019年相近。

四、風險提示

穩增長政策超預期;城投債務監管大幅放松;基建增速超預期。

(本文作者介紹:中泰證券首席經濟學家。)

責任編輯:余坤航

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。