意見領袖丨張瑜團隊

事項

為提升金融機構外匯資金運用能力,中國人民銀行決定,自2022年5月15日起,下調金融機構外匯存款準備金率1個百分點,即外匯存款準備金率由現行的9%下調至8%。

主要觀點

1、基礎知識鋪墊:何為外匯存款準備金

官方定義為:外匯存款準備金是指金融機構按照規定將其吸收外匯存款的一定比例交存中國人民銀行的存款。

簡單來說,我國外匯有外匯的存款準備金率,人民幣有人民幣的存款準備金率,外匯存款準備金只可用外匯繳納,本幣存款準備金用本幣繳納,一般而言不可交叉(不能用人民幣繳美元存款準備金)。也可以簡單的理解為:本幣一套信用擴張體系,外幣一套信用擴張體系。本幣信用擴張是是先有貸款,外幣信用擴張是先有存款的。

下調金融機構外匯存款準備金率1個百分點,由現行的9%下調至8%,舉個簡化的例子:張三從海外賺了一筆100美元的外匯,拿回國內交給銀行A形成外匯存款(并沒有結匯),那么銀行A以前需要凍結9美元的準備金給央行,現在則只需要凍結8美元,自己可以多出1美元釋放美元流動性,短期提升了美元周轉效率。

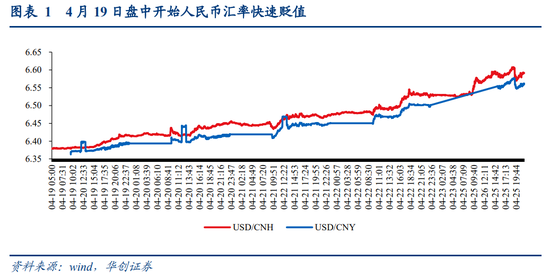

2、本次下調的背景?——近期人民幣匯率快速貶值

自上周二(4月19日)起,USD/CNH離岸和USD/CNY均經歷快速貶值,截至4月22日,離岸累計約跌2.3%、在岸累計約跌2.1%,匯率突破6.5整數位。4月25日(周一)開市人民幣繼續貶值,盤中USD/CNH曾一度突破6.6,引發市場關注。在此情形下,央行有抑制市場貶值預期快速發酵、穩定人民幣匯率的意圖。本次下調外匯存準率是歷史上首次,顯示央行抑制近期匯率過快貶值預期的決心。此外,根據華創宏觀匯率定價模型計算,4月22日時逆周期因子達-123bps(即向升值方向引導),也暗示了央行抑制快速貶值的傾向。

3、下調外匯存款準備金率是大概什么傳導路徑?

第一步,降低外匯準備金率,由現行的9%下調至8%。

第二步,由于面臨的外匯存款準備金需求降低,銀行短期外匯頭寸的需求降低。

第三步,增加了銀行外匯供給,外匯需求下降。

第四步,人民幣貶值壓力緩解。

從上述影響路徑可以看到,下調外匯存款準備金率可起到抑制人民幣貶值壓力的作用。

4、歷史復盤:過去五次上調外匯存準率起到了對升值壓力的抑制作用。通過上調外匯存準率對升值壓力發揮了抑制作用或可反推下調外匯存準率亦有望起到對匯率貶值壓力的抑制作用。

5、對資產價格的影響:政策信號意義強于具體手段的強弱。截至2022年3月我國金融機構外匯存款余額約1.05萬億美元,下調準備金率1個百分點大概對應105億美元外匯流動性的釋放。一方面,銀行間即期外匯市場單日交易約為250-300億美元,105億美元外匯流動性凍結的規模有限,央行打壓匯率貶值預期的態度意義更大。另一方面,由于外匯存款是居民尚未與商業銀行進行結匯的資金,還未進入銀行外占體系,因此這部分美元資產的釋放并不直接影響國內流動性。

調整外匯存準主要是影響情緒,匯率中期走勢仍取決于內部基本面。我們認為人民幣匯率貶值需要達到兩個條件——出口走弱且PMI偏弱,一旦PMI向上,積壓加速結匯有望形成對人民幣匯率的支撐。首先,人民幣匯率目前有約3000億美元的待積壓結匯“護體”,背后存在“底氣”。其次,企業結匯意愿高低與訂單多少相關,所以結不結匯(出口結匯率-進口付匯率)與PMI走勢較為一致。因此,存在以下三種情景假定:

情景a:出口高位+PMI向上→人民幣升值;

情景b:出口回落+PMI向上→人民幣或走平;

情景c:出口回落+PMI向下→人民幣走弱

當下由于疫情擾動,3月PMI回落至50以下,當下是情景C,匯率有走弱趨勢也屬正常現象。但由于存在近3000億美元的積壓待結匯,一旦PMI向上,即便出口回落,企業積壓待結匯加速結匯有望形成對出口順差回落的有效對沖,經歷過C后,有達到情景B的可能。匯率的關鍵還是內需。

6、怎么理解當下匯率對于貨幣政策的角色?

通過過去幾年歷次大波動的市場跟蹤經驗,我們認為有兩個層面的理解——整體層面理解是貨幣政策獨立性優先于匯率,該貶即貶,逆勢積壓不是好事;具體層面理解是控速度不控點位、接近前期新高會有所慎重、避免匯率與股債大類資產螺旋下跌。

今日觸發準備金下調或有兩個考慮——一是過去五個交易日貶值速度過快、二是A股4月25日單日跌幅超5%,需要及時避免股匯的螺旋聯動。一旦形成匯率即期、股市、掉期、離在岸螺旋聯動,后續解開連環的成本或增加。

7、未來匯率政策工具箱充足嗎?還有什么可以用?

工具充足:逆周期因子、大行對掉期市場的干預、外匯遠期合約保證金的增加抑制做空成本、縮減離岸人民幣流動性提升做空成本、對沒有真實貿易背景的結售匯投機資本流動進一步趨嚴等。這才剛剛開始。

8、點位怎么看?

這次與以往都不同的是,央行對貶值關注的很及時,政策介入較早,短期密切關注市場對政策的反應。匯率6.6-6.7將是重要的預期質變區間,如可在此區間以前穩定,基本匯率調整幅度與前期逆勢美元走強的超漲幅度匹配(5%左右)。一旦短期快速過6.7,或帶來匯率情緒的發酵。我們依然提示,在當下,速度比點位重要。

風險提示:政策超預期,匯率走勢超預期

報告目錄

報告正文

一

基礎知識鋪墊:何為外匯存款準備金

官方定義為:外匯存款準備金是指金融機構按照規定將其吸收外匯存款的一定比例交存中國人民銀行的存款。

簡單來說,我國外匯有外匯的存款準備金率,人民幣有人民幣的存款準備金率,外匯存款準備金只可用外匯繳納,本幣存款準備金用本幣繳納,一般而言不可交叉(不能用人民幣繳美元存款準備金)。也可以簡單的理解為:本幣一套信用擴張體系,外幣一套信用擴張體系。本幣信用擴張是是先有貸款,外幣信用擴張是先有存款的。

下調金融機構外匯存款準備金率1個百分點,由現行的9%下調至8%,舉個簡化的例子:張三從海外賺了一筆100美元的外匯,拿回國內交給銀行A形成外匯存款(并沒有結匯),那么銀行A以前需要留9美元的準備金給央行,其余可以做外幣投資賺取息差,現在則只需要留8美元,自己可以多出1美元做外幣投資,也就是短期降低了大家對美元頭寸的需求,提升了美元周轉效率。

二

本次下調的背景?——近期人民幣匯率快速貶值

自上周二(4月19日)起,USD/CNH離岸和USD/CNY均經歷快速貶值,截至4月22日,離岸累計約跌2.3%(由4月19日開盤6.3788至22日收盤6.5274)、在岸累計約跌2.1%(由4月19日開盤6.369至22日收盤約6.5015),匯率突破6.5整數位。4月25日(周一)開市人民幣繼續貶值,盤中USD/CNH曾一度突破6.6,引發市場關注。

在此情形下,央行有抑制市場貶值預期、穩定人民幣匯率的需要。本次下調外匯存準率是歷史上首次,顯示央行堅決抑制近期匯率貶值預期的決心。此外,根據華創宏觀匯率定價模型計算,4月22日時逆周期因子達-123bps(即向升值方向引導),也暗示了央行抑制快速貶值的傾向。

三

下調外匯存款準備金率是大概什么傳導路徑?

第一步,降低外匯準備金率,由現行的9%下調至8%。

第二步,由于面臨的外匯存款準備金需求降低,銀行短期對外匯頭寸的需求降低。

第三步,增加了銀行間買人民幣、賣外匯的行為,外匯需求下降。

第四步,人民幣貶值壓力緩解,甚至短期升值。

從上述影響路徑可以看到,下調外匯存款準備金率可起到抑制人民幣貶值壓力的作用。

四

歷史復盤:過去五次上調外匯存準率起到了對升值壓力的抑制作用

歷史上央行五次上調外匯存款準備金率也均在匯率升值壓力加大的時期,起到了對匯率升值壓力的抑制作用。而本次下調是歷史上首次下調外匯存準率,通過上調外匯存準率對升值壓力發揮了抑制作用或可反推下調外匯存準率亦有望起到對匯率貶值壓力的抑制作用。

五

對資產價格的影響:情緒大于實質,實質性影響有限

下調外匯存款準備金率對國內流動性的影響情緒大于實質,因而推斷對資產價格實質影響亦有限。截至2022年3月我國金融機構外匯存款余額約1.05萬億美元,下調準備金率1個百分點大概對應105億美元外匯流動性的釋放。一方面,銀行間即期外匯市場單日交易約為250-300億美元,105億美元外匯流動性凍結的規模有限,央行打壓匯率貶值預期的態度意義更大。另一方面,由于外匯存款是居民尚未與商業銀行進行結匯的資金,還未進入銀行外占體系,因此這部分美元資產的釋放并不直接影響國內流動性。

調整外匯存準主要是影響情緒,匯率中期走勢仍取決于內部基本面。我們認為人民幣匯率貶值需要達到兩個條件——出口走弱且PMI偏弱,一旦PMI向上,積壓加速結匯有望形成對人民幣匯率的支撐。

首先,人民幣匯率目前有約3000億美元的待積壓結匯“護體”,背后存在“底氣”。金融機構外匯存款規模可衡量居民部門的外匯資金,未與銀行進行結匯,而是直接以外匯的形式存在銀行外匯存款賬戶上,這部分資金反映居民部門待結匯規模。金融機構外匯存款規模在疫情前保持在約7500億美元的水平,疫情后快速提升至1萬億美元以上,即多增加的未結匯資金(積壓待結匯)規模約2800億美元。商業銀行對外投資規模可衡量居民部門與商業銀行結匯后的外匯資金,商業銀行未將其與央行進行結匯,而是直接進行對外投資,這部分資金反映商業銀行待結匯規模。商業銀行對外投資規模在疫情前每月環比平均+0.7%左右,按趨勢增速估算,目前實際待結匯規模較趨勢值多增(積壓待結匯)約700億美元。二者合計來看,截至2022年3月積壓待結匯體量約3000億美元。

其次,企業結匯意愿高低與訂單多少相關,所以結不結匯(用“出口結匯率-進口付匯率”表示)與PMI走勢較為一致,而PMI其實代表的就是內需,換言之也就是“穩增長”政策效果。因此,存在以下三種情景假定:

情景a:出口高位+PMI向上→人民幣升值

情景b:出口回落+PMI向上→人民幣或走平

情景c:出口回落+PMI向下→人民幣走弱

從上述情景假定可以看到,人民幣貶值與否的根本還是在于內需,也就是PMI走勢到底如何。當下由于疫情擾動,3月PMI回落至50以下,在這種情形下,匯率有走弱趨勢也屬正常現象。但由于近3000億美元的積壓待結匯的存在,一旦PMI向上,即便出口回落,積壓待結匯加速結匯有望形成對出口順差回落的有效對沖,人民幣匯率或可走平。

六

怎么理解當下匯率對于貨幣政策的角色?

通過過去幾年歷次大波動的市場跟蹤經驗,我們認為有兩個層面的理解——整體層面理解是貨幣政策獨立性優先于匯率,該貶即貶,逆勢積壓不是好事;具體層面理解是控速度不控點位、接近前期新高會有所慎重、避免匯率與股債大類資產螺旋下跌。

今日觸發準備金下調或有兩個考慮——一是過去五個交易日貶值速度過快、二是A股4月25日單日跌幅超5%,需要及時避免股匯的螺旋聯動。一旦形成匯率即期、股市、掉期、離在岸螺旋聯動,后續解開連環的成本或增加。

七

未來匯率政策工具箱充足嗎?還有什么可以用

工具充足:逆周期因子、大行對掉期市場的干預、外匯遠期合約保證金的增加抑制做空成本、縮減離岸人民幣流動性提升做空成本、對沒有真實貿易背景的結售匯投機資本流動進一步趨嚴等。這才剛剛開始。

八

點位怎么看?

這次與以往都不同的是,央行對貶值關注的很及時,政策介入較早,短期密切關注市場對政策的反應。匯率6.6-6.7將是重要的預期質變區間,如可在此區間以前穩定,基本匯率調整幅度與前期逆勢美元走強的超漲幅度匹配(5%左右)。一旦短期快速過6.7,或帶來匯率情緒的發酵。我們依然提示,在當下,速度比點位重要。

具體內容詳見華創證券研究所4月26日發布的報告《【華創宏觀】央行出手,匯率政策或進入密集觀察期——外匯準備金下調點評》。

(本文作者介紹:中國人民大學國際貨幣研究所研究員)

責任編輯:吳宇迪

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。