文/新浪財經(jīng)意見領(lǐng)袖專欄作家 任澤平 連一席 郭雙桃

面對汽車業(yè)百年大變局,中國汽車強國之路面臨前所未有的機遇與挑戰(zhàn),“換道超車”需要政策與全產(chǎn)業(yè)鏈的通力配合。

導(dǎo)語

2019年全球新能源汽車行業(yè)上演了一幕冰與火之歌,行業(yè)分化加劇。一邊是通用、福特等巨頭陸續(xù)裁員,菲亞特克萊斯勒與標(biāo)致雪鐵龍合并、傳統(tǒng)車企抱團取暖,另一邊新勢力代表特斯拉國際化加速、年銷量近40萬、同比增長50%。一邊是中國新能源汽車補貼退坡、銷量首現(xiàn)負增長,另一邊德國提高新能源汽車補貼、歐洲新能源汽車銷量大增。

從1885年卡爾·本茨發(fā)明第一臺現(xiàn)代汽車以來,汽車產(chǎn)業(yè)從未像今天一樣成為如此多技術(shù)變革的交匯點,涉及能源、交通、通信、計算機等諸多行業(yè)。汽車新四化——電動化、智能化、網(wǎng)聯(lián)化、共享化浪潮開啟,百年汽車產(chǎn)業(yè)正站在大變局大洗牌的黎明前夜。

摘要

變局之一:特斯拉等新勢力崛起,互聯(lián)網(wǎng)、半導(dǎo)體等科技巨頭跨界進入,汽車產(chǎn)業(yè)競爭格局重塑、核心價值鏈重構(gòu),部分OEM未來或淪為代工廠。1)格局重塑:以特斯拉為代表的造車新勢力利用自身的先發(fā)優(yōu)勢和互聯(lián)網(wǎng)基因,正不斷搶占傳統(tǒng)車企市場份額。2019年1至11月特斯拉Model 3北美市場的銷量達到12.8萬輛,超過同級別寶馬2/3/4/5系銷量之和(10.4萬)、奔馳C/CLA/CLS/E系之和(9.5萬)、奧迪A3/A4/A5/A6之和(7萬)。另一面,通用、福特等傳統(tǒng)車企陸續(xù)裁員,F(xiàn)CA(菲亞特克萊斯勒)和PSA(標(biāo)致雪鐵龍)合并成為全球第四大車企,傳統(tǒng)車企抱團取暖與新勢力的高歌猛進形成鮮明對比。2)價值鏈重構(gòu):未來汽車產(chǎn)業(yè)的核心價值將不再是發(fā)動機、車身、底盤,而是電池、芯片、車載系統(tǒng)、數(shù)據(jù)。做蛋糕可能是傳統(tǒng)車企,而吃蛋糕的可能是新勢力。全球最大的車企大眾宣布,將成為一家軟件驅(qū)動的公司,并設(shè)立了“Digital Car&Service”部門,大力推動數(shù)字化轉(zhuǎn)型。豐田公司宣布,豐田將從汽車公司轉(zhuǎn)型為移動出行公司,他們的競爭對手已經(jīng)不是曾經(jīng)的奔馳、寶馬和大眾,而是蘋果、谷歌等。谷歌、高通、英偉達、華為、阿里、百度等巨頭已通過合作、授權(quán)或供應(yīng)商等身份等嵌入智能駕駛細分環(huán)節(jié),未來可能占據(jù)行業(yè)重要的價值點。部分無法掌握核心技術(shù)的車企只能逐漸被邊緣化,甚至淪為代工廠。

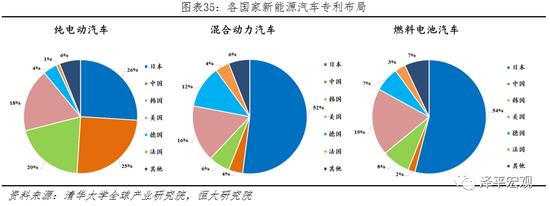

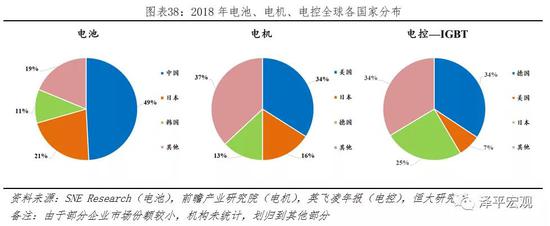

變局之二:當(dāng)今歐洲、日韓等國政府紛紛加速電動化轉(zhuǎn)型,一次次驗證十年前中國發(fā)展新能源汽車戰(zhàn)略的前瞻性。中國新能源汽車產(chǎn)業(yè)經(jīng)過十年的規(guī)劃和培育,已具備一定先發(fā)優(yōu)勢和規(guī)模優(yōu)勢,中國汽車人離汽車強國的夢想從未如此近過。然而2019年特斯拉在上海獨資建廠并于12月30日實現(xiàn)交付,Model 3補貼后售價低于30萬,面對這條“鯰魚”,中國汽車自主品牌能否守住先發(fā)優(yōu)勢?1)歐美日韓通過頂層設(shè)計與車企自下而上推動電動化轉(zhuǎn)型:2019年4月,歐盟發(fā)布史上最嚴碳排放標(biāo)準《2019/631文件》,挪威、荷蘭、英國、法國、葡萄牙設(shè)定燃油車禁售時間分別為2025、2030、2040、2040、2040年,發(fā)展新能源汽車成唯一出路;德國已立法確認境內(nèi)電動車補貼不降反升,售價4萬歐元以下的純電動車補貼由4000歐元提高至6000歐元;車企加大投入,大眾將原計劃到2030年生產(chǎn)的電動車數(shù)量從1500萬臺增加到2200萬臺。2)中國新能源汽車產(chǎn)業(yè)急需補齊短板,將先發(fā)和規(guī)模優(yōu)勢轉(zhuǎn)化為技術(shù)和品牌優(yōu)勢:2019上半年中國新能源乘用車銷售56.3萬輛,全球市場份額達到56.9%,遠高于歐盟的20%,三電系統(tǒng)、充電基礎(chǔ)設(shè)施等產(chǎn)業(yè)鏈配套初步形成;1-11月全球新能源乘用車銷量前十車企中,自主品牌占據(jù)4席(比亞迪、北汽、上汽、吉利)。然而,中國新能源汽車大部分依靠內(nèi)銷,2019年1至9月美國、歐盟、日本市場暢銷電動車型無一中國品牌。部分核心零部件高度依賴進口,如電控核心零部件IGBT器件和圖像處理芯片。2018年全球IGBT市場中德國、日本、美國分別占比34.3%、7.2%、24.9%;圖像處理芯片基本被英偉達和Mobileye(被英特爾收購)壟斷。

變局之三:汽車產(chǎn)品屬性更加多元,汽車將成為軟件定義的智能移動終端。1)硬件變革:一方面,電池、電機、電控將取代發(fā)動機,汽車動力總成面臨百年來最大變革;另一方面,智能網(wǎng)聯(lián)將提升對于整車感知、交互與決策的需求,傳感器、中控屏、芯片將成為汽車的核心零部件;2)軟件變革:汽車電子電氣架構(gòu)將由分布式向類似于智能手機的集中式架構(gòu)(底層操作系統(tǒng)、芯片SOC)進化。軟硬件解耦,既實現(xiàn)硬件標(biāo)準化,又實現(xiàn)軟件可重復(fù)開發(fā)利用,大量減少內(nèi)部冗余。未來將出現(xiàn)汽車界的iOS與Android之爭;3)服務(wù)與生態(tài)變革:智能網(wǎng)聯(lián)汽車可以在生命周期內(nèi)通過OTA空中升級持續(xù)更新應(yīng)用,界面交互將賦予汽車更多應(yīng)用場景——在無人駕駛的情況下,司機將有更多的自由時間,而車聯(lián)網(wǎng)技術(shù)使汽車隨時與辦公室、家、公共設(shè)施相聯(lián),實現(xiàn)遠程控制。汽車將成為各種服務(wù)和應(yīng)用的入口。

面對汽車業(yè)百年大變局,中國汽車強國之路面臨前所未有的機遇與挑戰(zhàn),“換道超車”需要政策與全產(chǎn)業(yè)鏈的通力配合。為此我們建議:

1)進一步引導(dǎo)電動化轉(zhuǎn)型:在公交、物流、出租等公務(wù)領(lǐng)域先行試點燃油車禁售,鼓勵部分大氣污染重點治理區(qū)域和新能源汽車普及率較高的城市優(yōu)先試點燃油車禁售,明確網(wǎng)約車中新能源汽車比例要求。

2)鼓勵支持核心技術(shù)研發(fā):加大對高研發(fā)投入企業(yè)的稅收減免力度,成立國家新能源汽車產(chǎn)業(yè)基金對產(chǎn)業(yè)鏈薄弱環(huán)節(jié)進行扶持;統(tǒng)籌政府、企業(yè)與高校等各方力量對電池材料、核心芯片等關(guān)鍵共性技術(shù)進行攻關(guān)。

3)加強電池安全體系建設(shè):利用大數(shù)據(jù)平臺等建立預(yù)警機制,加強事前監(jiān)管;建立動力電池全生命周期安全測試,加強事中監(jiān)管;建立追責(zé)制度,加強事后監(jiān)管。《新能源汽車國家監(jiān)管平臺大數(shù)據(jù)安全監(jiān)管成果報告》顯示,2019年5-8月發(fā)現(xiàn)的79起新能源汽車安全事故中,接入監(jiān)管平臺事故車輛有47輛,28起事故在發(fā)生前10天內(nèi),已被監(jiān)管平臺預(yù)警。

4)發(fā)展扶持新能源二手車市場:車主由于社會關(guān)系、經(jīng)濟條件、家庭人口的變化,一般換車時間3-5年。傳統(tǒng)燃油車3年殘值率在70%左右,新能源車3年殘值率在30%左右,貶值太快,試錯成本太大,很多消費者都不敢購買新能源汽車,觀望情緒濃厚。

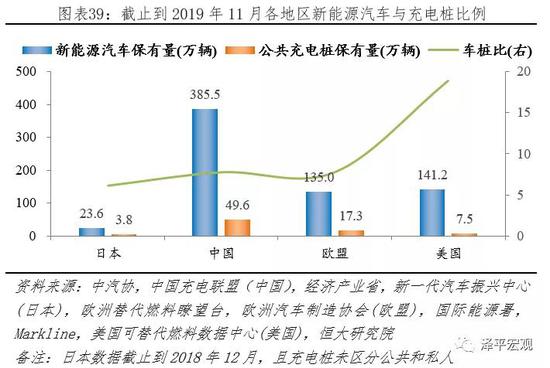

5)加快私人充電樁建設(shè),鼓勵推廣社區(qū)智慧充電:充電難是限制新能源汽車發(fā)展步伐的重要因素。截止到2019年11月我國公共充電樁49.6萬、私人充電樁67.8萬,距2020年目標(biāo)完成率分別99.2%、15.8%,私人充電樁建設(shè)遠不達預(yù)期。對小區(qū)電網(wǎng)負荷沖擊較大是私人充電樁建設(shè)緩慢重要因素;推廣社區(qū)智慧充電可有效實現(xiàn)削峰填谷,降低電網(wǎng)負荷。

風(fēng)險提示:產(chǎn)業(yè)鏈成本降幅不達預(yù)期、數(shù)據(jù)統(tǒng)計口徑不同等。

目錄

1 中國新能源汽車產(chǎn)業(yè)已建立一定先發(fā)優(yōu)勢和規(guī)模優(yōu)勢

2 政策端:各國加快電動化轉(zhuǎn)型,歐盟最積極、中國次之、日本隨后、美國最保守

2.1 各國電動化總體規(guī)劃

2.2 中國:補貼加速退坡,雙積分接力構(gòu)建長效驅(qū)動機制

2.3 歐盟:史上最嚴碳排放標(biāo)準,電動化轉(zhuǎn)型成唯一出路

2.4 美國:需求側(cè)稅收減免,供給側(cè)積分驅(qū)動

2.5 日本:財政補貼、稅收減免雙核推動

3 需求端:中國為全球最大新能源汽車市場

3.1 分地區(qū):中國占比過半、歐盟占比兩成、美國排第三

3.2 分技術(shù):全球EV市場份額持續(xù)提升

4 供給端:中、歐市場被本土品牌統(tǒng)治,美國特斯拉加速全球化

4.1 分企業(yè):TOP20車企中國占10家,特斯拉擴大領(lǐng)先優(yōu)勢

4.2 分車型:特斯拉Model 3一枝獨秀

4.3 技術(shù)儲備:BEV專利中美日韓合占九成,HEV、FCV專利日本一家獨大

5 產(chǎn)業(yè)鏈配套:日本最齊全,中國部分關(guān)鍵零部件依賴進口,歐盟、美國電池環(huán)節(jié)缺失

5.1 三電配套:日本齊全,中國電控IGBT嚴重依賴進口,歐美缺乏動力電池企業(yè)

5.2 充電樁:車樁比中日歐較接近,美國偏低

6 展望:百年汽車大變局,守得云開見月明

正文

1 中國新能源汽車產(chǎn)業(yè)已經(jīng)建立一定的先發(fā)優(yōu)勢和規(guī)模優(yōu)勢

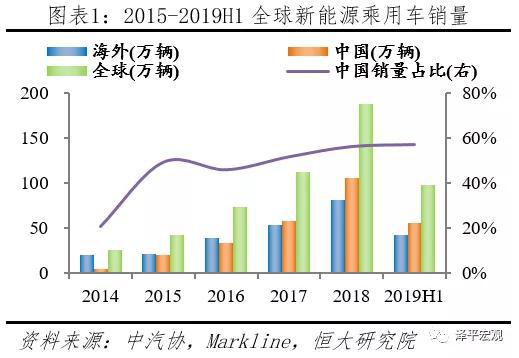

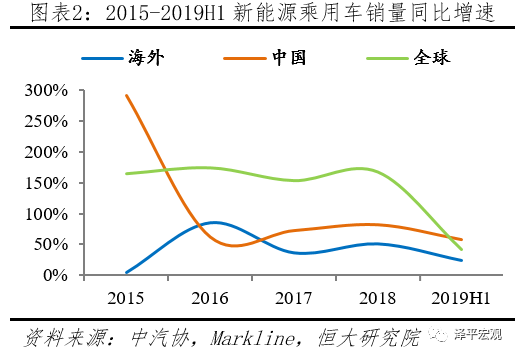

2019上半年中國新能源乘用車市場份額過半,增速遠超海外。據(jù)中汽協(xié)統(tǒng)計,2019H1國內(nèi)新能源乘用車(EV+PHEV)銷售56.29萬輛,同比增長57.75%。據(jù)Markline統(tǒng)計,2019H1海外新能源乘用車銷售42.13萬輛,同比增長24.50%。2019H1全球新能源乘用車合計銷售98.42萬輛,中國占比57.19%,超過一半,增速較國外高33.25個百分點。

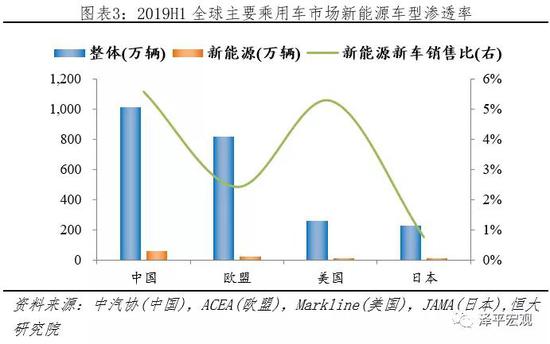

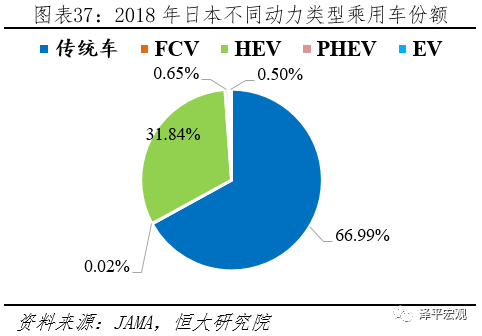

中國新能源乘用車滲透率最高,遠超歐盟、日本。據(jù)中汽協(xié)、ACEA、Markline等機構(gòu)統(tǒng)計,2019H1中國、歐盟、美國、日本乘用車分別銷售1012.70、818.36、259.38、228.57萬輛;其中新能源乘用車分別銷售56.29、19.78、13.65、1.73萬輛,各占比57.19%、20.10%、13.87%、1.76%;對應(yīng)新能源車型(EV+PHEV)滲透率分別為5.56%、2.42%、5.26%、0.76%。日本新能源乘用車滲透率較低是因為:HEV車型較多,據(jù)經(jīng)濟產(chǎn)業(yè)省披露2018年日本市場HEV占比31.84%。美國新能源乘用車滲透率較高是因為:乘用車占比低,據(jù)Markline披露,2019H1美國乘用車、輕卡分別銷售259.38、584.47萬輛。

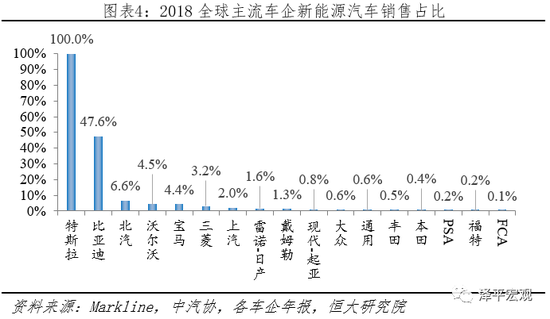

特斯拉、比亞迪新能源車型滲透率遠超其他車企,美國、日本車企電動化轉(zhuǎn)型步伐較慢。分車企來看,2018年新能源汽車新車銷量占比,除特斯拉100%、比亞迪47.6%外,其他車企皆低于10%;其中北汽、沃爾沃、寶馬、三菱、上汽超過2%,通用、福特、豐田、本田等不到1%。

2 政策端:各國加快電動化轉(zhuǎn)型,歐盟最積極、中國次之、日本隨后、美國最保守

新能源汽車作為新生事物,誕生初期難以在成本、技術(shù)上與傳統(tǒng)燃油汽車進行競爭,其前期技術(shù)積累、市場導(dǎo)入期間需要政府大力支持。主要國家和地區(qū)如中國、美國、日本及歐盟成員國等都相繼出臺了各種扶持政策,促進新能源汽車的技術(shù)提升和市場推廣。

2.1 各國電動化總體規(guī)劃

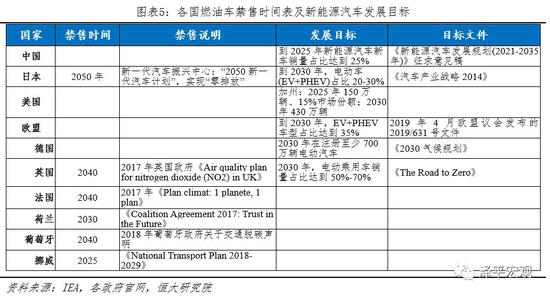

新能源汽車總體規(guī)劃分為兩類:燃油車禁售時間表和新能源汽車發(fā)展目標(biāo)。

1)燃油車禁售:挪威最激進,英法隨后、日本保守,中、美、德暫未出臺文件。從各國官方披露來看,挪威、荷蘭、英國、法國、葡萄牙、日本分別為2025、2030、2040、2040、2040、2050年。中、美、德暫未公布國家級燃油車禁售時間表:(1)中國:2019年8月工信部發(fā)布《對十三屆全國人大二次會議第7936號建議的答復(fù)》指出,未來會因地制宜、分類施策,支持有條件的地方和領(lǐng)域開展城市公交出租先行替代、設(shè)立燃油汽車禁行區(qū)等試點;(2)美國:加州民主黨議員Phil Ting于2018年提議2040年實行零排放,后不了了之;(3)德國:德國聯(lián)邦參議院于2016年投票決定從2030年開始禁止歐盟銷售汽油或柴油動力車輛,后無進展。

2)發(fā)展目標(biāo):挪威最激進,中國、歐盟次之,日本、美國最保守。從各國官方披露來看,新能源汽車新車銷售占比,挪威2025年100%、歐盟2030年35%、中國2025年25%、日本2030年20-30%,美國加州電動化轉(zhuǎn)型較為積極,但是到2025年也才15%,遠低于其他國家。

2.2 中國:補貼加速退坡,雙積分接力構(gòu)建長效驅(qū)動機制

作為我國戰(zhàn)略性新興產(chǎn)業(yè)之一,政府高度重視新能源汽車產(chǎn)業(yè)發(fā)展,先后出臺了全方位激勵政策,從研發(fā)環(huán)節(jié)的政府補助、生產(chǎn)環(huán)節(jié)的雙積分,到消費環(huán)節(jié)的財政補貼、稅收減免、再到使用環(huán)節(jié)的不限牌不限購,運營側(cè)的充電優(yōu)惠等,幾乎覆蓋了新能源汽車整個生命周期。其中補貼政策與雙積分政策對行業(yè)發(fā)展影響最為深遠。

2.2.1財政補貼:加速退坡,從補購置轉(zhuǎn)向補運營

截至到2018年底,中央累計財政補貼662億。據(jù)財政部披露,截止到2015年底中央財政累計安排新能源汽車補助資金334.35億元,之后2016、2017、2018年分別為123.33、66.41、137.78億,截至到2018年底,累計中央財政補貼661.87億元;按照公安部披露的2018年底新能源汽車261萬的保有量數(shù)據(jù),車均補貼2.54萬元。

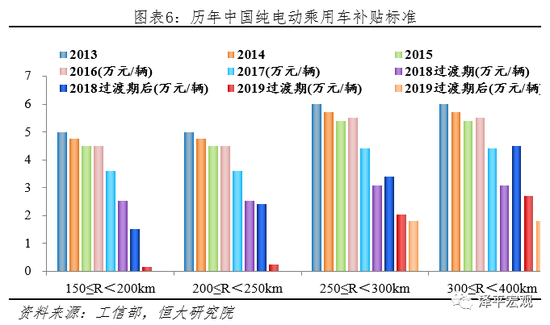

財政補貼自2017年開始明顯退坡,2019年加速退出,2020年后完全退出。從2013年至今,工信部聯(lián)合其他部委先后發(fā)布6份新能源汽車購置補貼通知文件,4次調(diào)整財政補貼標(biāo)準引導(dǎo)市場走向:1)退坡力度加大。以150≤R<250km純電動乘用車為例,相比2013年,里程補貼標(biāo)準2014、2015、2016、2017、2018、2019分別退坡5%、10%、10%、28%、52-70%、100%,逐年加大;且規(guī)定從2017起地方補貼不得超過中央50%;2)鼓勵高能量密度、低電耗技術(shù)。以純電動乘用車為例,2013-2016年財政補貼只考核續(xù)航里程,2017、2018、2019年分別增加了百公里電耗、能量密度、帶電量三項指標(biāo);3)補貼轉(zhuǎn)向運營端和基礎(chǔ)設(shè)施建設(shè)。2018年11月四部委印發(fā)了“關(guān)于《提升新能源汽車充電保障能力行動計劃》的通知”,要求引導(dǎo)地方財政補貼從補購置轉(zhuǎn)向補運營,逐漸將地方財政購置補貼轉(zhuǎn)向支持充電基礎(chǔ)設(shè)施建設(shè)等環(huán)節(jié)。

2.2.2雙積分:接力財政補貼,供給側(cè)構(gòu)建長效驅(qū)動機制

雙積分發(fā)力于供給端,既有節(jié)能油耗、新能源汽車積分占比的硬性約束,又有積分交易、轉(zhuǎn)讓的價格信號引導(dǎo),將在后補貼時代對促進產(chǎn)業(yè)發(fā)展發(fā)揮重要作用。2019年7月9日,工信部發(fā)布《乘用車企業(yè)平均燃料消耗量與新能源汽車積分并行管理辦法》修正案(征求意見稿),相比2017年版,主要體現(xiàn)出三點變化:

1)傳統(tǒng)燃油車油耗趨嚴,鼓勵發(fā)展低油耗車型。新《積分辦法》將傳統(tǒng)燃油車測試方法從NEDC調(diào)整為WLTC工況,中汽中心數(shù)據(jù)顯示其油耗將較NEDC工況惡化10.6%。此外,燃料消耗量目標(biāo)值下調(diào)10%左右。2)NEV積分下調(diào),比例要求提高。新《積分辦法》要求,2021年至2023年新能源積分比例分別為14%、16%和18%,逐年上調(diào)2%。此外,單車積分公式變化,同等技術(shù)條件下純電動和燃料電池汽車積分減半。積分上限做出調(diào)整,純電動、燃料電池和插電混動積分上限分別調(diào)整為3.4、6和1.6分,較當(dāng)前辦法變動-32%、+20%和-20%。3)NEV積分允許結(jié)轉(zhuǎn),延續(xù)中小企業(yè)考核優(yōu)惠。之前由于NEV積分無法結(jié)轉(zhuǎn),削弱了發(fā)展新能源汽車積極性。新《積分辦法》允許19年NEV正積分等額轉(zhuǎn)接,20年正積分按50%比例結(jié)轉(zhuǎn),一定程度上增加NEV積分結(jié)轉(zhuǎn)與交易靈活性,助推傳統(tǒng)車與新能源車同步發(fā)展。

新辦法將推高新能源積分價值,托底新能源汽車增速,為行業(yè)長期發(fā)展保駕護航。合理假設(shè)情況下,新NEV積分政策可提升2021、2022、2023年新能源乘用車產(chǎn)量70、75、80萬輛左右。

2.3 歐盟:史上最嚴碳排放標(biāo)準,電動化轉(zhuǎn)型成唯一出路

2019年上半年歐盟范圍內(nèi)乘用車總銷量818.36萬,僅次于中國;新能源乘用車銷量19.78萬輛,全球占比20.10%;且主流車企大眾、寶馬、奔馳、奧迪等都在歐盟,歐盟在世界汽車行業(yè)舉足輕重。

2.3.1碳排放解讀:降幅大、緩沖短、測試嚴、罰款重

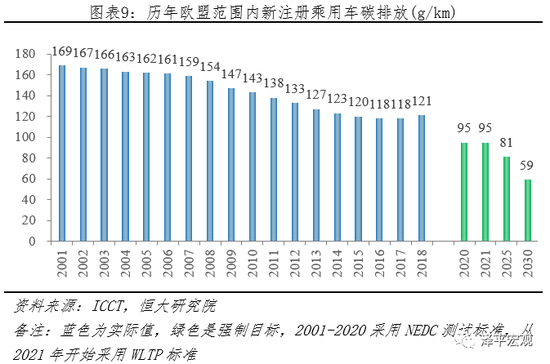

2019年4月,歐盟發(fā)布《2019/631文件》,規(guī)定2025、2030年新登記乘用車CO2排放在2021年(95g/km)基礎(chǔ)上分別減少15%(81g/km)、37.5%(59g/km)。相比之前標(biāo)準,新政策更加嚴格,體現(xiàn)在以下四點:

1)目標(biāo)值降幅大:2021年開始采用新測試標(biāo)準WLTP,乘用車排放不得高于95g/km,2025年、2030年分別在2021年基礎(chǔ)上減少15%、37.5%。據(jù)國際清潔交通委員會(ICCT)披露,歐盟乘用車企實際碳排放從2001年169g/km下降到2018年121g/km,年均降幅僅1.9%。

2)緩沖期更短:新規(guī)定只有1年緩沖期,2020年需達到2021年目標(biāo)95%。之前2015年目標(biāo)最早于2009年提出,采用漸進導(dǎo)入制,2012、2013、2014年新車達標(biāo)比例分別為65%、75%、80%。

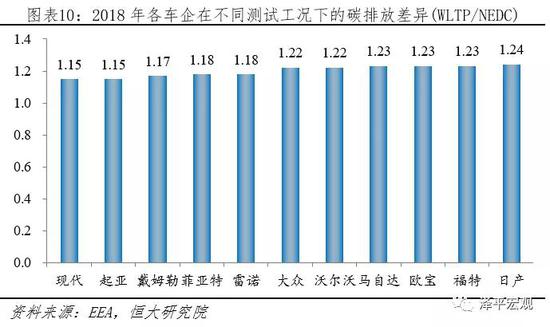

3)測試標(biāo)準更嚴:2021年開始執(zhí)行WLTP測試標(biāo)準,相比NEDC測試標(biāo)準而言,WLTP測試標(biāo)準測試距離長、周期多、速度快,更接近實際。根EEA發(fā)布的2018年歐盟乘用車測試數(shù)據(jù)顯示,WLTP標(biāo)準下乘用車碳排放相比NEDC平均高出21%左右,主流車企測試結(jié)果顯示高出15%-24%。

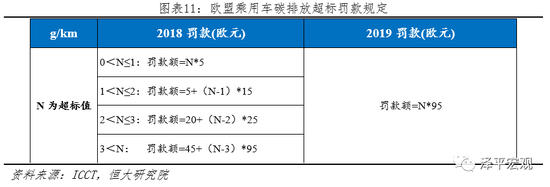

4)罰款力度更重:2018年根據(jù)碳排放具體值分階段處罰,但是從2019年起全部按照最高標(biāo)準處罰,每超標(biāo)1g/km罰款95歐。2018年歐盟范圍內(nèi)注冊新乘用車碳排放平均值121g/km,銷售1562萬輛;假設(shè)2020年碳排放和銷量保持不變,需要罰款(121-95)×1562×95=385.8億歐元。

2.3.2車企應(yīng)對:電動化轉(zhuǎn)型成唯一出路

供給端:面對如此高額罰款,改進節(jié)能技術(shù)效果有限,發(fā)展新能源汽車是唯一選擇。2018年歐盟范圍內(nèi)新注冊乘用車,其中汽油車、柴油車、輕混、HEV、PHEV、BEV分別占比57%、36%、0.4%、3.3%、1.0%、1.0%,碳排放依次遞減。據(jù)EEA披露,2018年歐盟范圍內(nèi)注冊HEV乘用車平均CO2排放94.2g/km,僅滿足2020年要求,不能滿足2025、2030年標(biāo)準。所以主流車企短期會加大HEV布局,中長期發(fā)展PHEV和BEV成唯一選擇。

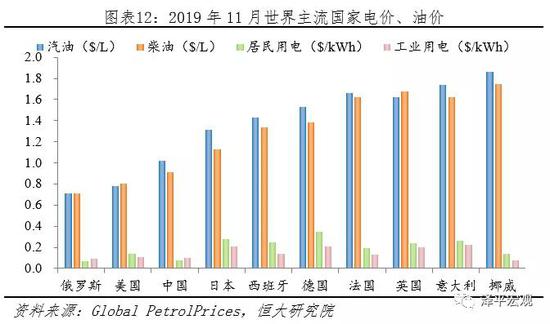

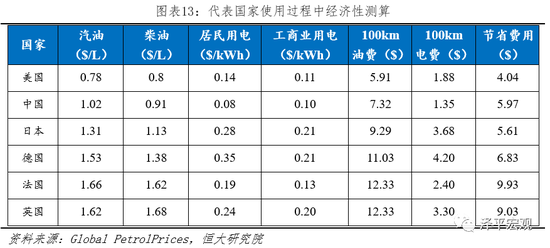

需求端:歐洲人對新能源汽車接受度更高,其燃油經(jīng)濟性更強。相比中國,歐盟在發(fā)展新能源汽車方面有幾大優(yōu)勢:1)歐洲人環(huán)保意識強,偏好緊湊型車,新能源汽車接受度高,2018年歐盟A00、A0、A型小轎車合計占比41%;2)歐洲推廣電動汽車經(jīng)濟性更強,按照純電動乘用車電耗每100km消耗15kWh,工業(yè)/居民用電各50%,乘用車汽油車、柴油車占比60%、40%,每100km耗油7.5L計算,使用純電動車每100km美國、中國、日本、德國、法國、英國車企可分別節(jié)約4.04、5.97、5.61、6.83、9.93、9.03美元。

2.4 美國:需求側(cè)稅收減免,供給側(cè)積分驅(qū)動

美國推廣新能源汽車政策主要有五個:稅收減免、CAFE(CorporateAverage Fuel Economy)標(biāo)準、GHG(Greenhouse Gas Emissions)標(biāo)準、先進車輛貸款支持項目、ZEV(Zero-Emission Vehicle)法案;前四者是聯(lián)邦層面推行,ZEV是州層面;ZEV最早由加州制定和推行,后被康涅狄格州、馬薩諸塞州、馬里蘭州等九個州采用。

“先進車輛貸款支持項目”旨在為研發(fā)新技術(shù)車企提供低息貸款。2007年美國能源部發(fā)布的《Energy Independence and Security Act of 2007 》第136條,宣布在美國境內(nèi)推行“AdvancedTechnology Vehicles Manufacturing (ATVM) direct loan program”,為研發(fā)新技術(shù)車企提供低息貸款。據(jù)美國能源部DOE披露,日前該項目已向美國車企投放80億美元低息貸款,其中特斯拉、福特、尼桑分別于2010、2009、2010年獲得4.65、59.0、14.5億美元低息貸款支持。

2.4.1需求側(cè):稅收減免與電池容量掛鉤,車企累計電動車銷量超過20萬后,每半年減半

2008年美國國會通過《Energy Improvement and Extension Act》,之后經(jīng)2009年《The American Recovery and Reinvestment Act》和2013年《American Taxpayer Relief Act》修訂后執(zhí)行至今。稅法規(guī)定,自2009年12月31日后新購置符合條件的PHEV、EV汽車,可享受相應(yīng)稅收返還,返還金額:1)動力電池容量0<x≤5kWh,稅收返還2500美元;2)動力電池容量x>5kWh部分,每增加1kwh稅收返還增加417美元,最高上限7500美元。3)對于新能源汽車在美國累計銷量超過20萬車企,其接下來的兩個季度新車稅收減免降低50%,隨后兩個季度再降低50%,之后取消。

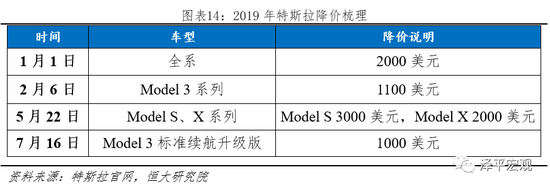

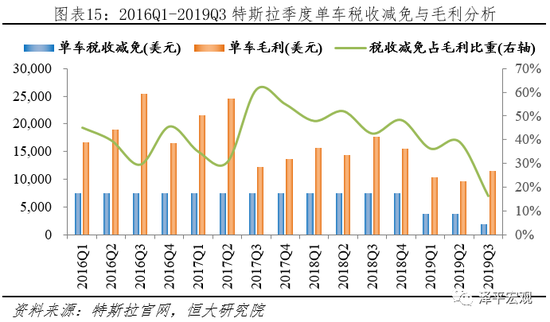

為抵御稅收減免沖擊,2019年1-7月特斯拉四次降價。以特斯拉為例,其2018年底在美國累計電動車銷量超過20萬輛,從2019Q1開始,其單車稅收減免從7500美元減少到3750美元;自2019Q3開始,其單車稅收減免從3750美元減少到1875美元;2020Q1稅收減免取消。為抵御稅收減免下調(diào)帶來的購置成本增加,特斯拉分別在2019年1月、2019年2月、2019年5月、2019年7月四次降價。

據(jù)特斯拉財報披露,2019Q3公司汽車銷售毛利率21.78%,單車毛利11525.77美元,稅收減免占毛利比重16.27%,稅收減免取消后,預(yù)計降低毛利率3.54個百分點。

2.4.2供給側(cè):多重積分制度驅(qū)動車企電動化轉(zhuǎn)型

供給側(cè)國家級新能源汽車推廣政策,主要有CAFE標(biāo)準和GHG標(biāo)準兩種;州層面主要有加州制定并推廣的ZEV法案。

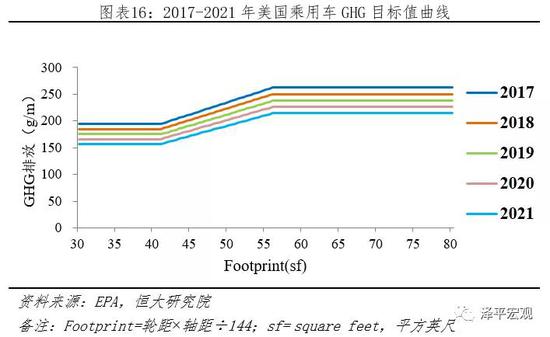

1)CAFE和GHG標(biāo)準:2010年5月,奧巴馬要求美國環(huán)保署(EPA)和美國公路安全管理局(NHTSA)根據(jù)《Clean Air Act》和《Energy Independence and Security Act of 2007》推行國家級2017-2025年輕型車項目,以提升CAFE和降低GHG排放。其中,EPA負責(zé)制定2017-2025年GHG標(biāo)準,NHTSA負責(zé)制定2017-2025年CAFE標(biāo)準。GHG政策第一階段“2017-2021”標(biāo)準已頒布,第二階段“2022-2025”標(biāo)準,因2018年4月2號,特朗普政府指責(zé)過于嚴苛,影響就業(yè),需重新修改,新版本暫未公布。CAFE政策第一階段“2017-2021”標(biāo)準已頒布,第二階段“2022-2025”標(biāo)準中期評估中,暫未公布。CAFE與GHG相似處頗多:1)皆采用積分制,GHG排放低于目標(biāo)值可獲得正積分,反之負積分;2)其標(biāo)準值皆是分車型、參考汽車占地面積“Footprint”為參考。以GHG標(biāo)準為例,其2017-2021年乘用車目標(biāo)值曲線如下,對于不滿足GHG標(biāo)準的車企,根據(jù)《Clean Air Act》第205條款,最高可單車罰款37500美元。

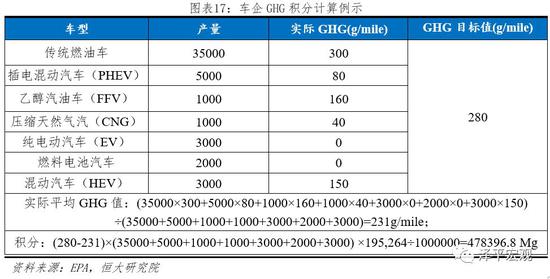

GHG標(biāo)準采用積分制管理。EPA每年發(fā)布年度各車企GHG報告,對各車企積分進行公示,產(chǎn)生負積分的企業(yè)需要購買GHG正積分進行沖抵。GHG積分=(GHG目標(biāo)值-GHG實際值)×產(chǎn)量×全生命周期里程÷1000000。其中全生命周期里程:乘用車為195264英里;積分單位:Mg(megagrams兆克)。假設(shè):車企A年產(chǎn)50000輛乘用車,各車型產(chǎn)量分布如下,則計算可得該年實際積分為:478396.8Mg。

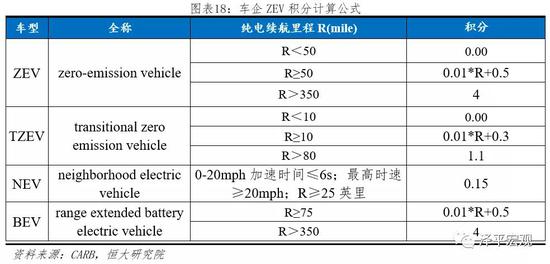

2)ZEV法案:19世紀60年代美國公布《Clean Air Act》,并賦予加州制定排放相關(guān)標(biāo)準的權(quán)利,此后加州空氣委員會(CARB)在1990年首次公布了“Zero-Emission Vehicle”(ZEV)法案,提出到1998年零排放車占比不低于2%,到2001年不低于5%,2003年不低于10%的目標(biāo)。之后經(jīng)過1996、2001、2003、2008、2013年等多次修訂,并于2016年再次修訂,成為最新版本,規(guī)定如下:

(1)最低比例:在加州汽車銷售超過一定數(shù)量的企業(yè),據(jù)其在加州生產(chǎn)的汽車總量,每年必須至少生產(chǎn)一定數(shù)量ZEV車型,ZEV車型數(shù)量=參考汽車產(chǎn)量×最低比例要求。參考汽車產(chǎn)量:該汽車生產(chǎn)商前2-4年在加州生產(chǎn)的所有乘用車和輕型卡車的平均值。如2019年參考產(chǎn)量為2015、2016、2017年的平均值。2018、2019、2020、2021、2022、2023、2024、2025及以后,最低比例要求分別為4.5%、 7.0%、9.5%、12.0%、14.5%、17.0%、19.5%、 22.0%。

(2)ZEV積分公式:CARB根據(jù)下表所示積分公式計算各企業(yè)ZEV積分,并進行年度公示。根據(jù)《Health and Safety Codesection 43211 civil penalty》條例,對于不滿足ZEV積分要求的公司,每個ZEV積分罰款5000美元。

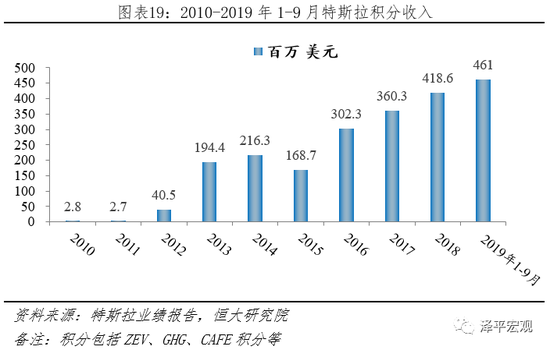

據(jù)特斯拉披露,2010-2019Q3特斯拉累計積分銷售收入21.68億美元,其中2016、2017、2018年,ZEV和非ZEV積分收入分別為2.15、0.87,2.80、0.81,1.03、3.15億美元。

2.5 日本:財政補貼、稅收減免雙核推動

作為資源匱乏、能源對外依存度極高的國家,日本很早就重視新能源汽車的開發(fā)和應(yīng)用,2009年日本經(jīng)濟產(chǎn)業(yè)省提出“EV /PHV 城市”倡議,在18個地區(qū)建設(shè)電動汽車示范區(qū),由點及面推動EV/PHV全面普及。對此,出臺了一系列政策,集中在戰(zhàn)略規(guī)劃、財政補貼、稅收減免三個方面。

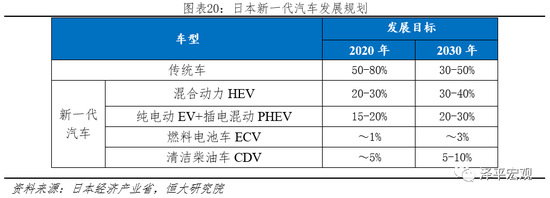

2.5.1總體規(guī)劃:2030年新能源汽車占比20-30%

2020年、2030年新能源汽車分別占比15-20%、20-30%。2010年4月日本經(jīng)濟產(chǎn)業(yè)省發(fā)布《下一代汽車戰(zhàn)略2010》,將下一代汽車定義為:非插電式混合動力汽車(HEV)、純電動汽車(BEV)、插電式混合動力汽車(PHEV)、燃料電池汽車(FCV)、清潔柴油汽車(CDV)等。并首次公告發(fā)展目標(biāo):到2020年,下一代汽車將在新車銷量中力爭達到20%~50%;到2030年,下一代汽車將在新車銷量中力爭達到50%~70%,并沿用至今。

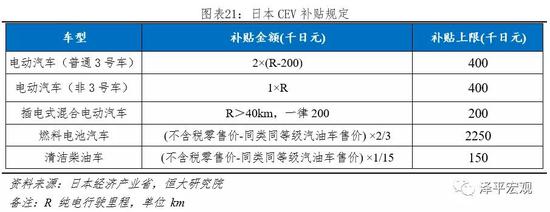

2.5.2財政補貼:電動車CEV補貼與純電續(xù)航里程掛鉤

新能源財政補貼由經(jīng)濟產(chǎn)業(yè)省主導(dǎo),分為四類:1)節(jié)能車補貼;2)CEV(CleanEnergy Vehicle)導(dǎo)入補貼;3)充電設(shè)施補貼;4)加氫設(shè)備補貼。其中節(jié)能車補貼于2012年9月廢除,被CEV補貼取代;加氫設(shè)備補貼主要針對氫燃料電池,充電設(shè)施補貼主要針對充電樁,當(dāng)前新能源汽車主要推動力在“CEV導(dǎo)入補貼”。2012年6月日本舉行行政評議會審議了“CEV導(dǎo)入補貼”,并制定具體路線圖,實施機構(gòu)為隸屬于經(jīng)濟產(chǎn)業(yè)省的“新一代汽車振興中心”,最新規(guī)定如下表所示,電動車補貼與純電續(xù)航里程正相關(guān)。并要求:1)消費者獲取CEV車輛補助后,必須持有該車3-4年,如果不得已需要賣出須提前向中心申請;2)公式計算結(jié)果補助金不足15千日元的,不給予補助;3)當(dāng)EV/PHV與汽油車的價格差縮小至50萬日元,且年銷量增加至10~15萬輛時,將不再作為補貼對象。

2.5.3稅收減免:新能源汽車一律免征購置稅和車重稅,新注冊新能源乘用車綠色稅減免75%

國土交通省從稅收端發(fā)力,為促進節(jié)能環(huán)保汽車的普及,日本自2009年4月起開始實施“環(huán)保車輛減稅”和“綠色稅制”政策。“環(huán)保車輛減稅”主要分為購置稅和車重稅兩種,標(biāo)準每年有細微調(diào)整,最新規(guī)定:所有新一代汽車包括: HEV、BEV、PHEV、FCV、CDV,無論是乘用車、輕型商用車、中型商用車、重型商用車,一律免征汽車購置稅和車重稅。相比“環(huán)保車輛減稅”稅制而言,“綠色稅制”是根據(jù)汽車排量標(biāo)準征稅,對低油耗車型減稅,對高油耗車型加稅。最新“綠色稅制”規(guī)定:所有新一代汽車包括:HEV、BEV、PHEV、FCV、CDV,新注冊乘用車綠色稅收減免75%。

3 需求端:中國為全球最大新能源汽車市場

3.1 分地區(qū):中國占比過半、歐盟占比兩成、美國排第三

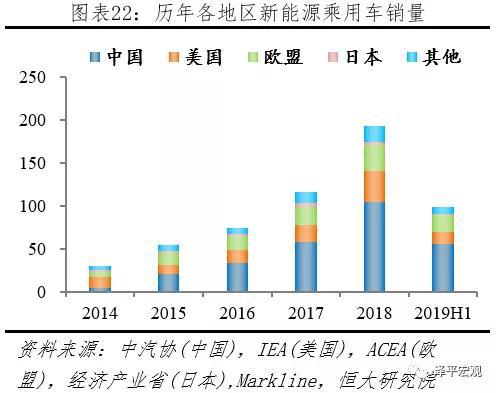

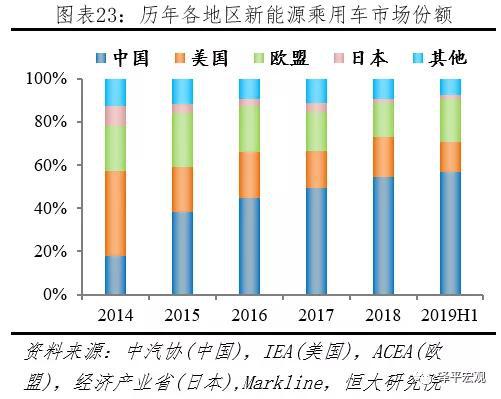

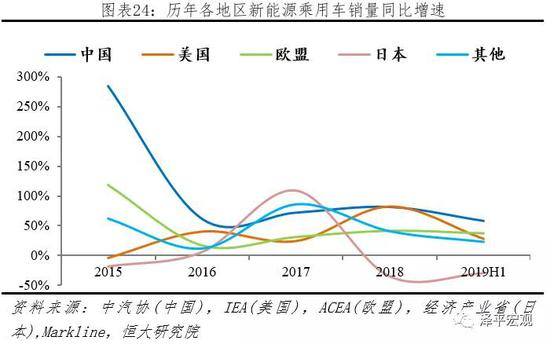

2019H1新能源乘用車全球份額,中國五成、歐盟兩成、美日共兩成。據(jù)中汽協(xié)披露,2018、2019H1中國新能源乘用車分別銷售105.3、56.3萬輛;據(jù)IEA、Markline披露,2018、2019H1美國新能源乘用車分別銷售36.1、13.7萬輛;據(jù)ACEA披露,2018、2019H1歐盟新能源乘用車分別銷售30.2、19.8萬輛;據(jù)經(jīng)濟產(chǎn)業(yè)省、Markline披露,2018、2019H1日本新能源乘用車分別銷售18.4、7.4萬輛;據(jù)IEA、Markline披露,2018、2019H1其它地區(qū)新能源乘用車分別銷售18.4、7.4萬輛。按照上述統(tǒng)計, 2019H1中國、美國、歐盟、日本、其它地區(qū)新能源乘用車市場份額分別為56.9%、13.8%、20.0%、1.8%、7.5%。

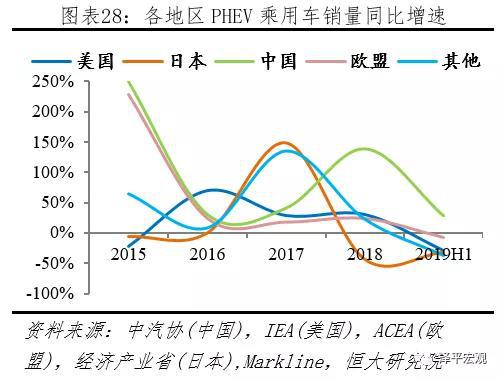

歐盟增速持穩(wěn),中、美增速下滑,日本持續(xù)負增長。據(jù)中汽協(xié)、IEA、ACEA等機構(gòu)統(tǒng)計,2018年中國、美國、歐盟、日本、其它地區(qū)同比增速分別為81.9%、82.2%、42.2%、-34.4%、40.6%;2019H1中國、美國、歐盟、日本、其它地區(qū)同比增速分別為58.6%、27.9%、37.9%、-29.1%、23.1%。

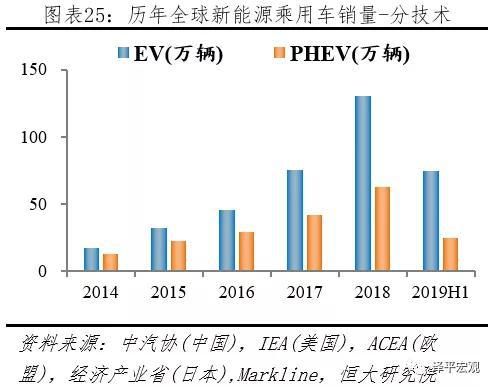

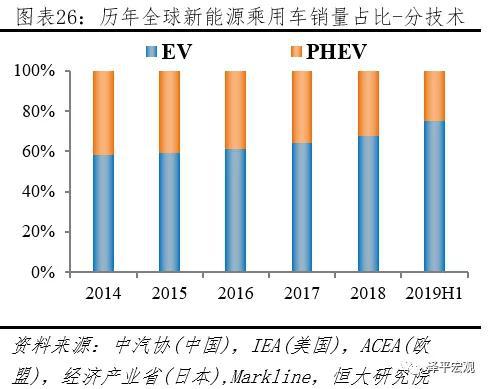

3.2 分技術(shù):全球EV市場份額持續(xù)提升

2019H1全球新能源乘用車市場EV占比3/4,份額持續(xù)提升。2019H1新能源乘用車市場,據(jù)中汽協(xié)披露,中國EV、PHEV分別銷售44.0、12.3萬輛;據(jù)ACEA披露,歐盟EV、PHEV分別銷售12.5、7.2萬輛;據(jù)Markline披露,美國EV、PHEV分別銷售10.6、3.1萬輛,日本EV、PHEV分別銷售1.1、0.7萬輛,其它地區(qū)EV、PHEV分別銷售6.2、1.2萬輛。按上述統(tǒng)計,2019H1全球新能源乘用車市場,EV、PHEV分別銷售74.4、24.6萬輛;EV市場份額從2014年58.4%提升到2019上半年75.2%。

2019H1全球市場PHEV增速下滑,歐美EV、PHEV增速分化嚴重。2019H1新能源乘用車市場,據(jù)中汽協(xié)披露,中國EV、PHEV同比增速分別為69.9%、28.0%;據(jù)ACEA披露,歐盟EV、PHEV同比增速90.9%、-6.9%;據(jù)Markline披露,日本EV、PHEV同比增速-27.7%、-31.1%,美國EV、PHEV同比增速68.0%、-29.5%,其它地區(qū)EV、PHEV同比增速52.7%、-37.6%。按照上述統(tǒng)計,2019H1全球新能源乘用車市場,EV、PHEV同比增速分別為68.7%、-0.8%。

4 供給端:中、歐市場被本土品牌統(tǒng)治,美國特斯拉加速全球化

4.1 分企業(yè):TOP20車企中國占10家,特斯拉擴大領(lǐng)先優(yōu)勢

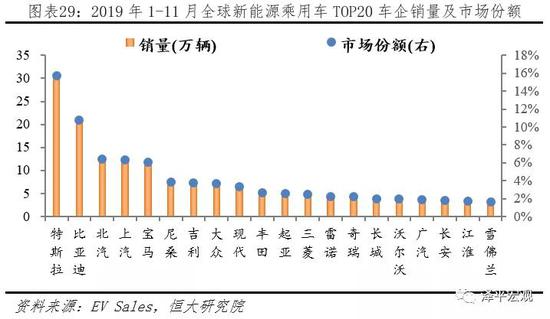

特斯拉、比亞迪市占率均超過10%,北汽、上汽、寶馬市占率均超過5%。據(jù)EV Sales披露,2019年1-11月全球新能源乘用車TOP20車企銷量從高到低依次為:特斯拉、比亞迪、北汽、上汽、寶馬、尼桑、吉利、大眾、現(xiàn)代、豐田、起亞、三菱、雷諾、奇瑞、長城、沃爾沃、廣汽、長安、江淮和雪佛蘭,其中中國10家、美國2家、日本3家、歐盟3家、韓國2家;TOP20對應(yīng)銷量為中國75.51萬、美國33.65萬、日本17.50萬、歐盟23.26萬、韓國11.65萬輛;TOP20對應(yīng)市占率為中國38.88%、美國17.32%、日本9.01%、歐盟11.97%、韓國5.96%。

4.2 分車型:特斯拉Model 3一枝獨秀

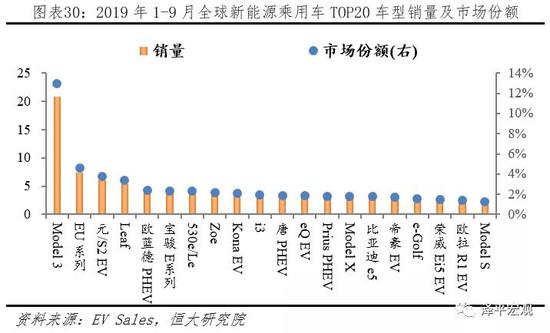

TOP20車型中國占有9席、歐盟占據(jù)5席、特斯拉全系上榜、Model 3一枝獨秀。據(jù)EV Sales統(tǒng)計,2019年1-9月全球新能源乘用車TOP20車型銷量從高到低依次為:Model 3、EU系列、元/S2 EV、Leaf、歐藍德 PHEV、寶駿 E系列、530e/Le、Zoe、Kona EV、寶馬i3、唐 PHEV、eQ EV、PriusPHEV、Model X、比亞迪e5、帝豪 EV、e-Golf、榮威 Ei5 EV、歐拉 R1 EV、Model S;對應(yīng)銷量20.80、7.43、6.08、5.38、3.86、3.73、3.68、3.52、3.30、3.06、3.00、2.96、2.87、2.86、2.84、2.73、2.54、2.35、2.26、2.05萬輛;其中中國9款,美國3款,日本2款,歐盟5款,韓國1款。

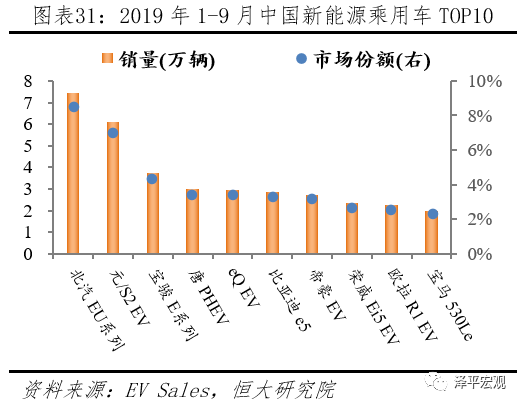

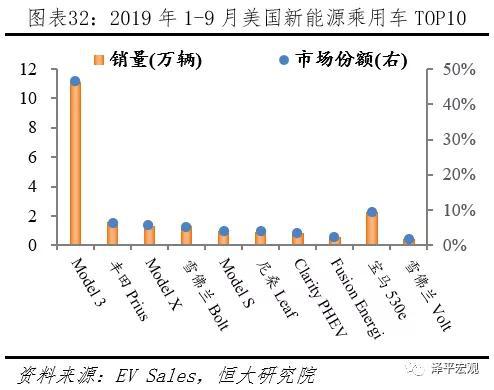

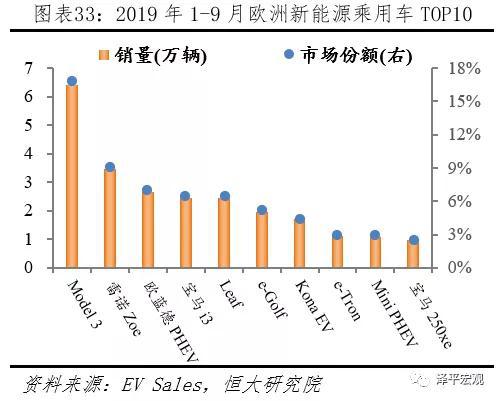

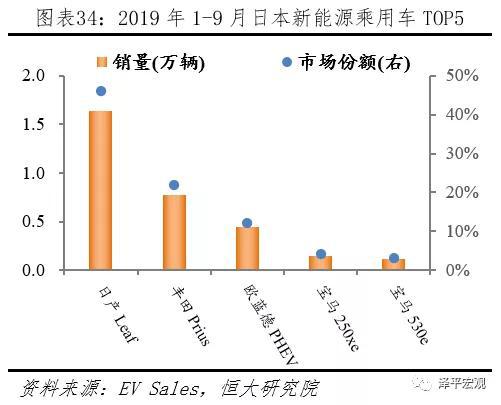

中、歐市場被本土品牌統(tǒng)治,美、日市場以本土品牌為主,德系為輔。從地區(qū)來看,新能源乘用車市場,中國本土品牌占據(jù)絕對地位,TOP10占有9席;美國本土品牌為主、日系品牌為輔分別占有6、2席,特斯拉 Model 3一枝獨秀,市場份額46.52%;歐洲本土品牌占據(jù)絕對地位,TOP10占有7位;日本本土品牌和德系不相伯仲,TOP5分別占有2、3位。

4.3 技術(shù)儲備:BEV專利中美日韓合占九成,HEV、FCV專利日本一家獨大

專利是技術(shù)實力的象征,也是企業(yè)前瞻性布局的體現(xiàn)。2019年10月,清華大學(xué)全球產(chǎn)業(yè)研究院發(fā)布《新能源汽車全球?qū)@^察》報告指出,到2019年7月全球各國,在BEV車型方向?qū)@?shù)占比分別為:日本26%、中國25%、韓國20%、美國18%、德國4%、法國1%;HEV車型方向?qū)@?shù)占比分別為:日本52%、中國4%、韓國6%、美國16%、德國12%、法國4%;FCV車型方向:日本54%、中國2%、韓國8%、美國19%、德國7%、法國3%。

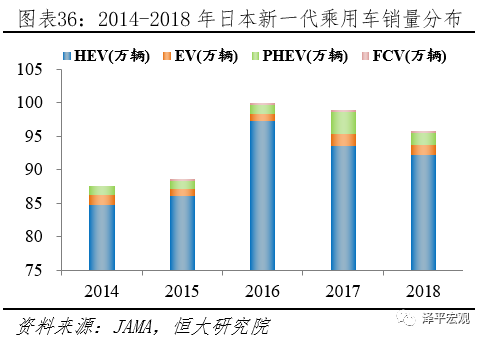

日本新一代汽車HEV占據(jù)統(tǒng)治地位。日本由于發(fā)動機技術(shù)領(lǐng)先,發(fā)展HEV有天然優(yōu)勢,故將HEV納入新一代汽車體系,與EV和PHEV共同發(fā)展。據(jù)日本汽車銷售聯(lián)合會(JAMA)披露,2018年日本乘用車新車HEV、EV、PHEV、FCV、傳統(tǒng)車銷量分別為92.18、1.46、1.88、0.06、193.97萬輛,分別占比66.99%、31.84%、0.65%、0.50%、0.02%。

5 產(chǎn)業(yè)鏈配套:日本最齊全,中國部分關(guān)鍵零部件依賴進口,歐盟、美國電池環(huán)節(jié)缺失

5.1 三電配套:日本齊全,中國電控IGBT嚴重依賴進口,歐美缺乏動力電池企業(yè)

電池、電機、電控是新能源汽車核心技術(shù)。1)電池:據(jù)SNE Research披露,2018年全球TOP10企業(yè)動力電池裝機量,CATL、松下、比亞迪、LG化學(xué)、AESC、三星SDI、Farasis、國軒、力神、億緯分別為:21.3、20.7、11.6、7.4、3.7、3.0、3.3、3.2、2.8、1.9GWh;其中中國、日本、韓國分別占比49.2%、21.4%、10.7%,合計81.3%。2)電機:據(jù)前瞻產(chǎn)業(yè)研究院披露,2018年全球新能源汽車電機市場,美國、日本、德國分別占比34%、16%、13%;其中中國新能源汽車車用電機基本實現(xiàn)國產(chǎn)替代。3)電控IGBT:IGBT作為新能源汽車電控系統(tǒng)核心零部件,據(jù)英飛凌年報披露,2018年全球IGBT領(lǐng)域,英飛凌、三菱、富士電機、安森美、賽美控分別占比28.6%、15.2%、9.7%、7.2%、5.7%;按國籍分,德國34.3%、美國7.2%、日本24.9%;2018年我國IGBT領(lǐng)域進口依存度約 90%。

5.2 充電樁:車樁比中日歐較接近,美國偏低

截止到2019年11月,據(jù)中汽協(xié)、中國充電聯(lián)盟統(tǒng)計,中國新能源汽車、公共充電樁保有量分別為385.5萬輛、49.6萬個,對應(yīng)車樁比7.77:1;據(jù)ACEA、歐盟替代燃料瞭望臺統(tǒng)計,歐盟新能源汽車、公共充電樁保有量分別為135.0萬輛、17.3萬個,對應(yīng)車樁比7.78:1;據(jù)Markline、美國可替代燃料數(shù)據(jù)中心統(tǒng)計,美國新能源汽車、公共充電樁保有量分別為141.2萬輛、7.5萬個,對應(yīng)車樁比18.88:1。截止到2018年12月,據(jù)日本經(jīng)濟產(chǎn)業(yè)省披露,日本新能源汽車保有量23.6萬輛;據(jù)新一代汽車振興中心披露,充電樁保有量3.8萬個,對應(yīng)車樁比6.15:1。

6 展望:百年汽車大變局,守得云開見月明

當(dāng)前百年汽車產(chǎn)業(yè)處于三股變革力量的交匯點:

變局之一:特斯拉等新勢力崛起,互聯(lián)網(wǎng)、半導(dǎo)體等科技巨頭跨界進入,汽車產(chǎn)業(yè)競爭格局重塑、核心價值鏈重構(gòu),部分OEM未來或淪為代工廠。1)格局重塑:以特斯拉為代表的造車新勢力利用自身的先發(fā)優(yōu)勢和互聯(lián)網(wǎng)基因,正不斷搶占傳統(tǒng)車企市場份額。2019年1至11月特斯拉Model 3北美市場的銷量達到12.8萬輛,超過同級別寶馬2/3/4/5系銷量之和(10.4萬)、奔馳C/CLA/CLS/E系之和(9.5萬)、奧迪A3/A4/A5/A6之和(7萬)。另一面,通用、福特等傳統(tǒng)車企陸續(xù)裁員,F(xiàn)CA(菲亞特克萊斯勒)和PSA(標(biāo)致雪鐵龍)合并成為全球第四大車企,傳統(tǒng)車企抱團取暖與新勢力的高歌猛進形成鮮明對比。2)價值鏈重構(gòu):未來汽車產(chǎn)業(yè)的核心價值將不再是發(fā)動機、車身、底盤,而是電池、芯片、車載系統(tǒng)、數(shù)據(jù)。做蛋糕可能是傳統(tǒng)車企,而吃蛋糕的可能是新勢力。全球最大的車企大眾宣布,將成為一家軟件驅(qū)動的公司,并設(shè)立了“Digital Car&Service”部門,大力推動數(shù)字化轉(zhuǎn)型。豐田公司宣布,豐田將從汽車公司轉(zhuǎn)型為移動出行公司,他們的競爭對手已經(jīng)不是曾經(jīng)的奔馳、寶馬和大眾,而是蘋果、谷歌等。谷歌、高通、英偉達、華為、阿里、百度等巨頭已通過合作、授權(quán)或供應(yīng)商等身份等嵌入智能駕駛細分環(huán)節(jié),未來可能占據(jù)行業(yè)重要的價值點。部分無法掌握核心技術(shù)的車企只能逐漸被邊緣化,甚至淪為代工廠。

變局之二:當(dāng)今歐洲、日韓等國政府紛紛加速電動化轉(zhuǎn)型,一次次驗證十年前中國發(fā)展新能源汽車戰(zhàn)略的前瞻性。中國新能源汽車產(chǎn)業(yè)經(jīng)過十年的規(guī)劃和培育,已具備一定先發(fā)優(yōu)勢和規(guī)模優(yōu)勢,中國汽車人離汽車強國的夢想從未如此近過。然而2019年特斯拉在上海獨資建廠并于12月30日實現(xiàn)交付,Model 3補貼后售價低于30萬,面對這條“鯰魚”,中國汽車自主品牌能否守住先發(fā)優(yōu)勢?1)歐美日韓通過頂層設(shè)計與車企自下而上推動電動化轉(zhuǎn)型:2019年4月,歐盟發(fā)布史上最嚴碳排放標(biāo)準《2019/631文件》,挪威、荷蘭、英國、法國、葡萄牙設(shè)定燃油車禁售時間分別為2025、2030、2040、2040、2040年,發(fā)展新能源汽車成唯一出路;德國已立法確認境內(nèi)電動車補貼不降反升,售價4萬歐元以下的純電動車補貼由4000歐元提高至6000歐元;車企加大投入,大眾將原計劃到2030年生產(chǎn)的電動車數(shù)量從1500萬臺增加到2200萬臺。2)中國新能源汽車產(chǎn)業(yè)急需補齊短板,將先發(fā)和規(guī)模優(yōu)勢轉(zhuǎn)化為技術(shù)和品牌優(yōu)勢:2019上半年中國新能源乘用車銷售56.3萬輛,全球市場份額達到56.9%,遠高于歐盟的20%,三電系統(tǒng)、充電基礎(chǔ)設(shè)施等產(chǎn)業(yè)鏈配套初步形成;1-11月全球新能源乘用車銷量前十車企中,自主品牌占據(jù)4席(比亞迪、北汽、上汽、吉利)。然而,中國新能源汽車基本依靠內(nèi)銷,2019年1至9月美國、歐盟、日本市場暢銷電動車型無一中國品牌。部分核心零部件高度依賴進口,如電控核心零部件IGBT器件和圖像處理芯片。2018年全球IGBT市場中德國、日本、美國分別占比34.3%、7.2%、24.9%;圖像處理芯片基本被英偉達和Mobileye(被英特爾收購)壟斷。

變局之三:汽車產(chǎn)品屬性更加多元,汽車將成為軟件定義的智能移動終端。1)硬件變革:一方面,電池、電機、電控將取代發(fā)動機,汽車動力總成面臨百年來最大變革;另一方面,智能網(wǎng)聯(lián)將提升對于整車感知、交互與決策的需求,傳感器、中控屏、芯片將成為汽車的核心零部件;2)軟件變革:汽車電子電氣架構(gòu)將由分布式向類似于智能手機的集中式架構(gòu)(底層操作系統(tǒng)、芯片SOC)進化。軟硬件解耦,既實現(xiàn)硬件標(biāo)準化,又實現(xiàn)軟件可重復(fù)開發(fā)利用,大量減少內(nèi)部冗余。未來將出現(xiàn)汽車界的iOS與Android之爭;3)服務(wù)與生態(tài)變革:智能網(wǎng)聯(lián)汽車可以在生命周期內(nèi)通過OTA空中升級持續(xù)更新應(yīng)用,界面交互將賦予汽車更多應(yīng)用場景——在無人駕駛的情況下,司機將有更多的自由時間,而車聯(lián)網(wǎng)技術(shù)使汽車隨時與辦公室、家、公共設(shè)施相聯(lián),實現(xiàn)遠程控制。汽車將成為各種服務(wù)和應(yīng)用的入口。

在經(jīng)歷補貼退坡的陣痛后,中國新能源汽車產(chǎn)業(yè)即將迎來海外巨頭的正面競爭。特斯拉從2018年10月17日官宣拿地,到2019年12月30日首批交付,僅用了14個月不到,國產(chǎn)化步伐迅速。按照最新Model 3國產(chǎn)版補貼后29.9萬的售價,考慮到2020年財政補貼下滑以及產(chǎn)能提升后規(guī)模效應(yīng),預(yù)計2020年國產(chǎn) Model 3大規(guī)模交付價格在26-28萬左右,將在高端市場對本土品牌造成巨大的競爭壓力。面對汽車業(yè)百年大變局,中國汽車強國之路面臨前所未有的機遇與挑戰(zhàn),“換道超車”需要政策與全產(chǎn)業(yè)鏈的通力配合。我們建議:

1)進一步引導(dǎo)電動化轉(zhuǎn)型:在公交、物流、出租等公務(wù)領(lǐng)域先行試點燃油車禁售,鼓勵部分大氣污染重點治理區(qū)域和新能源汽車普及率較高的城市優(yōu)先試點燃油車禁售,明確網(wǎng)約車中新能源汽車比例要求。

2)鼓勵支持核心技術(shù)研發(fā):加大對高研發(fā)投入企業(yè)的稅收減免力度,成立國家新能源汽車產(chǎn)業(yè)基金對產(chǎn)業(yè)鏈薄弱環(huán)節(jié)進行扶持;統(tǒng)籌政府、企業(yè)與高校等各方力量對電池材料、核心芯片等關(guān)鍵共性技術(shù)進行攻關(guān)。

3)加強電池安全體系建設(shè):利用大數(shù)據(jù)平臺等建立預(yù)警機制,加強事前監(jiān)管;建立動力電池全生命周期安全測試,加強事中監(jiān)管;建立追責(zé)制度,加強事后監(jiān)管。《新能源汽車國家監(jiān)管平臺大數(shù)據(jù)安全監(jiān)管成果報告》顯示,2019年5-8月發(fā)現(xiàn)的79起新能源汽車安全事故中,接入監(jiān)管平臺事故車輛有47輛,28起事故在發(fā)生前10天內(nèi),已被監(jiān)管平臺預(yù)警。

4)發(fā)展扶持新能源二手車市場:車主由于社會關(guān)系、經(jīng)濟條件、家庭人口的變化,一般換車時間3-5年。傳統(tǒng)燃油車3年殘值率在70%左右,新能源車3年殘值率在30%左右,貶值太快,試錯成本太大,很多消費者都不敢購買新能源汽車,觀望情緒濃厚。

5)加快私人充電樁建設(shè),鼓勵推廣社區(qū)智慧充電:充電難是限制新能源汽車發(fā)展步伐的重要因素。截止到2019年11月我國公共充電樁49.6萬、私人充電樁67.8萬,距2020年目標(biāo)完成率分別99.2%、15.8%,私人充電樁建設(shè)遠不達預(yù)期。對小區(qū)電網(wǎng)負荷沖擊較大是私人充電樁建設(shè)緩慢重要因素;推廣社區(qū)智慧充電可有效實現(xiàn)削峰填谷,降低電網(wǎng)負荷。

(本文作者介紹:恒大集團首席經(jīng)濟學(xué)家,恒大經(jīng)濟研究院院長。曾擔(dān)任國務(wù)院發(fā)展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經(jīng)理、首席宏觀分析師。)

責(zé)任編輯:潘翹楚

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。