文/新浪財經意見領袖專欄作家 李湛 鄒欣

摘要

制造業占據中國外貿行業的絕對優勢,中國的出口結構已由勞動力密集型向技術密集型轉型,但中國制造業還存在一些短板導致我們在部分原材料、零部件、生產設備等領域不得不依賴進口。

新冠疫情對中國外貿的沖擊不僅表現為進出口增速的回落,更是對中國深度參與的全球價值鏈有較大影響。本文是我們《疫情如何影響中國外貿產業鏈?》報告的上篇,主要從整體和區域的層面分析了中國進出口結構的行業分布特點。

制造業占據中國外貿行業的絕對優勢,說明中國企業加工和量產的能力全球領先。不過,自中美貿易摩擦起中國制造業進口占比明顯下滑。傳統勞動力密集型行業出口占比不到1/4,而機電產品出口占比超過一半,說明中國的出口結構已由勞動力密集型向技術密集型轉型,但機電產品附加值依然有待提升。采礦業、化工、電氣設備和機械設備進口占比較高,反映出中國制造業還存在一些短板導致我們在部分原材料、零部件、生產設備等領域不得不依賴進口,在逆全球化盛行的背景下,容易受制于人。

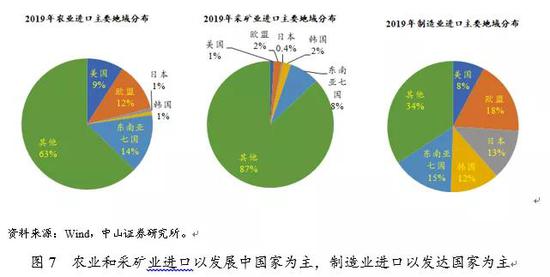

中國對歐美制造業出口占比高達35%,歐美是中國重要的外需來源地。中國對美國、歐盟和日本的出口主要集中于化工、電氣設備、機械設備和傳統勞動力密集型產品;韓國和東南亞七國除上述四類產品外,還包括鋼鐵。中國對農業和采礦業的進口以發展中國家為主,對制造業的進口以發達國家為主,這與全球貿易分工密切相關。

正文

1.中國外貿基本結構分析

中國從2013年開始貨物貿易總額基本上已經超過美國,位居世界第一。據不完全統計,中國目前是全球33個國家的最大出口國,65個國家的最大進口國,120個國家最大貿易伙伴,中國在全球貿易中的地位舉足輕重。根據WTO最新數據顯示,2019年中國貨物貿易進出口總額為4.58萬億美元,比美國貨物貿易進出口總額高出3630.7億美元,占全球貨物貿易比重的約11.5%。本章研究了中國進出口的行業分布結構特征以及中國主要進出口國家和地區的外貿結構。另外,本報告的研究對象以貨物貿易為主。

(1)中國進出口的行業結構分析

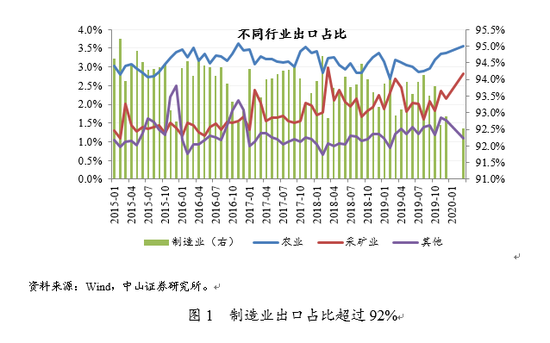

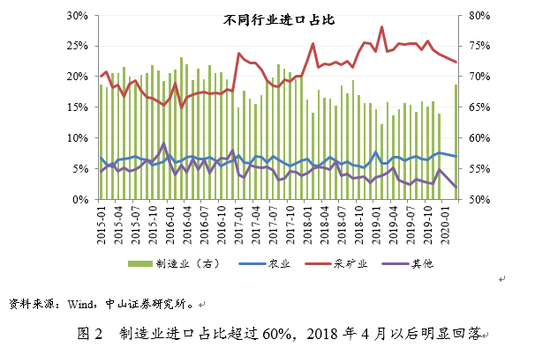

從行業分布來看,制造業占據中國外貿行業的絕對優勢,制造業出口占比超過92%,進口占比超過60%,不過,自中美貿易摩擦起中國制造業進口占比明顯下滑。我們將HS編碼按照其所屬行業和細分行業進行分類,具體分類方式見附錄一[1]。如圖1所示,中國出口結構中,農業、采礦業、制造業和其他行業出口占比分別約為3%、2%、93.5%和1%;并且,自2015年以來,制造業占比基本上都是在92%以上。如圖2所示,中國進口結構中,農業和其他行業進口占比約為6%和3%;采礦業和制造業進口占比此消彼長,2015年至今,采礦業進口占比大約從18%增至28%,制造業進口占比大約從70%降至60%。

2018年4月中美貿易摩擦正式拉開帷幕以來,中國制造業出口占比略有下滑(不超過1個百分點),但制造業進口占比明顯回落。一方面,中美貿易摩擦的重要目的之一是美國對中國中高端制造業和科技領域的打壓。從美國對中國制裁的貿易清單來看,2500億美元清單中機械設備(HS編碼中的第16類)占比接近一半,相關產品稅率提高以及美國制裁中國高新科技企業黑名單導致中國對其進口增速回落。另一方面,中美貿易摩擦使得中國政府清楚地認識到美國對中國的戰略打壓將會長期存在,政府正加大力度補短板、加強對核心技術的研發以及保持產業鏈的完整性,國內相關產業的國產替代正在有序推進。

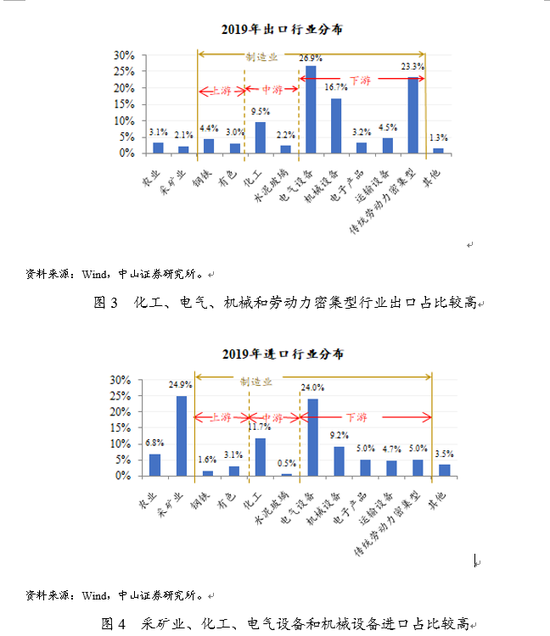

進一步分析出口的細分行業,2019年化工、電氣設備、機械設備和傳統勞動力密集型行業出口占比較高,以中游和下游制造業為主,說明中國企業加工和量產的能力全球領先。我們將制造業細分為上游、中游和下游三類,并且對產業鏈不同位置的行業做了一個簡要分析。2019年中國出口金額為2.5萬億美元,如圖3所示,農業、采礦業、鋼鐵、有色、化工、水泥玻璃、電氣設備、機械設備、電子設備、運輸設備、勞動密集型行業和其他行業的出口占比分別為3.1%、2.1%、4.4%、3%、9.5%、2.2%、26.9%、16.7%、3.2%、4.5%、23.3%和1.3%。可以看到,化工、電氣設備、機械設備和傳統勞動力密集型行業出口占比較高,以制造業中游和下游行業為主。

中國出口行業結構表明,中國在制造業的加工和量產方面是有優勢的。一方面,中國是全球唯一的全產業鏈國家,產業鏈配套齊全,加上近十多年來基礎設施建設的大量投入使得貨物運輸和人員往來非常便捷,大幅降低了生產、制造的成本,提高了資源配置效率;另一方面,中國勞動力的成本雖然有所上升,但從全球范圍來看,中國勞動力的專業能力、敬業精神和勤奮程度比大多數國家要好很多,勞動產出比較高。

傳統勞動力密集型行業出口占比不到四分之一,而機電產品(電氣設備、機械設備、電子產品、運輸設備)出口占比超過一半,說明中國的出口結構已由勞動力密集型向技術密集型轉型,但機電產品附加值依然有待提升。2019年,傳統勞動力密集型行業出口占比為23.3%,而機電產品(電氣設備、機械設備、電子產品、運輸設備)出口占比為51.3%,中國的出口結構已經由勞動力密集型向技術密集型轉型。但目前我國技術密集型產業可能還處于全球產業鏈的中低端,附加值有待提高,我們從后文進口結構的分析中可以看到中國制造業還存在不少的短板。

進一步分析進口的細分行業,2019年采礦業、化工、電氣設備和機械設備進口占比較高,反映出中國制造業還存在一些短板導致我們在部分原材料、零部件、生產設備等領域不得不依賴進口,在逆全球化盛行的背景下,容易受制于人。2019年中國進口金額為2.07萬億美元,如圖4所示,農業、采礦業、鋼鐵、有色、化工、水泥玻璃、電氣設備、機械設備、電子設備、運輸設備、勞動密集型行業和其他行業的進口占比分別為6.8%、24.9%、1.6%、3.1%、11.7%、0.5%、24%、9.2%、5%、4.7%、5%和3.5%,采礦業、化工、電氣設備和機械設備進口占比較高。

中國的進口行業結構反映出中國制造業還存在一些短板,易受制于人:一是中國在能源(石油、天然氣等)、鐵礦石等資源型原材料方面難以實現自給自足。以原油為例,據統計,2018年全球已探明石油儲量的地區中,中東、中南美和北美洲占比分別為48.3%、18.8%和13.7%,合計80.8%,而亞太地區只有2.8%;2018年中國原油產量為1.89億噸,消費為6.28億噸,進口依賴度接近70%。同時,中國的原油進口量從2015年開始已經超過美國,成為世界第一。在以石油為基礎的現代工業體系中,中國的原油供應較為依賴進口,這意味著一旦國際原油供應出現短缺,對我們的沖擊將會非常大。

二是部分缺乏核心技術的零部件,我們需要從國外進口,這是相關行業的關鍵環節,一旦缺失,可能會導致整個行業癱瘓。我們可以從進料加工的角度分析哪些出口行業需要依賴原材料和核心零部件的進口。由于數據可得性的限制,官方并未公布不同行業貿易方式的具體進出口金額,但是在商務部的課題報告《全球價值鏈與中國貿易增加值核算研究報告》中有披露HS編碼下不同類別產品具體的加工貿易出口額和一般貿易出口額。結合官方數據中,來料加工和進料加工的比例大約為1:8,我們可以近似認為加工貿易基本上由進料加工組成。從圖5可以看到,2018年,機電產品(電氣設備、機械設備、電子產品和運輸設備)的加工貿易出口占比較高,均超過26%,說明出口的機電產品中,將近三分之一的部分需要依靠進口。

核心零部件依賴進口表明中國的中高端制造業還存在明顯的技術短板,比如芯片、精密儀器的制造、發動機等。而這些零部件核心技術的研發可能需要較長時間的積累才能有所突破,短時間內可能難以找到相似性能的替代方案。樂觀的情況是可以通過犧牲部分性能尋找替代品保證產業鏈的正常運轉;悲觀的情況是即便是性能較差的替代品也找不到,導致整個產業停擺。在貿易全球化正常運轉的前提下,我們可以通過進口完成相關產品的加工、生產和組裝。但自2018年中美貿易摩擦以來,逆全球化思潮越來越盛行,美國在科技領域對中國相關產業的打壓從未放松,典型的事件是美國對中興和華為的制裁,我們需要做好應對預案。

三是中國發展智能制造或制造業機械化生產的部分重要生產設備需要依賴國外進口,一旦原有設備出現故障或者需要升級,可能造成產能供應不足。中國制造業的產能雖然全球領先,但是生產這些產品的部分設備,我們自己無法供應。比如,芯片制造要使用的光刻機,最先進的設備來自荷蘭的ASML公司,但ASML公司每年光刻機的產量不足一百臺,一旦ASML公司限制中國企業對該公司生產的光刻機的使用,我們半導體行業的發展勢必受阻。雖然ASML公司反對美國對其施壓,即美國要求其暫停向中國出售最先進的設備;但是,這種小概率事件也不是完全不會發生,我們需要加快國內芯片制造行業的發展。

(2)中國主要進出口國家和地區外貿結構分析

我們對2019年中國主要進出口國家和地區(美國、歐盟[1]、日本、韓國和東南亞七國[2])的外貿商品行業分布做了一個分解,詳細信息參見附錄二和附錄三。考慮到中國出口絕大部分為制造業商品,我們對出口地域分布的分析集中于制造業。對進口地域分布的分析則包括農業、采礦業和制造業。

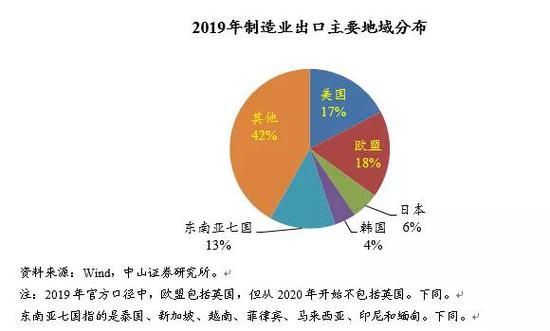

不同地域出口行業結構方面,中國對美國、歐盟、日本、韓國和東南亞七國的制造業出口占比達到58%,其中,歐美占比為35%,歐美是中國重要的外需來源地。如圖6所示,2019年中國的制造業出口中,中國對美國、歐盟、日本、韓國、東南亞七國的制造業出口占比分別為17%、18%、6%、4%和13%,合計58%。歐盟是中國制造業出口的第一大貿易伙伴,中國對美國和歐盟制造業出口占比達到35%,說明歐美在中國的出口需求中占有重要地位。

制造業出口地域分布中,中國對美國、歐盟和日本的出口主要集中于化工、電氣設備、機械設備和傳統勞動力密集型產品;韓國和東南亞七國除上述四類產品外,還包括鋼鐵。如表1所示,中國對美國主要的制造業出口行業為化工、電氣設備、機械設備和勞動力密集型產品,占制造業出口的比例分別為8.2%、26.2%、21.3%和30.3%,合計86%;中國對歐盟主要的制造業出口行業為化工、電氣設備、機械設備和勞動力密集型產品,占制造業出口的比例分別為9.1%、25.1%、20.5%和28.5%,合計83.2%;中國對日本主要的制造業出口行業為化工、電氣設備、機械設備和勞動力密集型產品,占制造業出口的比例分別為10.6%、24.9%、20.5%和28%,合計84%;中國對韓國主要的制造業出口行業為鋼鐵、化工、電氣設備、機械設備和勞動力密集型產品,占制造業出口的比例分別為8%、12.9%、36.7%、13%和16.5%,合計87.1%;中國對東南亞七國主要的制造業出口行業為鋼鐵、化工、電氣設備、機械設備和勞動力密集型產品,占制造業出口的比例分別為7.8%、11.6%、27.8%、15.5%和22.6%,合計85.3%。

不同地域進口行業結構方面,中國對農業和采礦業的進口以發展中國家為主,對制造業的進口以發達國家為主,這與全球貿易分工密切相關。如圖7所示,2019年,農業進口中,中國對美國、歐盟、日本、韓國和東南亞七國的農業進口占比分別為9%、12%、1%、1%和14%,合計37%;采礦業進口中,中國對美國、歐盟、日本、韓國和東南亞七國的采礦業進口占比分別為1%、2%、0.4%、2%和8%,合計13.4%;制造業進口中,中國對美國、歐盟、日本、韓國和東南亞七國的制造業進口占比分別為8%、18%、13%、12%和15%,合計66%。

由于發展中國家主要以低附加值勞動密集型和資源密集型產品出口為主,所以中國的農業和采礦業進口大多以發展中國家為主。特別地,中國對美國和歐盟的農業進口占比較高:一方面,美國和歐盟農業基本上是以家庭農場的模式生產,規模化程度和機械化水平較高,物美價廉,是中國農產品市場的重要補充之一;另一方面,2018年中美貿易摩擦以來,中國加大了對美國農產品的進口力度,以縮小中美之間的貿易逆差。

對于制造業來說,全球三大制造業中心分別在以美國為中心的北美、以德國為中心的歐盟以及以中國為中心的亞太。其中,美國、德國、日本、韓國等少數發達國家掌握大多數附加值較高的中高端制造業產品的核心技術;而亞太其他國家多在制造業產業鏈的中低端位置。所以,從中國制造業主要的進口地域分布來看,美國、歐盟、日本和韓國制造業進口占比高達51%,中國對制造業的進口以發達國家為主。有意思的是,雖然美國掌握全球多數最先進的科學技術、制造業產品附加值高,但是由于其近百年來的全球化產業鏈布局戰略,本土的中低端制造業產能大多已經轉移至其他國家,2019年美國制造業占其GDP的比例只有11%。這也是美國并不是中國最大制造業進口國的原因之一。

從制造業進口地域分布來看,中國對主要國家和地區的中游制造業進口以化工為主。下游制造業中,美國和歐盟下游制造業細分行業進口占比均較高,同時受到價值鏈分工和品牌的影響;日本、韓國和東南亞七國則有不同類型部分下游細分機電產品占比較高,這與其制造業價值鏈分工有關;另外,東南亞七國傳統勞動力密集型產品進口占比偏高,反映出國內勞動力密集型產業可能由于人力成本的原因部分出現了產業外遷的現象。

如表2所示,中國對美國主要的制造業進口行業為化工、電氣設備、機械設備、電子產品、運輸設備和勞動力密集型產品,占制造業進口的比例分別為21.4%、19.4%、16.7%、11.9%、17.2%和7.9%,合計94.5%;中國對歐盟主要的制造業進口行業為化工、電氣設備、機械設備、電子產品、運輸設備和勞動力密集型產品,占制造業進口的比例分別為22.1%、13.7%、19.4%、8.6%、21.1%和8.4%,合計93.3%;中國對日本主要的制造業進口行業為化工、電氣設備、機械設備、電子產品和運輸設備,占制造業進口的比例分別為19.1%、26.2%、21.8%、9.5%和10.9%,合計87.5%;中國對韓國主要的制造業進口行業為化工、電氣設備、機械設備和電子產品,占制造業進口的比例分別為20%、48.9%、13.4%和8%,合計90.3%;中國對東南亞七國主要的制造業進口行業為化工、電氣設備、機械設備和勞動力密集型產品,占制造業進口的比例分別為15.9%、51.3%、12.2%和9.6%,合計89%。

考慮到美國、歐盟、日本和韓國掌握的高科技核心技術的數量依次遞減,中國對這些國家和地區進口的主要機電產品種類依次遞減也在情理之中。韓國和東南亞七國在電氣設備方面的進口占比非常高,主要是因為韓國的半導體行業較為發達,擁有東芝、三星、海力士等國際知名企業;而東南亞七國由于勞動力成本低廉、政府引進外商優惠政策較多,近些年代工廠相當多,但這不代表東南亞七國生產的機電產品附加值高。

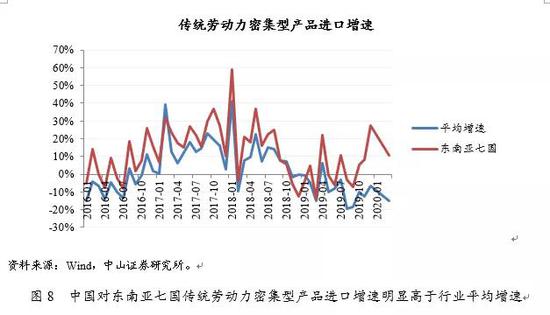

此外,我們注意到美國、歐盟和東南亞七國傳統勞動力密集型產品進口占比都偏高,這其中的原因應該是有區別的。考慮到美國和歐盟的勞動力成本較高,我們認為,中國對美國和歐盟傳統勞動力密集型產品進口占比偏高,應該與其高端奢侈品的品牌效應有關,隨著國內部分居民消費能力的不斷提升,對國際知名品牌的奢侈品需求也相應增加。而對于東南亞七國傳統勞動力密集型產品進口占比較高而言,應該是由于其廉價的勞動力成本優勢,國內部分低附加值行業出現了產業外遷的現象。從圖8可見,中國對東南亞七國傳統勞動力密集型產品進口增速明顯高于行業平均增速可以驗證該觀點,特別是在2019年9月美國正式對中國另外3000億美元清單商品加征關稅后,這種轉移明顯加速了。

本文首發于財新

(本文作者介紹:中山證券研究所首席經濟學家、研究所所長)

責任編輯:張譯文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。