意見領袖 | 戴志鋒

投資要點

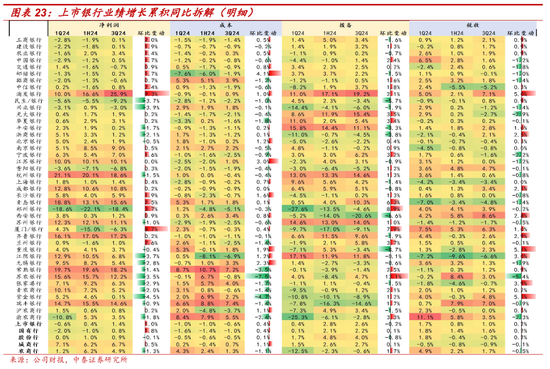

3Q24財報綜述:營收和利潤增速邊際提高,個股業績有所分化。1、營收:行業同比-1.5%(1H24同比-2.2%),降幅有所收窄,息差企穩和非息提升共同貢獻。大行、股份行、城商行和農商行分別同比-1.8%、-2.6%、4.1%和2.1%,利息收入對各個板塊都產生了正向貢獻,板塊之間的分化主要體現在非息方面:大行其他非息收入貢獻上升而其他板塊出現下降,國股行手續費收入負增均有所收窄。2、利潤:行業同比+1.4%(1H24同比0.4%),增速繼續提高,主要是營收和成本改善貢獻。大行、股份行、城商行和農商行分別同比增長0.8%、0.9%、6.8%、4.9%。國有行營收、成本、撥備和稅收貢獻度均邊際提升;股份行和城商行變化幅度不大;農商行增速下降主要是受營收和成本拖累。3、業績維持高增長的個股:凈利潤增速在10%+、與營收端高增(5%+)匹配的是江蘇、青島、常熟和瑞豐銀行。大行營收也都有不同幅度的改善。

3Q24財報拆分分析:規模和其他非息是支撐收入的主要因子。凈利息收入和手續費收入同比降幅收窄,其他非息維持高增。

1、凈利息收入同比拆解:同比-3.2%、邊際提升0.2pcts;量價共同影響。生息資產同比增速8.4%(VS 1H24同比7.3%),基數作用下增速有所提高;凈息差有所企穩,同比下降19bp(VS 1H24同比-21bp),降幅收窄2bp;絕對降幅來看,股份行凈利息收入降幅最大,主要是規模絕對增速較弱。

2、凈息差環比拆解:環比-1bp,降幅有所收窄,資負兩端共同貢獻。資產端定價-7bp;負債端成本-6bp。(1)資產端:定價、結構均有拖累。價格上,7月一年期和五年期LPR均下降了10bp,使得貸款投放利率進一步下降;結構上,貸款占比環比下降0.5個百分點至58.5%,貸款中票據環比上升0.9個百分點至5.4%;結構對資產收益率有所拖累。(2)負債端:存款利率下調效能釋放+主動負債成本下行。一是過去兩年以來進行的多次存款利率下調,在二季度進一步釋放效能,且7月活期存款利率的下降有直接的推動。二是主動負債成本環比下行。同業存單測算上看利率環比1H24下降了14bp。

3、行業非息收入同比+4%,手續費降幅收窄,其他非息繼續高增。手續費收入同比-10.8%(VS 1H24同比-12%),降幅有所收窄。其他非息:同比+27.6%(VS 1H24同比+22.8%),增幅邊際走闊,主要是大行推動。

4、資產質量拆分分析:時間換空間,穩健性持續。行業3Q24累積年化不良生成率為0.66%,環比-5bp,同比-1bp,總體穩健。不良率保持在1.25%,仍處2014年來歷史低位。從3Q24披露關注類占比的33家上市銀行來看,實現環比下降的有8家,主要是城商行。3Q24撥備覆蓋率環比-1.54個點至242.87%。撥貸比環比下降2bp至3.04%。

5、其他:資本方面,3Q24行業核心一級資本充足率環比+15bp至11.5%。風險加權資產增速繼續放緩,同比+3.5%,較3Q23同比增速下降7.6個點,環比較1H24增速下降0.3個點。可轉債方面,當前上市銀行存續可轉債為14只,股價距離強贖價在5%以內的有南京銀行(4.3%)、成都銀行(3.2%),5%-10%左右的有蘇州銀行(8.8%)、杭州銀行(10.1%)。中期分紅方面,到目前為止一共有19家銀行宣布中期分紅方案,平均分紅率為28.79%。

未來展望:四季度或有所改善,未來取決于需求的改善情況。1、規模:貸款增速四季度或可邊際改善:對公端政府債發行規模提升預計將逐步在四季度和明年拉動相關的銀行配套貸款。零售端房地產市場呈現一定回暖的跡象,存量房貸利率調整后提前還款預計也能緩解。2、息差:息差四季度預計企穩,明年壓力仍較大。資產端整體定價有下行趨勢,負債端10月活期存款利率下調對四季度能起到直接的緩釋作用。LPR的調降影響將在明年一季度體現,明年息差仍有較大的下行壓力。3、手續費收入:四季度資本市場活躍程度提升,低基數下手續費增速或將有所提升。進入10月以來資本市場有所回暖,而且去年四季度開始保險 “報行合一”整改形成了較低的基數,今年四季度中收可能實現改善。4、其他非息:對銀行仍有正向支撐,但增速或邊際放緩。預計債券利率的下行將有所放緩。今年上半年債市走牛形成的高基數作用將在明年顯現。

投資建議:目前是市場偏好提升+未來經濟預期有分歧的階段,重點推薦的化債收益的優質城農商行的,選擇基本面確定性大且估值便宜的城農商行;我們持續推薦江蘇銀行、渝農商行、滬農商行、齊魯銀行、常熟銀行、瑞豐銀行;二是如果經濟預期持續提升,推薦銀行中的核心資產:寧波銀行、招商銀行、興業銀行;三是經濟弱復蘇、化債受益,高股息率品種,選擇大型銀行:農行、中行、郵儲、工行、建行、交行等。

風險提示:經濟下滑超預期;金融監管超預期;研報信息更新不及時。

一、三季度業績:營收同比-1.5%,降幅有所收窄;凈利潤同比+1.4%,增速繼續回升

1.1營收情況:3Q24累積同比-1.5%、較二季度邊際收窄,息差企穩和非息提升共同貢獻

3Q24累積營收同比-1.5%(1H24同比-2.2%),息差和手續費仍是拖累項,規模增長、其他非息仍是支撐項,但邊際變動不一。對業績貢獻邊際改善的有:息差和手續費拖累度邊際收斂、其他非息支撐邊際小幅走闊。邊際貢獻減弱:規模支撐度延續下降趨勢。

板塊來看,大行、股份行、城商行和農商行分別同比-1.8%、-2.6%、4.1%和2.1%,1H24分別同比-3%、-3.1%、4.8%和3.4%,國股行仍為負增不過降幅縮小,城農商行雖是正增但增幅下降。各個板塊的息差降幅均邊際收窄,對業績改善的貢獻度都超過了規模下降帶來的負向影響,因此利息收入對各個板塊都產生了正向貢獻。板塊之間的分化主要體現在非息方面,大行其他非息收入貢獻上升而其他板塊出現下降,大行主要是持有的債轉股,去年資本市場行情低迷,形成較低的基數,以及今年行情上漲支撐一定的修復估值上漲;中小行主要三季度末債市有一定的調整,投資收益不如上半年增幅。除此以外國股行手續費收入負增均有所收窄,也推動了其營收降幅的縮小。

個股來看,營收增速維持高增的個股主要是中小城農商行。營收增速超過10%的是瑞豐和常熟銀行;營收增速在5%以上也大部分都是城農商行;國股行中農業、中信、興業、浙商銀行營收依然保持正增,郵儲增速由負轉正至增長0.1%。營收增速邊際改善的主要是國股行。營收增速提升幅度在1%以上的大部分都是國股行,其中工商、交通、民生、中信和浦發銀行增速提升幅度分別為2.3、2、1.8、1.1和1.1個百分點。

1.2 凈利潤情況:3Q24同比+1.4%,增速繼續提高,主要是營收和成本改善貢獻

3Q24累積凈利潤同比增速情況:同比+1.4%(1H24同比+0.4%),利潤增速環比繼續提升1個百分點。成本對業績的負向拖累收窄幅度較大,是主要貢獻,除此以外稅收對利潤貢獻也邊際有增加;撥備對業績的正向貢獻小幅下降。

板塊來看,大行、股份行、城商行和農商行分別同比增長0.8%、0.9%、6.8%、4.9%(1H24分別同比-1%、1%、6.4%、6.2%)。國有行凈利潤增速環比提升1.7個百分點并實現由負轉正,改善幅度比較明顯,營收、成本、撥備和稅收貢獻度均邊際提升;股份行和城商行變化幅度不大;農商行下降1.3個百分點,主要是營收和成本拖累,不過撥備貢獻提升有一定緩釋。

個股來看,業績維持高增長的個股除浦發銀行外主要都是中小城農商行:增速在15%+、由高至低分別為浦發、杭州、常熟、齊魯和青島銀行。利潤增速邊際改善幅度靠前的主要是浦發、廈門、鄭州、青島和蘭州銀行,業績增速環比提升幅度在2.5%及以上。大行業績也都有不同幅度的改善,除交行外業績已全部實現正增。凈利潤增速在10%+、與營收端高增(5%+)匹配的是江蘇、青島、常熟和瑞豐銀行。

二、收入端拆解:凈利息收入同比-3.2%,非息收入同比+4%,均邊際有所改善

收入端增長情況:規模和其他非息是支撐收入的主要因子。息差、凈手續費持續拖累。1、凈利息收入同比降幅收窄:主要是息差同比降幅較二季度有收斂。息差同比降幅收斂主要是負債端的支撐:資產端定價拖累仍在擴大,但負債成本緩釋對息差的支撐力度更強。2、凈非息收入同比增速進一步提高:其中手續費維持負增,不過降幅有所縮小;其他非息維持高增,主要是國有行增速提升較快。

2.1 三季度凈利息收入:同比拆解和環比變動分析

1、同比拆解:凈利息同比-3.2%、邊際提升0.2pcts;量價共同貢獻

行業3Q24凈利息收入同比-3.2%(1H24同比-3.4%),生息資產同比增速8.4%(VS 1H24同比7.3%),預計有一定的基數原因,去年投放節奏非常前置,上半年增速較高而下半年放緩較多,高基數的影響在下半年有所消退,因此生息資產增速有所回升;累計年化凈息差同比下降19bp(VS 1H24同比-21bp),凈息差有所企穩,同比降幅收窄2bp。

板塊絕對降幅來看,大行、股份行、城商行和農商行凈利息收入分別同比-2.8%,-5.2%,0.7%和-4.1%。股份行凈利息收入降幅最大,主要是由于規模絕對增速弱于其他板塊。

板塊邊際情況來看,國有行/股份行/城商行/農商行凈利息同比增速分別較1H24同比增速提高0.2、0.4、0.7、0.2個百分點,生息資產同比增速除農商行略降外均提高1個百分點左右,息差降幅收窄幅度也都在1bp上下。

個股來看,凈利息收入增速在5%以上的個股是寧波、常熟和青島銀行。西安、南京、杭州的凈利息收入增速環比提升幅度較高,均超過3個百分點

凈息差同比拆解:行業3Q24年化凈息差為1.51%,同比下降19bp(vs 1H24同比-21bp),降幅邊際繼續收窄2bp。主要是負債端成本下降較多緩釋。從降幅絕對值來看,各板塊降幅較為接近,國股行、城農商行分別同比下降20/20/18/20bp(vs1H24分別同比下降21/20/19/21bp)。從邊際變動看,除股份行降幅不變以外。其他板塊的息差降幅均邊際收窄1bp。

行業生息資產收益率為3.38%,同比下降28bp(VS 1H24同比下降24bp),降幅繼續走擴。大行、股份行、城商行和農商行資產端收益率分別同比下降25/34/31/35bp(vs 1H24同比下降20/30/27/32bp),降幅均較二季度上升,資產收益率繼續承壓。

行業計息負債付息率為1.99%,同比下降8bp(VS 1H24同比下降3bp),負債端成本下降幅度更大。之前多輪存款利率下調的效能繼續釋放,而且在今年7月的調降中活期存款利率下降了5bp,對于當期負債成本的下降有直接的推動。

2、環比拆解:單季年化凈息差環比下行1bp,其中資產端價格-7bp,負債端成本-6bp

行業3Q24凈利息收入單季環比增長0.5%。資產規模環比+1.9%,凈息差環比-1bp,均較二季度有所改善。大行、股份行、城商行和農商行凈利息收入分別環比+0.8%、-0.6%、+3.0%和-0.3%,國有行和城商行實現環比正增。兩者生息資產環比增速均較高、為2.3%,且息差基本穩定。

行業凈息差拆解:息差降幅收窄,資負兩端共同貢獻。行業凈息差環比繼續下降1bp,降幅小于二季度,大行、股份行、城商行和農商行凈息差分別環比變動0、-2、-1和-3bp,農商行降幅稍大。行業生息資產收益率環比下行7bp。大行、股份行、城商行和農商行資產端收益率分別環比變動下降7、7、8和7bp,各版塊基本相近,且降幅均小于二季度。行業負債端資金成本環比下行6bp。大行、股份行、城商行和農商行負債端付息率分別環比下降6、7、6和4bp,農商行降幅稍小。綜合來看,國有行、股份行和城商行資負兩端下行幅度均比較接近,息差基本企穩。而農商行負債端調降更多是跟隨策略、預計反應時間相對較晚,負債端總體下行幅度稍弱于資產端,息差下行幅度稍大一些。

資產端收益率拆解:定價和結構均有拖累

1、定價維度,預計價格進一步下降。7月一年期和五年期LPR均下降了10bp至3.35%和3.85%,使得貸款投放利率進一步下降。2、結構維度:貸款占比下降,而且貸款中票據占比提升,拖累整體資產收益率。貸款占比環比下降0.5個百分點至58.5%,貸款中對公占比環比下降1個百分點至58.8%,零售保持35.7%不變,票據環比上升0.9個百分點至5.4%。票據沖量的結構因素對資產收益率有所拖累。

負債端成本拆解:存款利率下調效能釋放+主動負債成本下行

負債端成本下降預計主要是存款定價下調、以及主動負債成本下降共同支撐。1、定價維度——(1)過去兩年以來進行的多次存款利率下調,在二季度進一步釋放效能,對銀行負債成本壓力形成緩釋作用,且三季度活期存款利率的下降的作用可以在當期直接體現。(2)主動負債成本環比下行。以同業存單為例,我們測算的上市銀行3Q24存量同業存單利率環比1H24下降了14bp。2、結構維度,(1)存款占計息負債比重有所下降。3Q24上市銀行存款占計息負債的比重下降0.8個百分點至74.8%,同業負債和發債占比分別提升0.7和0.1個百分點。(2)定期存款占存款比重繼續提升。3Q24定期存款占比較1H24提升2.2個百分點至66.1%,其中企業定期提升1.4個百分點至23.7%,個人定期提升0.8個百分點至42.4%。

2.2 凈非息收入:同比+4%,手續費降幅收窄,其他非息繼續高增

3Q24行業整體非息收入增速邊際繼續抬升、同比增4%(VS 1H24同比+1.3%),手續費收入同比-10.8%(VS 1H24同比-12%),降幅有所收窄;其他非息收入增長27.6%(VS 1H24同比+22.8%),增幅邊際走闊。

增速上,3Q24大行、股份行、城商行和農商行非息收入同比變化增長2.2%、3.1%、12.2%、25.9%(vs 1H24 同比變化-2.9%、+2.2%、+15.9%、+31.5%)。國股行增速邊際提高,城農商行有所下降。結構上,三季度行業非息收入、凈手續費和凈其他非息分別占比營收25.1%、13.3%和11.8%(vs 1H24 占比26.3%、14.1%和12.2%),占比均較二季度有所下降。

個股上看,招商、平安、南京、杭州、上海、蘇州、青農非息收入占比營收較高,超35%。其中招行主要是手續費貢獻,其他均是其他非息主要貢獻。

凈手續費:手續費收入同比-10.8%(VS 1H24同比-12%),降幅收窄。大行、股份行、城商行和農商行分別同比-8.9、-14.4、-13.3、-4.6個點(vs 1H24 同比-9.9、-17.1、-9.6、-4.2個點)。國股行降幅收窄,城農商行降幅擴大。增速較高的個股有:南京、貴陽、成都、西安、齊魯、重慶、江陰、常熟、青農、紫金、瑞豐銀行,增速在同比10%+,除南京、成都和齊魯銀行外大部分都是中收體量小、基數比較低的城農商行。

其他非息收入增長27.6%(VS 1H24同比+22.8%),除大行外,各板塊增幅均邊際減弱。大行、股份行、城商行和農商行分別同比增長32.3、25.7、22.3、37.3個百分點(vs 1H24 同比增長 15.8、26.7、26.5、45.5個百分點),大行推動整個行業非息收入增速走闊;其他板塊增幅邊際減弱,大行主要是持有的債轉股,去年資本市場行情低迷,形成較低的基數,以及今年行情上漲支撐一定的修復估值上漲;中小行主要三季度末債市有一定的調整,投資收益不如上半年增幅。

三、資產質量:整體穩健;存量不良處在歷史低位;撥備充分

3.1 整體不良維度:不良率保持穩健,行業未來不良壓力有限

不良凈生成率:行業不良生成率較為穩定。近年行業提前加大力度確認和處置表內表外不良,有時間換空間能力,預計在政策呵護和經濟逐步回暖的大背景下,未來幾年行業資產質量都能保持穩健。行業3Q24累積年化不良生成率為0.66%,環比-5bp,同比-1bp,總體穩健。各板塊環比基本均有小幅下降。同比來看,國有行保持同比改善態勢;股份行同比下降2bp;城農商行不良生成同比上升幅度較大,城商行同比+12bp至0.95%,農商行同比+19bp至0.92%。

不良率:不良率保持穩健,仍處2014年來歷史低位,存量包袱壓力較小。3Q24行業整體不良率為1.25%、環比維持不變,為2014年來低位。且各大板塊資產質量水平基本穩定。個股方面,邊際改善角度:3Q24不良率邊際改善幅度較大的個股有西安、江陰、貴陽、華夏,改善幅度在4bp及以上。絕對值角度:3Q24成都銀行不良率0.66%,保持在上市銀行最優水平。

關注類占比:從3Q24披露關注類占比的33家上市銀行來看,實現環比下降的有8家,分別是交行、成都、鄭州、西安、蘇州、齊魯、蘭州、瑞豐,主要是城商行。其中西安、蘭州改善幅度在50bp以上。股份行、農商行關注類占比普遍有所升高。

3.2撥備維度:行業3Q24撥備覆蓋率環比-1.54個點,除股份行外其他板塊均小幅下降

撥備覆蓋率:3Q24撥備覆蓋率環比-1.54個點至242.87%。分板塊來看,農商行撥備覆蓋維持最高但環比降幅較大:大行、股份行、城商行、農商行撥備覆蓋率分別為240.87%、224.33%、307.87%和351.62%,環比變化-2.22、+0.49、-1.07和-6.81個百分點。個股方面,3Q24撥備覆蓋率維持在高位,即安全邊際相對較高的個股有招行、寧波、杭州、成都、蘇州、江陰、無錫、常熟、蘇農和張家港行,撥備覆蓋率在400%+。

3Q24撥貸比環比下降2bp至3.04%。大行、股份行、城商行、農商行分別環比變動-2bp、-1bp、-3bp、-7bp至3.1%、2.73%、3.19%和3.82%。撥貸比絕對值在高位的個股有招行、貴陽、杭州、蘇州、江陰、常熟、青農、渝農,撥貸比在4%以上。

四、業績綜合分析:

盈利驅動因子拆分和未來趨勢展望

4.1盈利驅動因子:息差、非息、成本貢獻邊際擴大,規模、撥備支撐有所下降

行業業績增長的驅動因子:1、對業績有正向貢獻的因子。規模是主要驅動因子,對業績的正向貢獻為9.1%(1H24為9.4%)。其次為其他非息、撥備、稅收,對業績的貢獻分別為2.9%、2.6%、1.0%(1H24為2.7%、2.8%、0.8%)。息差仍是主要拖累因子,對業績負向貢獻為-12.3%(1H24為-12.8%)。凈手續費和成本對業績的負向貢獻分別為-1.2%和-0.6%(1H24為-1.5%、-1.0%)。

邊際變化:1、對業績貢獻改善——息差、凈手續費、其他非息、成本。分別邊際提升0.5/0.3/0.2/0.4個點。負債端支撐下息差企穩,凈息差的負向貢獻逐步收窄;銀行推出降本增效措施,業務管理費同比增速下降,成本負向貢獻也在縮小;國股行推動非息增速提高,貢獻有所上升。2、對業績貢獻降低——規模、撥備。“去水分”“防空轉”影響持續,生息資產規模增速放緩,規模對業績邊際貢獻繼續走弱;銀行撥備計提力度不減,對業績的正向貢獻有所下降。

4.2未來收入增長展望:四季度或有所改善,未來取決于需求的改善情況

規模:貸款增速四季度或可邊際改善。對公端,三季度政府債發行規模為7.2萬億元,一二季度分別為4、5.3萬億元,政府債的發行速度開始加快,規模整體提升。預計將逐步在四季度和明年形成實物工作量,也能拉動相關的銀行配套貸款。零售端,9月底地產新政出臺后房地產市場呈現一定回暖的跡象,10月30個大中城市商品房成交面積為32.6萬平方米,今年成交面積僅次于6月,環比提升幅度為41.5%,也是下半年以來首次提升。再加上存量房貸利率調整后按揭提前還款預計也能有所緩解,因此預計銀行信貸增速在四季度或將有所回升。展望明年,信貸的投放主要取決于需求的復蘇情況,如果經濟仍延續弱復蘇的態勢,那么信貸投放或仍將面臨壓力。

息差:息差四季度預計企穩,明年壓力仍較大。資產端:整體資產端定價仍有下行趨勢,一是今年10月一年期和五年期LPR分別下調25bp,調降幅度較大;二是10月存量按揭貸款利率下調,對資產端收益率有一定影響。負債端:過去幾輪存款利率的下調對息差的緩釋成效已經逐步顯現,負債端對息差的支撐力度有望進一步提升。10月存款利率下調幅度較大,而且活期存款利率下調5bp,對四季度當期負債成本的下降能起到直接的作用。綜合考慮:我們對過去多輪資負兩端利率政策(LPR下調、存量房貸利率調整、化債、存款利率調降、手工補息和降準)對息差的影響進行了測算,預計四季度息差在負債端的緩釋下或可提升1.06bp。展望明年,今年LPR的調降將在明年一季度集中體現,對息差的影響預計將比較強烈,明年息差仍有較大的下行壓力,下降幅度或將超過10bp。具體測算具體的測算過程和假設參見我們之前外發的報告《測算 | LPR與存款利率下調對銀行的影響可控》。

手續費收入:四季度資本市場活躍程度提升,低基數下手續費增速或將有所提升。進入10月以來,在一系列政策的刺激作用下資本市場的活躍程度有很大提升,股票市場周成交量和成交額都接近1-9月平均值的2倍。銀行代銷基金等財富管理手續費、托管手續費、投行類手續費等增長情況與資本市場行情走勢掛鉤,資本市場的回暖也預計會帶動銀行手續費收入增長。而且去年四季度開始保險代銷進行“報行合一”整改,因此去年四季度的手續費收入降幅較大,形成了較低的基數。今年四季度銀行中收可能將在資本市場活躍度提升和低基數的作用下實現改善。

其他非息收入:進入下半年以來債市開始出現一定調整,10月份以來國債收益率有一定走高,整體來看預計四季度到明年其他非息對銀行仍有正向支撐,但增速或邊際放緩。從基本面來看,四季度到明年宏觀經濟大概率延續弱復蘇態勢,銀行信用派生仍有壓力,對債券投資帶來的非息收入仍有一定訴求,非息收入預計仍將繼續支撐營收增長。從資金面看,10月LPR已經下降且幅度略超預期,政策利率和市場利率的差距有所收窄,資本市場和房地產市場有所恢復,四季度再進行下調的必要性有所降低,未來降息仍主要取決于經濟的增長以及美聯儲的降息態度。從債券供給來看,政府債發行規模提升,“資產荒”最嚴峻的時刻已過去,而且央行反復提升要關注長債利率風險,預計債券利率的持續下行將有所放緩。而且從明年開始,今年上半年債市走牛形成的高基數作用將逐步顯現,銀行非息收入的增長或將有所放緩。

五、其他財務指標分析

5.1 成本收入比同比小幅上升0.4個百分點

3Q24業務及管理費同比維持不變(vs 1H24同比增0.1%),同比增速邊際基本維持穩定;3Q24成本收入比30%(vs 1H24為28.9%),較去年三季度同期上升0.4個點。1、管理費方面:大行、股份行、城商行和農商行分別同比變化+0.4%、-1.2%、+1.9%和-3.8%(VS 1H24分別變化+0.3%、-1.5%、+5.7%和-6.3%。2、成本收入比方面:大行、股份行、城商行和農商行分別為31%、29.1%、26.3%、28.9%(VS 1H24分別為29.8%、28%、25.9%和27.7%),同比3Q23分別變化+0.7%、+0.4%、-0.6%、-1.8%,整體同比變化+0.4%。

5.2 資本情況:風險加權資產增速繼續放緩,核心一級資本充足率環比抬升

3Q24行業核心一級資本充足率環比+15bp至11.5%。3Q24大行、股份行、城商行和農商行核心一級資本充足率分別為12.46%、10.09%、9.38%、12.76%,分別環比變動+15bp、+17bp、+10bp、+14bp。風險加權資產增速放緩,3Q24風險加權資產增速為3.5%,同比較3Q23增速下降7.6個點,環比較1H24增速下降0.3個點。

板塊總體核心一級資本充足率仍較高,但個股中個別銀行有一定的資本壓力,股份行中的浦發、浙商,城商行中的成都、蘭州,核心一級資本充足率距離監管底線不到1%。

可轉債方面,當前上市銀行存續可轉債為14只,股價距離強贖價在5%以內的有南京銀行(4.3%)、成都銀行(3.2%),5%-10%左右的有蘇州銀行(8.8%)、杭州銀行(10.1%)。

5.3 中期分紅情況:19家銀行宣告中期分紅

到目前為止一共有19家銀行宣布中期分紅方案,其中包括全部6家國有大行,5家股份行,6家城商行以及滬農、渝農兩家農商行。按照分紅金額占規模凈利潤的比重來看,平均分紅率為28.79%,其中滬農、廈門、南京、上海和渝農商行超過30%,分別為33.07%、32.62%、32%、30.67%和30.01%。平安、滬農商行已經派息,杭州、南京銀行將在11月派息,工商、農業、中國、郵儲、渝農商行將在明年1月派息。

六、投資建議與風險提示

投資建議:目前是市場偏好提升+未來經濟預期有分歧的階段,重點推薦的化債收益的優質城農商行的,選擇基本面確定性大且估值便宜的城農商行;我們持續推薦江蘇銀行、渝農商行、滬農商行、齊魯銀行、常熟銀行、瑞豐銀行;二是如果經濟預期持續提升,推薦銀行中的核心資產:寧波銀行、招商銀行、興業銀行;三是經濟弱復蘇、化債受益,高股息率品種,選擇大型銀行:農行、中行、郵儲、工行、建行、交行等。

風險提示:經濟下滑超預期;金融監管超預期;研報信息更新不及時。

(本文作者介紹:中泰證券銀行業首席,金融組組長,國家金融與發展實驗室特約研究員。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。