意見領袖 | 溫彬、韓思達

央行近期公布了兩次“國債操作”,分別是8月29日的《公開市場業務交易公告[2024]第173號》公布了“從公開市場業務一級交易商買入4000億元特別國債”;8月30日的《國債買賣業務公告[2024]第1號》公布了“2024年8月人民銀行開展了公開市場國債買賣操作,向部分公開市場業務一級交易商買入短期限國債并賣出長期限國債,全月凈買入債券面值為1000億元”。其中,8月29日購入的特別國債是為續接2017年8月29日發行的7年期4000億元特別國債,8月30日所述公開市場國債買賣為今年7月1日宣布“借入賣出國債”后的首次操作。

一、央行購入特別國債的來龍去脈

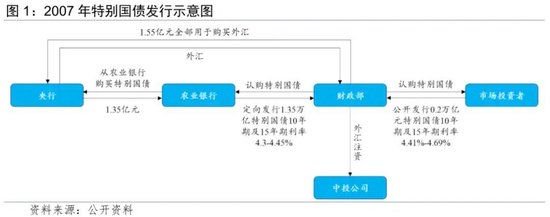

央行8月29日購入的特別國債是同日財政部《國債業務公告2024年第135號》宣布已完成發行的2024年到期續作特別國債(一期)、(二期)。此兩期國債期限分別為10年、15年,發行面值分別為3000億元、1000億元,票面利率分別為2.17%、2.25%,最早可以追溯到2007年財政部為支持成立中投公司所需資本金發行的1.55萬億元特別國債。

2007年,財政部分8期發行1.55萬億元特別國債,所籌資金從央行購買等值外匯,注資成立中投公司。其中,第一期和第七期為定向發行,共1.35萬億元,其余6期約2000億元為公開發行。定向發行的1.35萬億元特別國債由尚未上市的農業銀行購入,然后央行在二級市場從農業銀行全部購入。

定向發行的兩期特別國債中,第一期于2007年8月29日發行,規模6000億元,期限10年,利率4.3%;第七期于2007年12月11日發行,規模7500億元,期限15年,利率4.45%。此兩期特別國債分別于2017年和2022年到期并續發,其中2017年共續發6964億元,包括6000億元定向發行和964億元分三次公開發行。此6000億元定向發行特別國債于2017年8月29日完成發行,共分兩期,第一期規模4000億元,期限7年,利率3.6%;第二期規模2000億元,期限10年,利率3.62%。第一期4000億元特別國債于2024年8月29日到期并續發,即為本次央行購入的特別國債。

由此可見,8月29日央行購入的4000億元特別國債是原特別國債的等額滾動發行,對流動性不造成擾動,購入后央行資產負債表幾乎不變,對債券市場利率不存在影響。財政部有關負責人也在答記者問時表示,本次到期續作的4000億元特別國債仍與原有資產負債相對應,不增加財政赤字。

不過值得注意的是,此次續發的特別國債由原特別國債的7年期延長至10年期和15年期,或是在債市利率處于較低水平時,財政部適當降低長期負債成本的選擇。但即便是拉長期限后的特別國債,也因其在市場成交不夠活躍,對利率的影響有限,預計不能成為央行調控長短利率的賣出對象。以2024年發行的特別國債為例,第一期到第四期(期限分別為20Y、20Y、50Y和30Y)在7月31日的成交筆數分別為877筆、352筆、11筆和220筆,相比之下,同日的10Y和30Y國債活躍券(240004和230023)成交筆數分別為1442筆和1221筆。

二、央行公開市場買賣國債的內涵與影響

央行官網于8月29日在公開市場業務欄目下新開“公開市場國債買賣業務公告”專欄,8月30日即在此專欄下公布了央行在8月進行的國債買賣操作。

(一)買賣國債的背景與依據

2024年二季度貨幣政策執行報告指出,早在2023年10月的中央金融工作會議上已提出要充實貨幣政策工具箱,在央行公開市場操作中逐步增加國債買賣。2024年3月24日,新華社報道了由中共中央黨史和文獻研究院編輯的《習近平關于金融工作論述摘編》在全國發行,書中再次提到在央行公開市場操作中逐步增加國債買賣,以充實貨幣政策工具箱。4月23日,財政部發文表示支持央行公開市場操作增加國債買賣。也是從即日起,央行開始頻繁提示長端利率過度下行的風險。7月1日,央行宣布將開展“借入賣出國債”操作。7月25日,央行表示已與幾家主要金融機構簽訂了債券借入協議,目前可供出借的中長期國債規模有數千億元,將采用無固定期限、信用方式借入,視債券市場運行情況持續借入并賣出。從8月30日央行公布的8月公開市場買賣國債的情況來看,央行在與主要金融機構簽訂協議后不久便開展了相應操作。

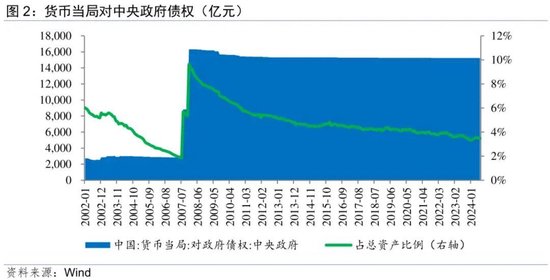

從法律制度安排來看,《中國人民銀行法》第二十九條規定,“中國人民銀行不得對政府財政透支,不得直接認購、包銷國債和其他政府債券”;同時《中國人民銀行法》第二十三條指出,中國人民銀行為執行貨幣政策,可以在公開市場上買賣國債、其他政府債券和金融債券及外匯。即央行在公開市場買賣國債可以成為公開市場操作的必要補充,是現行制度允許的。但近年來,央行在貨幣政策操作中廣泛使用國債作為質押品,并配合財政部開展國債做市支持操作,目前資產負債表中直接持有的國債占比并不高。

(二)央行8月買賣國債的內涵

央行在8月開展的國債買賣為買短賣長,且為面值1000億元的凈買入,具有充實貨幣政策工具箱、國債收益率曲線調控、演進貨幣政策框架等多重內涵。

首先,增加流動性投放的方式,充實貨幣政策工具箱。央行此次凈買入國債1000億元,實際上相當于向市場凈投放了1000億元的流動性,是繼逆回購、SLF、MLF等工具之后,又一新的流動性投放方式,有助于維護我國經濟修復進程中適宜的貨幣環境。雖然在操作形式上與西方量化寬松(QE)相近,但是我國央行凈買入國債的操作邏輯與QE完全不同,并非是在常規貨幣政策空間受限(政策利率為零或為負)情況下向市場注入大量流動性,而是旨在維護市場流動性和金融穩定的常規性貨幣政策工具,是央行貨幣政策工具箱的補充。

其次,維護向上傾斜的國債收益率曲線,防范長端利率風險。央行此次買入短期國債、賣出長期國債,有助于減緩長短期國債利差收窄,維護國債收益率曲線合理的期限溢價。8月初,10Y與1Y國債期限利差持續收窄,從8月20日開始明顯走闊,一定程度反映出央行公開市場買賣國債的效果。更重要的是,從央行2024年一季度貨政委員會例會(4月3日)上首提“在經濟回升過程中,也要關注長期收益率的變化”以來,長期國債利率風險一直受到央行高度關注。8月以來,央行在公開市場賣出長期國債,配以對違規交易機構的查處、對部分期限國債過橋服務的限制、對大行賣出債券的指導等多措并舉,成功將10Y國債利率維持在2.15%以上的水平,有助于金融機構降低利率風險,避免出現類似硅谷銀行倒閉的事件。

再次,初探貨幣投放新方式,貨幣政策框架進一步演進。央行此次凈買入國債,實際上是投放了等額的基礎貨幣,1000億元的面值規模也與8月MLF凈回籠的1010億元接近,或是初步嘗試了凈買入國債的貨幣投放方式。在貨幣政策框架向價格型演進的過程中,淡化MLF利率的政策利率屬性是重要的環節,需要降低MLF的貨幣投放功能,凈買入國債是替代的方式之一。考慮到今年后續MLF到期量較大(9-12月,MLF到期量分別為5910、7890、14500、14500億元),或迎來貨幣投放方式替換的窗口期,屆時MLF利率的政策利率色彩也將進一步淡化,市場自主的定價能力持續提升。

(三)央行買賣國債的潛在影響

若后續央行在公開市場買賣國債成為常規操作,將傳遞出更加明確的貨幣政策立場,且隨著買賣規模逐步增加,將有助于央行更精準調控短端市場利率,也將一定程度降低商業銀行的負債端壓力。

首先,加強市場引導,提升央行預期管理能力。每月末公布央行當月在公開市場買賣國債的情況,將明確傳達出央行對于流動性松緊和國債收益率曲線的政策立場,對市場產生較強的引導作用,有助于增強貨幣政策的透明度,豐富了央行的預期管理工具。8月央行的凈買入國債,表明了支持性的貨幣政策立場,以及對長端利率風險管控的態度,預計會降低未來債市長端利率大幅向下突破的可能性,短端品種則在充裕的流動性和強烈的配置需求下更受青睞。

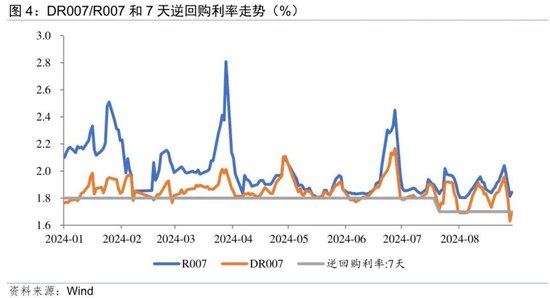

其次,更精準調控短端利率,降低基準利率波動。近期央行采取了多項舉措推進貨幣政策框架向價格型演進,包括確立7天逆回購利率為主要政策利率、設立臨時正逆回購工具收窄利率走廊區間、推后MLF續做時間淡化其政策利率色彩等。但貨幣市場基準利率DR007的穩定性并未得到明顯改善,仍有較大幅的波動,削弱了政策利率的貨幣政策信號作用,市場短端利率R007也隨之波動,不利于利率的由短及長傳導。從7月22日設立主要政策利率以來,貨幣市場利率仍主要在政策利率上方波動,顯示出維持貨幣市場利率接近政策利率的流動性投放有所不足,央行在公開市場買入短期國債正好可以對此進行彌補。如果后續央行逐步根據市場資金面情況常規性開展短期國債的買賣,將有利于短端利率調控的精準性,更好將貨幣市場利率維持在政策利率附近,強化政策利率的信號作用,暢通利率的傳導機制。

再次,降低商業銀行負債成本,流動性投放更加市場化。當前MLF操作是我國投放基礎貨幣的主要方式之一,形成商業銀行的一部分負債成本,成本率主要由央行決定。而以買入國債投放基礎貨幣,商業銀行的成本率將轉化為央行購入國債的收益率(機會成本)。若央行通過常規性凈買入國債代替MLF投放基礎貨幣,以目前的利率水平來看,將顯著降低商業銀行成本率(8月30日,1Y國債利率1.49%,1Y-MLF利率2.3%)。更重要的是,以買入短期國債投放基礎貨幣,所影響的商業銀行成本率將與國債的市場利率水平緊密相關,進一步增加了短端利率對長端利率(包括貸款利率)的影響力,有利于貨幣政策框架向價格型演進。

三、央行買賣國債的前景展望

央行近期兩次“國債操作”恰好展現出了未來央行買賣國債的全貌,一是買入原有定向發行特別國債的到期續發特別國債,二是視市場情況進行的靈活國債買賣。預計定向發行的特別國債滾動買入短期內將穩步持續進行,但在公開市場大量買賣國債甚至將買入國債作為主要的貨幣投放方式,仍需我國國債市場的進一步發展。

(一)央行大概率滾動買入定向發行特別國債

從2007年發行的特別國債到期續發情況來看,定向發行并由央行購入的特別國債大概率將延續該方式續發和交易。一方面是財政部滾動續發該類特別國債的概率較大,否則將在短期形成較大的償還壓力,尤其在經濟非繁榮期財政收入緊張,直接償還的可能性更低;另一方面是定向由央行承接的概率較大,否則因其規模較大,市場承接將造成較強的流動性沖擊,尤其是在經濟修復進程中,不宜收緊貨幣環境。

目前,我國定向發行特別國債只有兩次,即1998年發行的2700億元特別國債和2007年發行的1.35億元特別國債。1998年特別國債全部定向發行,期限30年,將于2028年8月18日到期。2007年特別國債定向發行部分已于2017年和2022年完成續發,前者于2024年再次續發,將于2034年8月29日到期3000億元,于2039年8月29日到期1000億元;后者將于2025年12月12日到期7500億元。因此,在2025年12月和2028年8月,央行將大概率買入財政部屆時等額滾動續發的特別國債,對流動性和債市利率的影響較小。

(二)央行在公開市場大量買賣國債仍需國債市場發展

央行在公開市場買賣國債的主要目的是維護短端貨幣市場利率穩定和基礎貨幣投放,為了在達成目的同時盡可能減小央行操作對國債利率的直接影響,國債市場的體量和活躍度需要達到較高水平,否則央行將成為國債市場的主要參與者和價格控制者,市場的流動性將逐漸枯竭(如日本YCC期間),國債利率的市場化定價功能也將逐步喪失。

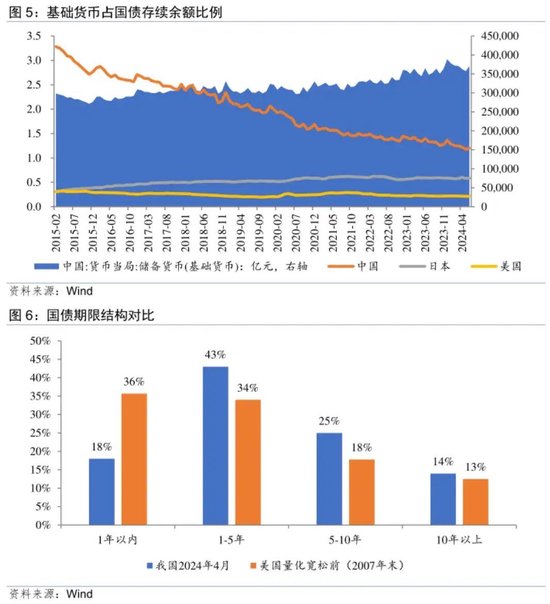

我國國債市場目前體量較小,不足以支持央行大量的國債買賣,甚至將買入國債作為主要貨幣投放方式。截至2024年6月,我國基礎貨幣占存續國債比例為1.20,相對美國和日本同期的0.21和0.58明顯偏高,將會導致我國央行的同量級操作對國債市場造成明顯更大的影響,一定程度上限制了買賣國債的可操作空間。尤其考慮到我國短期國債的占比偏低,進一步限制了央行買賣短期國債的空間。

另一方面,2024年7月,我國MLF和PSL余額超10萬億元,國債托管余額31.3萬億元,意味著央行需要購買當前國債余額的三分之一,才能夠完全替換掉由MLF和PSL投放的貨幣,這對國債市場的影響將不可估量,按照每月凈買入1000萬元計算,需要連續買入超過8年。因此,我國當前的國債市場距以買入國債作為貨幣投放的主要方式仍有很遠,需在國債發行節奏加快、體量增加、短期國債占比提高之后逐步實現。短期內,央行只能實現小量的公開市場國債買賣,以傳遞貨幣政策意圖為主要目的。

(本文作者介紹:民生銀行首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。