文/新浪財經意見領袖專欄作家 薛洪言

在上篇文章(《在牛市里,你要騎上一匹快馬!》)中,我建議小白投資者最好定投指數,在牛市初期上車、迅速抬高倉位,重倉迎接牛市,輕倉應對熊市。

考慮到人性的弱點,多數人是聽不進去的:買指數不刺激,面對暴漲的市場,很少有人能控制住“要做點什么”的欲望。

在這篇文章中,我來繼續給大家潑冷水,我們來一起分析下,你的操作是如何讓你在牛市里虧錢的。

交易年費率8.2%

最近有人調侃,牛市是散戶的絞肉機。很多老股民也感慨,熊市賺錢易,牛市賺錢難。

為何在熊市還能賺錢,在牛市里卻容易虧錢呢?查理·芒格是這么回答的,

“給你帶來麻煩的往往不是壞主意,而是好主意。如果一件事情是個壞主意,你不會做過頭。但如果一件事情是個好主意,你就沒辦法忽略了,然后你就很容易做過頭。”

熊市中,很多散戶壓根不會參與,參與的股民也都輕倉裝死,不會頻繁買進賣出;而在牛市里,我們往往熱情過頭,參與過度,要么頻繁買進賣出,盈利都交了手續費;要么動輒全倉或杠桿買進,過猶不及。

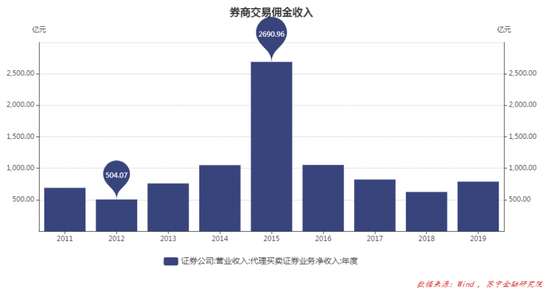

2015年埋藏了很多散戶的痛苦回憶,杠桿牛轉熊、指數連續跌停、基金B下折、爆倉、熔斷,一樁樁、一件件,據說毀了很多中產。但券商作為賣水客,賺得盆滿缽滿,當年交易傭金收入2690億元。

散戶在買入賣出中虧掉底褲,券商在買入賣出中穩賺不賠。所以,每次牛市啟動,總是券商股先行,因為只有券商才是牛市的最大受益方。

在一輪全面牛市中,只要選股不是太差,拿的住,賺錢并不難。很多人的問題就是拿不住,頻繁換股,除了總是踩空(賣掉的連續漲停,買入的原地踏步)外,還給市場貢獻了大量的手續費。

巴菲特和芒格都很重視復利效應。在他們看來,交易手續費是復利效應的最大殺手。在買入賣出過程中,投資者不僅要支付交易傭金,還要承擔過戶費、經手費、印花稅等成本。單次都是小錢,積累下來也挺嚇人。

以10萬元炒股資金計算,如果一年內交易次數100次(每周買進賣出各1次),需承擔的交易成本約為8200元(交易傭金0.025%雙向收取、過戶費0.002%雙向收取、印花稅0.1%賣方收取、經手費0.00487%雙向收取),年費率約為8.2%。

牛市里,管住自己的手,大幅削減交易次數,一年多掙8%不香嗎?

總想做點什么

在牛市里,要管住自己的手很難。連巴菲特都感慨,和普通投資者一樣,他也免不去總想做點什么的欲望。

對于如何培養持股耐心,芒格坦言光靠性格是不行的,他給出的方案是求知欲,如果你有濃厚的求知欲,“你關注現實的能力將會逐漸得到提高”。換句話說,屆時你只顧著去探究知識和真相,不再把股票漲跌放在心上。

芒格給出的也許是終極方案,用欲望對抗欲望,你一旦體會到求知的美妙,炒股盯盤的樂趣將蕩然無存。遺憾的是,99%的人做不到,求知哪有什么美妙可言?

轉移注意力的法子行不通,一旦入市,我們會在本能驅使下“做點什么”,不停地操作,耐心是不存在的。這背后,有著深刻的心理學機制。

很多人都有過沉迷的體驗,或沉迷于游戲,或沉迷于一部電視劇。你在沉迷中聚精會神,被一個又一個的“小鉤子”牽引著,急切地關注進展、等待謎底揭開,你邁不開腿,挪不開眼,連起身上廁所都不愿意。理性告訴你,該睡覺了,結果你讓理性去睡覺了。

制作精良的游戲,會設置很多關卡和不確定性,因為心理學家一致認為,間歇性激勵比持續激勵更有效,只要有可能帶來快樂,中間的失敗和痛苦只會讓你愈戰愈勇,更加沉迷。和買彩票一樣,相比于開獎結果,期待中獎的過程本身更迷人。

在間歇性激勵方面,股市比任何游戲都強大。你置身其中,偶爾賺錢、時而虧錢,無論漲跌都會給你帶來強烈的生化快感。長期沉浸其中,炒股者的心態還會慢慢蛻變,在家人朋友眼里越來越瘋狂、不理性,而炒股者自己卻沉浸其中,在不斷買入賣出中追逐生化快感,直至熊市來臨,舞曲結束,才能停下疲憊的身軀。

起作用的,不僅僅是激勵機制,還有一致性心理、社會認同效應、攀比心理、損失厭惡心理等心理反應。在眾多心理機制下,你根本停不下來。

損失厭惡心理

芒格指出,破產的人都有一個通病,就是無法正確處理“損失厭惡心理”,一旦對某樣東西傾注了心血和金錢,就會在內心深處否認失敗的可能性,“它必須成功,如果我再投入一點,它一定會成功。”

這種心理在炒股過程中廣泛存在。持有的股票一旦出現虧損,損失厭惡心理立即啟動,典型反應就是加大投入,越跌越買。

在牛市中,短暫虧損本來不是問題,但在損失厭惡心理下,持股者一旦熬到賬戶盈利,卻往往在第一時間解套出手,有耐心在虧損時持有,沒有耐心在上漲中賺錢。

之所以第一時間把扭虧的股票賣掉,是為了第一時間擺脫虧損的記憶。投資者受夠了虧損時的折磨,在賬戶扭虧時長舒一口氣,順便把股票也賣掉,輕裝上陣。

深套的股票,投資者的核心期待是解套。畢竟,相比1萬元的浮盈,挽回1萬元的賬面損失更像一個值得自我肯定的勝利時刻。

如果恰好持有的股票不斷上漲、屢破新高,大多數投資者又會出現“恐高癥”,害怕失去賬面利潤,車剛啟動就拋售了,之后看著它一騎絕塵,再也不敢上車。

熬得住虧損,熬不住盈利,說好的“讓盈利奔跑”呢?

牛市如漲潮,你只需要向池塘中的鴨子學習,啥也不用干,自會水漲船高;可大都數人,卻在兜兜轉轉中迷失,挑來換去,損失了交易費,錯過了機會。

忙忙碌碌,錢沒賺到,指數早飛到天上去了。

上車的迷思

牛市中的最佳操作是快速上車,把倉位提上來,等待水漲船高。可很多人的第一反應是,你怎么知道是牛市呢?萬一只是個大級別的反彈呢?

所以,很多人不敢上車,觀望猶豫。

如果一直觀望,倒也罷了,不會損失什么。問題是觀望伴隨著煎熬,尤其在攀比心理刺激下,看身邊朋友持續賺錢,上車的心理壓力會越來越大。屆時為了擺脫煎熬,很多人會不計成本地入市,在牛市后半段上車,最后,往往做了接盤俠。

有一句俗語,“若一家公司需要更新設備,即便還沒有購買,也在為它花錢了”。久拖不決,并沒有真正節約支出,反倒因生產效率低下產生很大的隱形代價。既然早晚都要買,早一天買,早一天投入生產,才是真正的謹慎和節約。

炒股也一樣,只要你開始觀望,你就一定會上車。既然如此,就要早上車。

現實中,如果你勸人上車,多半會碰一鼻子灰。

面對股市大漲,沒有上車的投資者會產生認知失調,為了消滅認知失調,他們會為不上車(或輕倉)找理由,如經濟低迷、疫情沖擊、貿易爭端等。

“一個人想要什么,就會相信什么”。這個時候的投資者,眼里全是風險,是斷不會認錯的。

這種心理下,牛市初期,投資者是多疑的,傾向于將市場解釋為假牛市,任何一次下跌和調整都是證據;到了牛市中后期,他們忍不住煎熬終于入市,此時又會變得固執,對很多風險信號視而不見,認為牛市將永遠持續下去。

上不上車、輕倉重倉,是個心理問題,不是邏輯問題。

讓心理陷阱成為助力

講了這么多,牛市中虧錢,最大的風險源就是自己,不是自己的貪婪,而是各種心理陷阱:激勵刺激、損失厭惡、從眾效應、認知失調……

面對這些內化于本能的心理機制,“耐心”、“定力”、“知足”等詞匯是很蒼白的。聰明的投資者,絕不會正面硬杠,而是盡量繞開這些陷阱;有效的交易系統,還會變阻力為助力,借助各種心理機制進行自我強化。

比如巴菲特的價值投資,強調尋找優質企業,低點買入、長期持有。尋找優質企業,要求投資者投入大量精力做前期工作。正是因為前期付出太多精力,為避免認知失調,一旦選定后,會更容易堅定地持有。

心理學家認為,人們在獲取新身份過程中作出的重大犧牲,會極大地提高他們對新身份的忠誠度,如德國軍官因為“血誓”對希特勒更加忠心,黑手黨成員因為“投名狀”對組織更加忠誠。

前期付出的代價越大,忠誠度越高,否則首先就是對自己的背叛,會產生極大的心理壓力。價值投資理念借力打力,前期強調費力挑選好股票,后期會更容易擺脫各種誘惑,對自己挑選的企業忠誠。

再比如,為何強調低價買入呢?低價買入更容易形成賬面盈利,能有效規避虧錢產生的“損失厭惡心理”及其可能引發的一系列不理性行為。在牛市初期,強調要早上車,也是這個道理,越早上車,利潤墊越厚,才能越淡定。

此外,價值投資強調只在能力邊界內活動。巴菲特說,“查理(查理·芒格)和我喜歡像口香糖這樣穩定的企業,努力把生活中更多不可預料的事情留給其他人”;芒格也說,

“我們(芒格和巴菲特)跨不過七英尺高的欄,我們尋找的是那些一英尺高的、對面有豐厚回報的欄。所以我們成功的訣竅是去做一些簡單的事情,而不是去解決難題。”

只把握自己能把握的,既有助于強化信心,也主動繞開了不確定性,規避因不確定性產生的一系列壓力及其可能引發的不理性行為。

跳不出的虧錢怪圈

前幾日,一位朋友問我能不能炒股,她的好朋友給她推薦了好幾只股票,漲得都不錯。我給她的建議是拿一年之內用不著的閑錢,買指數基金賺些奶粉錢就好了。

炒股賺錢是很難的一件事情,不僅需要知識,更需要耐心、需要定力、需要克服各種心理陷阱。

每個人都有自視甚高的傾向,覺得自己不一樣。想一想,生活中的你足夠自律嗎?你每年制定的各種目標,都按計劃實現了嗎?三個月的瘦身計劃,你減了幾斤?

如果這些都沒有做到,就千萬別幻想“萬一我可以”呢。數萬年進化形成的本能心理機制,千萬不要小看它們。

真的,踏踏實實地,買點指數基金,賺個奶粉錢就好了。

不過,我想很少有人能做到,包括我自己。這些心理機制如此強大,在它們的共振效應下,很多人仍然要沖進去。

基于此,在牛市中虧錢的事情,還會不斷地發生。

參考資料:

1、[美]彼得·考夫曼,《窮查理寶典:查理·芒格智慧箴言錄》,中信出版社,2016.

(本文作者介紹:蘇寧金融研究院副院長,碩士生導師。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。