核心觀點

通過回溯歷次美聯儲擴表發現,擴表對經濟增長和通脹的影響,關鍵在家庭和企業是否跟隨擴表。本次擴表由于資金久期較短且成本高昂,銀行主要用于平抑流動性危機,缺乏信貸投放意愿,家庭和企業則因利率持續上行主動收縮信貸需求,進而擴表對通脹的潛在影響有限。

同時,面對“去通脹”不及預期和銀行體系的系統性浮虧,美聯儲若要維持高利率,則需阻斷存款流失,或為銀行提供足夠流動性,以避免擠兌擴散和銀行資不抵債。但只要利率維持高位,銀行就無法將證券資產變現為流動性,進而需要美聯儲持續投入流動性支持,以時間換空間拖至通脹回到合意水平確定性更高的時點,或銀行業危機進一步發酵使美聯儲轉向危機敘事。

擴表與加息并非總是矛盾的,美聯儲擴表對經濟增長和通脹的影響,關鍵在于家庭和企業部門是否會跟隨擴表。

在不同環境和擴表方式下,美聯儲擴表對銀行和實體擴表的影響存在較大差異。2008年,銀行擴表主要表現為現金資產的高增,而貸款和證券資產的增幅有限,與家庭縮表和企業穩表相互印證,消費和通脹表現均相對溫和。2020年,銀行擴表主要表現為貸款和證券資產高增,現金資產增速漏出較高,指向家庭和企業大幅擴表,進而帶動消費和通脹持續走高,并具有較強粘性。

美聯儲此次擴表可能難以驅動家庭和企業跟隨擴表,對增長和通脹的潛在影響應會較弱,擴表穩金融和加息抗通脹的沖突有限。銀行端,擴表資金久期較短且成本高昂,主要應對銀行流動性短缺,難以用于投放貸款等擴表行為。同時,美聯儲逆回購長期在2萬億美元以上,表明銀行體系并不缺乏信貸資金,美聯儲擴表資金大概率會體現為“問題銀行”的縮表行為,流動性最終會滯留在金融體系內。實體端,家庭和企業可獲得的貸款利率持續上行,經濟活動能夠獲得的回報難以抵補融資成本,家庭和企業部門的貸款需求持續下行良久。

加息擴表是美聯儲開出的“止痛藥”而非“靈丹妙藥”,以時間換空間期待“去通脹”出現轉機,拖延至通脹回落至合意水平確定性更高的時點,或銀行業危機進一步發酵使美聯儲轉向危機敘事。

家庭端,美國家庭償債負擔顯著下降至有數據以來的最低水平,疊加美國住宅貸款多以固定利率計息,貸款利率的大幅上行對存量房貸的影響較為有限,家庭償債負擔短期內仍將維持在較低水平,加息影響可能主要體現在新增融資需求的下降,而非存量債務違約風險的明顯抬升。

企業端,美國企業主要依賴直接融資,并且當前企業財務壓力較小,美聯儲加息抬升貸款利率后,新增融資需求可以向直接融資市場轉移,也能緩解存量貸款的付息壓力,企業破產申請和貸款拖欠率均處于歷史低位。

金融端,加息周期一般會擴大凈息差改善銀行凈利息收入,但本次加息周期中,由于銀行體系持有大量證券資產并且面臨存款轉移,證券浮虧可能已經超出了凈利息收入,資產和負債錯配導致的流動性和資不抵債風險陡升。

政策端,在強勁勞動力市場的支撐下,通脹粘性持續超出市場預期,美聯儲主席鮑威爾坦言“去通脹”不及預期,抗通脹要求美聯儲維持原有利率展望。然而,快節奏加息導致銀行體系的系統性浮虧陡升,而存款轉移又成為了讓“浮虧”轉化為“實虧”的導火索。

若美聯儲試圖平衡抗通脹和穩金融,則要么阻斷存款流失,要么為銀行提供足夠流動性,以避免擠兌擴散和資不抵債,但只要利率維持高位,銀行就無法變現證券資產為流動性(除非持有至到期),進而需要美聯儲持續投入流動性支持,以時間換空間期待“去通脹”出現轉機。

風險提示:美歐銀行業風波演化為系統性金融危機,美歐經濟迅速陷入衰退。

一、加息擴表是一劑良藥嗎?

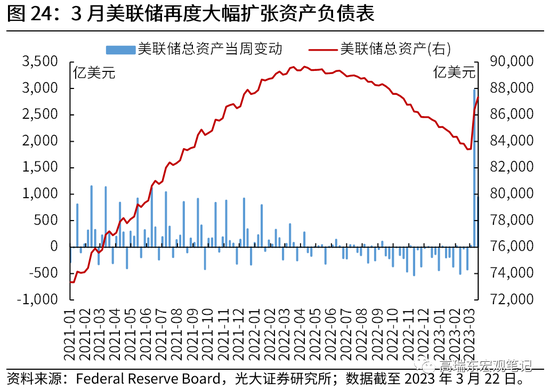

3月10日,美國存款保險機構宣布接管硅谷銀行。同時,為應對市場和儲戶對銀行業危機的擔憂,避免恐慌情緒進一步發酵和蔓延,美聯儲3月12日宣布創設銀行期限資金計劃(BTFP),向符合條件的儲蓄機構提供額外資金,以確保銀行有能力滿足所有儲戶的需求。隨后公布的美聯儲資產負債表顯示,3月9日至3月22日,美聯儲總資產擴張3915億美元,逆轉了2022年4月以來的縮表操作。

3月22日的FOMC會議表示維持原有加息和縮表計劃,以顯示美聯儲對抗通脹的決心。市場不免產生兩個疑問:一是,如何理解加息和擴表同時進行的政策選擇,擴表是否會抵消加息對通脹的抑制作用;二是,美國銀行業是否還能夠承受繼續加息帶來的壓力,美聯儲還會繼續加息嗎?本文通過對比2008年、2020年和本次美聯儲擴表時,金融、企業和家庭部門資產負債表的變化,并探討加息對金融、企業和家庭部門的沖擊差異,嘗試回答上述兩個問題。

1.1 實體擴表才是增長和通脹的關鍵

美聯儲擴表對商業銀行擴表的推動作用存在顯著差異。一般來講,美聯儲擴張資產負債表會向金融系統注入更多的流動性,在資金流入實體經濟后便會助推經濟增長和通脹上行,而銀行系統便是鏈接美聯儲與實體經濟的紐帶。通過回溯2008年和2020年美聯儲擴表后的銀行擴表行為,可以發現,美聯儲擴表并非總能推動商業銀行大幅擴張資產負債表。這種央行和商業擴表的差異性可以歸結為兩點原因:

商業銀行視角下,擴表帶來的風險回報比不同。2008年美聯儲擴表主要為應對次貸危機衍生的金融系統風險和經濟衰退,在金融機構和家庭部門資產負債表均明顯惡化的背景下,商業銀行風險厭惡情緒升溫,投放貸款的意愿明顯下降。因而,2008年美聯儲擴表后,商業銀行資產端主要表現為現金資產增速大幅飆升,而貸款資產增速有限,貸款派生存款的效率較低,雖然美聯儲大幅擴表,但商業銀行擴表則較為有限。

2020年美聯儲擴表主要為應對疫情擾動帶來的經濟衰退,家庭、企業和金融部門的資產負債表依然較為穩健,疊加財政針對家庭和企業部門進行了大量補貼,商業銀行的風險厭惡程度較低,投放貸款的意愿未受到明顯影響。可以看到,與2008年美聯儲擴表后的商業銀行行為截然不同,商業銀行資產端的現金資產增速明顯弱于2008年,而貸款資產增速則明顯高于2008年,貸款派生存款的效率明顯提高,進而推動商業銀行擴表程度大幅高于2008年,雖然美聯儲的擴表程度明顯低于2008年。

實體經濟視角下,資產負債表健康程度不同。在美聯儲大幅加息等因素影響下,2007年美國家庭部門資產負債表顯著惡化,并傳導至金融部門,家庭和金融部門資產負債表均受到嚴重沖擊的背景下,家庭部門的信貸擴張意愿顯著降低,企業部門資產負債表也因消費等需求不足受到滯后影響,投資擴產意愿下降拖累新增融資需求。家庭和企業部門融資需求低迷,也導致美聯儲擴表的資金淤積在銀行體系中。但2020年疫情沖擊后,美國財政部迅速開展了多輪針對家庭和企業部門的財政補貼計劃,家庭和企業部門的資產負債表受損程度較小,消費等需求強勁的背景下,家庭和企業部門的貸款需求并未受到明顯沖擊。

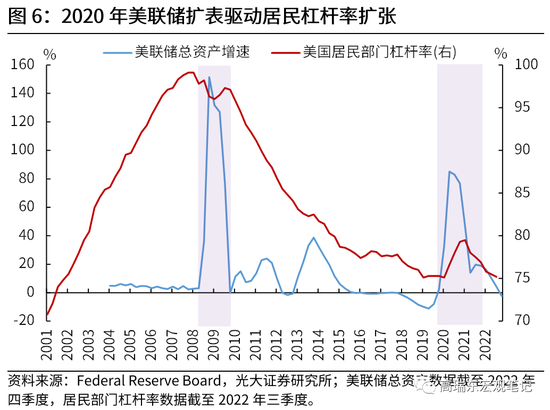

商業銀行擴表行為的差異源于家庭和企業部門不同的擴表行為。2008年和2020年美聯儲擴表后,商業銀行擴表行為的差異,實則反應的是不同的實體經濟活動。通過回溯兩次美聯儲擴表后,家庭和企業部門的杠桿擴張情況可以發現,在2008年美聯儲擴表后,家庭部門的債務流量仍在持續下降,并推動存量債務增速的下行,最后演化為家庭部門的去杠桿行為;而在2020年美聯儲擴表后,家庭部門的債務流量迅速修復,并推動存量債務增速上行和杠桿率的提升。企業部門的行為則與家庭部門類似,由于2008年家庭部門資產負債表受損程度明顯高于企業部門,因而,企業部門2008年并未出現去杠桿,而是基本維持杠桿穩定,杠桿擴張程度明顯弱于2020年。

美聯儲擴表對增長和通脹的推升作用,主要取決于實體部門是否跟隨擴表。金融是經濟的鏡像,美聯儲擴表后家庭和企業部門擴表的差異,蘊含著經濟活動的明顯差異。在2008年美聯儲擴表后,由于家庭和企業部門并未跟隨擴表,消費和投資等活動的擴張程度也就并未出現顯著改善,消費者通脹的上行幅度和持續性也就較為有限;而在2020年美聯儲擴表后,家庭和企業部門均跟隨大幅擴表,表現為經濟活動的顯著擴張,消費和投資活動旺盛,供需矛盾激化,最終表現為消費者通脹讀數和粘性的飆升,當然供應鏈緊張和地緣形勢惡化也在其中起到了推波助瀾的作用。

美聯儲本次擴表后,家庭和企業部門可能不會跟隨擴表,對增長和通脹的潛在影響應會較弱,擴表穩定金融系統和加息抗通脹的沖突有限。在硅谷銀行破產后,為了維持金融系統穩定,美聯儲再次通過貼現窗口、銀行期限資金計劃等向金融系統注入額外流動,美聯儲總資產隨之大幅擴張,但本次美聯儲擴表可能難以流向實體領域,進而不會對通脹再度產生明顯的推升作用,擴表穩定金融系統和加息抗通脹的沖突有限。

商業銀行視角來看,本次美聯儲擴表主要依賴貼現窗口、銀行期限資金計劃等工具,提供的資金期限較短,需要優質資產作為抵押物并且利率昂貴,商業銀行取得資金后主要用于平抑流動性短缺,并不會用于投放貸款等擴表行為。同時,在美聯儲再次擴表前,美聯儲逆回購規模便長期穩定在2萬億美元以上,表明銀行體系內富余大量流動性(分布不均),并不缺乏信貸資金,因而,美聯儲擴表資金大概率會體現為“問題銀行”的縮表行為,并伴隨著“優質銀行”的逆回購加量,流動性最終會滯留在金融體系內。

實體經濟視角來看,伴隨著美聯儲持續大幅上調政策利率,家庭和企業部門可獲得的貸款利率持續上行,經濟活動能夠獲得回報難以抵補融資成本,家庭和企業部門的貸款需求大幅下行。美聯儲針對信貸經理的調查顯示,2022年以來,大型、小型企業,信用卡、汽車和住房貸款需求均延續收縮態勢。

1.2 美聯儲如何平衡抗通脹和穩金融?

家庭和企業部門的資產負債表依然穩健,加息對家庭和企業部門的沖擊主要體現在抑制新增融資需求,而銀行體系則由于持有過高比例的證券資產和存款搬家,面臨著日益嚴峻的流動性壓力,并存在演化為系統性的美債流動性危機和銀行資不抵債的可能。面對強勁的通脹和脆弱的金融系統,美聯儲不得不維持高利率的同時提供定向流動性支持。

從家庭部門來看,美聯儲加息的影響主要體現在融資需求的下降,而非存量債務違約風險的明顯抬升。在疫情沖擊期間,受益于財政補貼,美國家庭部門可支配收入增速不減反增,推動家庭償債負擔顯著下降至有數據以來的最低水平;財政補貼退出后,個人可支配收入增速明顯下行,家庭償債負擔有所回升,但仍處于較低水平。

隨后,由于美國疫后勞動力市場持續緊張,薪酬中樞呈現顯著抬升態勢,個人可支配收入增速再度回暖,疊加美國住宅貸款多以固定利率計息,貸款利率的大幅上行對存量房貸的影響較為有限,家庭償債負擔短期內仍將維持在較低水平。因而,美聯儲持續加息,并在加息結束后將限制性利率水平維持一段時間,對家庭部門的總體壓力應該較為有限,主要影響可能體現在新增融資需求的下降,而非存量債務違約風險的明顯抬升。

從企業部門來看,美國企業主要依賴直接融資市場融資,并且當前企業財務壓力較小,美聯儲加息對企業部門存量債務的總體壓力有限。美國企業融資方式跟我國存在較大差異,主要以直接融資為主,美聯儲披露的數據顯示,2018年至2022年,美國企業年均新增融資規模約為1.1萬億美元,而同期年均新增工商業貸款僅為1397億美元。同時,由于美國企業整體財務壓力較小,美聯儲加息抬升貸款利率后,存量債務付息壓力有限因而,在美聯儲持續加息一年后,美國企業的破產申請數量和貸款拖欠率均保持平穩,并處于歷史低位。

從金融部門來看,加息周期一般會通過擴大凈息差改善銀行凈利息收入,但本次加息周期中,由于銀行體系持有大量證券資產并且面臨存款轉移,流動性風險和資不抵債風險陡升。一般而言,在美聯儲加息周期中,商業銀行對于貸款利率的調整快于存款利率調整,凈息差擴大會提升商業銀行的凈利息收入增速,銀行系統所需承受的壓力相對有限。

在2020年商業銀行擴表的過程中,證券資產的擴表速度較高,推動證券資產占商業銀行總資產的比重持續上升至歷史高位,面對2022年以來美聯儲持續加息,證券資產的浮虧可能已經超出了凈利息收入的增長。與此同時,面對越來越高的存款機會成本,儲戶開始將存款轉移至貨幣基金。商業銀行面對持續收緊的流動性和儲戶的存款轉移,資產和負債錯配的風險急劇上升,但若賣出證券資產置換流動性,則會將浮虧轉為實虧,進而導致資不抵債。因而,若美聯儲繼續加息則可能進一步放大銀行體系流動性風險,并有可能轉化為系統性的美債流動性危機和銀行資不抵債危機。

加息擴表是美聯儲開出的“止痛藥”而非“靈丹妙藥”,以時間換空間期待“去通脹”出現轉機,拖延至通脹回到合意水平,或銀行業危機進一步發酵使美聯儲轉向危機敘事。在美國勞動力市場較強韌性的支撐下,美國通脹粘性持續超出市場預期,美聯儲主席鮑威爾在3月22日的新聞發布會上坦言,“去通脹進展比我們希望的要慢......非住房服務部門的去通脹在2月份沒有看到什么進展,現在也沒有。這一部門價格的軟化需要通過需求的降溫,或者勞動力市場的降溫實現,這我們目前也沒有看到。所以,如你所見,去通脹的敘事幾乎沒有什么變化。而我們得到的數據確實也指向了更強的通脹韌性”。因而,穩定價格的首要目標要求美聯儲,必須維持原有利率展望,通過收緊金融條件抑制需求,強行干預通脹降溫。

然而,在本輪寬松周期中,美國銀行體系購入了大量證券資產,證券資產占商業銀行總資產比例創出歷史新高,激烈的加息節奏導致銀行體系存在系統性的浮虧,而存款轉移又成為了讓“浮虧”轉化為“實虧”的導火索。若美聯儲想維持高利率甚至繼續加息,并且想要金融系統穩定,則至少需要解決好兩個重要問題中的一個,要么阻斷銀行體系存款的流失,要么為銀行提供足夠的流動性,以避免“浮虧”轉化為“實虧”。顯然,美聯儲選擇了為銀行提供足夠的流動性支持,但問題的關鍵是,只要利率維持高位,銀行就無法變現證券資產為流動性(除非持有至到期),進而便需要美聯儲持續投入流動性支持。

因而,美聯儲若要平衡抗通脹和穩金融,則意味著需要繼續向銀行體系提供定向流動性支持(實體縮表對通脹的推升效力有限),以時間換空間期待“去通脹”出現轉機。實際上,2022年英國養老金危機期間,英國央行邊加息邊擴表;2023年瑞信恐慌期間,瑞士央行邊加息邊擴表,均是類似的策略并取得了相對合意的效果,而美聯儲是否可以平穩落地,仍待觀察。

強美元周期回落的確定性進一步增強,人民幣匯率有望延續修復態勢。今年2月以來,受強勁的就業和通脹數據影響,美聯儲結束加息時點的市場預期延遲至6月,美元指數止跌回升。隨著美歐銀行業危機的發酵,疊加歐洲通脹粘性遠高于美國,后續歐洲央行緊縮節奏有望持續強于美聯儲,美元指數有望延續震蕩回落態勢。但若歐元區銀行業危機強于美國,則美元指數反而會震蕩上行。

同時,強美元周期對人民幣匯率的壓制漸趨走弱,疊加疫情反復和房地產行業收縮,對經濟增長的沖擊正在趨弱,消費復蘇和投資強勁推動國內經濟溫和修復,也有望對人民幣匯率形成支撐。考慮到全球經濟增長放緩帶來的需求回落,可能會對我國出口增速形成明顯拖累;但國內經濟持續修復的背景下,進口增速放緩空間相對有限,貿易差額的收斂將弱化經常賬戶盈余。因而,也不宜對人民幣匯率抱有過度樂觀的預期。節奏上來看,2023H1震蕩區間有望維持在6.8,2023H2震蕩中樞有望進一步下移至6.6。

二、海外觀察

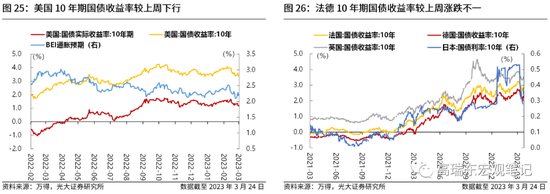

2.1 美債收益率下行,通脹預期上行

美國10年期國債收益率下行,通脹預期上行。3月24日,美國10年期國債收益率收于3.38%,較上周末下行1個基點;法國10年期國債收益率較上周末下行1個基點至2.66%;德國10年期國債(3月23日)較上周末上行1個基點至2.25%。美國10年期國債隱含的通脹預期,較上周末上行12個基點至2.22%,實際收益率較上周末下行。

美國10年期和2年期國債利率期限利差震蕩上行。本周美國10年期和2年期國債期限利差震蕩上行,最終收于-0.38%,較上周末上行4個基點。截至3月22日,美國AAA級企業期權調整利差較上周末下行8個基點,為0.61%,美國高收益債期權調整利差較上周末上行7個基點至5.00%。

2.2 全球股市和大宗商品價格漲跌不一

全球股市和大宗商品價格漲跌不一。本周(3月20日至3月24日)美國股指普遍上漲,標普500收漲1.39%,納斯達克收漲1.66%;歐洲股市普遍上漲,德國DAX收漲1.36%,法國CAC40收漲1.30%;亞洲股市普遍上漲,上證綜指收漲0.46%,恒生綜指收漲2.03%,日經225收漲0.19%。大宗商品價格方面,工業品、農產品和貴金屬價格漲跌分化。

2.3 美聯儲將“使用所有工具”來保護銀行體系

美聯儲主席鮑威爾表示,美聯儲將“使用所有工具”來保護銀行體系。3月22日,美聯儲主席鮑威爾在新聞發布會上表示,在本月美國有三家銀行倒閉后,美聯儲準備“使用我們所有的工具”來保持銀行系統安全、穩固和高效,并且有必要繼續監控,以更好地緩解“少數銀行的嚴重困難”。

美聯儲發布3月利率決議,加息25BP并將繼續減持證券資產。3月12日,美聯儲發布3月FOMC會議利率決議,將聯邦基金利率目標區間上調25個基點到4.75%至5.00%之間,并將繼續減持美國國債、機構債務和機構抵押貸款支持證券。在評估貨幣政策的適當立場時,將繼續監測即將到來的信息對經濟前景的影響。如果出現可能阻礙目標實現的風險,將準備適當調整貨幣政策立場。委員會的評估將考慮廣泛的信息,包括勞動力市場狀況、通脹壓力和通脹預期以及金融和國際發展的數據。

歐洲央行管委會成員、荷蘭央行行長克拉斯·諾特(Klaas Knot)表示,歐洲央行可能需要在5月再次加息。財聯社報道,3月23日,歐洲央行管委會成員、荷蘭央行行長克拉斯·諾特(Klaas Knot)表示,歐洲央行可能需要在5月再次加息。現在不太可能結束加息周期,僅在溫和限制的區域內維持利率,是否足以產生眾人期待的反通脹是非常值得懷疑的。

日本銀行公布3月議息會議摘要顯示,日本銀行將耐心維持寬松貨幣政策。3月20日,日本銀行公布3月議息會議摘要顯示,日本央行必須耐心維持寬松貨幣政策,直到實現價格目標。隨著企業不斷提高價格和工資,高于預期的通脹可能會持續下去。

三、國內觀察

3.1 上游:原油價格環比下跌,鋁價環比下跌

原油價格環比下跌。2023年3月以來(截至3月23日),WTI原油價格環比下跌4.39%,跌幅相對上月擴大2.72個百分點,最新價格為73.49美元/桶;布倫特原油價格環比下跌4.75%,跌幅擴大4.2個百分點,最新價格為79.57美元/桶。

銅價、鋁價環比下跌。2023年3月以來,銅價環比下跌1.83%,跌幅相對上月擴大1.33個百分點,庫存同比下降6.46%,降幅相對上月縮窄7.65個百分點。鋁價環比下跌5.71%,跌幅擴大2.83個百分點,庫存同比下降25.36%,降幅縮窄11.37個百分點。

3.2 中游:水泥價格指數環比上漲,螺紋鋼價格環比上漲,庫存同比下降

水泥價格指數環比上漲。3月以來,全國水泥價格指數環比由負轉正,由上月的-1.21%轉正為本月的2.79%。華北、東北、華東、中南、西北以及西南各區價格指數環比分別為:-4.21%、0.38%、5.21%、5.34%、1.06%以及0.94%。

螺紋鋼價格環比上漲,庫存同比下降,鋼坯庫存同比上漲。2023年3月以來,螺紋鋼價格環比上漲1.34%,增幅相對上月擴大0.46個百分點。螺紋鋼庫存同比由正轉負,由上月的5.13%轉負為本月的-11.01%。鋼坯庫存同比上漲231.9%,增幅縮小31.03個百分點。

3.3 下游:商品房成交面積增幅縮窄,豬價、菜價、水果價格趨勢分化

商品房成交面積增幅縮窄,豬價、菜價、水果價格趨勢分化。2023年3月以來,商品房成交面積下跌54.9%。豬肉價格環比下跌1.89%至20.71元/公斤,跌幅相對上月縮窄9.53個百分點。蔬菜價格環比下跌7.93%至5.38元/公斤。水果價格環比上漲4.24%至7.85元/公斤,增幅擴大3.33個百分點。

3.4 流動性:貨幣利率下行,債券利率下行

貨幣市場利率下行。2023年3月以來,R001較上月末下行233bp至1.38%;R007較上月末下行103bp至2%;DR001較上月末下行83bp至1.27%;DR007較上月末下行72bp至1.7%。

債券市場利率下行。2023年3月以來,一年期國債利率較上月末下行4bp至2.29%;十年期國債利率較上月末下行4bp至2.87%;一年期AAA+企業債利率較上月末下行7bp至2.75%;十年期AAA+企業債利率較上月末下行8bp至3.39%。

四、財經日歷

五、風險提示

(1)美歐銀行業風波演化為系統性金融危機;

(2)美歐經濟迅速陷入衰退。

(本文作者介紹:光大證券董事總經理,首席宏觀經濟學家,研究所副所長,早稻田大學經濟學博士,中國財政部金融人才庫專家,中國金融四十人青年論壇會員。)

責任編輯:衛曉丹

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。