文/意見領袖專欄作家 蔣飛、賀昕煜

1

貨幣超調難以避免

1.1貨幣收緊效果逐漸顯現

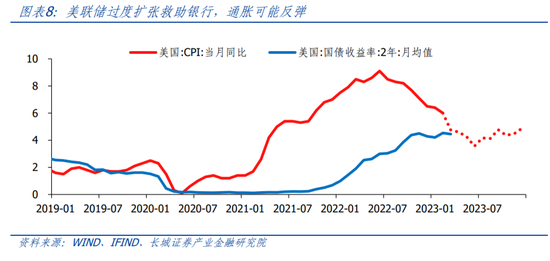

經歷2022年以來持續(xù)加息的影響,美國部分經濟指標回落速度正在加快。首先,M2同比增速已經降至1月的-1.73%,與去年同期的11.74%相比已經大幅收縮。同時CPI同比增速也從去年6月最高點的9.1%回落至2月份的6%。

其次,2022年12月,美國20大中城市房價環(huán)比-0.93%,同比回落至4.65%,較最高點21.29%大幅下降。目前美國房貸利率依然高達6.66%,根據房貸利率領先房價增速大約9個月的規(guī)律,美國房價還將繼續(xù)下跌。

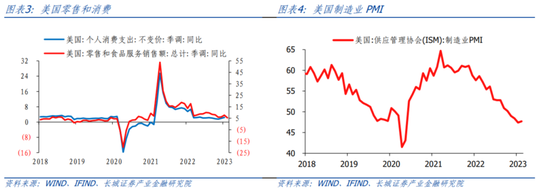

再者,美國零售和食品服務銷售額同比增速已經下滑至2月的5.39%,處于2021年以來的最低增速;制造業(yè)PMI指數也已經連續(xù)兩個月跌破48%,從2000年以來,美國制造業(yè)PMI有5次跌破并持續(xù)位于48%以下,均發(fā)生了經濟衰退。

商業(yè)銀行危機爆發(fā),流動性繼續(xù)緊張。隨著加息效果的逐漸顯現,部分銀行出現了流動性問題。比如硅谷銀行,其主要存款客戶都是科技創(chuàng)業(yè)公司。在一級融資市場收緊的情況下,這些公司開始取出存在硅谷銀行的存款,而這些存款被硅谷銀行投資到持有到期的證券上。由于存款規(guī)模較大,證券賬面處于虧損狀態(tài),造成恐慌和擠兌,進而演變成區(qū)域性銀行危機。3月8日,美國加息貨幣友好銀行Silvergate宣告停止運營,清算資產。3月10日,美國硅谷銀行被聯邦存款銀行保險公司(FDIC)介入接管,中止運營。3月12日,Signature Bank被監(jiān)管機構關閉。美聯儲加息以來,美國商業(yè)銀行證券投資普遍虧損,目前危機還未結束。

1.2美聯儲仍以控通脹為主

美聯儲面臨兩難困境。3月23日FOMC會議后,美聯儲主席鮑威爾在新聞記者會上表示:如果不解決個別銀行業(yè)的問題,可能會威脅到銀行系統(tǒng)。政策制定者普遍預計經濟增長將繼續(xù)遲滯,幾乎所有FOMC委員都認為經濟增長存在下行風險。但同時也表示:該行仍然強烈致力于將通脹率壓低至2%的目標,距離達到該目標還有很長的一段路要走。這反映出美聯儲對于當前經濟困境面臨的艱難選擇。

實體經濟和金融系統(tǒng)的割裂越來越大。這個艱難選擇出現的原因就是貨幣傳導不順暢,雖然實體經濟部分領域已經出現了明顯的回落,但如鮑威爾所言,勞動力市場仍然緊張。我們在《20230110美國經濟又到了臨界點》中已經分析過,由于新型冠狀病毒疫情的影響,美國勞動力市場供給減少,造成貝弗里奇曲線外移,制造業(yè)PMI跌破48%,但失業(yè)率未出現回升。這一背離可能短期內難以彌合。

美聯儲仍將以控通脹為主。在危機爆發(fā)之前的一天,3月7日美聯儲主席鮑威爾在參議院金融委員會發(fā)表半年度貨幣政策證詞中表示“盡管近幾個月來通貨膨脹有所緩和,但要使通貨膨脹率降至2%的過程任重道遠,而且可能會很坎坷。正如我所提到的,最新的經濟數據強于預期,這表明最終利率水平可能高于先前預期。如果所有數據表明有必要加快緊縮,我們將準備加快加息步伐。恢復價格穩(wěn)定可能需要我們在一段時間內保持貨幣政策的限制性立場。”這表明了美聯儲控通脹的立場。

而且如果為了防止金融危機出現而再次量化寬松,通脹或將二次起飛。雖然貨幣收緊的效果已經顯現,但還不足以讓通脹自然回落。如果貨幣政策在經濟衰退之前轉松,那么滯脹形勢延續(xù),美國CPI同比在下半年可能會反彈,或將在明年創(chuàng)新高。

1.3 衰退或將開啟降息周期

經濟衰退或是兩害相權取其輕的政策選擇。如果勞動力市場遲遲無法進入收縮階段,那么通脹一直存在二次起飛的可能。而美聯儲持續(xù)控通脹而加息,必然會造成經濟進入深度衰退。再由于美國經濟的結構性問題,這就造成經濟發(fā)生衰退時,可能已經是危機狀態(tài),貨幣政策也將很快從加息周期進入降息周期。

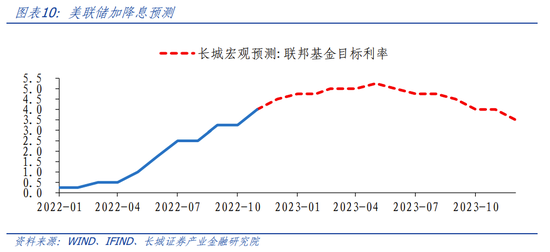

目前市場已經開始預期今年6月份開啟降息周期。而在3月初市場預期的加息路徑仍然是持續(xù)加息,甚至有預期認為終點利率會達到6%。我們早在《20221124美國經濟或將深度衰退》的年度展望中,就認為“一旦出現經濟深度衰退,美聯儲可能迅速轉為降息。我們預計,美聯儲將加息至 2023 年 3 月,然后 5 月份開始轉入降息”。

美國經濟已經發(fā)生銀行危機,降息預期也如我們預測提前到來。但因為經濟結構上的割裂,我們認為降息時點可能在5月或6月。如果當前銀行快速演化并推動需求深度萎縮,下一個議息會議也即是5月就可能降息,否則降息時點可能在6月。

2

財政政策被動緊縮

2.1疫情兩年財政透支過度

2020-2021年,美國經歷疫情沖擊,為刺激經濟財政赤字大幅提升。2021年,因發(fā)放現金補貼等政策,財政赤字依然高達2.78萬億,財政赤字占當年GDP的14.87%,達到創(chuàng)歷史新高的3.13萬億美元,遠超2009年金融危機后的1.41萬億。2022年財政赤字雖然縮減至1.38萬億,但從歷史來看還是過高。2020-2022年三年的美國財政赤字甚至超過了2011-2019年九年之和。美國財政透支過度,政府面臨嚴重的債務壓力。

美聯儲加息后,美國政府財政利息支出大幅增長。2021年,美國政府利息凈額3523億美元,占財政收入的8.7%。而2022年美聯儲加息后,政府利息凈額創(chuàng)歷史新高,暴漲至4751億美元,增長了34.9%,占財政收入的9.7%,利息負擔迅速加重。目前,美聯儲加息仍在繼續(xù),政府利息支出仍將增加。同時,2023年美國經濟衰退可能導致財政收入減少。一增一減,美國財政部面臨赤字壓力,只能依靠發(fā)行國債,但國債也已觸及上限。

美國國債已經觸及法定上限,在重新提高政府債務上限前無法發(fā)行國債。目前美國債務上限是2021年12月制定的31.4萬億美元。2023年1月17日,美國國債總額突破債務上限。1月19日,美國財政部開始采取特別措施,從當日起暫停債務發(fā)行,直到6月5日,并且美國財政部將使用兩個政府運營的退休基金作為財政資源,以防止國債違約。3月10日,美國財長耶倫敦促國會盡快提高政府債務上限,否則聯邦政府將面臨停擺風險。1997年-2021年,美國聯邦政府債務上限已經被提高22次。我們認為,美國應該會再次提高債務上限,但是在國會通過前,直到三季度美國財政都將捉襟見肘。

2.2拜登2024年財政預算案

3月9日,美國拜登政府公布了2024財年財政預算案,預計國會兩黨將展開激烈爭辯。拜登政府對2024財年提出了6.88萬億美元的預算總額,較2023財年的6.37萬億增長了8%(5100億美元)。2024財年預算收入5.04萬億美元,較2023年財年4.80萬億增加了5%(2400億美元)。這意味著,美國仍有2700億美元的預算赤字。

拜登預算案的核心就是上調高收入群體和企業(yè)稅率來增加財政收入。拜登提議為凈資產超過1億美元的富人設立25%的最低稅率,同時提議將特朗普2017年稅改下調的公司稅率從21%回調至28%,跨國公司海外利潤稅率從10.5%回調至21%,股票回購稅率從1%上調至4%。同時,拜登還計劃把特朗普削減的最高一檔個稅稅率從37%加回至39.6%。預算案承諾,增稅計劃能夠在未來10年減少3萬億美元的財政赤字。

2024年是美國大選年份,國會兩黨關于財政預算案的爭議或將導致政府停擺。2013年,因為沒有對奧巴馬政府提出的平價醫(yī)療法案達成一致,美國國會無法通過財政預算案,導致美國聯邦政府2013年10月1日至16日停擺16天。2018年,美國國會兩院未能就美墨邊境墻撥款的短期預算方案達成一致,導致聯邦政府2018年12月22日至2019年1月25日停擺35天。2024年即將大選,共和黨和民主黨可能就預算法案展開激烈對抗,很可能再次出現政府停擺事件,對美國經濟造成較大影響。

2.3今年財政緊縮仍為主線

美國地方政府長期入不敷出,疫情期間也大量舉債,地方財政也已經透支過度。1978年以來,美國地方政府就處于經常性財政赤字,只有2020年和2021年,因為疫情影響聯邦政府加大轉移支付力度,才短暫地出現了收大于支的情況。2020年,美國地方市政債券增加了903億美元,2021年又增加了689億美元。可以說,美國地方財政也在舉債經營,美聯儲加息也會導致地方政府債務問題顯著。

2020年美國政府部門杠桿率創(chuàng)歷史新高,目前仍在高位。2019年Q3美國政府部門實際杠桿率103.5%,突破2016年Q3的103.2%創(chuàng)歷史新高。疫情后,美國政府無序擴張財政,政府部門杠桿率迅速抬升,2020年Q4飆升至130.4%。直到2021年,美國經濟復蘇,政府杠桿率才有所回落。2022年Q3,美國政府部門實際杠桿率103.5%,依然處在高位。一旦美國經濟衰退,GDP環(huán)比負增,杠桿率或將上升。

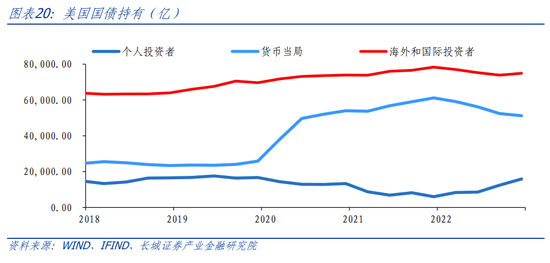

下一輪危機爆發(fā)時,美國財政政策將難以發(fā)揮效果。一方面當前美國利息支出占比已經很高,通脹仍處于較高水平,再通過發(fā)行新債融資難以持續(xù)。尤其是美國兩黨對于債務上限還未達成一致,美國信用評級有下調風險。另一方面中美經濟脫鉤造成美國國債的外部投資者大幅減少,當前新增美債的持有人主要是國內居民和企業(yè),而這些持有人即將因經濟衰退而拋售美債,給財政融資帶來更大壓力。

3

經濟衰退正在來臨

3.1金融風險引發(fā)危機

美聯儲加息的效果開始顯現,美國銀行業(yè)遇到2008年金融危機以來的最大風險。3月以來,美國三家銀行相繼倒閉。3月12日,雖然美國財政部、美聯儲、FDIC發(fā)布聯合聲明,穩(wěn)定市場恐慌情緒。但是,美國第一共和銀行,PacWest Bancorp等區(qū)域性銀行還是相繼遭遇擠兌,股價大跌并多次觸發(fā)熔斷。在《20230321歐美銀行業(yè)危機可能已經開始》報告中,我們認為“當前可能只是危機的開始”。

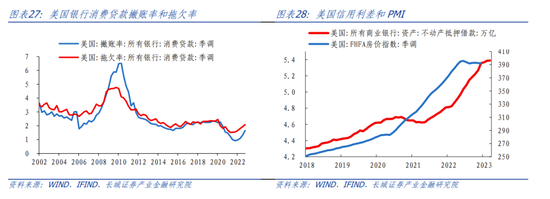

美聯儲繼續(xù)加息或將導致金融系統(tǒng)受到更大沖擊。美國中小商業(yè)銀行現在面臨的風險之一就是存款流失導致流動性不足。美聯儲持續(xù)加息,利率上升,貨幣市場基金比銀行存款更具吸引力。2022年4月至2023年3月,美國所有商業(yè)銀行的存款從18.1萬億縮減到17.6萬億,減少了5000億美元,而同期貨幣市場基金增加了5000億美元。在這種存款流失的情況下,美國商業(yè)銀行要么變賣長期資產,要么提高存款利率來補充流動性,但這兩種方式都會導致銀行面臨嚴重虧損。

從居民資產結構來看,這次流動性危機將會主要發(fā)生在金融資產上。根據美國金融資產和房地產資產占比與經濟衰退的關系,2000年,美國金融資產占比較高,互聯網泡沫危機主要體現在股市暴跌。隨后美國政府以刺激房地產的方式發(fā)展經濟。到2008年,美國房地產資產占比較高,次貸危機就發(fā)生在房地產資產上。之后,居民資產又逐漸轉移到金融資產上。現在,美國金融資產占比處在高位,經濟危機可能就會從金融領域開始。

3.2抵抗風險能力較弱

美國儲蓄率已經處于歷史較低水平。今年1月份家庭儲蓄率為4.7%,雖然比去年6月的2.7%出現了明顯的回升,但與過去相比都還處于較低水平。比如和2008年走勢就很相似,2022年6月,美國個人儲蓄5063億美元,創(chuàng)2008年8月經濟危機發(fā)生以來最低值。但進一步分析發(fā)現,美國個人儲蓄增加的很大一部分原因來自轉移支付。去年四季度美國個人儲蓄折年數較三季度增加了2838億美元,而同期轉移支付折年數增加了3077億美元。也就是說,美國儲蓄回升并不是居民自發(fā)降低了消費,而是轉移支付增加導致。

美國庫存較高造成去庫壓力較大。自從2022年加息以來,美國需求的不斷回落,庫存壓力逐漸增加。從歷史經驗來看,私人庫存下降的過程固定資產投資增速都處于下降態(tài)勢。當前固定資產投資增速已經大幅下降并轉負,我們預計隨著今年去庫的展開,投資增速還將繼續(xù)大幅下跌。

3.3經濟周期進入衰退

金融危機將引發(fā)經濟危機。我們看到隨著消費信貸能力的減弱,銀行撇賬率和信用利差都在上升。2023年2月,美國所有商業(yè)銀行不動產抵押貸款約5.4億萬億美元,較2021年2月增加了16.4%。美國FHFA房價指數自2020年5月持續(xù)上漲至2022年6月,美國房價指數兩年之間上漲了約40%。隨著房價的下跌,銀行資產將大幅收縮,危機就將進一步擴大。這說明經濟將呈現更廣泛的收縮,不僅僅是制造業(yè),房地產業(yè)、其他服務業(yè)也都將開始回落。而且從歷史經驗來說,信用利差擴大就是衰退的標志之一。

美國未來12個月衰退概率已經創(chuàng)40年歷史新高。美國紐約聯儲根據美國債期限利差構建了美國經濟衰退概率模型,當概率超過25%時,美國最終都發(fā)生了經濟衰退。2023年8月美國衰退概率達到25.15%。2024年1月美國衰退概率更是提升到了57.13%,不僅超過了2008年金融危機前最高41.71%和2001年網絡泡沫危機前最高的44.77%,而且創(chuàng)造了1982年9月以來歷史新高。

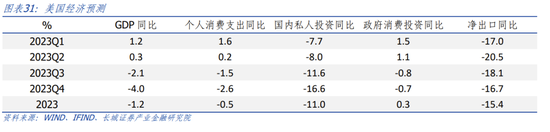

我們調整2023年美國經濟增速至-1.2%,高于年度展望的-1.5%。因為美國一季度的消費和財政支出都維持在高位,同時中國取消疫情管控有利于美國出口,美國一季度經濟可能強于預期。隨著美國經濟二季度開始衰退,美國消費和投資或將開始加速下行。美國財政受制于國債上限二、三季度可能較弱,四季度新財政預算案通過后政府消費投資將會回升。上調美國2023年經濟增速是因為衰退推后,可能延續(xù)到2024年,并不意味著衰退幅度減弱。

4

美國通脹或將轉通縮

4.1短期通脹韌性仍較強

2017年,美國舊金山聯儲研究員Mahedy和Shapiro按照與失業(yè)缺口(失業(yè)率-自然失業(yè)率)的關系將核心PCE分成周期性部分和非周期性部分。如果失業(yè)缺口與該類別的通貨膨脹率之間的關系為負且在統(tǒng)計上顯著,則被認為是周期性成分。反之則為非周期性成分。周期性成分往往對整體經濟狀況更為敏感,與經濟周期較為相關,比如家政、娛樂等大部分服務項和住房。非周期性部分對特定行業(yè)或事件因素更為敏感,與經濟周期相關性較弱,比如汽車、服飾等大部分商品項和醫(yī)療。

2020年現金補貼后,美國通脹非周期性部分先行上漲,形成通脹的原始推力。2020年初,疫情重創(chuàng)美國經濟,失業(yè)人口飆升,美國政府在4月和8月分別發(fā)放了人均12000美元的現金補貼,并且美國國會12月通過了9000億美元的《新冠紓困法案》。這是通脹的第一波推力。現金補貼直接帶動PCE中非周期性成分同比快速回升。美國政府為了刺激經濟,并沒有停止補貼政策,導致通脹從非周期性成分逐漸蔓延至周期性成分。2021年4月,周期性核心PCE同比開始加速上行,美國經濟進入過熱期。

現在,美國通脹依然頑固,粘性較強的原因就是周期性成分持續(xù)走高。2022年3月,美國核心PCE同比5.4%達到頂點,然后逐漸回落。雖然美國通脹整體呈現回落趨勢,但下降的主要原因在于非周期性成分,周期性成分對核心PCE同比的貢獻在持續(xù)走高,也就是通脹粘性較強的部分。這也就意味著只有經濟進入衰退周期,需求收縮,通脹粘性較強的周期性成分才可以回落,通脹才可能平穩(wěn)落地,否則就還有反彈風險。

4.2根源在于勞動力市場

通脹韌性較強的原因在于周期性成分,根源在于強勁的勞動力市場。上文已經提到,周期性的判斷標準就是與失業(yè)率的相關性,也就是說勞動力市場越旺盛,失業(yè)率越低,周期性成分的通脹就越具有韌性。

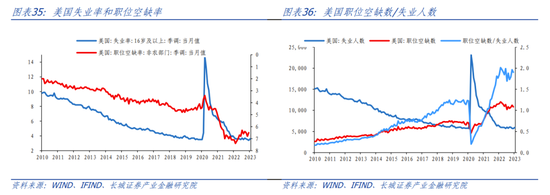

美國勞動力市場過熱局面依然持續(xù)。2023年1月,美國失業(yè)率3.4%,創(chuàng)50多年以來新低。2月份回升至3.6%,但仍是歷史低位。另一項反映美國勞動力市場緊繃程度的指標——職位空缺數/失業(yè)人數——也在2022年12月反彈至1.92。這意味著失業(yè)人口對應1.92個空缺職位,創(chuàng)除去2022年以外的歷史最高。而且近三個月,美國失業(yè)人數減少,職位空缺數增多,美國勞動力市場非但沒有冷卻,反而仍在升溫。

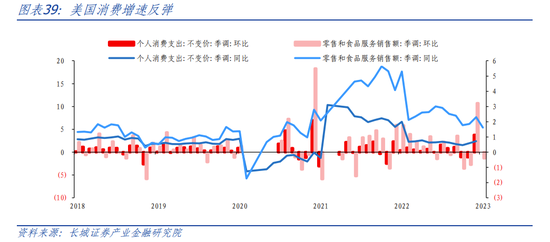

緊繃的勞動力市場支撐美國人均可支配收入增速持續(xù)回升。2023年2月,美國平均時薪4.6%,前值4.4%,工資增速出現反彈。同時由于就業(yè)人數增長,人均可支配收入同比增速2022年7月的1.2%持續(xù)回升至2023年1月的7.9%。1月份人均可支配收入環(huán)比增速高達1.98%,是2021年4月以來最高。工資薪金、政府社會福利和財產性收入占美國個人收入比重的前三位,1月份同比增速都大幅上升,導致人均可支配收入增速環(huán)比高增。

美國人均可支配收入回升導致個人消費支出增速和零售銷售額增速反彈,顯示出旺盛的消費需求。2023年1月,美國個人消費支出同比2.41%,零售銷售額同比7.68%,均高于前值。更為重要的是,兩者的環(huán)比增速不僅由負轉正,并且創(chuàng)2021年4月以來新高。這些數據表明美國需求出現“反撲”跡象,這也是我們在去年《20220811忘掉數據回落,警惕需求反撲》報告中提到的風險。2月份,美國零售銷售額同比回落至5.39%,雖然回落,但可能還會再度反彈。

4.3深度衰退或促使通縮

美國經濟轉入衰退,通脹或將快速回落,如同我們在美國經濟年度展望報告中的超預期模式。在《20221124美國經濟或將深度衰退》報告中,我們指出“在經濟深度衰退時,消費需求和通脹預期都將以超出預期的速度下滑,物價加速回落”。比如2008年經濟危機后,通脹快速轉為通縮。我們認為,在二季度,美國經濟或將開始深度衰退,甚至出現經濟危機。通脹將切換至另一種路徑。

在新的路徑下,大宗商品價格將出現大幅下跌,勞動力市場收縮,服務需求快速回落,美國CPI環(huán)比也將回歸到0.15%以內,年底CPI同比或回到2%左右。而且隨著美國高杠桿負面效應的出現,需求將保持低位,通縮趨勢逐漸形成。全球經濟又回歸到長期去杠桿、低增長、低通脹和低利率的增長趨勢中。

風險提示

美國經濟深度衰退;美國信用事件集中爆發(fā);美聯儲加息超預期;國際局勢惡化

(本文作者介紹:長城證券首席宏觀分析師,專注大類資產配置)

責任編輯:宋源珺

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業(yè)領域的專業(yè)分析。