文/新浪財經意見領袖專欄作家 高瑞東

事件:

1)美國時間11月3日,美國聯邦公開市場委員會(FOMC)一致通過維持聯邦基金利率在0%-0.25%范圍的決定。

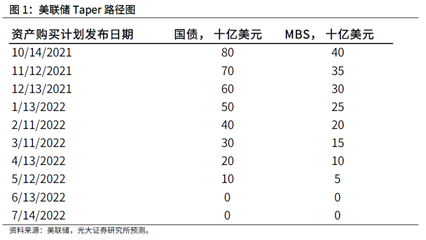

2基于經濟自去年12月以來取得的進展,FOMC決定,自本月晚些時候開始資產購買縮減(Taper),每月減少購買100億美元美國國債和50億美元機構住房抵押貸款支持證券(MBS)。

3)從本月晚些時候開始,FOMC將增持700億美元美國國債和350億美元MBS。從12月開始,FOMC將增持600億美元美國國債和300億美元MBS。

4)FOMC會持續以此規模Taper,但若經濟前景有所變化,FOMC也將準備好調整(加速或減速)購債步伐。

核心觀點:11月FOMC議息會議驗證了我們對美聯儲官宣Taper時點的判斷,并且,美聯儲將大概率實施均衡縮減,預計明年6月結束Taper過程。

現階段,美國需求端仍保持較強復蘇態勢,而供給制約是拖累經濟增速的主要原因。因此,我們判斷,在“暫時性”供需失衡逐漸消退后,美國高通脹將得到緩解,2022年經濟有較強支撐。

展望來看,美國此次高通脹起因主要為供給端問題,而不是傳統的需求拉動型通脹。因此,利用傳統貨幣政策工具(如加息)來控制通脹則有可能過早限制需求,打亂經濟恢復的節奏。因此,我們認為,通脹還不構成對美聯儲加息的威脅,美聯儲會維持“等等再看”(wait and see)的方法應對通脹,并等待供應鏈問題解決之后再考慮加息,我們維持加息不早于2023年的判斷。

每月Taper100億美元美債、50億美元MBS

鮑威爾在11月議息會議中表示,將自本月晚些時候開始資產購買縮減(Taper),每月減少購買100億美元美國國債和50億美元機構住房抵押貸款支持證券(MBS)。雖然鮑威爾只明確了11和12月的Taper額度,但如我們在《美聯儲為Taper亮綠燈》中判斷,美聯儲非常重視Taper對市場預期的影響,所以,為減少Taper期間給市場帶來的不確定性,預計美聯儲將維持每月縮減購買相同比例的美債和MBS。但美聯儲也將持續跟蹤經濟形勢的變化,并做好隨時調整Taper規模的準備。

紐約聯儲在每月第9個工作日發布每月資產購買規模。因此,在鮑威爾宣布啟動Taper后,FOMC將最早于11月12日在紐約聯儲發布的資產購買規模表中顯示Taper規模。

供應鏈和勞動力問題導致經濟暫時性放緩,2022年經濟有較強支撐

3季度受疫情影響,美國經濟恢復步伐有所放緩,但在疫苗推廣和疫情趨弱的背景下,美聯儲對美國經濟增長前景仍較有信心。FOMC在申明中提出,現階段,居民和企業部門需求保持強勁,隨著供應鏈緊縮和勞動力短缺問題得到緩解,經濟將穩步復蘇。

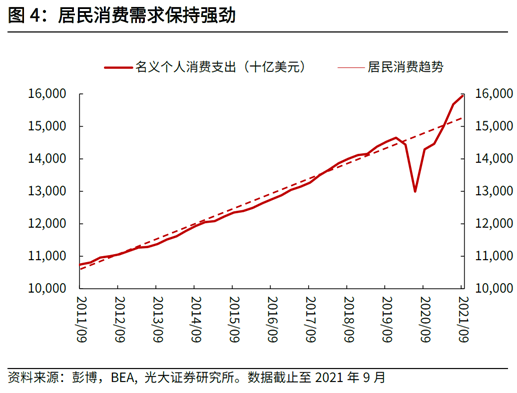

10月28日,美國商務部公布,美國第三季度GDP環比年化增幅降至2%,低于第二季度的6.7%,也低于市場預期(2.8%)。我們認為,現階段,美國的需求端仍保持較強復蘇態勢。居民個人消費支出已經超出疫情前趨勢水平,10月ISM服務業PMI指數66.7,為1997年以來最高水平。供給制約是拖累三季度GDP增速不及預期的主要原因。 現階段,供給端的壓力主要來自于供應鏈緊縮和勞動力短缺兩方面問題。

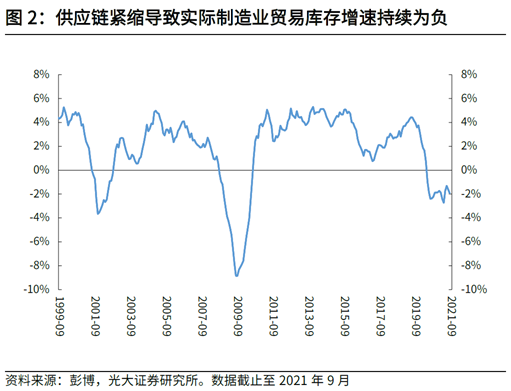

一則,9月美國實際制造業貿易庫存增速持續為負,顯示制造商補庫仍面臨挑戰,物流、運輸、原材料短缺等都是導致補庫緩慢的原因。向前看,預計供應鏈瓶頸將持續到2022年上半年,但在疫情趨弱、全球供應鏈復蘇共振的背景下,其對經濟的影響將呈減弱態勢。

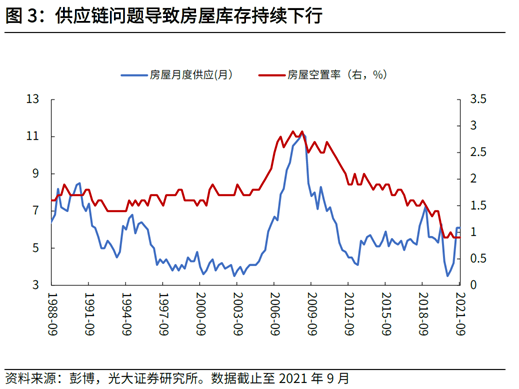

二則,供應鏈問題導致美國新屋開工數量持續低迷,拖累住宅投資。美國房屋空置率已經下行至1956年以來的最低位置至0.9%,顯示空房庫存不斷降低,房屋供需偏緊。在美國房屋價格不斷上行的背景下,美國房屋補庫緩慢反映供應鏈問題對地產行業的限制。展望來看,隨著房屋竣工率逐漸修復至疫情前水平,我們預計,房屋供給將在2022年上半年逐漸回暖,對經濟形成支撐。

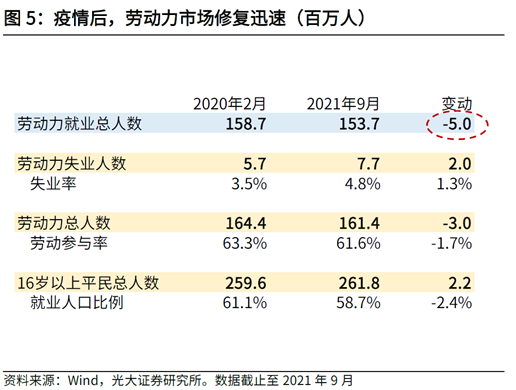

三則,疫情對經濟的影響正在趨弱,勞動力市場修復有望加速。2020年2-4月,有超過2500萬的工作崗位流失,但截至2021年9月,勞動力市場已經恢復超過2000萬份工作,顯示在疫情對經濟擾動減少時,勞動力市場有望快速回暖,緩解供應鏈緊縮問題。鮑威爾也在新聞發布會中提到,明年下半年,經濟有望達到最大就業。

最后,由于美國2021年下半年經濟仍受疫情、供應鏈等方面擾動,我們認為FOMC將于12月會議中下調2021年經濟預測并上調2021年通脹預期。

通脹壓力不構成對美聯儲加息的威脅

鮑威爾在新聞發布會中明確表示,Taper時機已經成熟,但加息還沒到時候(it’s time to Taper, not the time to raise rates)。

現階段,市場最關心的還是通脹的問題,因為通脹持續將可能迫使美聯儲提前開始加息,控制通脹。但我們認為,此次通脹起因主要為供給端問題,而不是傳統的需求拉動型通脹。因此,利用傳統貨幣政策工具(如加息)來控制通脹并不能達到理想的結果,而過早加息則有可能過早限制需求,打亂經濟恢復的節奏。我們判斷,美聯儲會持續“等等再看”(wait and see)的方法來應對通脹,并等待供應鏈問題解決之后再考慮加息,而加息的前提則是經濟和勞動力市場的復蘇。我們維持加息不早于2023年的判斷。

如前文所述,“暫時性”的供需失衡會持續更長一段時間,但在供應鏈和勞動力問題解決后,通脹會回到目標水平。因此,就美聯儲政策來看,現階段,通脹并不構成對美聯儲加息的威脅。美國財政部長耶倫在11月2日與愛爾蘭財政部長的聯合新聞發布會中也表示,現在的通脹主要由疫情引起,疫情過后,通脹會回到正常水平,并且長久來看,經濟并不會過熱。

除了對通脹的考慮之外,明年11月,美國將進行中期選舉,拜登希望美國經濟穩步復蘇成為民主黨競選中最有利的一張牌,而過快加息則會導致市場恐慌,并可能打亂經濟復蘇的步伐。因此,我們認為,基于對拜登方面的考慮,鮑威爾或更傾向于看到經濟復蘇到一定程度后再開始加息。

然而,我們也看到,通脹持續高位運行并導致通脹預期上行會形成通脹的惡行循環。因此,鮑威爾“等等再看”(wait and see)的方法也存在一定風險,有可能在通脹和通脹預期同時上行的惡性循環中失去最佳的干預機會。

美聯儲鴿派聲明提振市場情緒,債跌股漲

會議聲明公布當天,加息預期降溫導致市場情緒高漲,利空避險資產,利好風險資產。美東時間11月3日收盤,美元指數跌0.23%,10年期美國國債收益率上行2bp至1.6%;標普500指數漲0.65%,道瓊斯指數漲0.29%, 納斯達克指數漲1.04%。

(本文作者介紹:光大證券董事總經理,首席宏觀經濟學家,研究所副所長,早稻田大學經濟學博士,中國財政部金融人才庫專家,中國金融四十人青年論壇會員。)

責任編輯:黃嘉琪

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。