透過運營商財報看5G

作者:老解 / 首發于財經十一人

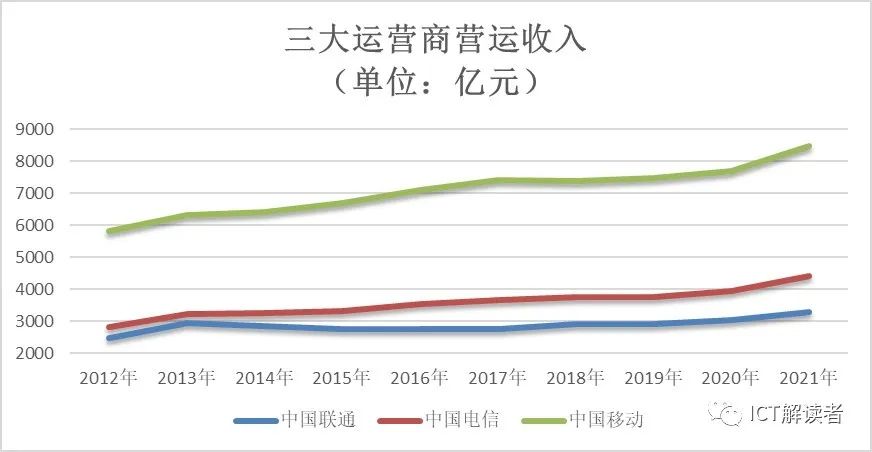

三大運營商2021年度業績公布,相比往年數據格外靚麗——中國移動營運收入增幅創10年新高,中國電信實現收入利潤雙位數增長,中國聯通服務收入增長創8年新高。

這也是自2013年4G商用以來,三大運營商取得的最好營收業績,中國移動的營收規模首次突破8000億,中國電信跨越了4000億的門檻,中國聯通也在3000億的基礎上前進了一步。

2021年是5G商用放號的第二個年頭,短短兩年時間三大運營商已經發展了7.3億5G套餐用戶,遠遠超過了當年4G用戶的發展速度(2013-2015年,4G用戶規模共計4.1億),業內也普遍認為5G在中國的發展迎來了“紅利期”,那么,三大運營商這一輪的高增長是否主要來自5G呢?

5G用戶增量但未同比增收

透過三大運營商的財報,具體分析其2021年的收入結構變化,可以看到雖然5G套餐用戶增長迅猛,但是給運營商業績增長帶來的貢獻卻遠不及預期。

以中國移動為例,其5G套餐用戶數到2021年底為3.87億,同比增加了134.4%,但中國移動的移動業務收入卻僅僅增長了3.2%,遠不及整體營收10.4%的增幅,其中5G用戶主要使用的無線上網業務收入增幅僅有1.9%。從收入增長貢獻的絕對值來看,中國移動2021年的整體營收比上年增加了802億人民幣,但移動業務收入僅增收了172億,其中無線上網業務的收入僅同比增加了72億。

顯然,對于中國移動而言,5G套餐用戶所帶來的收入并未對其2021年整體營收兩位數增長做出主要貢獻。

中國電信和中國聯通的情況也類似。二者的整體業務收入在2021年分別實現了11.7%和7.9%的同比增幅,但移動業務收入的增幅卻僅有7.4%和4.7%,5G套餐用戶數卻同比增加了117%和119%,其滲透率也已經從2020年的25%和23%,分別提升到了50%和49%,同樣面臨的是5G用戶增長并未帶來業務收入同幅度增加的局面。

移動業務收入在中國移動2021年整體業務收入中的占比達到65%,但僅同比增加了172億,增長率3.2%,所以中國移動整體業務收入增收802億并實現10.4%的增幅更多來自于其他業務板塊的貢獻:其中有線寬帶業務增收了134億,增幅為17%;包括DICT 等政企業務、“魔百和”等家庭增值業務以及“咪咕視頻”等新興業務在內的應用及信息服務業務增收了251億,實現了33%的同比增長;產品銷售業務增收了245億,增長幅度最大,為34%;這些業務板塊的業績表現均優于移動業務。

那么,這些業務板塊的增長是否有5G的貢獻呢?首先可以排除的是有線寬帶業務、魔百和等家庭增值業務以及咪咕視頻等新興業務,這些以固網寬帶為主的業務主要受益于新冠疫情期間線上辦公、教育、娛樂等需求的增加,實現了大幅度的增收,與5G沒有直接的關系。

5G在To B政企市場的應用被寄予厚望,工信部等政府部門也通過發布5G應用揚帆計劃推動5G賦能產業數字化轉型。但從對中國移動2021年度的業績貢獻來看,5G在DICT等政企業務的收入增長上尚未發揮效用。

中國移動在政企業務方面的增長主要來自于行業云增收了100億、IDC增收了54億、ICT增收了37億、專線增收了24億、物聯網增收了19億,而5G專網則仍處在“全面打造示范項目”、“多個細分領域進入規模復制階段”。

雖然中國移動打造了200個5G龍頭項目、拓展了1590個5G專網項目,并帶動DICT項目簽約金額超160億人民幣,但在5G專網上僅僅實現了“收入突破”,并未形成規模。

與5G相關并形成了規模銷售的是終端產品銷售業務,由于5G手機機型豐富、價格門檻下降,手機銷量大幅增長,中國移動在2021年實現了968億的產品銷售收入,比上年度增加了245億,同比增幅高達34%,對整體業務收入的增長做出了單一業務的最大貢獻。

2021年中國5G手機出貨量達到2.66億部,同比增長了63.5%;運營商作為重要的終端銷售渠道之一,其銷售收入的增長無不受益于此。

終端產品銷售同樣也是中國電信和中國聯通在2021年收入增幅最大的單一業務,中國電信的產品銷售實現了367億的收入,增幅高達86%,5G手機銷售規模大幅增長帶動移動出售商品收入實現了124%的同比增幅;中國聯通的產品銷售收入為317億,同比增長了13%。

但與運營商的主業——服務業務收入相比,終端產品銷售收入的利潤貢獻非常低:中國移動968億的產品銷售收入,對應的成本為960億;中國電信367億的產品銷售收入,對應成本為304億;中國聯通317億的產品銷售收入,對應成本為307億。對于三大運營商而言,銷售5G手機或家庭網關等終端設備是拉動客戶入網的手段之一,客戶預存話費或綁定套餐還有可能得到免費贈送的終端設備,所以這些看上去盈虧持平的成本或許還是財務平衡的結果。

運營商的終端等產品銷售業務主要服務于通信主業的拓展,在某種程度上,平價或低價銷售5G手機也是運營商對于5G業務的重要投入之一。

5G持續投入令運營商承壓

運營商對于5G業務的最大投入,仍然是用于5G網絡建設的資本開支。自2019年啟動5G網絡建設,截止到2021年底中國移動用于5G的資本開支已經達到2405億,累計開通了73萬個5G基站。與4G相比,從2014年到2019年,中國移動開通了309萬個4G基站,累計投入的4G資本開支約4249億。

簡單測算平均值,當前開通一個5G基站的資本開支,大概是當年開通一個4G基站的2.4倍。

除了5G基站建設所需的資本投入外,5G基站開通后的運維及支撐成本也帶動了運營商營運支出的增加。相較于2020年,中國移動由于“5G等新基建項目加速建成投產以及轉型投入”增加導致網絡運行及支撐成本增長了9%,中國電信增長了11.6%,中國聯通“主要受房屋設備租賃成本、網絡運維及能耗成本增長影響”增長了15%。

這其中,5G基站的高功耗所帶來的能耗成本增加一直受到業界關注,從中國電信同期發布的《2021年度社會責任報告》所列舉的官方數據中,可以看到自2019年5G基站陸續開通入網后,其“基站每載頻耗電量”開始呈現逐年攀升趨勢,2021年的單載頻耗電量剛好是2018年沒有5G基站時的2倍。

所以從目前的短期業務趨勢來看,5G在移動用戶市場上的收入拉動效應仍不顯著,在政企市場上的專網應用也剛剛取得收入突破,但帶給運營商的資本開支和營運成本壓力卻顯著增加,由此與其他因素共同影響導致三大運營商在2020年2021年的經營利潤率呈現出持續下滑趨勢。

截至2021年底,三大運營商累計建成并開通5G基站142.5萬個,建成了全球最大5G網。按照工信部十四五時期信息通信業發展規劃的目標,到2025年我國每萬人擁有的5G基站個數需超過26個,則14億人口所需的5G基站數量要超過360萬;也就是說到2025年底的4年時間里,三大運營商還需要按照工信部的規劃再建設開通210萬個5G基站,平均每年新增50萬站左右。

雖然隨著5G建設更趨低頻化和室內化的特點,預計三大運營商后續用于5G的資本開支將較2020年和2021年有較大幅度的下降,中國移動預計其2022年的5G資本開支下滑3%,而中國電信則給出了下滑10%的激進計劃,但資本開支的壓力依然巨大。

此外,隨著每年新增5G基站的陸續開通入網,三大運營商的網絡運行和支撐成本也將只增不減。因此,如何盡快提升5G在移動用戶市場和政企專網市場的普及率,以拉動5G業務的收入增加改善經營利潤率,對三大運營商而言依然是嚴峻的挑戰。

資費下調或是營收增長路徑之一

為了推動5G全面協同發展,以工信部為首的10部門在2021年7月下發了《5G應用“揚帆”行動計劃(2021-2023年)》,成為指導中國5G業務發展的重要規劃性文件之一。

“行動計劃”為5G應用發展水平設定了多個目標,其中針對個人消費領域的要求是到2023年,5G個人用戶普及率超過40%,5G網絡接入流量占比超50%;針對垂直行業領域的要求是每個重點行業打造100個以上5G應用標桿。

5G在垂直行業領域的應用,是5G長期發展的業務重心和未來趨勢,但由于政企類客戶的需求碎片化嚴重和定制化要求高的特點,需要較長時間的市場培育才能形成規模收入,所以“行動計劃”為2023年設定的目標還是以打造“5G應用標桿”為主,希望通過標桿效應來撬動規模化復制的市場需求。

因此,在短期內5G營收的主要來源還是要依靠個人消費領域的業務驅動。“行動計劃”要求在個人消費領域的5G網絡接入流量到2023年占比超過50%,就是希望三大運營商的無線上網業務收入中的50%能來自于耗費巨資投入建成的5G網絡,通過提升5G網絡利用率來緩解運營商的業績壓力。

但是,雖然三大運營商的5G套餐用戶數到2021年底已經高達7.3億,但其中“占用5G網絡資源的在網用戶”,即5G移動電話用戶數僅有3.55億,為三大運營商標稱的5G套餐用戶數的49%,也就是說有一半多的5G套餐用戶并未使用5G網絡,為運營商創造5G業務收入。

根據艾媒咨詢《2022年H1中國移動通信消費市場研究報告》中關于中國消費者不使用5G原因的調查,有62.0%的消費者表示不使用5G的原因是4G可滿足自己日常需求,有44.5%的消費者認為5G資費較貴。

由于市場遲遲未能找到5G替代4G的殺手級應用,因此要提高手機用戶使用5G網絡的意愿,進一步降低5G資費或許是運營商不得不做出的選擇。

但在5G業務收入增長不及預期的情況下,降低5G資費,難道不會進一步對運營商的業務增長造成傷害嗎?從2021年的業績表現來看,中國電信給出的恰恰是相反的答案。

在三家運營商中,中國電信的移動用戶總數在2021年新增了2141萬戶,遠超中國移動的1497萬和中國聯通的1131萬,其50%的5G套餐用戶滲透率也超過了中國聯通的49%和中國移動的40%,而最終體現在2021年的移動業務收入上,中國電信同比增長了7.4%,也遠遠高于中國移動的3.2%和中國聯通的4.7%。

由于三大運營商面對的市場環境都一致,中國電信能夠在2021年5G業務發展上異軍突起,關鍵在于率先啟動了5G降價的市場策略:中國電信的5G用戶ARPU值從2020年的65.6元,下降到了2021年的53.3元,降幅高達18.8%。5G降價最直接的市場反饋就是中國電信的手機上網總流量在2021年同比增長了35.4%,手機上網收入同比增長7.4%,達到1403億,比2020年多增收了96億。

作為對比,中國移動的手機上網收入在2021年僅僅增長了1.9%,僅比2020年多增收了72億,在增長率上遠遠落后于中國電信。究其背后原因,可以看到中國移動的5G用戶ARPU值高達82.8元,比中國電信的53.3元高了 55%,比自己整體移動用戶的平均ARPU值48.8元更是高出70%。

較高的套餐資費必然會影響5G的吸引力,尤其在尚未有“殺手級”的應用來撬動的話,僅僅是“速度更快”的賣點往往會輸給“費用更貴”的顧慮,從而影響5G向非高端用戶的普及,中國移動的5G套餐用戶已經達到3.87億,然而真正接入到5G網絡上享受5G服務的5G網絡客戶數僅僅2.07億。中國移動70多萬5G基站如果僅僅停留在少數高端用戶專用上,其收入增長的空間必然受限,而較低的網絡利用率和固定的網絡運營維護成本也必然會影響其5G盈利能力。

中國移動4G用戶的ARPU值最高紀錄是2015年的85元,比當下的5G用戶的 ARPU值還高了2.2元。但自2015年政府要求三大運營商提速降費開始,中國移動的4G用戶ARPU值就一路由85元下滑到2020年的53.2元,用了6年時間剛好達到中國電信現在5G用戶的ARPU值水平。

4G用戶ARPU值的下降帶來的卻是4G用戶規模的日益擴大,中國移動的移動業務收入卻從2015年開始一路攀升,并在2017年創造了移動業務收入的峰值紀錄:6004億。這足以證明,對于擁有最大移動用戶市場份額的中國移動而言,通過進一步下調5G資費來提高5G網絡用戶的普及率從而為移動業務收入增長打開空間,其實是有4G的經驗來做參考的。

2015年和2021年對于中國移動是非常值得研究的兩個年份。2015年中國移動的移動業務收入5522元,和2021年的5549億元,恰好是同一水平的起跑線;2015年中國移動的4G用戶占比是38%,隨著4G資費下調到2017年達到了73%,從而推動移動業務收入達到了6004億的歷史峰值;2021年中國移動的5G套餐用戶占比是40%,如果通過資費調整推動5G用戶規模的迅速擴張,是否也能在兩年后實現70%以上的5G用戶占比并重現當年的收入增長軌跡呢?

毫無疑問,這個是令人興奮的問題。2021年財報是中國移動A股上市后交出的首份業績,雖然其整體收入增速創10年新高,但主要來自于基數較低、規模較小的家庭市場和政企市場,以及利潤率極低的終端產品銷售,營收占比高達65%的移動業務收入能否借助5G重新走上上行通道才是市場關注重點,畢竟中國移動2020-2022年資本開支的六成左右都投向了5G。

在中國移動2021年度業績發布會上,董事長楊杰表示將嚴格控制資本開支,從2022年開始其5G投資會呈現逐步下降的趨勢。嚴控投資的節流固然重要,更重要的無疑是中國移動3500多億的5G投入能否盡快在移動業務收入上獲得回報。通過下調5G資費,推動5G用戶規模和5G業務流量的迅速增長,最終在2022年借助5G實現移動業務的跨越式,對于中國移動而言或許才是最佳策略。

(本文首發于財經十一人,感謝《財經》副主編謝麗容老師)

(聲明:本文僅代表作者觀點,不代表新浪網立場。)