歡迎關注“新浪科技”的微信訂閱號:techsina

文/熊宇翔 編輯/羅松松

來源:遠川商業評論

2009年,轟轟烈烈的新能源汽車補貼拉開大幕,資本市場看到了一個全新產業的機會,但負責此事的時任工信部副部長苗圩眼里卻全是挑戰。在次年1月的北大光華新年論壇上,苗部長語重心長:“最大的問題是電池,電池最大的問題是占30%左右成本的隔膜,這種隔膜我們一家都做不了[1]”。

顧名思義,隔膜的作用是分隔正極和負極,避免電池短路。它的原材料分為聚乙烯(PE),聚丙烯(PP),前者主要用于三元鋰電池,后者多用于磷酸鐵鋰電池,它的存在直接決定了電池安全、能量密度、充放電倍率以及循環壽命等指標。2017年三星note7爆炸,便是因設計問題導致隔膜受損。而今年通用召回14萬輛電動汽車,原因也指向了電池隔膜起皺。

但十多年前,中國人對這張細如發絲又無比重要的塑料膜無計可施,只能有求于歐美和日本。日本廠商要求提前45天打款,并且還會審查資質,禁止中國進口用于軍事用途。

隔膜有如此強的卡脖子能力,在于幾個特點:

第一,它屬于絕對的技術密集型,自動化水平極高,不可能上演徒手拉膜的神技,因此中國的人口紅利派不上多大用場;其次,資金門檻高,在中國隔膜產業剛起步的2006年,僅一條濕法產線投資就2000萬元起步;除此之外,供應鏈認證周期長,國內為一年,國外長達兩年,待到大規模供貨,三、四年就過去了,但中國中小企業平均壽命都不到三年。

然而,隨著中國新能源汽車產業的崛起,鋰電產業鏈實現了全面國產替代,隔膜也不例外。2020年,全球鋰電池隔膜出貨62.8億平米,中國出貨38.7億平米,產量占比61.6%,催生了一批小巨頭,包括拿下全球20%市場,市值超過2500億的恩捷股份。

通過對隔膜行業和恩捷的回溯,我們試圖回答三個問題:

1. 隔膜產業變遷背后的根本原因是什么?

2. 恩捷為什么能成為全球電池隔膜龍頭?

3. 隔膜的下一個戰場在哪里?

無形的手

縱觀過去三十年,全球鋰電產業每次變遷背后都離不開一只無形的手:終端,下游終端產品的變化直接影響上游供應鏈的產業格局,隔膜是一個典型。

1. 從消費電子到電動車

2010年之前,鋰電池主要用在手機、筆記本電腦和MP3等3C產品上,日本三洋、松下、索尼、日立等少數公司憑借下先發優勢和技術實力占據了50%的市場。在隔膜領域,日本更是一家獨大,一直到2013年,全球市場份額穩定在5成以上。

中國雖然從上世紀90年代開始研究隔膜,但第一批企業出現已經是2003年前后的事,2009年左右才開始出貨,8成以上都需要進口,一直到2011年,國內隔膜的出貨量只有0.98億平方米,市場規模只有5.4億元。

當時,隔膜主要用于消費電子領域,不過一部手機只需一塊電池,一部筆記本電腦需要六塊,但是一部續航400公里以上的電動車至少需要上千塊,對隔膜的需求和3C不在一個級別。盡管2010年中國新能源汽車銷量尚不到2萬輛,但一個巨大的風口已經近在眼前。

2015年,在新一輪的巨額補貼刺激之下,中國新能源汽車銷量暴增近4倍達到33萬輛,超越美國成為全球最大的新能源汽車產銷國,動力電池出貨量達到15.7GWh,迸發的國產替代需求帶著國內隔膜產業開始起飛。當年隔膜國產化率提升到45.5%,出貨量提升到6.28億平米。

鋰電池下游應用從3C電池向動力電池的加速轉移,為國產隔膜的產業升級提供了一個巨大的舞臺。

2. 從干法為主到濕法為主

隔膜的主要技術路線分為干法、濕法,前者工藝更簡單、成本低、耐高溫安全性好,但更厚更重,會拉低電池能量密度,所以更契合磷酸鐵鋰電池;后者工藝復雜、成本高、耐熱性稍差,但較輕薄,能提升能量密度,因此主要用于三元鋰電池。

國內絕大多數隔膜企業早期選擇了成本較低、更易上手的干法路線,也符合當時下游的主流需求——從2010年到2016年,磷酸鐵鋰因為其安全性優勢被車企優先采用,出貨量一直力壓三元鋰。但當時磷酸鐵鋰不耐凍、能量密度低的問題未能解決,占新能源汽車銷售大頭的乘用車在逐漸倒向三元鋰,濕法隔膜的市占率其實已經在逐年走高。

而2016年末,政府出臺了新的補貼政策,將電池能量密度納入考核標準,一舉將三元鋰電池送上快車道,也讓濕法隔膜反超干法成為主流技術。濕法隔膜工藝比干法更復雜,但售價也更高。這次技術路線切換,為國產隔膜提供了一個量價齊升的超車機會,一批有競爭力的隔膜企業脫穎而出,沖向了原本被日本占據的價值高地。

2015年,世界排名第一的日本旭化成為應對競爭,收購世界第二的美國Celgard,組成了一支全球市占率36%的銀河戰艦,但依然未能擋住中國的前進步伐。2018年,旭化成第一次丟掉了世界第一的寶座,接替者正是恩捷股份。

國產逆襲

2010年,上海恩捷在浦東成立,8年之后就取代前任世界霸主。在制造業這樣的速度超乎想象,但在劇變的鋰電產業中則合情合理。隔膜企業的興替,直接取決于下游電池廠的選擇與業績。火車跑得快,全憑車頭帶,而恩捷的火車頭是開了掛的寧德時代。

2015年,恩捷成為寧德時代的隔膜供應商。2015年-2020年,寧德時代動力電池出貨量翻了20倍,從2.52GWh增長到51.71GWh。恩捷的隔膜銷量則漲了30倍還多,從0.41億平米增加到13億平米。

能搭上寧德時代這班車,恩捷的過往積累與技術路線選擇起了關鍵作用。

恩捷的創辦者李曉明、李曉華兄弟大概是行業里專業最對口的企業家——他們從馬薩諸塞大學高分子材料專業碩士畢業后,在美國塑料包裝公司工作,1996年回國創業。兩人先創辦的“云南恩捷新材料”主營BOPP膜、香煙包裝膜等傳統產品,公司營收達上億規模。因為生產BOPP膜的設備與工藝和隔膜相仿,兩人又創辦了上海恩捷生產濕法隔膜。

因為有云南恩捷的積累,上海恩捷的創業過程,其實是踩在兄弟公司肩上的高舉高打,資金、工藝經驗、技術人才兼備。同時,恩捷成立便全力押注濕法隔膜,又預判了下游的需求。

上海恩捷成立后,從日本制鋼所進口了一條隔膜生產線,后者1958年進入隔膜制造設備行業,產品以穩定、品質好、能耗低著稱,每年供應有限,需要提前預訂。

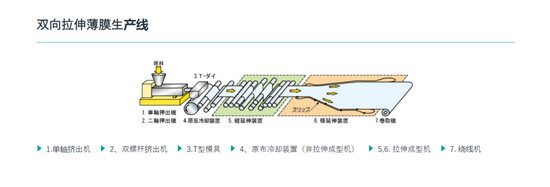

日本制鋼所的雙向拉伸薄膜生產線

日本制鋼所的雙向拉伸薄膜生產線買來容易轉起來難。恩捷調試了三年,才開始有產品產出,但這已屬不易。南洋科技(已更名航天彩虹)2012年花1500萬歐元從德國購買一條隔膜產線,調試了8年多也沒成功量產,今年含淚將產線掛牌轉讓。[3]

恩捷則在先進設備和工藝積累加持下,濕法隔膜很快達到國外主流水準,在度過產能與良率爬坡期后,2015年打入了國內外電池大廠的供應鏈,尤其是當時力推三元鋰,對濕法隔膜需求大增的寧德時代,命運由此改寫。

國內最早成立的隔膜企業星源材質,那時則在據守干法,大客戶是比亞迪與LG,直到2018年才擠入寧德時代供應鏈,起個大早趕個晚集。

選對技術,找對客戶,是隔膜新龍頭崛起的必要條件,但并不充分。歸根結底,隔膜的競爭還是制造業的內里——擴產能,降成本,將規模效應發揮到極致。

恩捷在2014年市占率不足1%,遠不如星源材質、中科科技等公司,即便是到2016年也沒有和競爭對手拉開太大差距, 市場份額只比星源材質多0.2個百分點。但正是在這一年,恩捷開啟了倍增式產能擴張。

2017年,恩捷在珠海的12條產線開工,2018年產線貫通后,恩捷的名義產能從3億平米提升至13億平米。這對恩捷來說,絕對是一場豪賭。因為在2018-2019年,中國新能源汽車銷量因為補貼退坡等原因首度負增長,恩捷的股價也一路震蕩向下,從2017年年底的41塊錢降到2019年的26塊錢左右。

但當恩捷頂住壓力拼命上產能,它的國內同行們在忙于技術路線的切換,而海外對手旭化成、東麗、SKI等,則因成本高、環評難、下游需求不明確等問題,擴產相對謹慎。

相較之下,在2017-2020三年時間中,恩捷通過新建、收購總共獲得了40條隔膜產線,到2020年累計產能高達33億平米。終于,當2020年下半年全球新能源汽車市場銷量開始猛增時,恩捷也迎來爆發,當年出貨達13億平米。

恩捷的提前卡位正應了曾毓群的那句“賭性更堅強”,但作為技術密集型的制造業,只會賭是不行的,恩捷在大肆擴張后隔膜毛利率水平仍維持在50%以上的水準,背后還有一套成本控制大法。

隔膜的成本中,原材料占到4成,而設備折舊、人工、電費等則占了6成,在幾乎所有環節,恩捷都能扮演”價格屠夫“的角色。

在原材料方面,恩捷利用自己的體量優勢,以更低的價格采購原材料,并開發回收技術使每條產線的輔料用量下降三分之一[5]。當行業平均原材料成本占收入超過40%時,恩捷將其控制在17%。

在設備方面,恩捷購置的隔膜產線雖然昂貴,但其自身有與設備商聯合研發、調試的能力,因此單線設計年產能超過1億平米,每平米產能固定資產投資僅2元出頭,比同行至少低出15%,攤薄了成本的同時,也把產品綜合良率做到了78%。[5]

此外,大客戶的訂單也在其中起到了重要作用。隔膜其實是一個不完全標準化的產品,如果產線頻繁在不同客戶的產品中切換,每次都需重新調試,耗費數天并產生大量不能使用的殘次品。恩捷手握大客戶的穩定訂單,減少了無謂的消耗。

經多管齊下,盡管國內濕法隔膜(基膜)每平米均價已經從超過10元降低到不足1.5元,但恩捷把每平米成本做到了1元以下[6]。相較而言,國內同行的成本比其高20%乃至更多,而海外對手則可高出100%。

可以發現,恩捷的降本大法是一個持續自勵的過程:高性價比贏得大訂單→大訂單帶來穩定大規模生產→規模效應反哺,進一步降低原材料采購成本,并提高產品良品率與資本能力(擴產潛力),在這個循環中,恩捷最終鑄就了產能與成本雙壁壘。

這些壁壘最近還在進一步“自我加固”。11月10日,恩捷宣布將與寧德時代組建合資公司,共同投資80億新建16億平米/年濕法隔膜與20億平米/年干法隔膜產能,新增產能約為恩捷成立以來產能之和。

下一個戰場

技術路線的更迭與強有力的成本控制,成就了恩捷,但反過來看,即使強如恩捷,也無法改變“餅干夾心”的宿命。

一方面,在下游電池廠商的壓力之下,未來隔膜價格下降的趨勢還會繼續 ,頭部企業也可能淪為“高投入,低回報”的打工仔。面對利潤空間的壓縮,隔膜企業的普遍應對方式是開拓高溢價的涂覆膜(在隔膜表面涂覆材料以改善性能)與海外市場,從而創造第二增長曲線。

另一方面,隔膜技術路線仍在持續切換中。

2020年開始,磷酸鐵鋰電池持續回暖,干法隔膜的市場份額擴大了3個百分點。今年因比亞迪刀片電池的放量和特斯拉的力推,磷酸鐵鋰電池裝機量更是多次超過三元鋰,干法隔膜隱隱顯出要與濕法平分市場的勢頭。

而各車企與電池企業在積極布局的固態電池,則因采用固態電解質無需隔膜,可能會讓整個行業遭遇毀滅性打擊。

面對技術路線的不確定性,隔膜大廠的普遍選擇是兩頭同時下注,形成了干濕法龍頭相互“偷家”的局面。比如,恩捷與Celgard今年9月合資,建設先進干法隔膜工廠。干法龍頭星源材質則積極轉向濕法,2020年濕法隔膜產能已達4.7億平米,超過其干法產能。

對于固態電池可能帶來的降維打擊,隔膜行業反而表示情緒穩定。由于界面阻抗高、材料成本高等問題,固態電池被認為在2025年前難以規模化量產應用。蔚來將于2022年搭載上車的150kWh固態電池,實際上是半固態電池,其中仍需要隔膜,各家都有布局。

退一步說,電池上能做的薄膜生意不止一種,如果電池內部的隔膜被淘汰,包覆電池的鋁塑膜也還有生存空間。

通用、奔馳等企業采用的軟包動力電池,需要大量的鋁塑膜進行封裝,比亞迪據稱也將在下一代刀片電池上換裝鋁塑膜。上海證券預測,2025年全球鋁塑膜需求量將達到7.4億平米,是2020年的三倍,而鋁塑膜目前的售價每平米高達20-40元,粗略計算一下,市場規模至少達到180億元。

因此今年早些時候,恩捷邁出了隔膜企業跨界鋁塑膜的最大一步,在常州投資16億元,計劃建設8條鋁塑膜產線,產能2.7億平米。

尾聲

和其他鋰電材料一樣,在下游龐大需求的作用下,中國隔膜產業也走出了一條逆襲之路。

但這場反攻并未完全結束:一方面,國內隔膜企業目前仍主要供應國內電池企業,海外市場仍有很大開拓空間;另一方面,隔膜的原材料高密度聚乙烯目前主要依靠進口,隔膜涂覆的配方與專利主要掌握在國外公司之手,生產線設備同樣依賴進口,自行設計、定義、組裝出一條隔膜生產線,是恩捷、星源材質等企業都提到的目標。

對中國的隔膜企業來說,下半場才剛開始。

參考資料

[1] 第十一屆北京大學光華新年論壇工信部副部長苗圩演講圖文,新浪財經

[2] 轉讓金輝股權 比亞迪主動瘦身or無奈放棄,汽車商報

[3] 航天彩虹擬處置鋰電池隔膜生產線相關資產 掛牌底價1.72億元,新浪財經

[4] 隔膜的戰爭,泰禾產業觀察

[5] 電動浪潮涌動 恩捷蛟龍出海 國信證券

[6] 恩捷股份與韓國SK集團的隔膜業務優勢對比,中泰證券

[7] 濕法隔膜專題報告:行業特性決定競爭格局,龍頭優勢確保超額收益,天風證券

[8] 隔膜:一體化大趨勢,基膜重規模,涂覆膜重工藝、材料和專利,德邦證券

(聲明:本文僅代表作者觀點,不代表新浪網立場。)