億緯鋰能:低配版的寧德時代?

歡迎關注“新浪科技”的微信訂閱號:techsina

文/蕭田

來源:財經無忌(ID:caijwj)

電池“荒了”,電池廠“火了”。

從今年1月,特斯拉CEO埃隆·馬斯克在財報電話會議上透露,限制旗下首款電動卡車Semi生產能力的唯一因素是電池供應;兩個月后,蔚來CEO李斌同樣表示:“相比于芯片,今年二季度電池供應將是量產的最大瓶頸”。到了上月,比亞迪旗下多款車型也因受“刀片電池”產能拖累。

甚至,還鬧出了一個烏龍:小鵬汽車CEO何小鵬為了拿到電池,不惜在寧德時代門口蹲守一個星期,此則新聞后被辟謠。

但一個無可爭辯的事實是,新能源車企被動力電池牽制,“電池荒”正席卷著整個新能源汽車行業。據寧德時代發布的投資者調研報告顯示,供應鏈資源緊缺和本地化供應不足導致產能受限,客戶的催貨讓寧德時代董事長曾毓群直呼“受不了”。

一邊是頭部電池廠“心有余而力不足”,眾多車企拿不到電池。而另一方面,一直生存在寧德時代和比亞迪兩大巨頭的陰霾之下的第二梯隊電池廠,在當下電池產能“缺口”下,開始了向上“突圍”——通過投資來擴大自身的產能,試圖爭奪更多新能源車企。

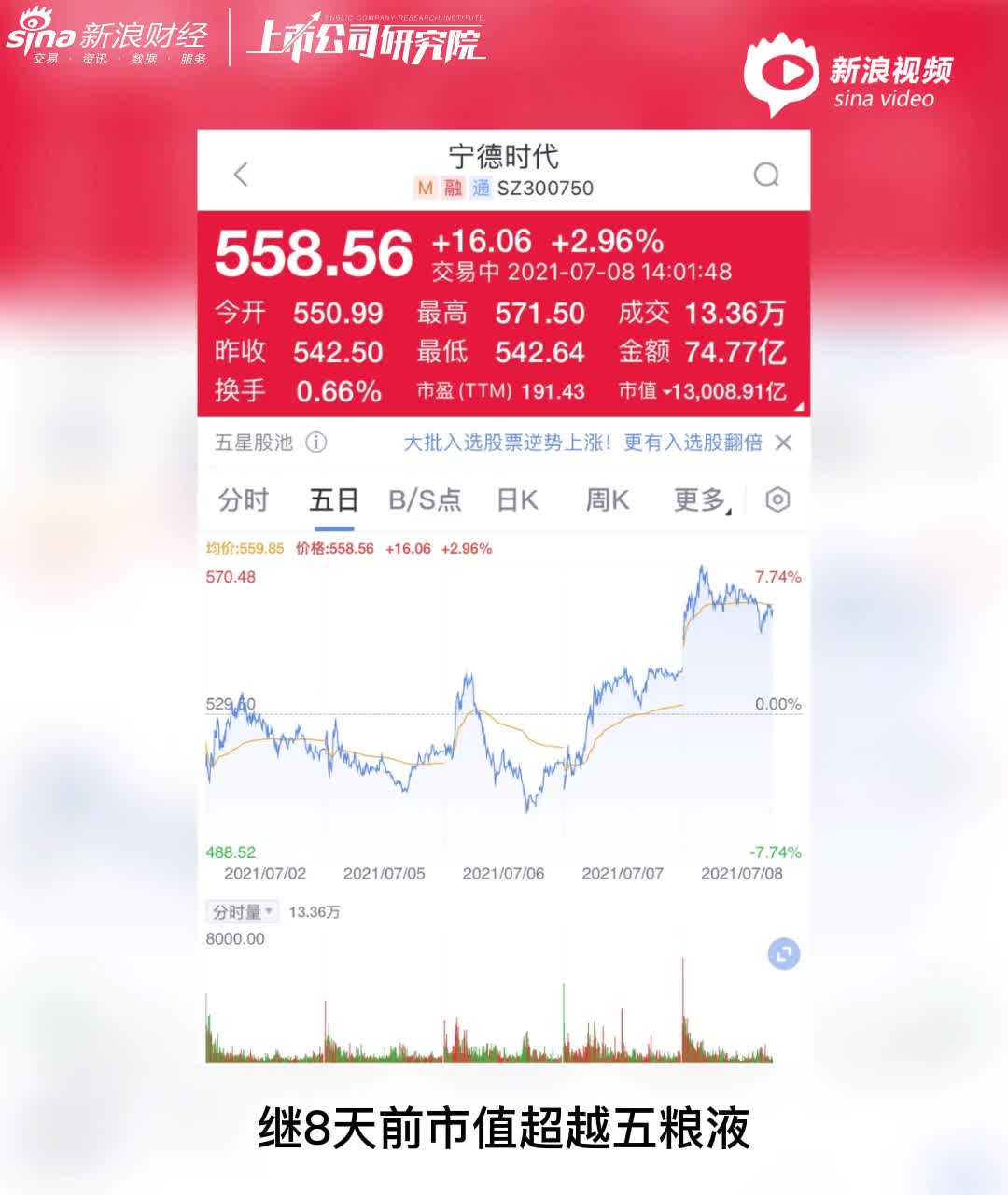

反應在資本市場,鋰電池概念股成為今年股市的大熱門,而在這之中,億緯鋰能(300014.SZ)從4月初到7月20日,股價已經從71.27元/股漲至118.46元/股,漲幅66%左右,市盈率達109.25倍。

7月9日,億緯鋰能同日先后發布兩條收購公告,分別擬1.4億收購金昆侖鋰業28.125%股權、擬1.1億收購大華化工5%股權。受此影響,其股價一度大漲至131.5元,創歷史新高,總市值逼近2500億元大關,一度被認為是下一個“寧德時代”。

從電子煙到TWS耳機、ETC再到動力電池,億緯鋰能每次都如有神助。但拋開如此高的市值,回到公司發展層面,多面開花的它到底是運氣使然還是厚積薄發?值得一探究竟。

博士創業與“動力電池”失之交臂

不同于寧德時代早早在新能源動力電池上下注成就的萬億市值,對比同行,短短幾年,億緯鋰能就跨越了2000億元市值的大關,也是令人矚目的存在。

而這一切的背后離不開億緯鋰能的創始人劉金成。

1964年,劉金成出生在湖北荊門沙洋縣五里鋪鎮的一個小山村。17年后,他憑借著優異的學習成績考入成都電子科技大學物理化學專業,從此與電池結緣。

1985年,大學畢業的他被分配到了國營工廠合作,因為長期與武漢大學電化學研究室有合作,隨后他又考入武漢大學化學與分子學院讀研究生。

據說,在校期間,他曾受到中國電化學重要奠基人查全性院士、著名的二次電池專家楊漢西教授的影響,在實驗室墻面貼著“鋰電池,我愛你!”的口號。

20世紀90年代末,全國上下掀起了一場下海潮,劉金成備受鼓舞,注冊了武漢武大本原化學電源有限公司,但因不了解市場和資本,最終做垮了。經歷了一次失敗的劉金成又于1999年南下廣東,擔任惠州德賽能源科技有限公司副總經理。

兩年后,他到華南理工大學攻讀高分子化學與物理專業博士。與此同時,成立了惠州晉達電子有限公司,二次創業,而這也是億緯鋰能的前身。

創業初期,劉金成盯住了手機電池這一塊蛋糕,熟悉電池結構的他也很快就攻克了手機電池技術問題,乘著小靈通的東風,他賺得了第一桶金。

巧合的是,在當年移動通訊迅猛發展的時代里,如今在動力電池領域數一數二的比亞迪和寧德時代都是借助手機上一塊小小的電池實現了原始積累并實現迅速擴張。不同的是,劉金成和前兩者的路徑完全不同。

比亞迪的王傳福預料到未來汽車將大有作為,2003年收購了年年虧損的西安秦川汽車公司,并在此基礎上預料到未來化石能源的不可持續性,開始布局動力電池;

曾毓群創辦的ATL在2005 年繼續進入蘋果供應鏈系統,為 iPod 供應定制電池,站在智能手機時代的紅利上,曾毓群敏銳地預示到電動車的發展前景,一心轉型動力電池。

而劉金成卻和前兩位走上了完全相反的道路。2003年前后,國內的電表市場全部使用的是進口鋰電池,而國產鋰電池存在漏液、性能不強等問題,他覺察到這是個機會。

于是,劉金成開始投入做鋰原電池的設計和開發,并通過“出口轉內銷”的方式另辟蹊徑。在2005年前后,全國電網改造,億緯鋰能迎來風口,“全國有4億個電表,我們做了3.2億個”。這也一舉奠定了億緯鋰能的市場地位。

2009年,億緯鋰能作為中國最大、世界第五的鋰原電池供應商,成為國內第一批登陸創業板的科技公司。

善于捕捉風口,卻又被風口“反噬”

消費電池領域的鋰原電池市場空間畢竟有限,這也直接決定了億緯鋰能未來的市場前景。到了2013年,億緯鋰能的年營收僅有10.4億元,凈利潤卻只有不足2億元。

彼時,國外的電子煙市場如火如荼,國內的電子煙代工廠如雨后春筍般冒出。最瘋狂的2009年,大量代工訂單飛至“中國霧谷”深圳,國外的客戶拎著一袋一袋現金來到深圳,求著人們搭起個小作坊生產電子煙。

到了2013年,尋求下一個業績支點的億緯鋰能看中了自己下游廠商湖南人陳志平創辦的麥克韋爾。而在當時,麥克韋爾開始承接美國電子煙品牌NJOY和Logic的訂單,總額超過1億元,雖然經營業績漸有起色,但卻困守在一個小工廠里。

2014年4月,億緯鋰能以4.4億元、20倍的溢價,大手筆收購了麥克韋爾50.1%股權。交易完成時,麥克韋爾的估值約為8.76億。事后證明,這筆高溢價收購成了億緯鋰能收購史上最劃算的一筆交易。

此后,電子煙行業迎來大爆發,麥克韋爾成為了電子煙行業的富士康,霧化芯及代工業務均走在世界前列。2020年7月,麥克韋爾更名思摩爾國際,在港交所上市。截至2021年2月18日,思摩爾國際的市值已經接近4300億港元。

雖然期間億緯鋰能將部分股份轉讓給創始人團隊,持股比例降至33.11%,但結合持股比例來看,這也為億緯鋰能帶來了超過300倍的投資回報率。

不過,劉金成并沒有把雞蛋放在同一籃子里。

2016年,蘋果手機取消耳機孔并發布首代AirPods,掀起了一場TWS耳機(True Wireless Stereo)的熱潮。到了2019年,全年出貨已有1.29億臺,同比增長179%。

面對如此井噴式增長,配套于TWS耳機的豆式電池一度供不應求。當年9月,億緯鋰能研發出了新品金豆電池切入了三星供應鏈。

也是在這一年5月,交通部和發改委印發《加快推進高速公路電子不停車快捷收費應用服務實施方案》,在政策的助力之下,2019年底全國ETC客戶累計達到2.04億,比上一年同期凈增1.3億用戶,增長高達166%。在此之前,一直生產ETC電池的億緯鋰能一舉抓住風口,拿下約70%份額。

此外,億緯鋰能還是早期共享單車的電池供應商,其研究的三元圓柱電池也進入了兩輪電動車小牛供應鏈等。

站在資本市場的角度上來說,一家優秀公司的標準必定是在一個行業持續深耕并具備相對較高的護城河壁壘。客觀上來說,億緯鋰能在傳統消費電池和工業服務市場上的確具有一定市場規模,但在搶占風口實現業務擴張的其他業務板塊,很容易力不從心。

比如,在最耀眼的電子煙業務上,今年開年,懸在電子煙市場頭上的達摩克利斯之劍終于落下。3月開始,政策層面上的利空消息一個接一個,給思摩爾國際造成重挫,股價一度跌近20%。億緯鋰能也跟跌,股價一度回調到70元上下。

TWS耳機雖然是近年來消費電子的熱點,但億緯鋰能也只是三星耳機的電池供貨商,在整個耳機用電池領域,向上有Varta在蘋果、Bose等40%高端市場的地位不可撼動,向下華為、小米、JBL平價市場有紫建電子、鵬輝能源等一眾廠商盤踞,三星TWS耳機的市場份額只有4%。

再比如,表面上看,億緯鋰能切入小牛供應鏈,但愛瑪、雅迪、小牛、臺鈴等top10兩輪電動車的背后是在此深耕多年的星恒電源、天能電池、博力威三家企業,市占率超過60%,浮躁的億緯鋰能也很難打進。

目前來看,鋰原電池全球市場規模在每年150億元左右,年增速穩定在5%。行業的想象空間已經預示著賽道玩家的天花板。對于頻繁踩熱點、做拼圖的億緯鋰能而言,它需要不斷的尋找下一個風口。好在,動力電池的布局給了它一次機會。

動力電池的“追隨者”隱憂

2010年是整個電池行業都在往動力電池轉型的大年,而億緯鋰能在動力電池上的布局時間幾乎落后于所有同行。

2014年底,劉金成買了一輛特斯拉,開上之后,徹底顛覆了他此前對于電動汽車不靠譜的看法,也是從那時起,他才開始意識到“動力電池本質上就是高可靠性的鋰電池組合。要想做鋰電池,如果不去做動力電池,其實就是沒搞清楚方向。”

“幡然醒悟”后,隨后的五年多時間里,億緯鋰能開啟了動力電池領域的疾風驟雨的布局,2015年切入圓柱18650領域,2016年涉足方形三元電池和磷酸鐵鋰電池,2018年又與韓國電池企業SK合作共同投入軟包三元體系電池,目前在圓柱、方形、軟包體系上的都有布局,也使躋身國內二線動力電池廠商。

但客觀上來說,落后同行五年的差距并不是一朝一夕可以填平的。

在當前全球動力電池市場上,寧德時代、LG化學、松下三家占據了超過60%的市場份額;在中國市場,寧德時代和比亞迪兩家的市占率始終維持在60%以上,這意味著余下不足40%的市場份額爭奪必將是一場“腥風血雨”,而在這其中,億緯鋰能并不占優勢。

一方面,動力電池行業的發展正陷入一個瓶頸期,在行業未出現顛覆性技術之前,所有廠商的發展路徑都大同小異。可動力電池行業本身是一個重資產、重投入的行業,這意味著誰掌握了產能誰就能在市場中分得一杯羹。

而根據中國汽車動力電池產業創新聯盟數據,今年上半年我國動力電池產銷量同比增長超200%,其中億緯鋰能上半年裝機量為0.96GWh,位列行業第六,市占率1.8%;與此同期,寧德時代和比亞迪的裝機量分別為25.76GWh以及7.65GWh對應市占率 49.1%和14.6%。

相較之下,在市場占有率方面億緯鋰能與寧德時代、比亞迪相差巨大,導致這一現狀的原因除了產能以外,還在于億緯鋰能在供應鏈整合和良品率上和一線梯隊存在差距。

另一方面,億緯鋰能的下游客戶主要集中在客車、物流車等商用車領域。而根據高盛《2025年全球電池市場發展趨勢和展望報告》,預計2025年全球新能源汽車銷量將達到1843萬輛,較2019年229萬輛增加約7倍,年均復合增長率為40.6%。電動汽車將成為未來的主流是可以預見的。對比來看,主流客戶偏少也將制約著億緯鋰能的進一步發展。

誠然,自從2018年起,億緯鋰能就已經打入了戴姆勒和現代的產業鏈,但目前并未實現大規模放量,而與小鵬、戴姆勒、寶馬的合作,目前也均處在早期階段。

值得一提的是,根據2020年報,億緯鋰能分別實現營收81.6億,同比增長27.30%;實現凈利潤16.52億,同比增長了8.54%,毛利率為20%。但是市場對其估值的邏輯卻集中在未來動力電池業務的擴張上。

在電池產能不足的當下,二線電池廠確實能憑借多余的產能及價格優勢承接下游汽車廠商的訂單。不過,在擴產這件事上,頭部企業的擴張優勢較之其他企業有過之而無不及。

無論此刻風口的資金有多洶涌,在未來的動力電池行業,最終還是會出現馬太效應和二八定律。從當前鋰電池領域的格局來看,已經掉隊的億緯鋰能還要經歷更殘酷的生存之戰。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)

play

play