SEC告誡投資者,不要因為SPAC有名人支持就“追星”購買這些公司的股票。SPAC不同于傳統的IPO,自身存在獨特風險。

71歲的王石再次創業了。

4月8日,一家名為“深石收購”的公司正式在港交所遞交上市申請。這一消息很快吸引了眾人目光——這家公司是由萬科集團創始人王石聯合發起的。

自2017年王石將萬科交棒給郁亮后,他關注的重點多是賽艇、公益慈善、運動等方面。此番“復出”,是王石闊別萬科后的再次創業。

這是一家特殊目的收購公司,截至目前,深石收購并沒有實際存在的業務。它采用的是近兩年熱度較高的SPAC上市模式。

曾在美股大火的SPAC上市浪潮,如今正在港股上演。作為一個上市平臺, SPAC只有現金而沒有實際的業務,其創新之處在于先造殼募資,后尋找目標公司合并,使后者成為上市公司。而目標公司,與SPAC合并既可實現上市,同時也獲得了SPAC的一部分資金。

這一發源于上世紀90年代的金融工具,在2020年疫情暴發期間在美股備受追捧。據了解,當年共有248家SPAC公司在美股上市,募資830.42億美元,首次超越傳統IPO模式。這一年也被媒體稱為“SPAC元年”。

諸多外界熟知的企業,均借道SPAC登陸資本市場。比如,2020年11月,在IPO遇阻后,優客工場選擇與SPAC公司業務合并,成功登陸納斯達克,成為“聯合辦公第一股”。一年后,它的競爭對手“共享辦公鼻祖”WeWork用了同樣的路徑上市。頗為知名的,還有樂視網創始人賈躍亭,通過SPAC“逆襲復活”,將其創立的智能電動車品牌Faraday Future(以下簡稱“FF”),送上納斯達克,上市首日收盤市值達近300億元人民幣。

熱潮開始席卷國內。2022年1月1日,SPAC在港股正式落地實行。4個月以來,除了王石,此前還有泰格醫藥葉小平、李寧創始人李寧、阿里巴巴前高管衛哲、“賭王”之子何猷龍等名人都在港股發起SPAC上市申請。深石收購已是今年在港申請上市的第12家SPAC公司。

但SPAC的大爆發也引來頗多爭議。區別于傳統“IPO上市”和“借殼上市”,SPAC避開了傳統IPO模式對上市資產的嚴格審核,這也為并購后的上市公司帶來一些隱憂。

從不起眼到爆火

SPAC并不是一個新生事物,最早源自上世紀80年代至90年代的空白支票公司。很長一段時間,都被歸入美股粉單市場。粉單市場被稱為主板的 “預備學校”,一些被強制退市的企業也會在此市場報價,如瑞幸咖啡。直到2008年次貸危機時,SPAC才脫離粉單市場,正式進入紐交所和納斯達克。

不過,在過去很多年,SPAC的存在并不起眼。根據Statista數據,2008年到2019年11年間,美股的SPAC上市企業數量,常年保持在十位數,總共加起來不過221宗,與傳統IPO完全不在一個量級。

直到2020年,SPAC迎來了大爆發。當年,共有248家SPAC上市,募資共830億美元。

一家企業想要通過SPAC達到上市目的,一個很大的優勢是“快”。

以美股為例,SPAC上市的過程,通常有三步:首先,由發起人設立一家空殼公司,發起人至少5人,發起資金至少為500萬美元。發起人需要組建團隊完成SPAC上市的全流程工作,需要承擔期間發生的上市費用。作為回報,發起人往往能以5%左右的出資額獲得SPAC公司20%的股權。

值得一提的是,發起人是SPAC的靈魂,能否募集到足夠的并購資金、能否成功并購、能否為投資者帶來收益,很大程度上都取決于發起人的資質、能力和聲望。

第二步,上市。SPAC在成立后通常6個月內要完成上市,并通過向公眾投資者發行“權益單元”來募集并購資金,SPAC要將IPO募集資金存放到一個托管賬戶,這筆資金通常進行固定收益證券投資,如美國國債。

第三步,尋找“標的”公司。“殼”公司上市后的主要任務,就是尋找一家非上市公司與其合并,使新的組合獲得融資并上市。若24個月內沒有完成并購,那么這家SPAC就將面臨清盤,將所有托管賬戶內的資金附帶利息100%歸還給投資者。

對于那些急于上市或不符合傳統IPO要求的企業來說,僅跟SPAC公司達成并購意向,并獲得股東同意,便可實現上市夢。也就是說,SPAC機制成了一個上市加速通道。

市場普遍認為,疫情以及期間美國推出的貨幣寬松政策,讓SPAC交易在2020年開始異軍突起。一方面,在2020年流動性寬松的大環境下,發起人和投資者手中擁有充裕的資金,優質資產逐漸供不應求;另一方面,諸多企業也在不確定性加大的情況下擱置了原本的上市計劃。

“由于各國政府的刺激政策,壓低利息、金融擴張、資金供過于求,充裕的資金需要尋找投資標的,而SPAC上市有贖回的下行保護,被視為風險較低的投資工具;另一方面,企業通過SPAC上市,無需大規模路演,僅跟SPAC公司進行直接、秘密而快速的談判,一定程度上提高了效率。另外,傳統IPO模式下,承銷商的費用通常占到了上市公司IPO發行收入的5%~7%。而在SPAC上市模式下,SPAC發起人將幫助上市公司分攤將近一半的承銷費用,上市融資成本也得到大幅降低。”北京策略律師事務所高級合伙人柏平亮告訴《中國企業家》,SPAC在美國的大火,是多重因素疊加之下的結果。

熱潮下,更多的企業搭上了便車。

2021年10月,共享辦公平臺WeWork正式在紐交所交易,股票代碼“WE”。作為曾經估值最高的獨角獸之一,在2019年首次上市失敗后,它從巔峰跌落下來。當時投資者將關注點轉向WeWork龐大的開支、接連不斷的虧損以及聯合創始人亞當·諾伊曼的不當行為,最終導致IPO失敗。

隨后歷經一系列改革,WeWork一直在找機會以嶄新的面貌出現,直到兩年后,公司借道SPAC“曲線救國”。雖然上市時僅90億美元的市值,與兩年前IPO軟銀給出的470億美元估值相比已大幅縮水,但WeWork也算圓了上市夢。股價在上市首日漲了13.49%。

SPAC也曾挽救賈躍亭于“水火”。2014年,賈躍亭創立的汽車品牌FF,對標特斯拉。2016年樂視崩塌后,賈躍亭飛往美國尋求翻身機會,無奈FF融資屢次受挫,首款車FF91的量產也一再延后。

在很長一段時間,賈躍亭深陷債務危機,“最后一張牌”FF也始終沒有取得太大進展。直到,2021年7月,FF通過與一家SPAC公司Property Solutions Acquisition Corp合并,正式成為一家上市公司。一段時間里,賈躍亭也憑此事常露臉于大眾視野。

到了2021年,狂歡依舊,613家SPAC在美上市,募資金額達1620億美元。較2020年又翻了數倍。

巨人的游戲

所有的狂歡都有泡沫,這一場也不例外。

據畢馬威報告,截至3月24日,2022年第一季度美國SPAC上市宗數為53筆,融資金額為98億美元,較此前已經有了很大的回落。事實上,自2021年二季度開始,在市場持續波動、監管審查力度大環境下,SPAC進入了一個行業冷思考期。

2021年3月以來,美國證券交易委員會(SEC)加大了對SPAC的監管力度。

當年3月,SEC告誡投資者,不要因為SPAC有名人支持就“追星”購買這些公司的股票。SPAC不同于傳統的IPO,自身存在獨特風險。SPAC的發起人與普通投資者可能存在利益沖突。比起IPO或公開市場上的投資者,SPAC的發起人通常能以更優惠的條件購買SPAC的股權,這意味著他們將從合并中受益更多,并且有動機去促成對普通投資者不利的交易。

4月,SEC進一步在公開聲明中表示SPAC披露的財務預測,大幅高估了企業未來的業績水平;5 月,SEC主席Gensler在出席美國眾議院聽證會中指出,SPAC擁有較高的攤薄成本和風險,并要求SEC制定新的規則從而更好地保護投資者權益。7月,SEC向一個SPAC的發起人以及其繼承公司的CEO發起訴訟,指控其并購交易中披露的財務信息誤導了投資者。

直到2022年4月,關于SPAC的監管還在持續。據報道,就在十多天前,SEC發布了一項全面的計劃,加強對SPAC的監管。與之相伴的,一個更加重磅的消息是,作為美國最大SPAC承銷商之一的花旗,已暫停了其SPAC業務。而在過去的兩年,花旗集團是美國最多產的SPAC承銷商之一,其SPAC發行數量在2020年和2021年分別排名第二和第一。

一些名人也對SPAC持反對意見。

在2021年5月份舉行的伯克希爾·哈撒韋公司年度股東大會上,股神巴菲特直言,“這種狂熱不會永遠持續下去”。芒格則稱,SPAC將會在某個時間以糟糕的方式結束,給現在“過于瘋狂”的SPAC市場踩了一腳剎車。

事實上,并購交易后,SPAC繼承公司在股市上的表現總體比較平淡。

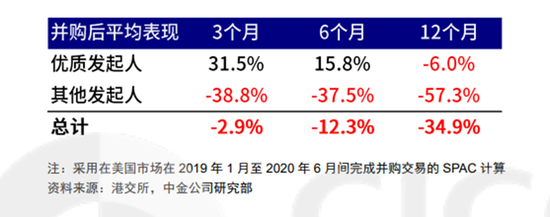

據港交所統計,2019年1月至2020年6月間,美國市場完成并購的49只SPAC在并購后3個月的收益僅為-2.9%。收益率明顯低于同期的IPO指數(13.1%)。2020年完成并購的SPAC,在并購交易后的6個月平均跑輸標普500近27%。

不過,SPAC的表現也與發起人的質量息息相關。“優質發起人”(港交所定義為資產管理規模達78億港元以上的投資者以及財富500強企業高管)發起的SPAC在并購交易后的3個月平均表現為31.5%,遠高于其他發起人的-38.8%。

如今,不少通過SPAC上市的公司股價遠低于上市之初。

比如,經歷大起大落的東南亞超級獨角獸Grab。2021年12月,Grab通過SPAC方式如愿登上了納斯達克,成為有史以來最大規模的SPAC合并交易,上市首日總市值達345億美元(約合人民幣超2000億元)。但如今,其市值僅剩120億美元,較上市之初已經跌去了77%。

近日,賈躍亭也傳來了消息,已經被FF解除了執行官職務。2021年10月,FF美股上市不到4個月,便遭做空機構J Capital Research做空。2022年4月8日,FF再因延遲以10-K文件的形式提交截至2021年12月31日的年度報告,收到納斯達克交易所發出的退市通知。二級市場上,目前,FF總市值低于15億美元,較上市之初已蒸發60%。

伴隨著美股SPAC降溫,太平洋的另一邊,港交所正式宣布設立SPAC上市機制,并于今年1月1日起生效。

港交所正式實施以來,已有眾多資本大佬下場逐鹿。除了上文提到的葉小平、李寧、衛哲、何猷龍、王石等名人外,這些遞表的公司背后,還站著眾多知名PE,比如,招銀國際、泰欣資本基金、龍石資本、春華資本、萊恩資本、農銀國際資管等。

不過,港股SPAC與美股相比,有諸多不同之處。比如,香港SPAC規則在SPAC公司發起人、資產收購注入、合格投資者準入門檻等方面比美國更加嚴格。此外,香港SPAC證券僅限專業投資者認購和買賣。

這又是一場“巨人”的游戲。

港股SPAC扮演的角色,更多的是擴寬上市選擇和途徑。今年3月,港交所行政總裁歐冠升在媒體發布會上表示,“我們并不是想要給一些人創造逃避規管的方法,關鍵是要提供不同的渠道,讓市場上的相關主體可以好好衡量他們的選擇。”

參考資料:

《港交所 SPAC 知多少?》,中金公司

《中國內地和香港IPO市場2022年第一季度回顧》,畢馬威會計師事務所

《SPAC“冰與火之歌”:新交所搶先港交所放行,美國監管部門“磨刀霍霍”》,21世紀經濟報道

《SPAC 上市初探》,國開證券

“掌”握科技鮮聞 (微信搜索techsina或掃描左側二維碼關注)