揭密中國股市政策迷局 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年02月18日 13:49 《新財富》 | ||||||||||||

|

盧興前/文 政策做多、市場做空折射 市場生態(tài)環(huán)境仍較差 過去14年,政府對股市的基本政策取向表現(xiàn)為四大不同的主題,股市走勢也呈現(xiàn)了與之吻合的四個階段。如今,盡管出現(xiàn)了一些新變化,但中國股市“政策市”的本質(zhì)依然沒有改變,多年來股市的生態(tài)環(huán)境一直沒有根本改善。由此引起的投資者強烈不滿,是當前政策做多、市場做空的根本原因。在改革、開放、穩(wěn)定、發(fā)展、監(jiān)管已是股市政策五大主題的今天,圍繞這些主題,2005年將有一系列新舉措出臺。由于穩(wěn)定是壓倒一切的底線,當市場跌破政策底線時,管理層將發(fā)揮“有形之手”的巨大威力,確保市場穩(wěn)定。 中國股市現(xiàn)在還是不是政策市?政策到底是如何影響股市的?股市政策有哪些局限性?為什么現(xiàn)在政策做多、市場做空?2005年將會出臺哪些股市政策?通過研究、總結(jié)中國14年來的股市政策,我們試圖回答這幾個與股市未來趨勢息息相關(guān)的基本問題。 十四年政策市—— 四大主題與四個階段 我們可以從兩個不同的角度判斷一個股市是不是“政策市”:股指漲跌受內(nèi)生變量還是外生變量的影響大;政府在履行監(jiān)管的本職義務(wù)時有沒有再承擔“托市”或是“打壓股市”的額外義務(wù)。 從第一個角度看,影響股市的兩個最基本的內(nèi)生變量,是上市公司的盈利和宏觀經(jīng)濟運行態(tài)勢,影響股市的外生變量主要也有兩個:一個是股市政策,另一個是重大或突發(fā)事件。在成熟證券市場里,內(nèi)生變量決定股市的基本趨勢,而外生變量只能引起短暫的波動,如“9.11”事件、海灣戰(zhàn)爭和伊拉克戰(zhàn)爭等突發(fā)事件雖然影響了股指,但不會改變股市的基本趨勢。中國的情況則全然不同,外生變量對股市走勢的影響是主要的、長期的;而上市公司盈利和宏觀經(jīng)濟形勢與股市之間則關(guān)系不大(圖1)。

從第二個角度看,在成熟證券市場里,證券監(jiān)管部門只管監(jiān)管、不管股指;在中國,證監(jiān)部門既要搞好監(jiān)管、又要“搞好”股指,既要當好“守門人”,又要發(fā)揮“有形之手”的巨大威力!每當股市處于危難之際,政府會動用各種政策資源托市或救市,每當股市在高位運行,政府則會以監(jiān)管和擴容為手段來“擠泡沫”。

從1990年末滬深交易所成立算起,中國股市已有整整14年的歷史。14年來,政府對股市的基本政策取向表現(xiàn)為四大不同的主題,相應(yīng)地,“政策市”也經(jīng)過了四個不同階段的演變(表1)。

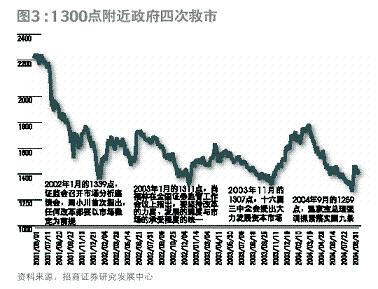

從圖2可以清楚地看出,14年來股票市場的走勢與管理層對股市的基本政策取向基本吻合,尤其是前三段非常吻合。 近兩年,尤其是2004年以來,中國的“政策市”出現(xiàn)了一些值得注意的新變化:市場出現(xiàn)了“政策疲憊癥”,政策做多,市場反做空;投資者更加關(guān)心宏觀經(jīng)濟的變化和上市公司的真實盈利水平和真實盈利能力。出現(xiàn)這些變化的原因是:一方面,2001年以來監(jiān)管部門對操縱股市和上市公司造假的行為打擊力度空前加大,那些曾在股市呼風喚雨的“莊家”們紛紛丟盔棄甲;另一方面,“超常規(guī)發(fā)展機構(gòu)投資者”的政策效應(yīng)逐步顯現(xiàn)出來,以基金為主體的機構(gòu)投資者紛紛壯大,加之QFII介入中國股市,機構(gòu)投資者價值投資理念逐漸成為引導市場的主流。 于是有人提出:中國股市還是政策市嗎?我們認為,中國股市“政策市”的本質(zhì)依然沒有改變。從高層對股市“語重心長”的關(guān)懷,到證監(jiān)會停止IPO發(fā)行,同時積極引導各種合規(guī)資金進入股市可以看出,政府用政策調(diào)節(jié)股指的動機和行為特征十分明顯。雖然現(xiàn)在市場表面上出現(xiàn)了“政策疲憊癥”,但并不表明政策對市場已失去作用。由于對宏觀調(diào)控的憂慮以及對股市生態(tài)環(huán)境的不滿,市場做空意愿十分強烈。我們可以設(shè)想:如果不是政策利好不斷,現(xiàn)在的股指恐怕早已不在目前點位徘徊了(圖3)。

政策如何影響股票指數(shù)走勢 影響股指變化的因素錯綜復雜,為了理清影響股指的各種變量,我們特意繪制了一個影響股指的模型(圖4),以直觀地觀察政府如何利用政策干預股市。 1. 政府利用政策調(diào)控股指 政府利用政策干預股市的路徑是:利用輿論導向、增加或減少股票供給、增加或減少資金供給、制度變革(如股權(quán)分置問題解決)、加強或放松監(jiān)管來直接影響投資者的信心。同時,通過制度變革、監(jiān)管加強來改善股市的生態(tài)環(huán)境,間接影響投資者信心。此外,宏觀經(jīng)濟政策、宏觀經(jīng)濟走勢、上市公司盈利、重大突發(fā)事件以及地產(chǎn)、期貨等可替代投資品的市場變化等因素均會影響股市投資者的信心,從而引發(fā)股市漲跌。 2. 投資者通過倒逼機制與股市政策博弈 投資者倒逼政策的機制也有兩條渠道:一條是通過股指的漲跌來影響政府,在一個“政策市”里,政府特別在意股指的“臉色”,所以股指也成了股市政策的一個風向標;另一條是通過一些“股市大討論”或非主流媒體來表達它們的心聲。 三大因素牽制股市政策 政策對股市的作用雖仍不容低估,但股市政策在出臺與執(zhí)行時,也必然要受到各種掣肘: —宏觀經(jīng)濟政策的制約。影響股市的政策分為兩個層次,第一層是宏觀經(jīng)濟政策,主要是財政政策和貨幣政策;第二層是股市政策。而股市政策必然受到宏觀經(jīng)濟政策的制約。2004年2月,“國九條”出臺標志著積極股市政策正式啟動,但不久后,由于經(jīng)濟過熱,宏觀調(diào)控成為重中之重,緊縮性貨幣政策接二連三地出臺,10月底,雖然股指處于1300點附近的緊要關(guān)頭,但由于通脹壓力無法緩解,央行照樣加息。 —長、短期目標之間的矛盾。股市政策的長期目標是通過加強監(jiān)管和改革、開放,最終形成一個規(guī)范化、市場化、與國際接軌的公平、公正、公開的市場,短期目標是既要保持市場的穩(wěn)定,又要發(fā)展(雙向擴容)。但是由于監(jiān)管、改革、開放會影響投資者的利益,所以常常出現(xiàn)這樣的矛盾:長期利好成為短期利空,短期利好成為長期利空(“6.24行情”是最大的短期利好,同時也是最大的長期利空)。

—需要其他部門的配合。比如,“國九條”中許多改革措施需要其他部門的配合才能完成(表2),而一旦這些部門的政策目標與股市政策目標不能協(xié)調(diào)一致,股市政策的出臺和執(zhí)行就要大打折扣。 股市生態(tài)環(huán)境未根本改善 導致政策做多、市場做空 2004年以來,政策做多的意愿十分明顯和強烈。管理層不僅在輿論上積極正面引導,自9月份開始還停止了IPO的發(fā)行,減少股票供給;在資金供給上,也積極組織合規(guī)資金入市,企業(yè)年金、保險資金直接入市實現(xiàn)了歷史性突破;證券投資基金和OFII的規(guī)模不斷擴大,年底還出臺了商業(yè)銀行設(shè)立基金管理公司的辦法;券商發(fā)行短期融資券、債券和股票質(zhì)押貸款、創(chuàng)新券商開展集合委托理財?shù)却胧┮蚕嗬^解凍或放松條件。 但是政策做多,市場做空,市場跌破1300點所謂“鐵底”。為什么會出現(xiàn)這種狀況? 宏觀調(diào)控和2004年4月清查違規(guī)資金是本輪股市下跌的誘因,2004年上半年宏觀調(diào)控的力度之大出乎大多數(shù)投資者的預期。當積極股市政策點燃的投資熱情被宏觀調(diào)控的冷水撲滅后,投資者又一次冷靜地考量我國股市的生態(tài)環(huán)境。

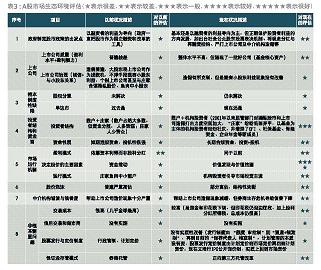

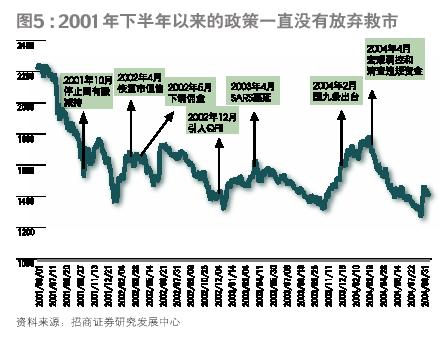

為了客觀地評估我國股市的生態(tài)環(huán)境,我們設(shè)計了8項指標,并對其中的變化逐一進行考察(表3)。我們得出這樣的結(jié)論:雖然近年來通過加強監(jiān)管和制度改革,股市的生態(tài)環(huán)境比以前有所好轉(zhuǎn),但并沒有根本改善,目前股市的生態(tài)環(huán)境仍然處于“較差”狀態(tài),尤其是“股權(quán)分置等根本性制度缺陷”、“上市公司治理”兩項指標仍處于“很差”水平。股市生態(tài)環(huán)境沒有根本改善,是政策做多、市場做空的根本原因。 2005年股市政策新舉措預測 根據(jù)十六大與十六屆三中全會的精神,我們認為,目前,改革、開放、穩(wěn)定、發(fā)展、監(jiān)管已經(jīng)成為股市政策的五個主題。其中,改革、開放、監(jiān)管是手段,發(fā)展是根本目的,穩(wěn)定則是壓倒一切的底線。2001年下半年以來的政策一再表明,當市場跌破政策底線時,管理層寧可采取暫時推遲改革、延緩開放等措施,也要確保市場的穩(wěn)定(圖5)。2005年,圍繞這五個主題,預計會有一系列新的政策出臺。

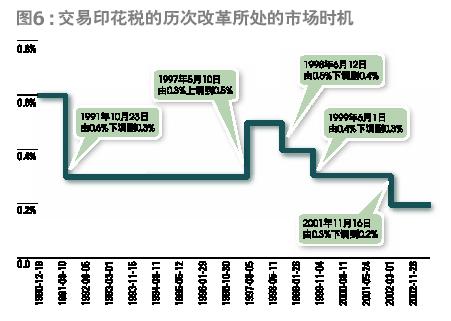

改革 : 通過制度性變革,改善股市生態(tài)環(huán)境,挽救投資者的信心 目前,中國股市生態(tài)環(huán)境在“上市公司治理”、“股權(quán)分置等根本性制度缺陷”等方面較差,“中介機構(gòu)誠信和信譽度”、“非根本的制度問題”也有待改進,所以,制度性變革將針對以上薄弱環(huán)節(jié)展開。 證監(jiān)會今后將出臺各項具體措施,將分類表決制度落到實處,使之成為在股權(quán)分置狀態(tài)下保護中小投資者利益、改善上市公司治理最為有效的手段,并極有可能選擇非國有控股上市公司進行全流通試點。 與此同時,為了化解券商信用危機,管理層將采取下列措施:繼續(xù)全面推廣保證金銀行存管制度;利用好600億元的投資者保護基金,將高危券商退出市場;擴大創(chuàng)新試點券商的業(yè)務(wù)范圍和優(yōu)惠條件,鼓勵其做大做強。 2004年10月,有關(guān)部門就T+0回轉(zhuǎn)交易、做市商制度和信用交易三項改革征求了部分券商的意見。這是交易制度改革的信號。我們認為,2005年管理層推出T+0回轉(zhuǎn)交易以改變目前市場低迷局面的可能性很大,并且,將進行證券市場稅制改革,包括券商所得稅合并征收、單項征收印花稅、減免或取消股息所得稅等(圖6)。

開放 : 將以保險資金和社保基金投資海外證券市場代替一般意義上的QDII 發(fā)展中國家證券市場的開放一般分為四個階段,目前,我們處在第三階段的前沿,準備推出QDII。但我們認為,由于目前國內(nèi)的股市政策以改革、發(fā)展和穩(wěn)定為重點,當開放危及到國內(nèi)市場穩(wěn)定和發(fā)展時,管理層會暫緩開放。以此來看,QDII馬上推出的可能性不大。 2005年,國內(nèi)證券市場的開放將可能以下列三項內(nèi)容取代QDII:以保險資金和社保基金投資海外證券市場代替一般意義上的QDII,這既符合保險公司和社保資金的愿望(目前他們對國內(nèi)市場興趣不大),又為管理層曾經(jīng)大力宣傳QDII下了一個臺階;繼續(xù)擴大QFII規(guī)模;組織部分大型國有企業(yè)(銀行)在海內(nèi)外上市融資。 發(fā)展 : 推進大型國企上市和擴大基金發(fā)行規(guī)模雙向進行 一方面管理層將繼續(xù)鼓勵擴大基金發(fā)行規(guī)模,尤其是做好商業(yè)銀行設(shè)立基金管理公司的工作,另一方面在市場轉(zhuǎn)暖時組織具備條件的大型和特大型中央企業(yè)包括國有商業(yè)銀行在境內(nèi)外上市,同時通過改革、改組、改造,逐步將集團公司優(yōu)良資產(chǎn)擇機注入到上市公司。 穩(wěn)定:必要時可能會組織政府救市基金挽救市場 穩(wěn)定是管理層壓倒一切的底線,當市場出現(xiàn)嚴重危機時,不排除政府采取階段性措施保護市場穩(wěn)定,甚至組織政府救市基金入市也是可能的。 監(jiān)管:證券市場永恒的主題 從德隆事件、加強國債回購監(jiān)管、加強券商委托理財監(jiān)管、推行保證金銀行存管、加強信托監(jiān)管、公布對被處置金融機構(gòu)資金的收購辦法等看,2004年管理層對違規(guī)資金的清查力度超過任何一年。2005年,監(jiān)管將重點放在嚴懲高風險的券商、繼續(xù)加強違規(guī)國債回購清理以及打擊上市公司造假等方面。 作者為招商證券研發(fā)中心高級研究員 期待政策市終結(jié) 國內(nèi)股市需要確立全球競爭力

|

| 新浪首頁 > 財經(jīng)縱橫 > 股市評論 > 正文 |

|

| ||||

| 熱 點 專 題 | ||||

| ||||

| |||||||||||||||||

|

新浪網(wǎng)財經(jīng)縱橫網(wǎng)友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務(wù) | 聯(lián)系我們 | 招聘信息 | 網(wǎng)站律師 | SINA English | 會員注冊 | 產(chǎn)品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|