炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:野馬財經

“活下去,像牲口一樣的活下去。”

威馬汽車盛傳許久的“借殼上市”終于靴子落地。

1月12日,APOLLO出行(0860.HK)公告稱,擬以20.23億美元收購威馬控股旗下WM Motor(威馬汽車),并將通過0.55港元/股配發288億股的方式進行結算。

威馬創始人沈暉當日在微博發布了電影《芙蓉鎮》的一段經典對白:“活下去,像牲口一樣的活下去。”

沈暉的發聲讓整個事情看起來有些悲壯,事實上這也不難理解,2021年初威馬估值一度接近500億元,但現在已降至25.1億美元(約170億元),已大幅縮水。

黃河科技學院客座教授張翔認為,新能源汽車市場競爭非常激烈,玩家很多,變化也很大。威馬在第一輪的競爭中起了大早,趕了晚集,現在處于第二集團軍的位置。公司自己也做了一些努力,比如花了很大力氣做互聯網營銷,去年還開發了威馬M6,但是都沒有取得成功。所以公司現在非常急迫的需要上市來擺脫它的困境,因為市場不進則退,現在上市,成為威馬比較重要的、或者是唯一的手段了。

好基友“B公司”圖啥?

“借殼”之前,威馬汽車曾經做過兩次獨立IPO的嘗試。

第一次是2021年初在A股科創板,止步在了上市輔導階段;第二次是2022年6月在港交所遞交了《招股書》,但最后也是無疾而終。

從《招股書》中披露的業績來看,威馬汽車2019年-2021年的總收入分別為17.62億元、26.72億元、47.42億元,后兩年的同比增長幅度分別為51.6%、77.5%。

但不斷增長的營業收入并沒有讓威馬汽車賺到錢,同期公司的凈虧損分別為41.45億元、50.84億元、82.06億元,累計虧損174.35億元。其毛利率始終在“-40%”以下,相當于每賣一輛車就要虧損10萬元。

其他車企的虧損,很大程度是把錢燒在了研發上。同期,“蔚小理”三家的研發總支出分別超115億元、79億元、55億元;而威馬的研發投入合計不足30億元。

來源:罐頭圖庫

除了不賺錢,威馬汽車與同行在客戶結構上也存在一些不同。

威馬汽車B端客戶較多,2019年-2021年,公司來自前五大客戶的收入占比分別是40.6%、37.2%及43.4%;其中最大客戶的銷售占比分別為18.2%、12%及17.2%。

相較而言,以C端客戶為主的小鵬汽車(9868.HK) 2019年和2021年前五大客戶分別占其總收入不到5%;理想汽車(2015.HK)同期前五大客戶分別占其收入總額的1%以下。

同期,市場中B端新能源汽車增加量在新能源汽車總增加量中的占比已從六七成降至兩成左右。

為了拓展客戶,威馬汽車在經銷上下了不少功夫。2019年-2021年,公司給經銷商的返利及補貼金額分別為3.45億元、7.75億元、16.21億元,占營業收入的19.75%、28.95%、34.18%。

除了正常的經銷,威馬汽車連自己的供應商也“不放過”。

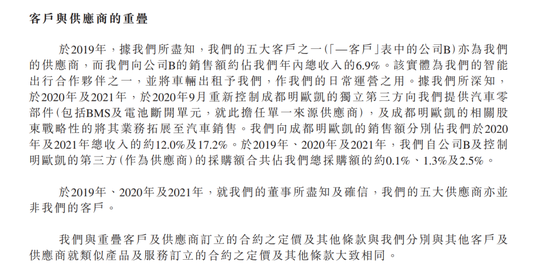

2019年,威馬汽車的五大客戶之一B公司亦為其供應商,銷售額約占威馬年內總收入的6.9%。同時,B公司還是威馬汽車的智能出行合作伙伴之一,并將車輛出租給威馬,作公司的日常運營之用。

也就是說,作為供應商的B公司從威馬采購汽車后,又回租給威馬。左手倒右手的模式,引發了業內的一些質疑。

香頌資本董事沈萌認為,這很像售后回租的模式,一次性確認收入,又通過分期支付租金給對方以回報,但給自己增加了銷售業績。

中間是否存在利益輸送不得而知,不過威馬汽車在《招股書》中表示,其與重疊客戶及供應商訂立的合約定價及其他條款與其他客戶及供應商就類似產品及服務訂立的合約定價及其他條款大致相同。

來源:威馬汽車招股書

可以看到,威馬為了賣車花費了很大的成本,現在依然未能盈利,如黃河科技學院客座教授張翔所言,現在上市成為威馬至關重要的手段。

而之所以放棄繼續遞交《招股書》轉而“借殼”,沈萌表示,威馬在新能源汽車新品牌的競爭中已經開始后勁不足,加上又爆出諸多問題,導致威馬選擇正常IPO的機會越來越小,為了盡早實現證券化、同時也為自己打通新的資金募集渠道,不得不放棄IPO的一些好處、選擇借殼。

對于下降的估值,沈萌認為,威馬目前的狀況很難繼續堅持高估值的底限,完成證券化以便建立部分投資者退出機制,同時打通融資渠道更為迫切。

李澤楷、何超瓊押注,資本戰船有多豪橫?

雖然現在的處境艱難,但將威馬稱為資本的寵兒并不為過。單從融資的角度來看,威馬得到的幫助并不亞于其他造車新勢力,這也是其在銷量不振的情況下,仍能撐到今天的重要原因之一。

早在2016年8月,威馬就收獲了10億美元的A輪融資。作為對比,蔚小理三家企業的A輪融資加在一起還不足威馬的一半。2020年9月,威馬更是完成了總額100億元人民幣的D輪融資,創造了造車新勢力單輪融資金額的新紀錄。

來源:天眼查

至此,威馬背后已經擁有了龐大且背景豐富的股東陣容。其中既有以上海國資、湖北長江產業基金、蘇州昆山產業基金、湖南衡陽國資、合肥國資、廣州金融控股集團等領銜的國有產業投資者,也有百度、騰訊這樣的互聯網大廠,還有紅杉中國、海納亞洲、五礦資本、紅塔集團、雅居樂等實力派投資機構。

不久后申請科創板IPO時,威馬的股東數量達62家。

這是威馬最風光的一段時間,也是其還停留在造車新勢力第一梯隊的最后一段時間。很快,蔚小理就在交付量上拉開了與威馬的差距,哪吒、零跑也逐漸后來居上,但“掉隊”的威馬,依然能吸引資本大佬的目光。

2021年10月,威馬獲得了由電訊盈科及信德集團領投,廣發信德旗下美元投資機構等參投的D1輪融資。

電訊盈科與信德集團是中國港澳資本界兩大巨頭。前者歸屬于曾經的“亞洲首富”李嘉誠次子李澤楷旗下,是全港最大通信服務供應商;后者則由已故“澳門賭王”何鴻燊創辦,何鴻燊二房大女兒何超瓊掌管,集團業務涵蓋地產、運輸、酒店及消閑與投資等多個領域。

再加上兩個月后的D2輪融資,以及去年6月的Pre-IPO融資,威馬在向港交所遞表時,累計融資額已達410億元。

值得一提的是,在引入港澳資本巨頭作為股東時,威馬已經為近日與Apollo出行的交易埋下了伏筆。

Apollo前身是德國小眾超跑制造商,但因經營不利一度宣告破產,輾轉多年后2020年被澳門何氏家族的港股上市公司“力世紀”收入囊中。

何氏家族是澳門的豪門家族。力世紀掌門人何敬豐是香港投行分析師和律師出身,其父何厚照是澳門中華總商會理事,何厚照的胞兄何厚鏵則是前澳門行政長官、現全國政協副主席。

力世紀本主營珠寶、鐘表業務,但何敬豐卻有個“造車夢”。收購Apollo前,力世紀就已經圍繞新能源汽車領域多有布局,并引入了李嘉誠和其生意合伙人周凱旋作為股東。2021年底,威馬通過一系列換股安排成為Apollo大股東,至此,威馬與港澳資本完成第二次交匯。

2022年,威馬跌入谷底,此時港澳資本再度伸出援手。伴隨著Apollo出行對威馬汽車的收購,威馬還獲得了超20億元融資的“救命錢”,其中2.5億港元來自港澳地區某知名商業銀行,5億元來自正威國際,15億港元來自雅居樂集團。

如今,威馬的資本戰船上已經“人滿為患”,多方勢力聚集于此,期待著一場圓滿的IPO。而裹挾其中的威馬,只能選擇前進。

上市不是萬能解

不過,威馬目前估值相較此前已大幅下滑。

兩年前,國內新能源汽車市場方興未艾,憑借著創始人沈暉吉利出身的背景和眾多資本加持,威馬曾計劃在科創板以發行不低于總股本20%的股票募資95億元。據此計算,當時威馬的估值約475億元。

2021年底,威馬獲得D輪融資時已降至57億美元(約合人民幣360億元),目前更是跌至25億美元出頭(約合人民幣170億元),較前一輪融資估值下降約56%,較沖刺科創板時估值下降超64%。

威馬的“貶值”,也與市場環境有關。過去一年,蔚小理的市值都出現了三成以上的滑落。這意味著,現在威馬能夠融到的錢,已經大大減少。

而在威馬飽受上市困擾的這段時間里,其已在各方面被新勢力第一梯隊拉開了不小的差距。

以產品為例,威馬目前市售車型僅有四款,分別是SUV——EX5、EX6、W6和轎車E5,用的都是一個油改電的平臺,還是聯合創始人侯海靖從吉利帶來的。不僅推新節奏慢、產品本身也由于續航里程少、智能化程度不足等原因,導致了較低的性價比。在此背景下,消費者自然會“用腳投票”。

來源:罐頭圖庫

此外,資金鏈危機也給品牌造成了不小的損害。中南財經政法大學高級研究員李延東指出,2022年全年,威馬負面纏身,包括CEO薪酬事件、裁員事件、關店風波等,給業內帶來較大負面影響,經銷渠道已經嚴重受損。消費者對威馬的產品也開始不買賬。

連續的壞消息,還讓人們對威馬的內部管理產生了質疑。據“雷鋒網”報道,2020年威馬的CTO閆楓曾與二當家侯海靖因各自版本車機系統不同爆發激烈爭執,最后閆楓以沉默收場,類似產品向權力妥協的情況曾多次上演。

不過,威馬手中畢竟還有造車資質和自主建設能量產的工廠,這也是其被Apollo相中的原因,更是其在變幻莫測的市場環境中,長期不變的價值。

李延東認為,隨著 Apollo 的加持和港澳資本的注入,威馬算是迎來了轉機。短期來看,一是資金鏈端危機得以暫時緩解,二是品牌端威馬也可以借助 Apollo 盡力扭轉之前較多的負面形象。長期來看,二者可以在造車領域有更深層次的合作,但是在技術、渠道、產品力等方面,二者需要整合的問題還很多,想實現“1+1大于2”,并不是一件容易的事情。

上市只是關鍵一步,留給威馬和沈暉思考的問題,還有很多。

責任編輯:楊紅卜

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)