炒股就看金麒麟分析師研報,權威,專業(yè),及時,全面,助您挖掘潛力主題機會!

來源:晨明的策略深度思考

摘要

1、歷史上中等級別的超跌反彈形成于過度悲觀后的基本面預期修復,預期的修復可能來自于政策或者高頻數(shù)據(jù)。

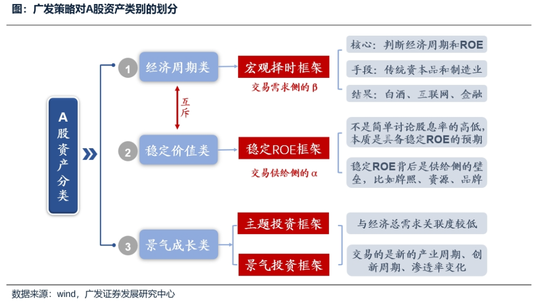

2、如果是總量政策或者經(jīng)濟高頻數(shù)據(jù)的改善,則經(jīng)濟周期類(如下圖第一類)的板塊引領反彈。如果是產業(yè)政策或者產業(yè)基本面的變化,則景氣成長類(如下圖第三類)的板塊引領反彈。

3、中級別反彈的全時間段中,主要演繹估值修復,估值彈性大的中小股票反彈幅度較大,相反穩(wěn)定類品種相對落后。

4、中級別反彈之所以僅僅是反彈而不是反轉,最終原因是沒有看到整體ROE的趨勢改善。

5、當前,最先出現(xiàn)基本面預期變化的是以Ai為代表的產業(yè)進展和以春節(jié)消費為代表的經(jīng)濟高頻數(shù)據(jù)。相關板塊形成初步反彈。

6、后續(xù)如果能形成中等級別的超跌反彈,還需要有進一步基本面預期的變化:①要么是經(jīng)濟基本面預期變化:包括兩會工作報告的政策,或者3月地產高頻銷售數(shù)據(jù)。②要么是產業(yè)基本面預期變化:包括但不限于圍繞氫能源、Ai、衛(wèi)星的政策和產業(yè)進展。

1. 歷史上A股有6輪典型的中等級別反彈,持續(xù)時間在2-4個月

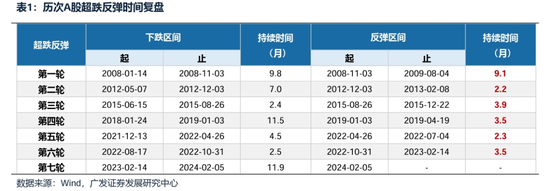

我們把中期級別的超跌反彈,定義為萬得全A指數(shù)的單邊下行期與上行期、至少都在2個月以上的反彈行情。選取該滾動時間窗口,能夠捕捉06年起比較重要的幾次底部反轉,對于把握中期級別的行情規(guī)律也有更好的借鑒價值。

2006年以來,A股共有6次典型的超跌反彈行情,中位下跌時長7.1個月,中位超跌反彈時長3.5個月。反彈階段的持續(xù)性,和下跌區(qū)間時長沒有明確的相關性,如第三輪與第四輪同樣為3個月左右的超跌反彈,但反彈前的調整時長分別為2.4個月、11.5個月。

2. 超跌反彈交易的是情緒扭轉帶來的“估值修復”,而非基本面的即期驗證改善

與超跌反彈行情擬合度最好的是估值周期。無論是中期級別的下跌區(qū)間,還是在隨后的超跌反彈區(qū)間,估值變化與指數(shù)的轉折都幾乎完全重合。

相比之下,基本面指標和超跌反彈的相關性則較弱,再考慮到相關數(shù)據(jù)存在滯后性,在超跌反彈初期基本不具備通過數(shù)據(jù)進行前瞻性判斷的可能性,而交易的主要是基本面修繕的預期。

我們用中長期貸款余額來刻畫經(jīng)濟內生需求的邊際變化以及政策寬信用的力度和效果。可以發(fā)現(xiàn),居民與企業(yè)部門需求邊際下行的階段,不一定指向指數(shù)中期級別的下跌,甚至在內需邊際改善的階段、也可能出現(xiàn)中期下跌的情況(如12-13年)。類似地,超跌反彈階段既可以對應內需修復(如08-09年),也可以對應內需下行(如18-19年);且中長貸增速的變化幅度也與超跌反彈的幅度并無直接對應關系。事后來看,歷次的共性在于,在超跌反彈期間或反彈后半年之內,都存在中長貸修復的情況,表明反彈主要計入內需修復的預期而非現(xiàn)實。

因此,超跌反彈是估值修復的過程,催化劑是總量政策的積極變化,本質上是交易內需修復的預期,盡管這種預期可能在事后被證偽、或無法兌現(xiàn)為后續(xù)A股的業(yè)績彈性。僅通過資本市場預期的反轉,不足以支撐持續(xù)的估值修復,超跌反彈還需要擴張性總量政策(特別是財政擴張)來實現(xiàn)。例如08.9月暫停IPO、12.8月啟動轉融通之后,指數(shù)都還處于下行趨勢當中,而超跌反彈分別出現(xiàn)在08.11月四萬億、12.12月經(jīng)濟發(fā)展六大任務之后。

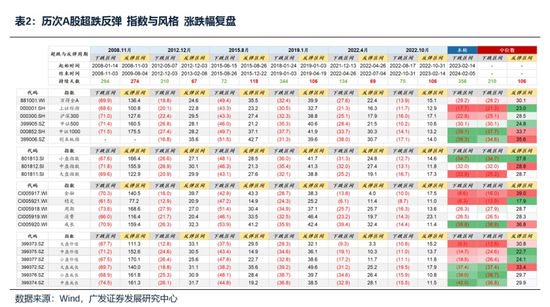

3. 超跌反彈區(qū)間往往是寬基的普漲格局,前期跌幅更大的風格漲幅略勝一籌

超跌反彈行情中,下跌階段對應普跌,而反彈階段對應普漲。這種普跌和普漲同時適用于主要指數(shù)和風格。在歷次超跌反彈階段,主要指數(shù)和風格均錄得正收益,配置層面屬于高勝率窗口期。

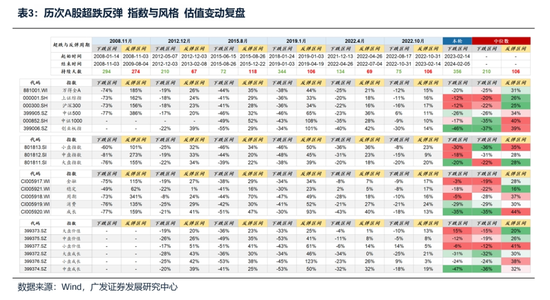

相對收益層面,超跌反彈區(qū)間內領漲/估值彈性最大的風格,往往是下跌區(qū)間當中領跌/殺估值最徹底的風格,通常為中小盤/成長(中證1000、創(chuàng)業(yè)板指);而在下跌區(qū)間內相對抗跌的“穩(wěn)定”風格指數(shù),在超跌反彈過程中的區(qū)間漲幅落后。背后隱含的邏輯是,超跌反彈通常來自前期壓制市場表現(xiàn)的宏觀因素的反轉,而跌幅居前的風格最受這類因素的壓制,因此在利空因素出清或反轉之后,有更高的估值修復空間。

超跌反彈的普漲,主要支撐來自估值的全面修復;成長板塊估值彈性最大(成長風格指數(shù)、創(chuàng)業(yè)板指),而穩(wěn)定風格指數(shù)的估值彈性最小。中位數(shù)口徑下,在超跌反彈階段當中,主要指數(shù)和風格的漲跌幅都可以達到20%以上,對應地,主要指數(shù)和風格的估值漲幅也在20%以上。

從超跌反彈的演繹階段的行業(yè)表現(xiàn)來看:

(1)總量政策強刺激的底部(08年/22年10月),價值股持續(xù)占優(yōu)。08年四萬億刺激下,周期股持續(xù)占優(yōu);22年地產三支箭/疫情影響緩和,地產鏈占優(yōu)。

(2)無大的總量刺激的底部(12年/15年/18年/22年4月),價值股短期占優(yōu)、但行情僅在月度級別,此后3個月左右區(qū)間是成長占優(yōu),往后則取決于逐漸明朗的產業(yè)趨勢和增量資金環(huán)境。

短期(月度維度)來看,價值股會占優(yōu),如12年的金融地產/建材建筑、15年的銀行/非銀金融、19年的金融/煤炭建材、22年4月的房地產/建筑材料/非銀金融。

但中期(季度維度)來看,成長股的勝率更優(yōu)。市場觸底一個季度內,成長行業(yè)大多轉為領漲(標藍色塊居前)。

再往后看,行情取決于產業(yè)趨勢和增量資金環(huán)境。13年移動互聯(lián)網(wǎng)浪潮、22年半導體周期觸底,成長股表現(xiàn)更優(yōu);15年供給側結構性改革、19年消費升級/外資定價權抬升,價值股表現(xiàn)更強。

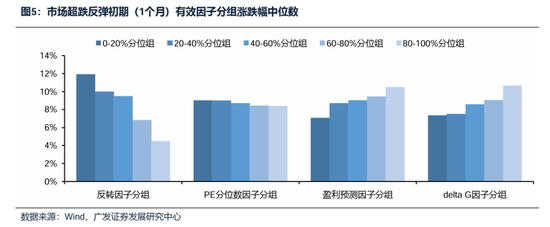

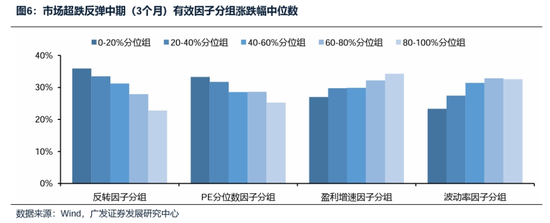

超跌反彈階段,市場以交易“高性價比”及“高邊際變化”為主,個股的前期跌幅、低估值、高成長因子占優(yōu)。反轉因子(過去一個月漲跌幅),低PE分位數(shù)(過去五年)標的往往能收獲較高漲幅。此外,市場積極博弈“高邊際變化”品種,Deltag(盈利增速變動)因子顯著占優(yōu),高盈利預測股票亦受到投資者青睞。

我們以期初各個因子值進行分組計算各組未來漲跌幅中位數(shù),并進一步取6期中位數(shù)數(shù)據(jù)得到各因子在超跌反彈時期的整體表現(xiàn)。結果發(fā)現(xiàn),超跌反彈后占優(yōu)因子聚集在“小盤”,“低估值”、“高成長”。

分階段來看:①短期(反彈后1個月)“反轉”、“估值”、“盈利預測”、“delta G”因子占優(yōu);②中長期(反彈后3/6個月)除反轉及估值因子外,高波動、小盤股亦相對占優(yōu)。

4、核心結論小結:

1、2006年以來,A股共有6次典型的超跌反彈行情,中位下跌時長7.1個月,中位超跌反彈時長3.5個月。其中超跌反彈時長基本穩(wěn)定在2-4個月的區(qū)間之內。

2、超跌反彈是估值修復的過程,催化劑是總量政策的積極變化,本質上是交易內需修復的預期,盡管這種預期可能在事后被證偽、或無法兌現(xiàn)為業(yè)績。與超跌反彈行情擬合度最好的是估值周期。相比之下,基本面指標和超跌反彈的相關性則較弱,再考慮到相關數(shù)據(jù)存在滯后性,在超跌反彈初期基本不具備通過數(shù)據(jù)進行前瞻性判斷的可能性。

3、歷次超跌反彈中,都出現(xiàn)了主要指數(shù)和風格的普漲,支撐來自估值的全面修復。中小成長寬基的區(qū)間漲幅和勝率均更高(中證1000、創(chuàng)業(yè)板指),穩(wěn)定風格指數(shù)的區(qū)間漲幅落后。中位數(shù)口徑下,在超跌反彈階段當中,主要指數(shù)和風格的漲跌幅都可以達到20%以上。相對收益層面,超跌反彈區(qū)間內領漲/估值彈性最大的風格,往往是下跌區(qū)間當中領跌/殺估值最徹底的風格,通常為中小盤/成長。

4、行業(yè)表現(xiàn):總量政策強刺激的底部(08年/22年10月),價值股持續(xù)占優(yōu)。無大的總量刺激的底部(12年/15年/18年/22年4月),價值股短期占優(yōu)、但行情僅在月度級別,此后3個月左右區(qū)間是成長占優(yōu)。

二、本周重要變化

(一)中觀行業(yè)

本文以下如無特別說明,數(shù)據(jù)來源均為wind數(shù)據(jù)。

1、下游需求

房地產:30個大中城市房地產成交面積累計同比下降36.83%,30個大中城市房地產成交面積月環(huán)比下降55.03%,月同比下降68.89%,周環(huán)比上升1484.62%。國家統(tǒng)計局數(shù)據(jù),1-12月房地產新開工面積9.54億平方米,累計同比下降20.40%,相比1-11月增速上升0.80%;12月單月新開工面積0.79億平方米,同比下降11.56%;1-12月全國房地產開發(fā)投資110912.88億元,同比名義下降9.60%,相比1-11月增速下降0.20%,12月單月新增投資同比名義下降23.97%;1-12月全國商品房銷售面積11.1735億平方米,累計同比下降8.50%,相比1-11月增速下降0.50%,12月單月新增銷售面積同比下降23.04%。

汽車:乘聯(lián)會數(shù)據(jù),乘用車初步統(tǒng)計:2月1-17日,乘用車市場零售55.9萬輛,同比去年同期下降14%,較上月同期下降43%,今年以來累計零售259.4萬輛,同比增長34%;全國乘用車廠商批發(fā)38.2萬輛,同比去年同期下降42%,較上月同期下降57%,今年以來累計批發(fā)247萬輛,同比增長17%。新能源初步統(tǒng)計:2月1-17日,新能源車市場零售16.5萬輛,同比去年同期下降15%,較上月同期下降44%,今年以來累計零售83.2萬輛,同比增長59%;全國乘用車廠商新能源批發(fā)13.9萬輛,同比去年同期下降45%,較上月同期下降50%,今年以來累計批發(fā)82.1萬輛,同比增長28%。

港口:11月沿海港口集裝箱吞吐量為2347萬標準箱,高于10月的2301萬,同比上漲3.35%。

2、中游制造

鋼鐵:截至2月23日,螺紋鋼期貨收盤價為3790元/噸,比上周下降1.66%。鋼鐵網(wǎng)數(shù)據(jù)顯示,2月中旬,重點統(tǒng)計鋼鐵企業(yè)日均產量198.50萬噸,較2月上旬上升3.78%。12月粗鋼累計產量6744.38萬噸,同比下降14.90%。

挖掘機:1月企業(yè)挖掘機銷量12376.00臺,低于12月的16698臺,同比上升18.50%。

發(fā)電量:12月發(fā)電量累計同比上升7.96%,較11月累計同比下降0.44%。

3、上游資源

煤炭與鐵礦石:本周鐵礦石庫存上升,煤炭價格上漲。秦皇島山西優(yōu)混平倉5500價格截至2024年2月12日漲0.64%至911.00元/噸;港口鐵礦石庫存本周上升0.44%至13682.00萬噸。

國際大宗:WTI本周跌0.42%至76.22美元,Brent跌1.36%至80.75美元,LME金屬價格指數(shù)漲3.79%至3692.70,大宗商品CRB指數(shù)本周跌0.65%至270.82,BDI指數(shù)上周漲15.90%至1866.00。

(二)股市特征

股市漲跌幅:上證綜指本周上漲4.85%,行業(yè)漲幅前三為傳媒(13.39%)、計算機(11.59%)、通信(11.13%);漲幅后三為醫(yī)藥生物(2.09%)、農林牧漁(2.29%)、家用電器(2.50%)。

動態(tài)估值:A股總體PE(TTM)從15.48倍上升到本周16.28倍,PB(LF)從1.35倍上升到本周1.42倍;A股整體剔除金融服務業(yè)PE(TTM)從23.60倍上升到本周24.82倍,PB(LF)從1.80倍上升到本周1.90倍;創(chuàng)業(yè)板PE(TTM)從39.04倍上升到本周41.82倍,PB(LF)從1.80倍上升到本周2.78倍;科創(chuàng)板PE(TTM)從56.02倍上升到本周57.58倍,PB(LF)從2.95倍上升到本周2.95倍;A股總體總市值較上周上升5.2%;A股總體剔除金融服務業(yè)總市值較上周上升5.2%;必需消費相對于周期類上市公司的相對PB從上周2.05下降到本周2.00;創(chuàng)業(yè)板相對于滬深300的相對PE(TTM)從3.58上升到本周3.67;創(chuàng)業(yè)板相對于滬深300的相對PB(LF)從2.18上升到本周2.24;股權風險溢價從1.82%下降到本周1.61%,股市收益率從4.24%下降到本周4.03%。

融資融券余額:截至2月22日周四,融資融券余額14519.76億,較上周五上漲2.17%。

限售股解禁:本周限售股解禁543.14億元。

北上資金:本周陸股通北上資金凈流入106.96億元,上周凈流入160.82億元。

AH溢價指數(shù):本周A/H股溢價指數(shù)下降到151.80,上周A/H股溢價指數(shù)為153.46。

(三)流動性

2月18日至2月24日期間,央行共有9筆逆回購到期,總額為13730億元;6筆逆回購,總額為5320億元;投放1筆MLF,總額5000億元;1筆MLF到期,總額4990億元;凈投放(含國庫現(xiàn)金)共計-8400億元;凈投放(考慮降準置換回籠)共計-8400億元。

截至2024年2月23日,R007本周上升15.25BP至2.1247%,SHIBOR隔夜利率下降6.40BP至1.7470%;期限利差本周上升11.23BP至0.6310%;信用利差上升0.19BP至0.4440%

(四)海外

美國:本周四公布1月芝加哥聯(lián)儲全國活動指數(shù)為-0.30,低于前值0.02;公布2月Markit制造業(yè)PMI(季調)為51.5,高于前值50.7,與預值持平。

歐元區(qū):本周四公布2月綜合PMI(初值)為48.9,高于前值47.6和預值48.6;公布公布2月制造業(yè)PMI(初值)為46.1,低于前值46.6和預值47.1;公布2月服務業(yè)PMI(初值)為50.0,高于前值48.4和預值48.7;公布1月CPI同比為2.8%,低于于前值2.9%,與預值持平。

英國:本周四公布2月制造業(yè)PMI(初值)為47.1,低于前值47.3;公布2月服務業(yè)PMI(初值)為54.3,與前值持平。

日本:本周一公布1月出口額(同比)為11.94%,高于前值9.75%;公布1月進口額(同比)為-9.61%,低于前值-6.91%;本周四公布2月制造業(yè)PMI(初值)為47.2,低于前值48。

海外股市:截至2月24日,標普500上周漲1.24%收于5088.80點;倫敦富時漲1.77%收于7706.28點;德國DAX漲2.91%收于17419.33點;日經(jīng)225漲5.97%收于39098.68點;恒生漲6.22%收于16725.86點。

(五)宏觀

1月經(jīng)濟運行數(shù)據(jù):中國國家統(tǒng)計局數(shù)據(jù),1月份制造業(yè)采購經(jīng)理指數(shù)(PMI)為49.2%,比上月上升0.2個百分點,制造業(yè)景氣水平有所回升。中國1月央行口徑外匯占款余額為221332.16億元,較上月增加878.31億元人民幣。

固定資產投資:2023年1-12月份,全國固定資產投資同比增長3.0%,1-12月新開工項目計劃總投資額累積同比下降17.6%,1-12月制造業(yè)固定資產投資完成額累計同比增長6.5%,1-12月房地產業(yè)固定資產投資完成額累計同比下降8.1%,1-12月基礎設施建設投資固定資產投資完成額累計同比上漲5.9%。

進出口:中國海關總署數(shù)據(jù),12月出口同比(按美元計)為2.3%,高于前值0.7%;12月進口同比(按美元計)為0.2%,高于前值-0.7%。

社融:1月社融增量6.50萬億元,同比增加5044億元,社融總量當月同比為8.41%。

外匯儲備:中國1月末外匯儲備32193.20億美元,環(huán)比減少186.57億美元。

工業(yè)企業(yè)利潤:1-12月份,全國規(guī)模以上工業(yè)企業(yè)實現(xiàn)利潤總額同比下降2.30%,降幅較1-11月份收窄2.1個百分點。

財政收支:12月公共財政收入當月同比上漲-8.42%,公共財政支出當月同比上漲8.27%。

三、下周公布數(shù)據(jù)一覽

下周看點:中國2月官方制造業(yè)PMI、2月非官方中國PMI、1月服務貿易差額;美國1月核心PCE物價指數(shù)、2月制造業(yè)PMI、第四季度GDP(預估,環(huán)比折年率)、2月Markit制造業(yè)PMI(季調);歐元區(qū)1月失業(yè)率、2月經(jīng)濟景氣指數(shù)、2月制造業(yè)PMI;日本1月失業(yè)率、2月制造業(yè)PMI、1月CPI、1月工業(yè)生產指數(shù)

2月26日周一:中國1月外匯市場即期交易額、1月外匯市場交易額;美國1月新房銷售年化總數(shù)、美國2月達拉斯聯(lián)儲制造業(yè)產出指數(shù)

2月27日周二:美國2月里奇蒙德聯(lián)儲制造業(yè)指數(shù);歐元區(qū)1月M3;日本1月CPI

2月28日周三:美國第四季度GDP(預估,環(huán)比折年率);歐元區(qū)2月經(jīng)濟景氣指數(shù)、工業(yè)信心指數(shù)、服務業(yè)信心指數(shù)、消費者信心指數(shù)

2月29日周四:中國1月服務貿易差額;美國1月核心PCE物價指數(shù)、1月人均可支配收入、1月個人消費支出;日本1月工業(yè)生產指數(shù)、1月生產者產成品存貨率指數(shù)

3月1日周五:中國2月官方制造業(yè)PMI、2月非官方中國PMI;美國2月制造業(yè)PMI、2月Markit制造業(yè)PMI(季調);歐元區(qū)1月失業(yè)率、2月制造業(yè)PMI;日本1月失業(yè)率、2月制造業(yè)PMI

四、風險提示

地緣政治沖突超預期使得全球通脹上行壓力超預期;美國經(jīng)濟韌性使得全球流動性緩和(美聯(lián)儲降息時點、美債利率下行幅度)低于預期;國內穩(wěn)增長政策力度不及預期,使得經(jīng)濟復蘇乏力及市場風險偏好下挫等。

責任編輯:王旭

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)