來源:晨明的策略深度思考

本文作者:劉晨明/鄭愷

報告摘要

“一致預(yù)期”往往令投資人談之色變。

最近市場的疑惑是,如果大家都看到春節(jié)到兩會小盤指數(shù)100%的上漲概率,認為春節(jié)后小盤股的反彈已經(jīng)形成了“一致預(yù)期”,那么這種一致預(yù)期是不是就很難實現(xiàn)了?

“一致預(yù)期”的背后究竟是什么?能否按照“一致預(yù)期”反向交易?

報告正文

一、本期話題:A股歷史上的一致預(yù)期都無法實現(xiàn)嗎?

本期報告,我們重點討論關(guān)于“一致預(yù)期”的話題。

前期的報告中,我們曾經(jīng)分析,12月和1月,中小盤股票的調(diào)整概率是比較大的,核心是每年1月底是全部上市公司年報預(yù)告的有條件強制披露的截止日,尤其是在業(yè)績壓力比較大的年份,中小股票都可能提前規(guī)避這一風險。

但是,中小盤股票每次會在年報預(yù)告(業(yè)績暴雷和ST風險落地)和春節(jié)之后(春節(jié)期間海外不確定因素落地)開啟一波不錯的春季躁動。

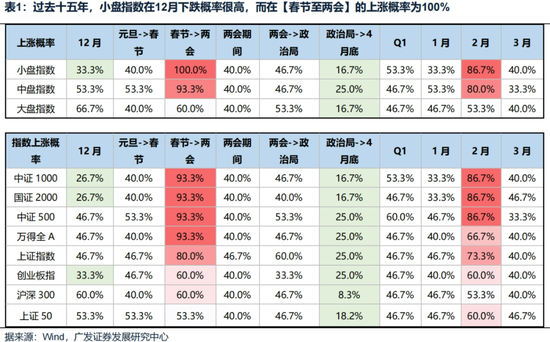

下圖是數(shù)據(jù)統(tǒng)計的規(guī)律:

隨著越來越多投資人觀察到并且開始討論,過去15年的春節(jié)到兩會這段時間,小盤指數(shù)100%的上漲概率,很多客戶也提出疑問,如果大家對于春節(jié)后小盤股的上漲形成了“一致預(yù)期”,那么這種日歷效應(yīng)還能否實現(xiàn)?

在股票市場,似乎一旦某種情形演繹成為“一致預(yù)期”,往往讓投資人“聞風喪膽”。

其背后的基本原理可能在于:

當投資人形成對A股上漲的“一致預(yù)期”,意味著資金可能已經(jīng)完成布局,那么后續(xù)買入動能匱乏。

當投資人形成對A股下跌的“一致預(yù)期”,意味著資金可能已經(jīng)提早離場,那么后續(xù)賣出動能衰竭。

上面的邏輯看似順理成章,但真實情況可能并非如此:

這其中最大的問題在于,很多時候,我們所感知到的“一致預(yù)期”,可能只是部分人的“一致預(yù)期”,并不是真實世界的“一致預(yù)期”。

通常來說,賣方分析師感知“一致預(yù)期”的途徑一般是在路演中與客戶的交流。以我自己為例,可以簡單算一筆賬,按照平均每天6場路演、每場路演平均10個投資人參加來計算,一周大概可以見到300位投資人,那么,北京、上海、廣深各路演一周下來,大約可以與1000位投資人完成一輪交流并大致了解大家的想法。

但是,目前在我的微信通訊錄中,就有至少8000位機構(gòu)客戶,這還不算沒有加微信的客戶、個人投資者、海外投資者等等,也就是說,一圈路演下來,能見到的客戶比例其實很低。能不能以這些客戶反饋的觀點,作為市場的“一致預(yù)期”,我理解要畫一個很大的問號。

更重要的一個現(xiàn)象是,你會發(fā)現(xiàn),在各種投資觀點的交流中,被積極表達出來的觀點和判斷,大多是順應(yīng)當下市場狀態(tài)的,而與當前市場表現(xiàn)格格不入的觀點和想法,往往“默默隱藏在角落中”,暫時不會表達出來。

因此,通過交流、主觀感知到的所謂市場“一致預(yù)期”,很大概率只是部分人的“預(yù)期”,這個市場的參與者太多太復雜。

考慮到這些問題,我們此前也曾經(jīng)嘗試用更定量、更客觀的方式來衡量和表征市場的“一致預(yù)期”,比方說通過問卷調(diào)查的方式。

在2023年4月,AI第一波行情告一段落的時候,我們曾經(jīng)以問卷調(diào)查的形式來搜集投資人對于AI板塊未來的判斷。

如下圖,一是節(jié)奏判斷、二是結(jié)構(gòu)判斷:

從問卷中我們可以看到,2023年4月,市場的“一致預(yù)期”表現(xiàn)為:

(1)AI板塊的節(jié)奏:調(diào)整1-2個月,后續(xù)再創(chuàng)新高

(2)AI板塊的結(jié)構(gòu):最看好算力

事實上,從最后的結(jié)果來看,這兩個所謂“一致預(yù)期”都最終實現(xiàn)了:AI板塊在2023年6月很快就創(chuàng)出新高,AI中的算力(光模塊)也是隨后一年多市場最強的板塊之一。

好像看上去“一致預(yù)期”也沒有這么可怕?

這個案例中,透露出兩個問題:

(1)即便是更廣泛搜集大家觀點的問卷調(diào)查,大概率也不能被當做“一致預(yù)期”,市場參與者之眾,可能選超想象。

(2)一旦某些產(chǎn)業(yè)形成趨勢,這種公司基本面的非線性變化,可能會超過大部分人開始時的預(yù)期,于是最初的一致預(yù)期反而可能被進一步確認和加強。

以上是一個產(chǎn)業(yè)層面的案例,下面我們再看一個總量層面的案例。同時,我們也進一步用市場交易出來的數(shù)據(jù),來代替問卷調(diào)查,作為更接近于市場“一致預(yù)期”的表征。

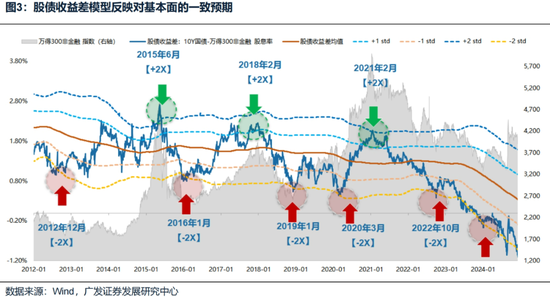

由于股債收益差的模型(10年國債利率 - 股息率),反映的是國內(nèi)兩個流動性最好的市場,所交易出來的對未來基本面的預(yù)期(中期維度,10年國債利率和股票,都反映投資人對未來名義增長的預(yù)期),因此這一指標可能可以很大程度來代表市場對于名義增長的“一致預(yù)期”。

上圖中,紅色箭頭的位置(-2X標準差),可以基本代表投資人對名義增長形成了非常悲觀的“一致預(yù)期”,綠色箭頭的位置(+2X標準差),可以基本代表投資人對名義增長形成了非常樂觀的“一致預(yù)期”。

從歷史情況來看,的確都出現(xiàn)了“一致預(yù)期”后的反轉(zhuǎn):

比如紅色箭頭位置,當市場對名義增長預(yù)期一致悲觀的時候,很快會迎來股票市場的反轉(zhuǎn)或者大幅反彈。

比如綠色箭頭位置,當市場對名義增長預(yù)期一致樂觀的時候,很快股票市場的頂部就要逐步出現(xiàn)。

但事實上,這種一致預(yù)期后的反轉(zhuǎn),背后都有重大政策的調(diào)整或者基本面的變化:

比如紅色箭頭出現(xiàn)后,一般都有重大逆周期調(diào)節(jié)政策,打破對名義增長悲觀的“一致預(yù)期”。

比如綠色箭頭出現(xiàn)后,也都逐步看到基本面(PMI)的見頂或者流動性的收縮,打破對名義增長樂觀的“一致預(yù)期”。

但是2023年年中開始,一直到2024年9月之前,股債收益差一直處于-2X標準差的位置運行,表明市場的一致預(yù)期是對名義增長的悲觀,而這種“一致預(yù)期”形成后,并沒有很快改變股票的下跌,甚至超過1年的時間里,都是這樣演繹的,核心問題是沒有出現(xiàn)扭轉(zhuǎn)這種“一致預(yù)期”的政策或者其他層面的變化。

因此,即便我們掌握了真正意義上的“一致預(yù)期”,也不能以此為依據(jù),來做反向交易,或者認為一致預(yù)期就一定不能實現(xiàn),關(guān)鍵還是要考慮形成一致預(yù)期的背后邏輯會不會發(fā)生比較大的變化。

相應(yīng)地,我們必須建立的是【基本面預(yù)期和基本面實際情況】的二維框架,而不能簡單根據(jù)是否形成“一致預(yù)期”,而對股價做出簡單判斷,況且我們感知到的很可能不是真實的“一致預(yù)期”。

回到當前,報告最開始提出的市場疑慮:

“如果大家看到春節(jié)到兩會小盤指數(shù)100%的上漲概率,認為春節(jié)后小盤股反彈形成了市場的‘一致預(yù)期’,那么這種一致預(yù)期是不是就很難實現(xiàn)?”

根據(jù)前面關(guān)于“一致預(yù)期”的分析過程,針對這個疑慮,我們可以初步得到一些結(jié)論:

(1)首先,春節(jié)后小盤股的反彈,究竟是不是“一致預(yù)期”?我們覺得可能未必,單就我們最近兩周的路演來看,在小樣本的客戶反饋中,這一點也并沒有達成共識,對前面提到的100%的概率,大家也并不感冒。

(2)其次,即便真的形成了“一致預(yù)期”,我們還要考慮的是,形成這種一致預(yù)期的邏輯,未來一段時間有沒有可能發(fā)生大的變化?前期報告中,我們分析過,小盤股在春節(jié)到兩會的勝率之所以非常高,有幾點邏輯:①年報預(yù)告和ST預(yù)警的風險在1月底靴子落地;②春節(jié)期間外圍的不確定性(包括這次特朗普上任的不確定性)在春節(jié)后靴子落地;③春節(jié)后可以開始展望兩會期間的產(chǎn)業(yè)政策;④小盤股在12-1月往往傾向于調(diào)整,因為要提前消化業(yè)績風險,股價調(diào)整可以為后續(xù)反彈釋放空間。目前來看,讓市場形成春節(jié)后小盤股反彈的“一致預(yù)期”的四點因素,都在按部就班演繹,沒有出現(xiàn)明顯變化或者與以往不同的地方。

最后,我們想說的是,不要因為“一致預(yù)期”而恐慌,大部分時候你所感知的“一致預(yù)期”,未必是真實世界的“一致預(yù)期”。并且,一旦新的產(chǎn)業(yè)趨勢形成或者政策層面沒有新的顯著變化,即便是真正意義上的“一致預(yù)期”,也不能扭轉(zhuǎn)股價趨勢。

二、本周重要變化

本章如無特別說明,數(shù)據(jù)來源均為wind數(shù)據(jù)。

(一)中觀行業(yè)

1. 下游需求

房地產(chǎn):

截止1月11日,30個大中城市房地產(chǎn)成交面積累計同比下降0.34%,30個大中城市房地產(chǎn)成交面積月環(huán)比下降82.63%,月同比下降0.34%,周環(huán)比下降46.49%。國家統(tǒng)計局數(shù)據(jù),1-11月房地產(chǎn)新開工面積6.73億平方米,累計同比下降23.00%,相比1-10月增速下降0.40%;11月單月新開工面積0.61億平方米,同比下降26.54%;1-11月全國房地產(chǎn)開發(fā)投資93634.10億元,同比名義下降10.40%,相比1-10月增速下降0.10%,11月單月新增投資同比名義下降9.83%;1-11月全國商品房銷售面積8.6118億平方米,累計同比下降14.30%,相比1-10月增速上升1.50%,11月單月新增銷售面積同比下降100.00%。

汽車:

乘用車:12月1-31日,乘用車市場零售262.2萬輛,同比去年12月同期增長11%,較上月同期增長9%,今年以來累計零售2,288萬輛,同比增長5%;12月1-31日,全國乘用車廠商批發(fā)306.4萬輛,同比去年12月同期增長13%,較上月同期增長5%,今年以來累計批發(fā)2,718萬輛,同比增長6%。

新能源:12月1-31日,乘用車新能源市場零售137.9萬輛,同比去年12月同期增長46%,較上月同期增長10%,今年以來累計零售1,097.5萬輛,同比增長42%;12月1-31日,全國乘用車廠商新能源批發(fā)150萬輛,同比去年12月同期增長35%,較上月同期增長5%,今年以來累計批發(fā)1,221.8萬輛,同比增長38%。

2.中游制造

鋼鐵:

螺紋鋼現(xiàn)貨價格本周較上周跌3.12%至3293.00元/噸,不銹鋼現(xiàn)貨價格本周較上周跌0.41%至13231.00元/噸。截至1月10日,螺紋鋼期貨收盤價為3202元/噸,比上周下降2.14%。鋼鐵網(wǎng)數(shù)據(jù)顯示,12月中旬,重點統(tǒng)計鋼鐵企業(yè)日均產(chǎn)量196.80萬噸,較12月上旬上升2.07%。11月粗鋼累計產(chǎn)量7840.00萬噸,同比上升2.50%。

化工:

截至12月31日,苯乙烯價格較12月20日跌158.47%至8706.70元/噸,甲醇價格較12月20日漲375.03%至2481.50元/噸,聚氯乙烯價格較12月20日跌215.88%至5067.00元/噸,順丁橡膠價格較12月20日漲168.03%至13325.00元/噸。 截止1月9日,中國化工產(chǎn)品價格指數(shù)為4314.00,較上周下跌0.5%;截至1月10日,中國天然橡膠現(xiàn)貨價為16200.00元/噸,較上周保持不變;瀝青期貨結(jié)算價為3670.00元/噸,較上周上漲0.10%;合成氨價格指數(shù)2408.00,較上周下跌4%。

3.上游資源

國際大宗:

WTI本周漲3.53%至76.57美元,Brent漲4.04%至79.79美元,LME金屬價格指數(shù)漲2.80%至4003.80,大宗商品CRB指數(shù)本周漲3.10%至305.97,BDI指數(shù)上周跌2.24%至1048.00。

炭鐵礦石:

本周鐵礦石庫存上升,煤炭價格下跌。秦皇島山西優(yōu)混平倉5500價格截至2024年12月30日跌2.32%至758.40元/噸;港口鐵礦石庫存本周上升0.85%至15006.00萬噸;原煤11月產(chǎn)量上升3.93%至42798.00萬噸。

(二)股市特征

股市漲跌幅:

上證綜指本周下跌-1.34,行業(yè)漲幅前三為綜合(申萬)(2.09%)、家用電器(申萬)(2.09%)、有色金屬(申萬)(2.00%);跌幅前三為商貿(mào)零售(申萬)(-6.57%)、煤炭(申萬)(-5.17%)、食品飲料(申萬)(-3.46%)

動態(tài)估值:

A股總體PE(TTM)從上周15.95倍下降到本周15.82倍,PB(LF)從上周1.5倍下降到本周1.49倍;A股整體剔除金融服務(wù)業(yè)PE(TTM)從上周22.62倍下降到本周22.41倍,PB(LF)從上周1.99倍下降到本周1.97倍。創(chuàng)業(yè)板PE(TTM)從上周39.53倍下降到本周39.22倍,PB(LF)維持不變;科創(chuàng)板PE(TTM)從上周的64.07倍上升到本周65.17倍,PB(LF)從上周3.49倍上升到本周3.53倍。滬深300 PE(TTM)從上周12.14倍下降到本周11.96倍,PB(LF)從上周1.30倍下降到本周1.29倍。行業(yè)角度來看,本周PE(TTM)分位數(shù)擴張幅度最大的行業(yè)為家用電器、電子、機械設(shè)備。PE(TTM)分位數(shù)收斂幅度最大的行業(yè)為煤炭、紡織服飾、醫(yī)藥生物。此外,從PE角度來看,申萬一級行業(yè)中,建筑材料、國防軍工、房地產(chǎn)、汽車、商貿(mào)零售、電子、計算機、估值高于歷史中位數(shù)。社會服務(wù)估值低于歷史10分位數(shù)。從PB角度來看,申萬一級行業(yè)中,電子估值高于歷史中位數(shù)。基礎(chǔ)化工、建筑材料、建筑裝飾、房地產(chǎn)、環(huán)保、社會服務(wù)、美容護理、農(nóng)林牧漁、醫(yī)藥生物估值低于歷史10分位數(shù)。本周股權(quán)風險溢價維持2.81不變,股市收益率維持4.42%不變。

融資融券余額:

截至1月9日周四,融資融券余額18270.76億元,較上周下降0.64%。

AH溢價指數(shù):

本周A/H股溢價指數(shù)下降到143.97,上周A/H股溢價指數(shù)為143.13。

(三)流動性

1月6日至1月10日期間,央行共有4筆逆回購到期,總額為2909億元;4筆逆回購,總額為309億元。公開市場操作凈回籠(含國庫現(xiàn)金)共計2600億元。

截至2025年1月10日,R007本周下降2.27BP至1.7897%,期限利差本周下降11.98BP至0.4377%;信用利差下降0.82BP至0.4375%。

(四)海外

本周一公布11月新增耐用品訂單環(huán)比-1.16%,前值0.75%;本周二公布12月ISM非制造業(yè)PMI54.10,前值52.10;本周三公布12月ADP新增就業(yè)人數(shù)12.2萬人,前值14.6萬人;本周五公布12月失業(yè)率4.10%,前值4.20%,12月非農(nóng)就業(yè)人口變動25.6萬人,前值21.2萬人。

歐元區(qū):

本周二公布11月CPI同比2.4%,前值2.2%;本周三公布歐元區(qū)PPI同比-1.20%,前值-3.30%。

日本:

本周二公布12月基礎(chǔ)貨幣同比-1.00%,前值-0.30%。

海外股市:

標普500上周跌1.94%收于5827.04點;倫敦富時漲0.30%收于8248.49點;德國DAX漲1.55%收于20214.79點;日經(jīng)225跌1.77%收于39190.40點;恒生跌3.52%收于19064.29點。

(五)宏觀

外匯儲備:

中國12月外匯儲備3.20萬億美元,前值3.52萬億美元。

經(jīng)濟數(shù)據(jù):

中國12月PPI同比-2.3%,前值-2.5%;12月CPI同比0.10%,前值0.20%

三、下周公布數(shù)據(jù)一覽

下周看點:中國12月金融數(shù)據(jù)、中國12月進出口數(shù)據(jù)、美國12月核心PPI同比、12月PPI最終需求環(huán)比、美國12月CPI及核心CPI同比、中國12月儲備貨幣、歐盟11月進出口數(shù)據(jù)、美國12月核心零售環(huán)比、1月11日初請失業(yè)金人數(shù)、中國12月固定資產(chǎn)投資累計同比、中國12月社會消費品零售總額同比、中國12月工業(yè)增加值同比

1月13日周一:中國12月金融數(shù)據(jù)、中國12月進出口數(shù)據(jù)

1月14日周二:美國12月核心PPI同比、12月PPI最終需求環(huán)比

1月15日周三:美國12月CPI及核心CPI同比、中國12月儲備貨幣

1月16日周四:歐盟11月進出口數(shù)據(jù)、美國12月核心零售環(huán)比、1月11日初請失業(yè)金人數(shù)

1月17日周五:中國12月固定資產(chǎn)投資累計同比、中國12月社會消費品零售總額同比、中國12月工業(yè)增加值同比

四、風險提示

地緣政治沖突超預(yù)期,使得原油等大宗商品價格超預(yù)期上行,進一步造成全球通脹再度出現(xiàn)大幅上行壓力;

海外通脹反復及美國經(jīng)濟韌性使得全球流動性寬松的節(jié)奏低于預(yù)期,特別是美聯(lián)儲降息節(jié)奏、美債利率下行幅度低于預(yù)期;

國內(nèi)穩(wěn)增長政策力度不及預(yù)期,使得經(jīng)濟復蘇乏力,上市公司盈利水平較長時間處于底部徘徊狀態(tài),進一步帶來市場風險偏好下挫等。

責任編輯:何俊熹

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)