炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

近日,遼寧成大發布公告稱已于2023年12月28日 完成2023年度第二期定向債務融資工具的發行,相關資金已于2023年12月29日全額到賬。定向工具的發行總額為2.5億元人民幣,期限為3年,票面利率為5%。

此前,公司于2023年3月8日在全國銀行間市場發行規模為6億元第一期超短期融資券,主要用于償還公司有息債務。同時,據公告顯示遼寧成大于2023年內完成多次短期、超短期融資券注冊,整體表現出較高的融資需求。

但從業績表現看,公司營收規模超150億,2022年利潤端表現不佳仍有12.24億進賬,經營活動產生的現金流凈額雖波動較大但持續為正,2022年達14.27億元。2023年上半年,公司貨幣資金余額為62.2億元,交易性金融資產期末余額13.4億元,為何仍需要持續不斷地進行短期融資以償還債務?

進一步梳理后發現,公司實際可用資金僅20余億元,資金缺口明顯。而在此背景下,公司仍持續向虧損控股子公司及關聯方提供借款,相關金額累計超70億元。天眼查顯示,遼寧成大持有相關借款主體股權比例僅60.4%,目前借款公司仍持續虧損,相關借款賬齡結構顯著惡化,借款或面臨較大回收風險。

目前,遼寧成大股價已連續7周收跌,截至發稿股價為11.31元/股,股價已低于公司每股凈資產。

實際可用資金僅20余億元 短期償債面臨較大壓力

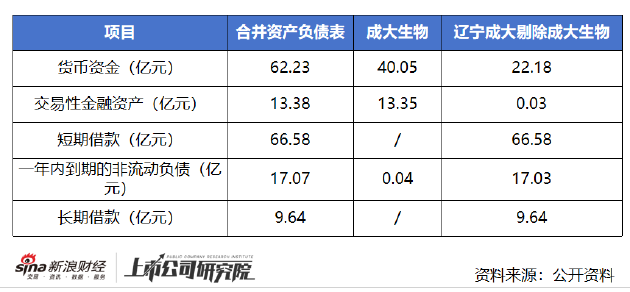

據2023年半年報顯示,遼寧成大報告期內貨幣資金余額為62.2億元,交易性金融資產期末余額13.4億元,同比增加1144%,均為理財產品,表面上看資金較為充裕。

但事實上,公司合并資產負債表包含了分拆上市控股子公司成大生物的資產情況,而成大生物的資金受獨立性要求,并不由遼寧成大所支配。2023年半年度報告的信息披露監管工作函回復公告顯示,扣除成大生物貨幣資金和受限貨幣資金外,2023年6月末公司可統一調配的貨幣資金為21.12億元。

因此,為衡量公司真實資金充裕度,需從合并資產負債表中剔除成大生物部分。經計算,遼寧成大剔除成大生物后可用貨幣資金為22.18億元,交易性金融資產為0.03億元,短期借款為66.58億元,一年內到期的非流動負債為17.03億元,公司資金缺口明顯,短期內面臨較大償債壓力。

為此,遼寧成大于2023年不斷進行短期、超短期融資券注冊,以緩解債務償付壓力。2023年前三個月,公司先后償還了共計20億元債務,包括債權融資計劃,短期融資券,中期票據等。并于2023年3月8日發行6億元超短期融資券,于2023年12月28日發現2.5億元定向債務融資工具。

Wind數據顯示,2020年至今,遼寧成大僅通過債券融資次數就達19次,主要包含了超短期融資債券,一般短期融資券,一般公司債等,同時,公司的有息負債也在持續飆升。

資料來源:wind

有息債務規模的持續擴大顯著提升了公司的融資成本。2020年-2022年以及2023年上半年,遼寧成大利息費用占凈利潤之比分別為21.37%、30.39%、53.68%和67.77%,過高的有息負債顯著侵蝕了公司的利潤水平。

此外,公司還存在毛利率劇烈波動,凈資產收益率持續降低,應收賬款占營收之比不斷提升等問題。或受此影響,公司股價自2020年8月起持續走低,由31.85元/股的高點持續下降至目前的11.31元/股,股價已低于公司每股凈資產。

輸血子公司及關聯方超60億 或存利益輸送風險

遼寧成大是一家產業多元化的企業,產業包括醫藥醫療、金融投資、供應鏈服務和能源開發等四大板塊,其中,能源開發的盈利能力欠佳,是拖累公司業績表現的主要因素。資料顯示,遼寧成大的能源開發業務主要由控股子公司新疆寶明承擔。2010年11月,遼寧成大通過增資成為新疆寶明控股股東,目前持股比例為60.50%。

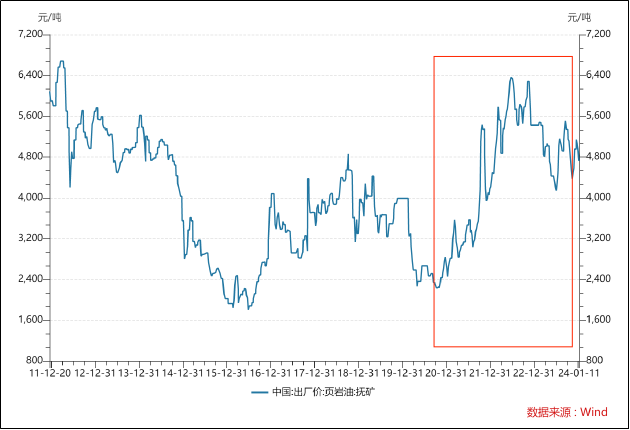

2023年半年度報告的信息披露監管工作函回復公告顯示,新疆寶明2020年開始全年連續生產,結合當時的原油價格來看,新疆寶明的投產恰逢原油價格開啟強勢上漲。然而令人不解的是,公司雖營收規模持續擴大,但同時陷入持續虧損。

其中,2020年,新疆寶明實現銷售收入8.84億元,實現凈利潤-17.4億元;2021年,新疆寶明實現銷售收入9.50億元,實現凈利潤-1.01億元;2022年,新疆寶明實現銷售收入12.46億元,實現凈利潤-7.41億元;2023年上半年,新疆寶明實現銷售收入3.18億元,實現凈利潤-5.57億元。

橫向來看,據Wind數據顯示,2020年-2022年,46家石油石化企業歸母凈利潤算術平均值、加權平均值、標準差等指標均在正數基礎下呈現穩步上升趨勢,與原油價格變動方向一致。而新疆寶明不僅陷入持續虧損,在2021年至2022年間虧損進一步擴大,頗為反常。

由于持續的虧損,截至2022年末,新疆寶明已資不抵債,總資產約為38.89億元,凈資產約為-27.80億元。

在子公司得“天時”但經營成效仍不理想的情況下,遼寧成大不僅沒有做出應對措施,反而仍進一步擴大對其借款規模。2020年-2023年上半年,遼寧成大對新疆寶明債權發生額分別為4.2億元、3.49億元、1.01億元和3.99億元,2011年至2023年6月給新疆寶明借款累計達64.93億元。

上文已經提到,遼寧成大自身已經陷入需要不斷發行短期融資工具借舊還新的尷尬處境,為何還如此大手筆的不斷向子公司“輸血”?何況新疆寶明并非公司的全資子公司,遼寧成大僅持有其60.5%的股權。

從償還情況看,截至2023年上半年,遼寧成大對新疆寶明債權余額仍有64.93億元,也就是說自2011年起的所有借款幾乎均未收回。從賬齡結構看,遼寧成大合并范圍內關聯方應收賬款被列為其他應收款,相關款項中,一年以內占比僅32.8%,賬齡結構已出現明顯惡化,相關款項何時能收回具有較大不確定性。

資料來源:遼寧成大2023年半年報

此外,值得關注的是,遼寧成大不僅持續向新疆寶明提供借款,對于新疆寶明的其他股東也提供了部分借款。天眼查顯示,新疆寶明股東除遼寧成大外還包括了陜西寶明礦業有限責任公司和陜西古海能源投資有限公司。

資料來源:天眼查

后二者均無參保人數且陜西古海能源投資有限公司曾因登記的住所或者經營場所無法聯系被列入異常經營名單。2023年半年報顯示,遼寧成大與上述2家公司存在3166萬元的往來款,相關賬齡均在5年以上。

資料來源:遼寧成大2023年半年報

在自身資金并不充裕,相關應收賬款賬齡結構顯著惡化的情況下,遼寧成大仍持續向持股60.5%的新疆寶明提供借款,需警惕其可能存在的利益輸送風險。

值得一提的是,2021年11月12日,康美藥業5名獨立董事則因年報等虛假陳述侵權賠償證券投資者權益被判處總共3.68億元的罰金。隨后11月17日,遼寧成大獨立董事便宣布辭職,有投資者質疑遼寧成大財報或存在類似風險。

責任編輯:公司觀察

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)