E藥經理人

作者:杜菁、李星銳、陳白平、儲雷

中國創新藥行業正如奔跑的少年健將,雖然朝氣蓬勃、不驕不餒,然而涉世不深、經驗欠缺。美國作為全球創新藥的先行者、探索者、引領者,以多樣的實踐和豐富的經驗,猶如燈塔穿透迷霧,引領中國創新藥行業走出暗礁險灘。

01

美國Biotech行業歷程和震蕩期

全球歷史悠久的大藥企(Big Pharma)基本脫胎于精細化工,二戰之后的長期和平使人類更加關注自身健康,而大藥企緩慢的創新節奏已無法滿足市場需求。1976年,基因工程創始人之一赫伯特·伯耶(Herbert Boyer)和投資家羅伯特·斯萬森(Robert A. Swanson)創辦基因泰克(Genentech),該公司基于重組DNA技術,得名于gene和tech(基因和技術)。以基因泰克為代表的生物科技(Biotech)公司引領并推動美國進入創新藥大發展的時代,1976年被認為是美國Biotech行業的開端。

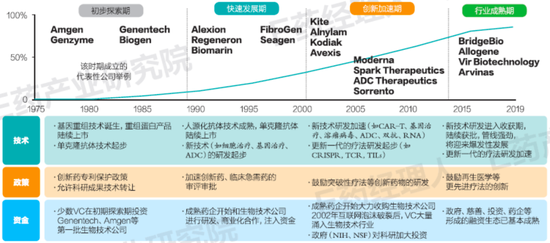

與中國創新藥騰飛的宏觀環境相似,美國Biotech行業興起也是受益于政策支持、技術突破、資本助力的三駕馬車。在三大創新生態要素協同推動下,美國眾多Biotech公司的創辦及早期發展構成了美國Biotech行業的初步探索期。此后,隨著生命科學和技術的發展、更多利好創新政策出臺,以及融資生態(政府、慈善、投資、藥企)日漸成熟,美國Biotech行業依次度過了快速發展期和創新加速期,在2010年代早期進入了持續至今的行業成熟期。

來源:公開資料,E藥產業研究院(曲線為基于S&P Capital IQ所收錄上市和非上市醫藥公司名單,根據公司產品和技術平臺篩選出創新藥企,以截至2019年底美國累計成立創新藥企的數量為100%基線,計算截至此前各歷史年份累計成立創新藥企數量占截至19年總量的比重)

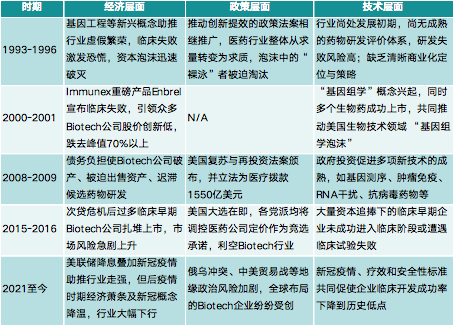

回顧紐約證交所Arca生物科技指數(NYSE Arca Biotechnology Index),即BTK指數的表現,可見美國Biotech行業五次顯著的震蕩期,先后有1993-1996的首次蕭條、2000-2003的科技泡沫、2007-2009的次貸危機、2015-2017的價值回調,以及2021至今的再度重創。此處的震蕩期是以Biotech行業上市公司在美國二級市場的表現(指數的漲跌)為依據,更多反映的是行業總體發展的周期性,而非具體公司業務運營的周期性。

來源:BCG,E藥產業研究院

從PEST分析的角度,美國Biotech行業歷次震蕩期的成因不外乎經濟、政策、技術三大方面。對于1993-1996的首次蕭條,經濟層面上基因工程等新興概念助推行業過度繁榮,政策層面上推動創新提效的政策法案使醫藥行業整體從求量轉變為求質,技術層面上行業缺乏成熟的藥物研發評價體系,企業缺乏清晰商業化定位與策略。第一批Biotech公司在研發成果未能兌現、銷售業績不達預期的情況下,遭遇預期與業績的雙殺,使美國Biotech行業進入首個震蕩期。

來源:公開資料,E藥產業研究院

02

震蕩期的美國Biotech公司成敗案例

回溯美國Biotech企業近50年的初創、成長、破局或失敗歷程,我們發現Biotech企業的成功或失敗,往往與四方面緊密相關:及時合理調整核心策略;基于對環境與自身的精準診斷來重塑戰略;擁抱和適應市場動態變化,持續夯實業務能力基礎;敏銳捕捉新機會并持續創新,挖掘新的增長驅動力。具體來看,包括九項關鍵戰略舉措。

面對不同的商業情境,美國Biotech公司穿越周期的關鍵成功要素往往具有不同側重。所在賽道或其產品商業化潛力大的企業,如基因泰克、吉利德,往往需要在行業寒冬聚焦主業進行持續創新迭代,并聯合行業生態合作伙伴實現抱團取暖、協同共生。對于技術或產品商業化存在瓶頸的企業,如再生元、藍鳥生物、La Jolla等,則需審時度勢,重塑業務戰略,并及時揚長補短。

基因泰克(Genentech)

1980年,基因泰克的IPO獲得巨大成功,上市首日收盤價翻倍至71美元。快進到40年后,基因泰克無論在產品或商業上依然成功,是一個擁有二萬個專利的市場領導者。基因泰克歷盡劫波,仍然笑傲江湖的原因是以商業為導向的心態、專注于消除風險,并且建立資金流動性去創造價值。

差異化技術創新

1980年前,胰島素需要從豬或牛并的組織中提取,成本高昂且有潛在過敏風險,加之美國糖尿病患者人數增長,胰島素本身的科研又很成熟,這使得重組胰島素成為非常有利可圖且低商業風險的產品。基因泰克敏銳捕捉到rDNA技術在商業場景的應用價值:將胰島素基因整合到大腸桿菌等細菌中,通過細菌發酵獲得胰島素,并且人工合成的技術受到的安全和監管約束并不多。同期,哈佛大學和加州大學舊金山分校研究在生物上復制cDNA則遇到了很多障礙。憑借差異化創新,基因泰克成為糖尿病藥物領域的先驅。

與大藥企深度協同共生

為了將重組胰島素推向已被禮來主導的美國市場,基因泰克選擇達成交易:禮來提供資金讓基因泰克創建重組細菌并授權給禮來,基因泰克則獲取銷售提成。十年后重組胰島素占據美國胰島素市場60%的市場份額,在商業上十分成功。該策略也用于Interferon(干擾素)和羅氏的許可交易,一年內即獲得500萬美元的特許權使用費,這為初創階段的基因泰克提供了一筆可觀且穩定的現金流。

逆境思考重塑戰略

商業成功并沒有維持很久。基因泰克在1987年推出快速分解凝血纖維的組織纖溶酶原激活劑(t-PA)Activase(alteplase,阿替普酶),結合2200美金的高價和治療急性心梗的潛力,計劃打造成主力產品。可是問題接踵而來:首先公司沒能提供阿替普酶延長心臟病患者生命的證據,導致產品被FDA延遲批準。另外被英國的Wellcome Foundation控訴專利過于寬泛,雖然公司勝訴,但是臨床試驗發現嚴重副作用,且有效性與同類低價競品相近。由于這些障礙加上與禮來一直進行的生長激素專利訴訟,基因泰克于1990年向羅氏出售了56%的股份,由此獲得了研發資金,同時通過羅氏的國際銷售渠道提高美國以外市場影響力。

優先考慮商業可行性

無論產品研發的市場策略,還是合作和出售決定,基因泰克始終將商業可行性放在首位。引用創始人斯萬森的話:“一但你在公司取得了成功并創造了價值,那就會有下一次的成功募資并創造更大價值…”。基因泰克已在2009年成為羅氏的全資子公司,在研發、資金、人才和平臺方面相互利用資源。

吉利德(Gilead Sciences)

1987年,29歲的醫生Michael L. Riordan創立了吉利德。不到30年時間,吉利德以近250億美元的年銷售額在2014年躋身全球top10藥企,市值超過1400億美元。這家年輕的制藥公司聚焦抗病毒領域,成功研發了流感神藥奧司他韋、首個艾滋病單片復方制劑替拉依、丙肝治愈神藥Sovaldi、Harvoni、Epclusa、Vosevi等四代產品,多次改寫人類重大疾病治療方案。

圍繞優勢領域差異化創新

吉利德之所以脫穎而出,與持續并專注的在抗病毒領域研發密不可分。吉利德以高研發投入著稱,2019年美國政府公布制藥業平均研發支出占總收入約25%,而吉利德則占近40 %,遠高于行業平均。

吉利德以“治愈而不僅僅是治療”為終極目標,從患者未滿足需求出發,不斷開發顛覆性藥品:如首創的“雞尾酒療法”單片復方制劑抗艾藥物,從根本解決了艾滋病人一次吃十幾種藥物的困擾,一經推出后便迅速搶占了原本抗艾藥物巨頭GSK的巨大市場份額。吉利德連續迭代丙肝新藥,吉二代Harvoni(來迪派韋/索磷布韋)治愈率高達95~99%。然而,隨著存量患者治愈及競品上市,吉利德丙肝業務銷售收入從191億美元峰值降到2019年的29億美元,迫使公司尋找新的增長點。

出色的融資及資金規劃

利用融資去資助科研一直都在吉利德的基因里。成立后近八年時間沒有任何產品上市,依靠創始人Riordan的資本頭腦,通過風險投資人、納斯達克IPO、與GSK的研發合同等維持營運,總融資近4億美元。另外,Riordan擁有強大的人脈,不僅是約翰霍普金斯大學的醫學博士,還有哈佛商學院MBA學位,再加上風投工作經驗,使其社交圈橫跨政商重要人物。創立之初,他邀請政治家、諾貝爾獎得主、知名律師、經濟學家加入董事會為公司護航造勢,如Donald Rumsfeld(后任美國國防部部長)和Gordon Moore(摩爾定律的提出者)。在1995年推出首個新藥西多福韋后,吉利德在研發和并購的雙輪驅動下,步入發展快車道。

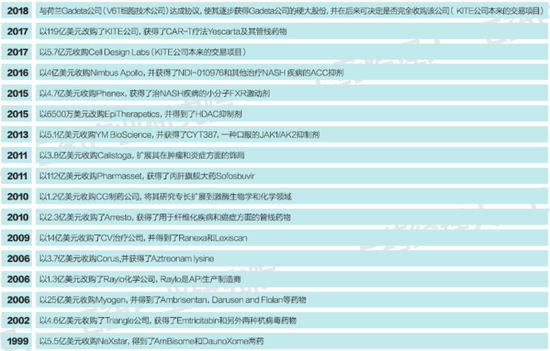

前瞻化精準收并購

吉利德的“開掛”離不開其多年的并購與豪賭,在其成立35年間發生多達33次并購。其中,最值得被載入史冊的商業決策是2011年收購Pharmasset,而彼時的Pharmasset臨床試驗失敗,凈虧損累積高達9000多萬美金,并且口服丙肝藥剛剛進入臨床III期。吉利德當期以其1/3市值,約112億美元的天價收購一個臨床試驗風險極高的公司,可謂膽識過人。2013年12月,Sovaldi(索磷布韋)以卓越療效被FDA批準,在2014年銷售額即高達103億美元。此后幾年,吉利德股價飛躍,迅速躋身全球頂尖藥企行列。

來源:公開資料,E藥產業研究院

吉利德的豪賭帶來彎道超車,然而背后是高度聚焦的研發內核。從表面看,我們會誤以為吉利德的成長策略只是收購其他被低估的Biotech公司去擴大規模,但是每一次重磅并購都是為了轉型,科研永遠緊隨其后,如HIV療法在吉利德收購Triangle后多次的迭代。更重要的是每次并購都基于核心戰略去產生科研價值。在定下了“ALL IN病毒領域”的戰略規劃后,吉利德就把腫瘤業務賣出以簡化業務,以便高度專注于抗病毒藥物賽道(雖然后來又重新進入腫瘤領域)。

再生元(Regeneron)

再生元成立于1988年,由施萊弗(Leonard Schleifer)和雅克波羅斯(George Yancopoulos)創立。再生元在2020年營收83億美元,市值500億美元,位列全球藥企前30。再生元在上市20年后才推出第一款新藥,但是憑借強大的研發實力和技術平臺,與多家制藥巨頭的深度合作,目前在腫瘤、免疫、眼科多個領域成為翹楚。

任人唯賢,引入資深專家

1994年3月,再生元基于睫狀神經生長因子的肌萎縮側索硬化癥相關臨床3期研究失敗,加上自成立依賴始終沒有上市產品為研發提供充沛現金流,公司陷入嚴重危機。創始人意識到科學家創業團隊的局限性,說服彼時即將退休的前默沙東CEO瓦格羅斯(Roy Vagelos)擔任董事會主席。瓦格羅斯曾帶領默沙東,將銷售額從41億美元拉升至105億美元,成為當時全球排名第一的藥企。1995年,瓦格羅斯加盟再生元后,精準總結前期神經生長因子領域的失敗原因,并挖掘公司在細胞信號傳導方面的核心優勢,挖掘阿柏西普這一重磅炸彈,同時開啟再生元“平臺+做藥”兩條腿走路的運作模式,幫助公司逐步走向巔峰。

審時度勢,重塑戰略

1995年,再生元開始大刀闊斧的戰略重整:一方面,立足核心優勢,即公司多年的神經系統研究對細胞信號傳導與相關疾病積淀深厚,不再拘泥于阿爾茨海默癥、ALS(肌萎縮側索硬化癥)、亨廷頓病等退行性神經疾病,將視野投向可更快評估臨床獲益的其他適應癥;另一方面,公司由單純藥物研發走向平臺戰略,實現“平臺+做藥”兩條腿走路。

兩個源頭型的強大研發平臺Traps和VelociSuite使再生元成為藥物創新翹楚。Traps技術平臺將受體成分與抗體分子恒定區融合,即今天熟知的融合蛋白。憑借Traps技術平臺,再生元終于“二十年磨一劍”被FDA批準了第一款藥物Arcalyst(rilonacept,利納西普)。2011年基于Traps平臺的眼科藥物Eylea(aflibercept,阿柏西普)獲批,當年即貢獻了8.4億美元銷售額,2021年貢獻約94億美元的銷售額,成為再生元全球總銷額最高的產品。VelociSuite平臺是一個抗體藥物開發全流程平臺,其中VelocImmune平臺是全球四大全人源抗體轉基因小鼠平臺之一。基于強大的平臺,再生元源源不斷推出新藥,至今上市或獲得授權的產品多達10種。

來源:公開資料,E藥產業研究院

基于平臺優勢實現多元生態伙伴合作

再生元的平臺優勢獲得眾多制藥巨頭的青睞,在廣泛的合作中誕生了多款重磅藥物。再生元與賽諾菲的長期合作,為其貢獻了5款獲批產品,其中DUPIXENT(dupilumab,度普利尤單抗)為賽諾菲2021年銷售額之首,為其貢獻了累積52億歐元的收入。再生元2006年與拜耳達成協議,由拜耳負責Eylea在美國以外地區的開發,2021年銷售額高達29億歐元,成為拜耳第二大銷售藥品。此外,再生元還開啟與阿斯利康、安斯泰來、諾華等企業的合作。

與眾多企業的合作,既成就了其他企業,也壯大了自己。想借助再生元技術開發全人源抗體,需至少連續4年每年支付2000萬美元不可退還款項,并且產品上市后需銷售分成。如今,全球在研及FDA獲批的全人源單抗有將近1/4來自再生元的技術平臺。合作不僅為再生元帶來了豐厚的現金流,而且新藥開發工藝不斷得到提升,使其研發成本遠低于其他公司,在免疫、腫瘤、眼科多個熱門賽道中成為領軍企業。至今再生元的研發費用仍高于銷售費用,以約1萬名員工創造高達160億美元的年收入。在外部合作同時,再生元從未停止對技術平臺的開發,如在2014年創立遺傳學研究中心,與諸多新生代公司合作開發基因編輯、細胞療法等下一代平臺。

“平臺+做藥”兩管齊下的策略讓再生元能實現企業的飛躍式發展。與各大行業領導者建立戰略合作伙伴關系打開了跨地域的多個市場,利用合作伙伴資源和研發專業知識,并建立穩定的收入來源,有足夠的研發資金實現強大研發能力,建立兩大自研平臺。這也是再生元在當今醫藥產出和思想領導力方面的強大的主要原因。

藍鳥生物(Bluebird Bio)

提到基因療法,自然繞不開藍鳥生物。1992年,兩位麻省理工學院的研究人員創立了藍鳥生物的前身Genetix Pharmaceuticals。在長達6年沒有融資的情況下,Biotech經驗豐富的風投資本Third Rock加入,將公司更名為藍鳥生物。2013年6月,藍鳥生物登陸納斯達克,完成了1.16億美元的IPO。接著在市場利好下,藍鳥生物先是與BMS就CAR-T細胞療法bb2121達成合作,后又跟再生元就開發和商業化新的細胞療法達成1億美元的合作。可是藍鳥生物辜負了市場對它的高期待,在過去3年一路暴跌,從每股236美元跌落到4.81美元。2021年,藍鳥生物的收入僅有370萬美元,而且來自一個剛被退出歐盟、沒了一半市場的產品Zynteglo。其失敗的主要原因,可以歸構成資金流動性差,產品潛在市場小和沒有做好出海準備。

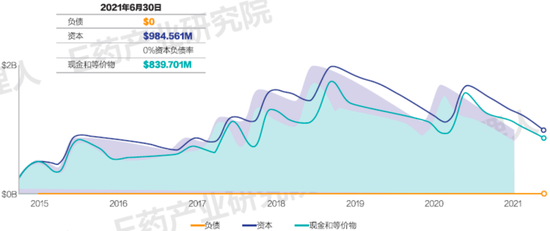

應對突發事件無視資金流動重要性

藍鳥生物的資金問題在每股高達236美元的時候,似乎是不可想象的。從2020年起,一連串的產品和市場因素,包括關閉歐洲業務、美國監管提交被推遲、被競爭對手在CRISPR療法上超越、新冠疫情引起的不穩定市場和營運因素等,導致財務跑道在2021年被縮短到只剩15個月,公司的命運最后完全依賴FDA對beti-cel和eli-cel的審查批準。由于審查需時長而難以預測,2022年4月藍鳥解雇了30%員工去保留足夠現金等待FDA批準的結果。

來源:公開資料,E藥產業研究院

藍鳥沒有采取足夠的預防措施來確保資金流動性,在股價剛反彈近80%的時候,沒有利用機會去尋求額外融資。在2017年后,藍鳥唯一融資就是為了拆分腫瘤管線成立2seventy Bio,從私募股權獲得的7500萬美元。新冠疫情雖然事發突然導致產品上市可能延遲等,但管理層未提前籌集更多資金為啟動商業化做準備。更令人失望的是,藍鳥生物首席科學官、首席財務官、首席醫療官等高管都先后離開,企業文化瞬間蒸發,市場失去信心讓藍鳥更難籌集外部資金。

依賴單產品導致管線斷檔

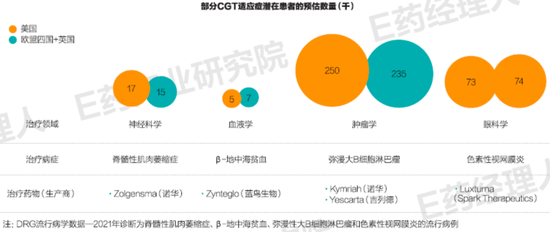

藍鳥的業務專注在細胞和基因治療,在創立27年后終于在2019年推出首個產品Zynteglo,針對β地中海貧血的一次性療法。在CGT領域,這是一個非常小眾的市場,在美國和歐洲五國,預計各僅有5千名和7千名潛在β地中海貧血患者,其中只有約30%的患者有資格接受Zynteglo。此外,藍鳥曾嘗試以德國為核心市場進軍歐洲,但Zynteglo由于定價過高被撤出德國。此外,藍鳥未布局其它高潛管線作為后備軍,在產品青黃不接的危機下也沒有做出及時調整。

來源:DRG,E藥產業研究院

貿然自行商業化,導致出海受挫

由于基因治療市場很小,藍鳥也想到拓展海外市場。可是由于商業盡職調查沒有做好,不了解當地市場,最后在2021年把整個歐洲市場業務關閉。2020年1月在德國首次推出時,藍鳥不希望因為在德國降價而導致其他市場也一同降價,將Zynteglo定價為157.5萬歐元,德國政府在進行福利評估后以定價過高而拒絕納入醫保。藍鳥于2021年4月將Zynteglo從德國市場撤出,該藥現已在歐盟停止使用。

對于依賴單產品Biotech公司,如藍鳥生物,建議經常確保高水平的現金流以應對任何緊急情況,如產品審批不通過、臨床出現問題等。除了現金流,也需要強大的緊急應變小組指導公司度過困難時期。為了分散風險和提高潛在收入,國際市場擴張也是一個策略,但只有在進行足夠的盡職調查才去實現。

La Jolla制藥

創立于1989年的La Jolla專注營銷2個產品:治療膿毒癥或其他分布性休克的血管收縮劑Giapreza、治療復雜內腹腔感染的抗生素Xereva。盡管奮斗了30多年,卻由于商業化在首個產品獲批上市5年都無法打開局面,2022年7月,La Jolla選擇被醫療資產管理公司Innoviva以1.49億美元收購。強差人意的臨床表現、欠缺市場營銷能力、對單產品的過度依賴,把La Jolla推向被收購的命運。

商業化能力欠缺,難以打開市場

La Jolla薄弱的市場營銷能力導致進院速度比預期慢,最終Giapreza銷售失敗。在2018年8月,管理層宣布目標是覆蓋美國1200家醫院,實現覆蓋患者總數的80%。然而,La Jolla截至2021年末也僅覆蓋492家醫院,不到預期目標的一半。膿毒癥至今仍然是美國住院患者的第一大死因,死亡率在35% ~54%,顯然Giapreza并沒有有效滿足臨床需求。新冠疫情導致住院患者增多,用來增加血壓的競品Vasostrict在2021收入超過9億美元,幾乎是Giapreza的3340萬美元銷售額的27倍。

La Jolla的另一產品抗生素Xerava也受到商業化能力的限制。2020年,La Jolla以5900萬美元收購Tetraphase Pharma獲得抗生素Xerava。Xerava的適應癥為復雜腹腔內感染,與Giapreza有協同作用,并且療效不劣于當前使用較為普遍的抗生素,但是被限制用于耐藥性感染,成為一個小眾產品。抗耐藥菌藥物市場充滿大藥廠產品的有力競爭,因此Xerava的銷售數據不佳,在2021年勉強達到1010萬美元,導致高額收購成為一個糟糕的決策。Xerava難以成為La Jolla制藥的第二增長曲線。

核心產品臨床數據不佳,創新突破乏力

血管收縮劑Giapreza分別在2017年12月和2019年8月被美國FDA和歐盟委員會批準,為患有膿毒癥和其他分布性休克的成年人增加血壓。該藥在一項321人的臨床3期試驗,表現出平均動脈反應比安慰劑組高出47%(70% vs 23%),但是不良事件如血栓、心動過速、精神錯亂等的發生率也高于安慰劑。更重要的是,Giapreza治療組在生存期方面并沒有太大優勢。根據該三期臨床結果,Giapreza治療至第28天的死亡率為46%,安慰劑為54%,實際臨床獲益并不高。由于沒有改善生存,Giapreza銷售額在2019和2020年分別只有2310萬和2930萬美元。

重商業輕研發的戰略失誤

除了Xerava,La Jolla從Tetraphase還獲得其他三種早期抗生素候選藥物,原本是希望看有沒有機會可以進行授權去保持正現金流。此后La Jolla的鐵調素候選藥物LJPC-401收到了不理想的臨床結果。2019年12月,La Jolla 決定放棄產品研發而專注商業化,去主攻Giapreza和LJPC-0118,用于治療重癥瘧疾的靜注青蒿琥酯候選藥物。選擇不再研發而專注銷售一個還沒有進入市場的藥物,La Jolla把自己放在了一個非常弱勢的地位。當競爭對手Amivas的靜注青蒿琥酯候選藥物被批準,導致LJPC-0118要推遲7年才能進入市場。在2019年,治療β地中海貧血患者鐵過載的關鍵藥物也遇到失敗。這些事件使La Jolla只剩下商業增長緩慢的產品(Giapreza和Xerava),并且研發管線中幾無候選藥物。

03

并非結語

以人為鏡,可明得失,以史為鑒,可知興替。美國Biotech興起受益于政策支持、技術突破和資本助推三駕馬車,中國創新藥行業生態也是由同樣的三股力量驅動。差異點在于中國仍處于行業發展的早期,仍在追趕更高階的創新技術、政策也在調控糾偏偽創新、商業化價值實現也在不斷探索。總體而言,中美創新藥行業整體發展環境相同點大于差異點。

中國創新藥第一震蕩期在動因上與美國Biotech行業曾經的衰退相似,那么隨著行業回歸理性、擠壓泡沫,具有真正技術積累的優質公司一定會贏得發展。在此時刻,Biotech公司經營者、行業政策制定者和投資者都應該嘗試變挑戰為機遇,夯實創新研發能力、創造良好市場環境、堅定投資優質資產,共同推動中國創新藥行業實現長期價值的成長。

寒冬終會過去,期待中國創新藥行業穿越第一震蕩期,繼續蓬勃發展!

責任編輯:常福強

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)