海通期貨

摘要:

事件:6 月 22 日晚,中金所發布了《中證 1000 股指期貨合約》(征求意見稿)和《中證 1000 股指期權合約》(征求意見稿)并向社會公開征求意見。此次征求意見稿的發布,意味著時隔 7 年中金所或將再次推出新的股指期貨產品。近兩年,市場對中證 1000 指數的關注度持續增加,而在股指期貨方面,投資者對新品種的上市的呼聲也是持續不斷。毫無疑問,中證1000 期貨的上市會對國內權益市場的發展產生一定意義的積極作用。

A、中證 1000 股指期貨的上市將是對現行股指期貨產品體系的完善

1、中證 1000 股指期貨(IM)的上市,可以將股指期貨(IC+IF+IM) 對 A 股的覆蓋率提升至 35%以上。

2、中證 1000 股指期貨的上市可以填補目前 A 股市場對小盤股對

沖工具的缺失。

B.豐富中性策略賽道,同時緩解 IC 長期深貼水現狀,有助于中性產品規模的增加

相較中證 500 而言,中證 1000 有價格波動更高、收益相關性更低的特點。且由于成分股數量更多所覆蓋的細分行業也更廣,這都是中證 1000 在 Alpha 挖掘的相對優勢。中證 1000 期貨的上市可以增加市場中性類產品的規模容量,也有望緩解目前由于中證 500Alpha 賽道過于擁擠而導致的 IC 長期深貼水的問題。

C.市場期待著股指期貨“常態化”的進一步推進

自從股指期貨“松綁”的開始以來,市場一直期待著政策“常態化”的實施,這個“常態化”不僅僅是保值金水平的回歸常態,還有平今手續費的回歸常態。

一、 事件:

中金所發布中證 1000 股指期貨征求意見稿 6 月 22 日晚,中金所發布了《中證 1000 股指期貨合約》(征求意見稿)、《中證 1000 股指期權合約》(征求意見稿)、《中國金融期貨交易所中證 1000 股指期貨合約交易細則》(征求意見稿)和《中國金融期貨交易所股指期權合約交易細則》(修訂征求意見稿),并向社會公開征求意見。中金所上次推出新的權益類產品,還是在 2019 年推出的滬深 300 股指期權。而最近一次推出股指期貨新產品還是在 2015 年推出的中證 500 和上證 50 股指期貨,此次征求意見稿的發布,意味著時隔 7 年中金所或將再次推出新的股指期貨產品。

近兩年,市場對中證 1000 指數的關注度持續增加,以目前市場上規模最大的南方中證 1000ETF 為例,其基金份額從 20 年初的不到 3 億份突飛猛進到現在的超過 22 億份。而在股指期貨方面,資者對新品種的上市的呼聲也是持續不斷。毫無疑問,中證 1000 期貨的上市會對國內權益市場的發展產生一定意義的積極作用。

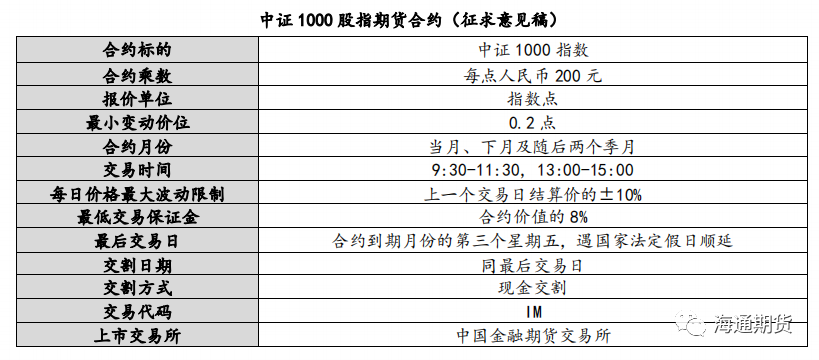

從此次的征求意見稿來看,中證 1000 指數期貨在合約設計與現行的中證 500 指數期貨的合約基本一致。200 元合約乘數使得 1 手 IM 合約的合約價值將在 130 萬元左右,而 8%的最低交易保證與 IC 合約的規則一致,但是根據現行的情況,IM 合約實際上市時保證金水平上調是大概率事件。

二、 中證 1000 股指期貨的積極作用

A.中證 1000 股指期貨的上市將是對現行股指期貨產品體系的完善

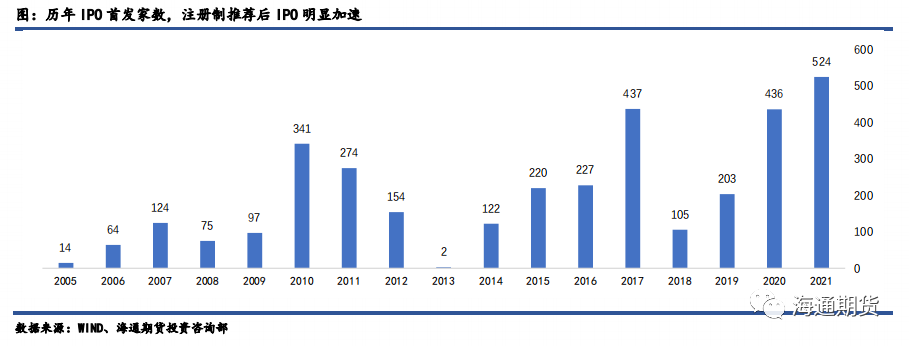

1、從成份股標的覆蓋率的角度來看,在 15 年 6 月中證 500 股指期貨(IC)上市之后,疊加早已上市的滬深 300股指期貨(IF),股指期貨對 A 股市場標的的覆蓋為 800 只股票,對 A 股全部上市公司家數的覆蓋率為 30%左右。隨著近幾年注冊制的推進,上市公司家數出現了明顯上升,導致現在 IC 和 IF 成份股標的對 A 股的覆蓋率下降至了

17%。所以,中證 1000 股指期貨(IM)的上市,可以將股指期貨(IC+IF+IM)對 A 股的覆蓋率提升至 35%以上,這將增加股指期貨對市場中性類產品和指數增強類產品的吸引力。

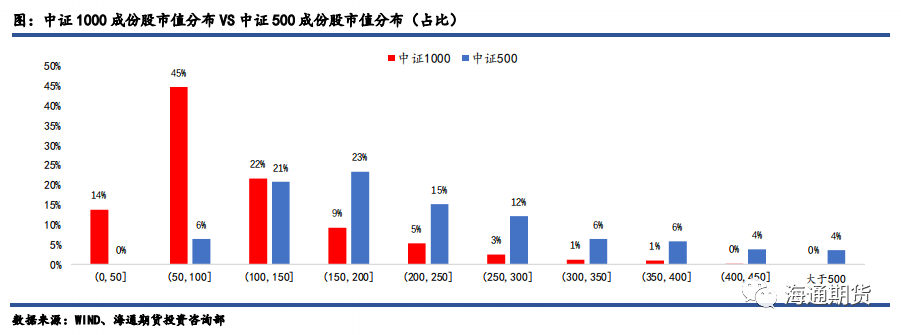

2、15 年 6 月 IC 上市時,中證 500 成份股總市值的平均數為 166.1 億元,中位數為 148.5 億元,而到 22 年 5月中證 500 成份股總市值的平均數已升至 235 億元,中位數則升至 197.5 億元。從中證 500 成份股總市值分布的角度來看,其分布重心已從 100-150 億檔升至 150-200 億檔,結構也出現了明顯右移的特征。更重要的是,超過 300億市值的成份股所占中證 500 的權重已經從 15 年 6 月的 13.5%上升至 22 年 5 月的 36.9%,中證 500 已經從原來更多代表小盤股的指數變成了現在更多代表中盤股的市場。由于小盤股融券成本較高,所以 A 股市場上缺少較好的對沖小盤股風險的工具。中證 1000 成份股總市值的平均數為 109.3 億元,中位數為 88.14 億元,其成份股總市值分布重心落在 50-100億檔,低于 150 億市值的成份股所占中證 1000 的權重在 60%左右,所以中證 1000 股指期貨的上市可以填補目前 A股市場對小盤股對沖工具的缺失。

B.豐富中性策略賽道,同時緩解 IC 長期深貼水現狀,有助于中性產品規模的增加

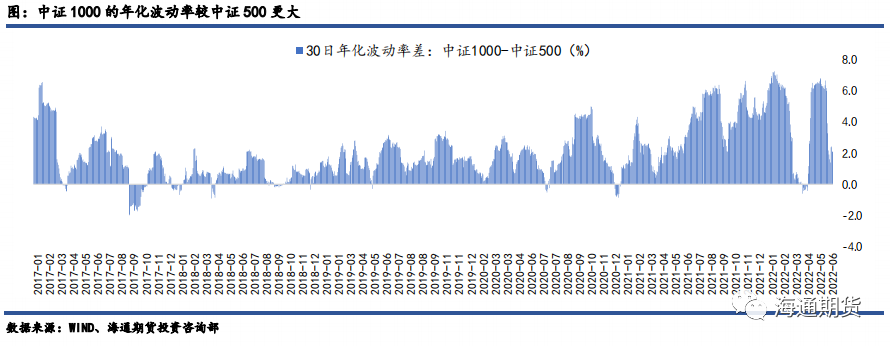

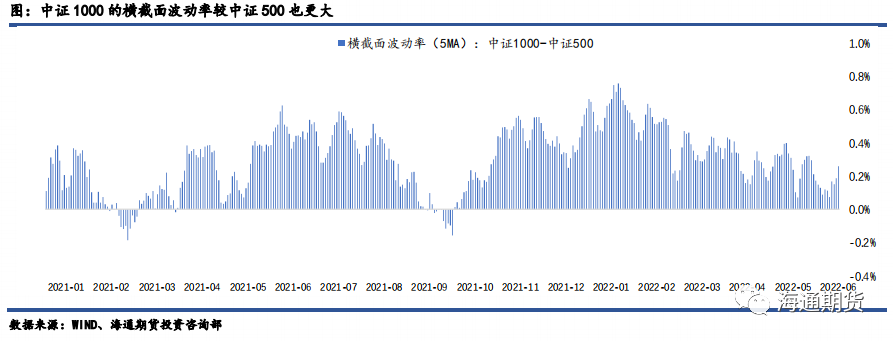

1、從指數波動率的角度來看,中證 1000 的年化波動率要更大。近一年中證 500 的 30 日年化波動率的平均值為 19.3%,中證 1000 則為 23.8%,且從 2020 年之后中證 1000 的波動率較中證 500 的差值持續增加。

2、從指數橫截面波動率的角度來看,中證 1000 的橫截面波動率也要更大。近一年中證 500 的橫截面波動率的平均值為 2.50%,中證 1000 則為 2.84%,表明中證 1000 成份股的 Alpha 環境也可能好于中證 500。

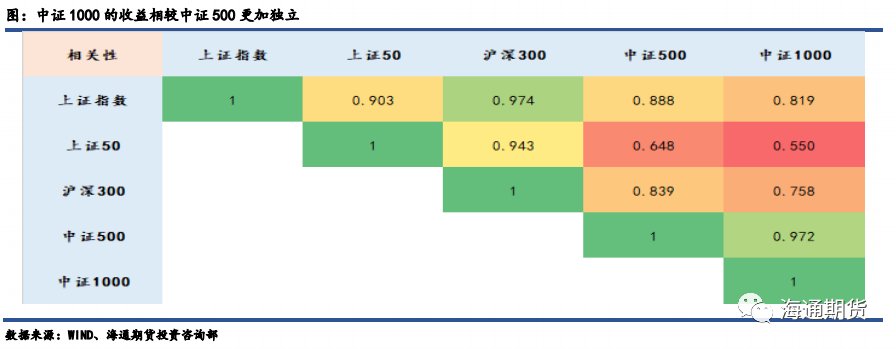

3、從指數收益相關性的角度來看,統計過去九年日度收益的相關性,中證 1000 與上證 50 的相關性為 0.550,與滬深 300 的關系為 0.758。也都要低于中證 500 與上證 50(0.648)和滬深 300(0.839)的相關性,表面中證 1000收益的獨立性也相對較強。

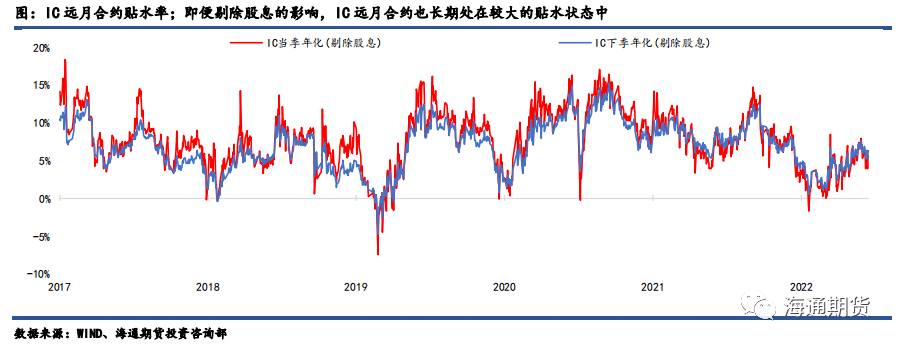

4、相較中證 500 而言,中證 1000 有價格波動更高、收益相關性更低的特點。且由于成分股數量更多所覆蓋的細分行業也更廣,這都是中證 1000 在 Alpha 挖掘的相對優勢。中證 1000 期貨的上市可以增加市場中性類產品的規模容量,也有望緩解目前由于中證 500Alpha 賽道過于擁擠而導致的 IC 長期深貼水的問題,持續的深貼水對 IC 遠月合約的流動性和價格發現的功能都產生了較為嚴重的負面影響。

C.市場期待著股指期貨“常態化”的進一步推進

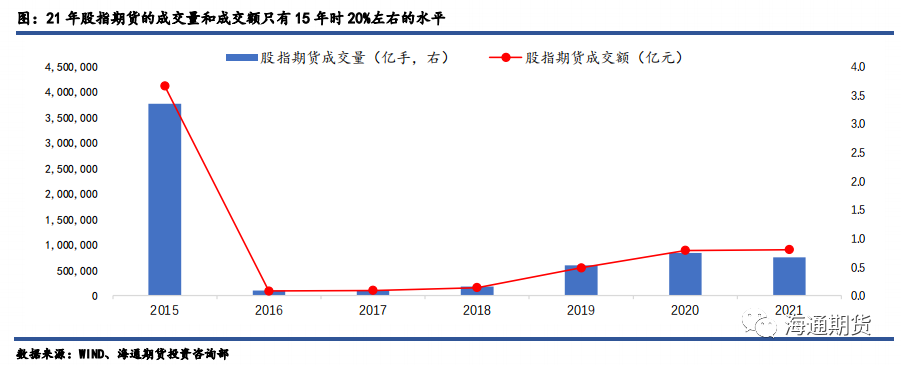

我們注意到在本次的征求意見稿中,中證 1000 股指期貨(IM)的最低交易保證金為合約價值的 8%,這個保證金水平是比現在實際運行的 IF 和 IC 合約保證金水平都要低的。自從股指期貨“松綁”的開始以來,市場一直期待著政策“常態化”的實施,這個“常態化”不僅僅是保值金水平的回歸常態,還有平今手續費的回歸常態。由于目前過高的平今手續費導致了高頻策略幾乎在股指期貨上沒有可行的運行環境,而高頻策略又是股指期貨流動性尤其是遠月合約流動性重要的提供者,這也是在經歷了多年“松綁”之后,目前股指期貨的成交量和成交額也僅僅只有 15 年時 20%左右水平的核心障礙之一。而遠月流動性的不足,也會引起交易時摩擦成本和沖擊成本過大的問題。

責任編輯:李鐵民

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)