一、2月花生行情回顧

2月份花生期價先揚后抑,月度收漲2.74%至10878元/噸。供給偏緊是刺激花生期價運行重心上行的主要因素。基層花生余量較常年明顯偏低,上貨量較小,使得產區花生價格易漲難跌。進口花生報價自春節開始大幅走強,國內對進口花生需求尚可,港口庫存持續偏低,供給偏緊的背景下賣方議價能力較強,2月份花生期現貨價格均大幅上漲。但期貨交割標準對應高品質油料花生,散油榨利低迷的背景下壓榨廠對高價油料花生價格接受能力有限,對盤面價格上行空間形成一定限制,期價接近前期高點后技術型拋盤壓力較大,2月末花生期價出現滯漲回落的走勢。

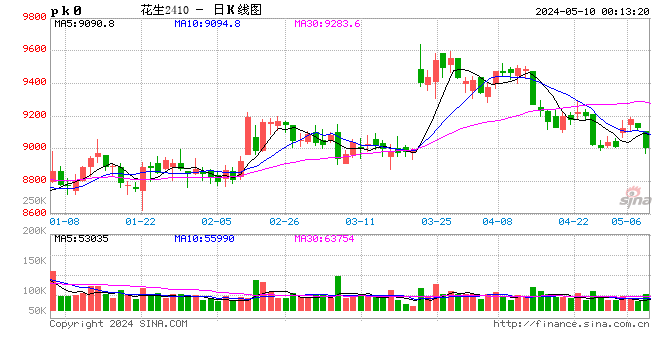

圖1:花生04合約價格走勢

資料來源:文華財經 方正中期研究院整理

圖2:花生現貨通貨價格走勢

資料來源:卓創 方正中期研究院整理

二、生產供應及進出口情況

1.全球花生生產情況分析

受益于種植面積的增加和花生種子改良帶來的單產的持續提升,全球花生產量近十年呈現穩步增長態勢,全球花生產量復合增長率為2.3%。中國是全球最大花生生產國,其次是印度,二者合計全球產量占比超過50%,除此之外,產量超過200萬噸的國家有尼日利亞、蘇丹、美國。花生產量預測方面,據2023年2月USDA報告,2022/23年度全球花生產量預計同比略減0.63%至5011.4萬噸,其中印度花生產量預計同比減少2.21%至665萬噸、塞內加爾花生產量同比增加1.31%至170萬噸、蘇丹花生產量同比增加6.16%至250萬噸、美國花生產量同比減少12.44%至252.6萬噸。

花生的消費主要包括壓榨、食用、飼用三個方面。全球花生表觀消費量增速同樣亮眼,近十年復合增長率為3.26%。歐盟、美國、日本等國花生主要用作食用,據2022/23年度預估數據,全球46.11%的花生用于食用消費、39.44%花生用于壓榨。由于近四年全球花生消費增速持續大于產量增速,全球花生期末庫存與庫存消費比近五年呈現震蕩下降態勢。2022/23年度全球花生期末庫存預計為441.8萬噸,同比減少39.3萬噸或8.17%。庫存消費比8.79%,同比減少0.81個百分點。

圖3:全球花生供需平衡表主要指標(百萬噸)

資料來源:USDA 方正中期研究院整理

圖4:各主產國花生產量變化趨勢(千噸)

資料來源:USDA 方正中期研究院整理

2.我國花生生產情況分析

2022年我國花生產量大幅下降,據卓創數據全國花生產量同比減少19.57%至1319.9萬噸,減產幅度處于歷史高位。據魚得水信息,2022年我國花生種植面積2591.93公頃或3887.9萬畝。花生果總產量959.52萬噸,花生仁總產量618.54萬噸,同比下降34%。

2022年花生大幅減產有以下幾點原因:一是上一年度花生行情低迷,在春節前后花生現貨價格一度跌至種植成本附近,種植收益遠低于其競爭作物玉米。二是花生種植自動化程度相較玉米明顯偏低,種植相對費事費力。近年來農村存在人口老齡化的問題,部分農戶也傾向于改種種植自動化程度相對高的作物。且2020年和2021年花生收獲期部分產區均出現大量降雨,農戶花生收獲期人工極其困難。農戶改種意愿強烈,據卓創數據,河南花生預估減少3成,山東減少3成,河北減少2-3成,東北減少1-2成,全國花生種植面積預計同比下降15-20%。三是花生生長期產區存在不利天氣,河南花生播種及生長階段部分產區出現干旱,飽滿度和產量受到一定不利影響。正常年份河南南部白沙春地膜花生出米率70%以上,局部達到75%,今年部分地區出米率約65-68%。春地膜花生果單產約有100-200斤/畝的下滑。駐馬店地區麥茬花生產量基本持平于正常年份,南陽部分未澆水地塊產量不理想。山東部分區域播種期持續干旱,部分產區單產下滑,顆粒飽滿度低于正常年份。遼寧低洼區域有澇災,綏中區域部分花生有白腐病現象。吉林和內蒙無極端不利天氣,花生漲勢較為良好。

整體來看2022/23年度花生減產幅度處于歷史高位。目前產區花生余量較常年偏少,上貨量持續偏低,產區花生價格呈現易漲難跌的模式。對于2023/24年度展望來看,今年花生種植收益較為豐厚,近期種子米的銷售較為火爆,新季花生種植面積大概率出現恢復性增長,對于2310及以后合約將產生一定壓力。

圖5:我國花生產量及種植面積變化

資料來源:卓創 方正中期研究院整理

3.我國花生進出口貿易情況分析

全球花生出口貿易量在400-500萬噸,占產量的10%左右,出口國集中在阿根廷、印度、美國、中國等,塞內加爾、蘇丹近幾年隨著產量增加,出口能力不斷提高。中國于2010年建立中國-東盟自由貿易區,自2011年初開始對大部分來自越南、老撾、柬埔寨和緬甸的貨物給予免稅待遇;自2015年起給予塞內加爾花生免征稅進口待遇;自2019年7月起給予蘇丹花生免征稅進口的待遇。2021年12月13日,國務院征稅稅則委員會關于給予最不發達國家98%稅目產品零征稅待遇的公告,國家包括花生和花生油主要進口國:蘇丹、塞內加爾。2022年1月6日,塞內加爾公布暫停征收花生出口稅的消息,塞內花生米進口成本下降300-350元/噸。2022年7月19日,中國允許符合檢驗檢疫要求的巴西花生進口。目前符合我國評估審查要求及有傳統貿易的塞內加爾、蘇丹、烏茲別克斯坦、越南、印度尼西亞、印度、阿根廷、美國、中國臺灣、埃塞俄比亞、巴西和緬甸等12各國家或地區的花生可以對華出口。

我國花生進口數量主要取決于進口利潤及進口政策變動。我國2015年開始逐步放大花生進口量。2017-2018年我國花生年平均進口22萬噸,2019年花生進口48萬噸,2020年花生進口量大幅增長至108萬噸,占國內產量6%。2021年國內花生價格逐步走弱,相應的由于進口利潤收窄,花生進口數量出現小幅下降,據海關數據,2021年我國花生進口100.5萬噸,同比減少7.54%。如將花生油折合成花生,我國共進口花生165.82萬噸,同比減少3.21%。受制于進口利潤窗口的進一步收窄和全球植物油供給緊張,2022年我國花生進口數量出現進一步下降,2022年我國累計進口花生66.59萬噸,同比下降33.68%。累計進口花生油28.08萬噸,同比增加4.26%。將花生油折合成花生,2022年我國累計進口花生131.89萬噸,同比減少19.11%。

圖6:我國花生及花生油進口情況

資料來源:海關 方正中期研究院整理

我國花生出口情況:我國花生出口主要是食用花生,出口目的地主要是歐盟和日本等國。過去十年,中國花生仁、果出口約在40-50萬噸之間波動,折合為花生果約在75-80萬噸之間。2020年花生仁果共出口39.88萬噸(折合為花生果約59.87萬噸),較2019年走低20.87%。2021年由于海運費大漲,導致我國出口至歐盟與美國出口至歐盟相比并無價格優勢,出口份額被美國搶占以及海外疫情嚴重,花生出口消費有所減少,2021年花生出口數量37萬噸,同比減少7.04%。2022年出口數據同比變動不大,2022年累計出口花生38.05萬噸,同比增加2.9%。總體上來講花生出口份額占比較少,對國內花生價格影響不大。

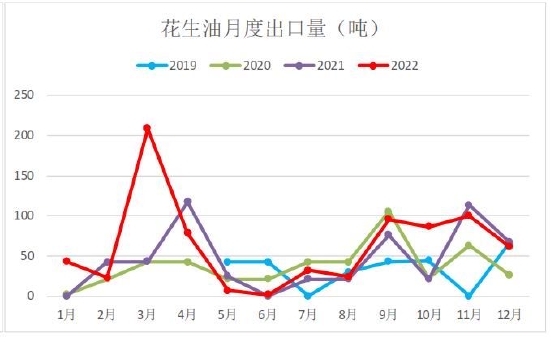

圖7:我國花生及花生油出口情況

資料來源:海關 方正中期研究院整理

三、花生消費需求及油廠壓榨情況

1.花生消費需求情況

中國花生消費結構按照下游消費行業區分主要是由壓榨、食用、種子等三部分組成。其中主要消耗渠道為壓榨。近年來,壓榨量的花生基本占到消費量的55-60%。食用花生占比35%左右。種用量取決于播種面積的變動情況,近幾年種子用量維持在120-150萬噸。

圖8:我國花生消費占比變化情況

資料來源:卓創

根據卓創資訊監測數據,2月國內規模型批發市場日均到貨874噸,較1月增加21.37%,日均出貨409噸,較1月增加6.38%。2月規模型批發市場到貨出貨均環比增加主要是因1月包含春節假期影響。節后終端有一定補庫需求,但花生價格走高后終端觀望心理增強,市場成交轉淡。

圖9:規模型批發市場出貨量

資料來源:卓創 方正中期期貨研究院

圖10:規模型批發市場出貨量累計值

資料來源:卓創 方正中期期貨研究院

2.花生壓榨廠收購及壓榨趨勢分析

圖11:山東市場花生粕(蛋白含量46%以上)日度市場價

資料來源:卓創 方正中期期貨研究院

圖12:臨沂市場花生油(壓榨一級花生油)日度市場價

資料來源:卓創 方正中期期貨研究院

圖13:壓榨廠壓榨利潤

資料來源:卓創 方正中期期貨研究院

豆粕供給緊張狀況緩解,疊加巴西大豆豐產預期較強,11月中旬起花生粕價格跟隨豆粕現貨價格呈現震蕩回落態勢。本年度巴西大豆產量創下歷史新高,3月下旬開始巴西大豆逐步到港,4-6月階段性大豆到港壓力較大,國內蛋白粕供給將逐步轉向寬松,花生粕價格后期仍有較大的下行空間。花生供給偏緊以及大宗油脂價格偏強對花生油價格產生一定提振,但年后是花生油消費淡季,高價也對需求產生一定抑制,花生成交較為清淡。在花生粕價格趨勢性走弱,花生油小幅偏強而花生價格大幅走強的背景下壓榨廠散油榨利持續虧損,且虧損幅度較深,嚴重抑制了壓榨廠對于油料花生收購的積極性,也對盤面價格上行空間形成一定限制。

圖14:油廠花生周度收購量

資料來源:卓創 方正中期期貨研究院

圖15:油廠花生累計收購量

資料來源:卓創 方正中期期貨研究院

圖16:油廠開機率

資料來源:卓創 方正中期期貨研究院

據卓創統計數據,2月份規模型油廠花生收購量2.43萬噸,環比走高17.16%。2月份壓榨廠收購量環比走高主要是受到1月份包含春節假期影響。壓榨廠開機率14.85%,環比下降6.26個百分點,同比下降0.51個百分點。目前壓榨企業花生油庫存較為充足而榨利持續虧損,壓榨企業對于高價油料花生接受程度依舊較為有限,收購策略或依舊較為消極。

圖17:壓榨企業花生庫存情況

資料來源:卓創 方正中期期貨研究院

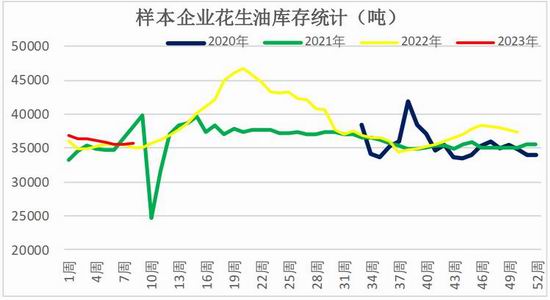

圖18:壓榨企業花生油庫存情況

資料來源:卓創 方正中期期貨研究院

四、供需平衡表預期及解讀

2022年花生大幅減產將導致2022/23年度花生供給趨緊。從供給上來看,期初庫存的小幅增加和進口量的預增難抵產量的大幅下降,花生總供給量預計同比明顯減少。受前一年度花生種植收益明顯低于競爭作物玉米以及花生種植自動化程度偏低影響,2022年花生種植面積大幅減少,疊加花生播種生長期部分產區出現不利天氣,2022年花生產量減產幅度處于歷史高位。國內花生價格處于歷史高位有利于花生進口數量的增加,3月中旬至6月份非洲進口花生階段性到港較多將對油料花生供給形成一定補充。需求端高價將對消費形成一定抑制作用。花生壓榨廠榨利持續低迷的背景下壓榨廠或以消耗自有庫存為主,油料花生消費將較為疲弱。總體上來看,供給減量明顯大概率導致2022/23年度花生期末庫存以及庫存消費比大幅走低,花生價格或延續高位震蕩運行。中長期來看,豐厚的種植收益將提振農戶種植積極性,2023/24年度花生種植面積大概率將恢復性增長,具體的增產幅度需觀察實際種植面積及花生生長期天氣。

表1:我國花生供需平衡表

資料來源:匯易網、海關 方正中期期貨研究院

五、季節性分析與技術分析

1.花生季節性分析

花生期貨上市時間較短,樣本較為有限,重點分析一下花生現貨季節性走勢特征。每年的8月份春花生開始上市,青黃不接的現貨市場中新花生往往較為搶手,花生價格走強的概率較大。9月份是新花生開始逐步大量上市,隨著供給的增加現貨價格回落概率較大。10-11月份是是花生購銷旺季,在產量正常或偏多的年份,油廠話語權較強,現貨價格弱勢運行概率較大,在減產年份農戶定價權較強,現貨價格則偏強運行。12-2月份,此階段為元旦和春節備貨旺季,價格震蕩偏強運行概率較大。3-5月進口花生陸續到港有效增加國內花生供給,此外隨著天氣轉暖,農戶有集中售糧需求,因為花生在5月份之前如不入冷庫存儲,則易酸價提升影響花生品質。因此,3-5月份花生價格下跌的概率較大。6-8月份,市場處于青黃不接階段,花生現貨貿易清淡,市場焦點在產區天氣,此階段易產生天氣炒作現象。

圖19:花生期貨連續合約季節性走勢

資料來源:同花順 方正中期期貨研究院

2.花生技術分析

期價在前期高點11500一線附近技術性拋盤較多,為壓力位。支撐位在10300附近,建議以區間高拋低吸思路對待。

圖20:花生04合約技術走勢分析

資料來源:同花順 方正中期期貨研究院

六、價差及套利分析

花生10/1價差建議以正套思路對待。2023/24年度期初庫存預期偏低,新花生上市初期價格或將維持高位。但2022/23年度農戶種植收益豐厚,近期種子米銷售較為火爆,2023年花生種植面積或將同比出現明顯增長,花生集中上市后價格將承壓,2401合約價格運行趨勢偏空。

圖21:花生10-1期貨合約價差走勢圖

資料來源:同花順 方正中期期貨研究院

七、全文總結及后市展望

2月份花生期價震蕩偏強,月度收漲2.74%至10878元/噸。供給偏緊是刺激花生期價運行重心上行的主要因素。基層花生余量較常年偏低,持貨商惜售挺價情緒較強,上貨量較小。進口花生1-2月份到港數量相對有限,報價春節開始大幅走強,港口庫存持續偏低,供給偏緊的背景下賣方議價能力較強。但高價對需求形成明顯抑制,期貨交割標準對應高品質油料花生,散油榨利持續虧損的背景下壓榨廠采購意愿較低,對盤面價格上行空間形成一定限制,期價接近前期高點后技術型拋盤壓力較大,2月末花生期價出現滯漲回落的走勢。

產區庫存低于常年,后市銷售時間窗口仍長,產區供應仍呈現偏緊的格局。但3月中下旬開始塞內和蘇丹進口花生到港量陸續增加,3-6月份是非洲花生季節性高港高峰期,進口花生對國內花生供給將形成一定補充,且4-5月份天氣轉暖,部分持貨商對水分偏高花生有一定季節性拋售需求,對于花生價格也將產生一定壓力。需求端來看,壓榨廠榨利近期持續虧損,油料花生采購意愿較為低迷,4-6月份巴西大豆到港壓力較大,花生粕價格仍有下行空間,壓榨廠榨利持續疲弱將降低壓榨廠對于高價花生的接受意愿。2022年農戶花生種植收益明顯改善,花生種植意愿大幅提升,近期種子花生的銷量也較為火爆反映出2023年花生種子面積大概率同比出現增加,同比增產幅度需關注花生生長期產區天氣情況,但種植面積預增將對遠期合約價格產生一定壓力。遠期合約逢高可布局少量空單。

方正中期期貨 王一博 王亮亮

責任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)