|

|

聚焦期指投資策略 實現產品創新(2)http://www.sina.com.cn 2008年03月28日 00:14 金牛財順

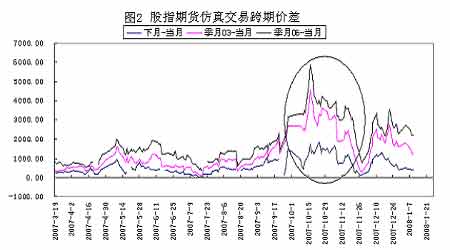

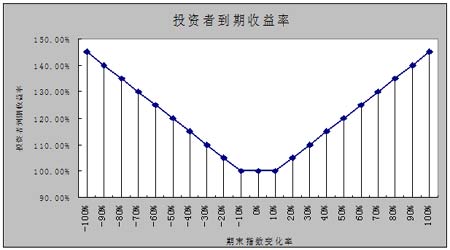

套利和保值 套利交易和保值與投機的區別是這兩者都要求同時持有相關資產方向相反的頭寸。套利交易者的損益與價差或比值的變化相關,例如買入股指期貨的當月合約,同時拋空遠月合約,那么當兩個合約之間的價差縮小時投資者盈利,反之則虧損。 保值并非以盈利為目的,而是為現有資產提供一個保險,當保值操作結束時,保留現有資產。例如投資者手上已經持有股票,為避免股票隨大市下跌,拋空股指期貨為之保值,當大市回升時將股指期貨空頭頭寸平倉而保留股票。 一、 套利 金融市場上,各種資產價格之間都存在著直接或者間接的關系,當交易沒有制度上的障礙時,如果相關資產價格偏離太遠,就會有回歸均衡的動力。發現價格之間的關系,利用市場重塑均衡的屬性,這便是套利交易的基本理念。 股票指數與股指期貨價格密切相關,于是有期現套利;股指期貨不同月份合約均受制于股票指數,于是在不同月份合約之間可以跨期套利;同一品種在不同市場交易,例如銅在上海、倫敦和紐約交易所均有交易,所以可以跨市套利;同一產業鏈上的商品存在聯系,例如大豆、豆粕和豆油,因此有跨品種套利。 如果將思路推廣到間接相關的品種,那套利策略就可以層出不窮。 由于價差或比值的放大或收斂比價格本身的漲跌有規律,所以套利被認為風險比單邊投機要小,但是風險小并不代表可以忽視。投資者從事套利交易,要注意兩方面的問題:(1)套利模型的估算誤差。套利交易在找到價格關系后,關鍵是核算套利成本,而成本是變化的。 (2)操作上的誤差。 嚴格意義上的套利要求雙向頭寸“同進同出”,但實際上很難做到。套利涉及的交易量通常比較大,最終的平均成交價格可能會不理想。 另外還有交易平臺方面的問題,當市場從事套利的資金比較多時,能否在相似的價位“搶到單”將決定套利的成敗。一些有實力的機構可以將上述誤差降低,但難以完全消除。因此投機交易中的一些風險控制措施在套利中也可以應用。一些成熟的交易者還可以利用甚至有意放大誤差,來從事風險套利,提高利潤。 作為中小投資者,參與套利可以考慮一些相對簡單的模式,例如跨期套利,而操作難度比較大的策略,例如期現套利,可以通過購買理財產品交由機構處理。 圖2顯示的是股指仿真交易中下月合約、季月合約與當月合約之間的價差圖。仿真交易難免失真,價差普遍都很大,但在10月份時,價差出現異動,季月與當月合約價差擴大到了一個明顯有利可圖的高點。在這種情況下,通過買入當月合約、拋空季月合約就是一個不錯的盈利機會。 二、保值 保值操作主要考慮以下幾個問題:工具、時機和數量。 要為股票保值,目前在工具上別無它選,只能采用滬深300指數期貨,需要考慮的是采用哪個月份的合約,這需要研究各個月份價格走勢和現貨的聯動特點以及合約流動性問題,一般來說采用當月合約。保值時機的選擇要根據需要來定,最好在進出時機的選擇上制定具體的操作標準,避免操作者的隨機性和主觀性。 數量上的選擇有兩個含義,一是需要保值的股票數量,是全部保還是部分保?這可以根據投資者的投資策略以及股票組合中各成分股的特點來制訂。 二是期貨合約的數量,期貨價格與現貨價格的變動比例不是嚴格的1:1,可以通過研究兩者間的變動特點來計算出一個更好的比例,并隨市場變動狀況做出調整。 最后要提醒的一點是,保值策略在實施時要充分估計到在保值過程中期貨頭寸上可能出現的浮動虧損,要有足夠的現金來應付保證金的需要,歷史上很多保值失敗的例子都是在這方面做的不夠。 產品創新 股指期貨的推出提供了一個做空股票市場的機制,并且交易靈活、成本低廉。有了這個工具,投資機構就可以設計出一些跟股票指數掛鉤的理財產品供投資者選擇,然后利用股指期貨來對沖這些產品所帶來的風險。 中國股票市場正處于牛市當中,這一點沒有太多人懷疑,但經歷了過去兩年的快速上漲后,今后一段時間里股票市場還能給投資者帶來多少收益,調整在何時出現,回調幅度有多深,則存在分歧。如果有一個投資產品,既能夠保護本金不受損失,又可以分享股市波動帶來的收益,相信對投資者會有吸引力。 基于這樣的目的,可以考慮發行以下形式的產品。

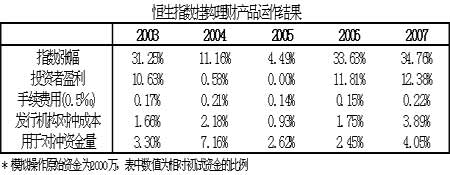

對投資者來說,這樣一個產品兼具了保本基金和指數基金的特點,同時還提供了一個間接參與股指期貨的機會,可以在市場出現大漲大跌的時候都獲益。而代價是要犧牲部分收益和機會成本以換得本金的安全。 對發行該產品的機構來說,投資者到期的收益和本金就是該機構的負債。 因此設計產品容易,對沖風險以及充分利用好籌集到的資金才是運作成敗的關鍵。上面這個理財產品,可以看作是以下幾個資產的組合: (1)滬深300指數看漲期權, 執行價為指數期初點數的110% (2)滬深300指數看跌期權, 執行價為指數期初點數的90% (3)無風險資產 其中無風險資產可以是銀行存款或者債券品種,只是目前中國市場還沒有相應的期權可供使用,所以給對沖操作帶來了一些難度,需要發行該產品的機構自行“制造”。自從期權定價理論出現以后,人們從其推導過程中受到啟發,發現可以通過動態調整期權標的資產的持有比重來跟蹤期權的價值變化,只要跟蹤誤差、復制誤差等因素控制得當,到期時就可以得到跟購買期權大致相同的收益結構。 利用股票組合可以復制指數看漲期權,但交易成本太高,而且誤差比較大。有了股指期貨,交易成本就可以大幅減少,而且還可以利用期貨的做空機制復制看跌期貨。國內股指期貨還沒有上市,我們用香港恒生指數作為上述產品的標底資產,用恒指期貨當月合約對上述策略進行模擬操作,每天調整,保證金按10%收取,手續費按萬分之五計算,結果如下: 從模擬運作的效果來看,最近5年中發行機構用于對沖的成本最高值不到4%,其中手續費所占比例較小,主要來自對沖操作中產生的誤差以及隱含的期權費。 用于對沖的資金量均不到8%,考慮到盤中可能出現的浮虧,可以將這個比例擴大到10%~15%。 因此,即使只將閑置資金存入銀行賺取利息,發行該產品也基本能夠做到不虧損。如果能夠充分利用好各種投資機會,用余下80%左右的資金賺取超過4%的收益,發行機構完全能夠從中盈利。 當然,在運用該策略進行實際操作時,發行機構可以根據自身投資管理水平和市場需要,在觸發上、下限,收益乘數、投資期限,投資收益支付頻率方面做出有利于投資者的調整,增強吸引力。在對沖成本和難度過大時,可考慮適當收取管理費。 結束語 以上從幾個大策略方向闡述了期貨交易的思路和應該注意的問題,強調了期貨交易是一個過程,而不只是簡單的市場判斷,處理好這個過程中的各個環節才是決定成敗的關鍵。 風險控制是貫穿各種交易策略的主題,只有先保存自己,才能有機會在實際交易中不斷提高。投資者熟悉了期貨的游戲規則和操作手法,就可以充分發揮想象力,將其靈活運用于各種投資策略之中,從而在資本市場上變得更加主動。 中證期貨 林帆 王曉黎

【 新浪財經吧 】

不支持Flash

|

||||||||||