三季度策略:債基配置為主股基調整為輔

債基穩健配置為主,股基動態調整為輔

——2014年三季度基金策略報告——

濟安金信基金評價中心主任助理、場內基金組組長 田熠

固收產品組組長 馬永靖

主動權益組組長 王瑜偉

一、基金投資市場展望

(一)A股市場展望:“趨勢行情難成,結構機會不斷”

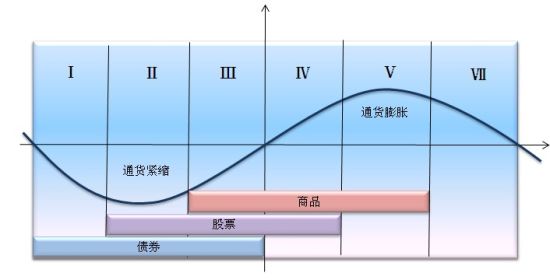

美林投資時鐘理論將經濟周期劃分為四個不同的階段——衰退、復蘇、過熱和滯脹,每個階段又都對應著表現超過大市的某一特定類別資產——債券、股票、大宗商品和現金。我們將這四個大階段細化為六個小階段來說明其背后的邏輯,第一階段,經濟衰退,資金面開始放松,但由于信心不足主要流入債券市場,股票市場表現較差;第二階段,經濟復蘇,商品見底,經濟預期有所改善,股票市場開始轉好,債券市場進入牛市;第三階段,每個市場都是牛市;第四階段,債券市場開始下跌,而股票和商品市場仍保持牛市;第五階段,經濟增速放緩、通貨膨脹壓力增大,股票和債券市場均開始出現下跌,商品市場仍是牛市;第六階段,信貸緊縮,需求下降,通脹回落,沒有一個市場處于牛市,現金為王。

圖1:美林時鐘經濟周期和資產配置圖

我們不難發現,在2008年金融危機以來,實體經濟經歷了較為明顯的“蕭條-復蘇-過熱-滯漲”周期,資產輪動總體遵循“債券-股票-商品-現金”的輪動路徑,其較好的指導了資產投資。

雖然2013年政府換屆后,經濟下滑與經濟轉型交織在一起,使投資品輪動周期發生變化,輪動規律看似變得模糊,然而細心梳理我們發現變化的只是節奏,輪動規律及趨勢并沒有根本改變。

2013年以來經濟下行趨勢確立,經濟改革沿循“退二進三”脈絡前行,管理層采用微刺激的方式平衡經濟下滑與穩增長之間的博弈。在此階段,從2013年貨幣成本高企現金收益可觀,到2014年以來的債券市場小牛行情,進一步印證了投資時鐘正徘徊于衰退期與復蘇期之間。

回顧2013年以來的股票市場表現,讓我們看到在特殊的歷史時期美林時鐘理論發生的變化。投資時鐘在衰退和階段性政策驅動的景氣之間搖擺,造成了股票市場的結構化行情,這也構成了投資者在股票上的擇時投資機會。隨著經濟數據不斷下滑,2014年微刺激仍將逐步加碼,這種結構性機會也將得到延續。

總體而言,2014年下半年經濟仍將圍繞改革、結構化調整與抑制下滑、穩定增長之間的博弈展開,經濟難以在短期出現有力反彈。在此階段市場形成趨勢性行情的概率較小,向上動力不足;又由于政策意愿與估值水平的強支撐,向下也沒有大幅下跌空間,因此我們對三季度市場的判斷傾向中性,指數箱體震蕩伴隨板塊輪動行情。

(二)貨幣市場:寬貨幣格局將延續

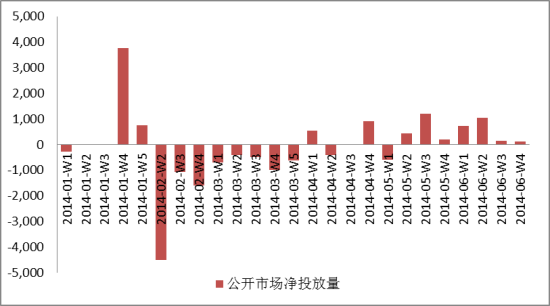

今年以來資金面整體較為寬松,央行[微博]并沒有延續2013年下半年中性偏緊的貨幣政策,而是根據市場狀況采用靈活的公開市場操作手段來調節流動性,正回購、逆回購、SLF等貨幣工具被頻繁的應用,央行通過公開市場操作微調的方式保證貨幣政策的穩健性。

除了通過公開市場操作釋放流動性外,還通過定向降準的措施對貨幣市場進行結構性調整。央行從2014年4月25日起下調縣域農村商業銀行人民幣存款準備金率2個百分點,下調縣域農村合作銀行人民幣存款準備金率0.5個百分點。之后在不到兩個月的時間里,也就是6月9日,央行發布二次定向降準公告,決定從6月16日起,對符合審慎經營要求且“三農”和小微企業貸款達到一定比例的商業銀行下調人民幣存款準備金率0.5個百分點。

盡管定向降準釋放的流動性規模有限,但信號意義較強。央行在距離年內首次定向降準時隔不到兩個月的再度定向降準,疊加再貸款工具以及其對商業銀行房貸業務進行窗口指導,微刺激“組合拳”不斷發力。

由此可見,與以往經濟增速低于預期,央行采用全面降準降息來刺激經濟的傳統手段不同,央行今年以來的貨幣政策的靈活性更強,采用靈活的公開市場操作進行預調微調以及采用再貸款和定向降準來進行結構性調整,以期達到有的放矢。

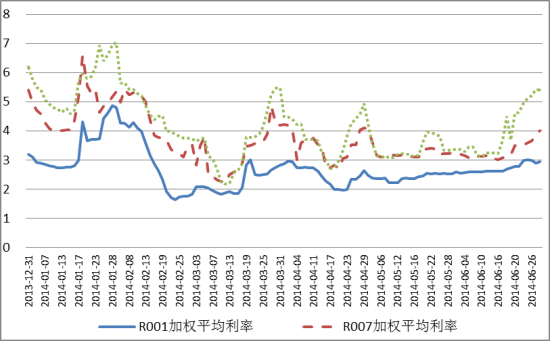

在央行溫和的政策影響下,資金利率與年初相比,除特殊時點有所提高之外,基本延續下行的態勢,以銀行間7天質押式回購利率為例,截止到6月18日,7天質押式回購加權平均利率已由年初的4.98%下行到3.09%,下行幅度較為明顯。雖然打新和6月底特殊時點對資金面有所擾動,使得7天質押式回購加權平均利率18日之后上升到4%,但資金面收緊的空間不大,隨著市場逐漸適應打新的節奏,貨幣市場整體流動性有望逐步回到前期的寬松狀態。

基于今年前半年資金面的整體情況和央行貨幣政策的微調,我們有理由相信,今年三季度資金面仍較為寬松。一方面,宏觀經濟增長仍然較弱,由于總需求較差,貨幣政策的主基調仍是保持逐步寬松。另一方面平穩的物價形勢,為貨幣政策預調微調提供了良好的環境。通脹水平溫和可控為貨幣政策調整提供了空間。第三,5月新增外匯占款明顯下降,表明外匯占款對基礎貨幣影響力減弱,定向寬松是未來流動性釋放主要渠道。就當前外匯占款震蕩回落背景下,央行將會繼續積極調整貨幣政策,以維持寬松的貨幣格局。

圖2:今年以來公開市場凈投放量

資料來源:濟安金信基金評價中心

截止日期:2014年6月30日

圖3:今年以來短期資金利率概覽

資料來源:濟安金信基金評價中心

截止日期:2014年6月30日

(三)債券市場:普遍看好信用債

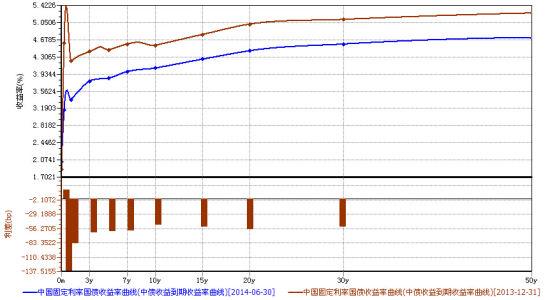

經歷了去年下半年的大跌,今年債券市場先抑后揚,在波動中走出了一波上漲行情。1月份債市繼續調整,春節過后,資金面逐漸寬松,短端債券收益率下行明顯,長端債券變動不大。進入3月份,債券市場未能延續2月份的回暖態勢,整體呈現弱勢震蕩格局。同時超日債違約事件的爆發,導致信用債收益率整體上行顯著,信用點差放大,部分交易所公司債價格跌幅較大。4月中下旬,債券市場利好不斷,定向降準的推出引發市場對于全面降準和降息的預期,債券市場投資者做多熱情再次高漲,長端債券收益率大幅下行,債券市場從猶豫中走出了一波像樣的上漲行情。

今年債券市場走牛的原因主要有三個,一是對于經濟的悲觀預期,經濟數據表明,我國經濟面臨下行壓力,這種悲觀預期對于債券市場來說是個利好;二是資金面的寬松,央行的貨幣政策由中性偏緊轉向中性偏松,無論是通過公開市場操作釋放流動性,還是采用定向降準和再貸款等措施調節經濟結構,都使得今年以來資金利率不斷下行,這有利于債券收益率走低;三是政策利好不斷出現,無論是新國九條還是127號文,以及針對新國九條推出的一些關于債券市場改革的細則,雖然實行起來還需要一個過程,但對于債券市場來說政策利好不斷,有利于債券市場長期的規范發展。

展望三季度,盡管短期經濟企穩回升的概率增大,但投資降速奠定了今年經濟增速的疲軟基調。“微刺激”政策的出臺主要是為了托底經濟,防范經濟風險的爆發,經濟周期下滑的態勢并沒有發生改變。在經濟疲軟、低通貨膨脹和貨幣寬松的市場環境下,債券市場有望繼續走出慢牛行情,不過未來不同券種之間將進一步分化。

就利率債而言,短端來看,當前資金利率已經處于低位,鑒于短期經濟企穩,當前貨幣政策全面寬松的可能性不大,這導致其下行空間有限;長端來看,當前期限利差已經回到正常水平,短端對長端形成制約。

圖4:中國固定利率國債收益率曲線

截止日期:2014年6月30日

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。