|

|

新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

國金證券:2008年11月基金投資策略報告(3)

二、固定收益類開放式基金投資建議

債券市場環境寬松中期趨勢向好、債券基金選擇近期采取穩健原則——債券型開放式基金投資建議

債市環境保持寬松,中期趨勢繼續向好

在前期策略中我們提到“債券市場階段環境寬松”,這一觀點在過去一個月的債券基金中也得到體現,債券型基金加權平均凈值增長率達到2.33%,多只產品收益率超過3%。

從未來三到六個月的市場情況看,債券市場依然保持寬松的環境,市場中期趨勢繼續向好:

前以敘及,世界經濟減速對我國的出口產生負面影響,未來的出口增速仍將繼續回落,包括中國在內的新興市場經濟增速將逐步放緩,政府需要加速經濟轉型,從而減少對外部的依賴度,其中四季度啟動的災后重建帶來的投資增速回升將成為政府短期緩解經濟過快減速的重要途徑,而從中長期看刺激內需則是保持經濟長期穩定的重要選擇。

9月份CPI同比上漲4.6%,增速進一步回落,食品和居住價格的下降是CPI回落的主要原因,而隨著我國秋糧豐收、生豬存欄量的上升,未來食品價格再度大幅上漲的風險大大降低。在國際金融、經濟形式動蕩對需求預期的沖擊下,國際市場油價及大宗商品價格未來仍有回落的空間,PPI仍將繼續回落,從而降低我國輸入型通貨膨脹的壓力。因此,在上述因素的作用下,同時伴隨著未來隨著同比基數的上升,四季度及明年上半年CPI仍有較大幅度下降的可能,通脹壓力大大降低、或許已經不再是問題。

前以敘及,在經濟下行風險不斷加大的情況下,政府四季度經濟工作會議顯示政府的工作重心全面轉向保證經濟的平穩增長方面,預計未來的貨幣政策將進一步放松,在通脹壓力降低的背景下,未來央行仍有一定的降息和下調準備金率空間。

資金方面,一方面存款準備金率的下調(以及進一步下調預期)背景下銀行體系資流動性供給增加;另一方面,股票市場持續調整強化了債券市場的“穩定收益”特征,尤其是近2月降息背景下債券市場的上漲更增加了債券市場對資金的吸引力,直接以及間接通過債券型基金、債券型理財產品流入債券市場資金增加,債券市場流動性階段充裕。

因此,綜合上述對債券市場未來三到六個月的分析判斷,“固定收益類資產(不含可轉債)+適當參與新股申購”模式下的債券型基金預期年收益率可達到6%~10%(與我們年初預期一致),對于追求資產保值及一定幅度增值的投資者而言,當前的債券型基金基本能滿足其投資需求。

從絕對收益角度出發投資債券型基金近期采取穩健原則

不過,基于經濟下滑及進一步降息的預期,近期債券市場大幅上漲,目前市場收益率水平已經反映了50基點左右的進一步降息空間,未來經濟下滑及降息時間、幅度的變化將引起債券市場的波動。另外,在近期的債市上漲中,中長期債券漲幅相對較大,債市收益率曲線趨于平坦。因此,從絕對收益角度出發建議近期在債券基金選擇上采取穩健的原則,側重持倉久期適中的債券型基金產品。

另外,今年以來信用類債券市場取得較快發展,并成為債券型基金提高收益的重要投資品種,但考慮到全球經濟和國內經濟增速放緩背景下企業盈利能力的下降,信用產品的信用風險或將逐步顯現,穩健操作思路下建議側重重點投資高信用等級信用類債券的債券型基金。

綜合比較產品設計定位、操作穩健性、持債結構及偏好等因素,建議關注華夏債券基金、博時穩定價值債券基金、大成債券基金、建信穩定增利債券基金、鵬華普天債券基金等注重流動性控制、操作穩健的債券型基金產品。

圖表11:重點推薦債券型基金三季度末持倉結構(表中比例為占資產凈值比例)

| 基金名稱 | 股票 | 債券 | |||||

| 債券類合計 | 國家債券 | 金融債 | 央行票據 | 企業債 | 可轉債 | ||

| 華夏債券基金 | 0.15% | 100.59% | 10.42% | 27.20% | 35.83% | 24.79% | 2.35% |

| 大成債券基金 | —— | 89.70% | 5.00% | 36.31% | 23.88% | 24.52% | —— |

| 鵬華普天債券 | 2.00% | 88.13% | —— | 72.63% | 14.71% | 0.80% | |

| 博時穩定價值 | —— | 115.03% | 16.50% | 51.74% | 25.33% | 13.26% | 0.04% |

| 建信穩定增利 | 0.09% | 152.18% | 39.06% | 20.31% | 78.36% | 7.10% | 1.37% |

“浮盈”增加提升貨幣市場基金階段收益——貨幣市場基金投資建議

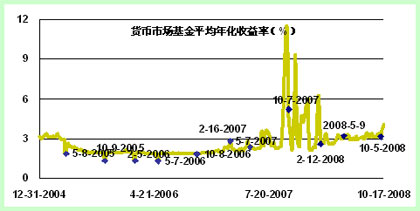

10月份(2008.09.22~2009.10.21),貨幣市場基金平均年化收益率(不包括B級基金及產品設計久期相對較短的上投摩根貨幣基金)為3.59%,與9月份相比上升約30個基點。短期來看,利率變化下“浮盈”的增加以及1年期央票發行利率的相對倒掛使得貨幣市場基金收益率維持相對穩定甚至有所攀升。但隨著利率的進一步調整,貨幣市場基金收益率中長期看將跟隨利率呈現下移趨勢。

圖表12:貨幣市場基金平均收益率情況變化情況

對于貨幣市場基金選擇,建議在注重基金歷史收益及穩定性的同時,關注其規模及流動性因素。綜合對這些因素的分析比較,建議關注華夏現金增利、博時現金收益、南方現金增利、建信貨幣、嘉實貨幣、工銀瑞信貨幣、易方達貨幣等貨幣市場基金。

圖表13:重點關注貨幣市場基金情況比較

| 名稱 | 三季度末份額(億份) | 近一季度年化收益率 | 收益率標準差 | 近半年年化收益率 | 收益率標準差 |

| 嘉實貨幣 | 130.97 | 4.199% | 2.098% | 3.637% | 1.589% |

| 建信貨幣 | 49.88 | 3.684% | 0.831% | 3.434% | 0.661% |

| 方達貨幣 | 34.06 | 3.472% | 0.899% | 3.389% | 0.671% |

| 博時收益 | 180.47 | 3.446% | 0.160% | 3.369% | 0.155% |

| 華夏現金 | 210.57 | 3.565% | 0.537% | 3.307% | 0.513% |

| 工銀貨幣 | 85.55 | 3.354% | 0.328% | 3.200% | 0.360% |

| 南方增利 | 100.93 | 3.316% | 0.420% | 3.172% | 0.361% |

| 同業平均 | 31.83 | 3.296% | 0.558% | 3.153% | 0.542% |

注:同業樣本不包括久期設置較短的上投摩根貨幣市場基金及各貨幣市場基金的B級,統計截止2008.10.21。