21世紀(jì)經(jīng)濟(jì)報道記者胡天姣 北京報道

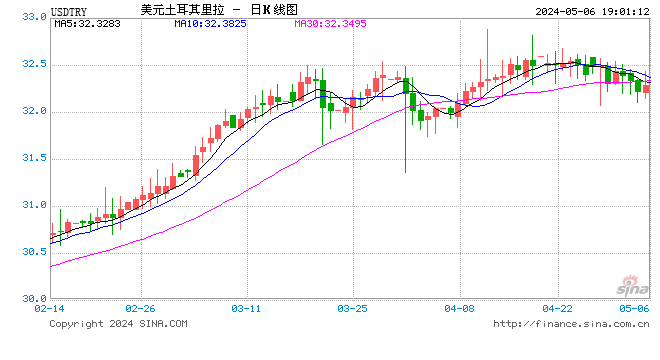

土耳其的法定貨幣——里拉,一瀉千里,內(nèi)外雙殺。

3個月前,1美元還能換到8個里拉,而最近一度能有17個。更糟糕的是,土耳其民眾也許1個月前能用10里拉買到的面包,現(xiàn)在需要支付12個里拉。

不足百日,里拉暴跌超50%,該國CPI上漲21%,股市連續(xù)三日熔斷。土耳其,新興市場曾經(jīng)的頂級翹楚,于電光火石間一落千丈。甚至在十天前,已有國際投行宣告停止發(fā)布關(guān)于里拉的任何信息,并告誡投資者不要依賴該行此前提供的建議。

即便此后土耳其總統(tǒng)埃爾多安(Tayyip Erdogan)如夢初醒,承諾一系列穩(wěn)定政策,包括彌補(bǔ)里拉存款持有人的損失,然短期內(nèi)土耳其光環(huán)不再,頹勢難改。

百日禍端,早有伏筆。

此番危機(jī)的導(dǎo)火索,是面對逐月高企的通脹,土耳其央行依然在3個月內(nèi)連續(xù)4次大幅降息500點。因為在實業(yè)家出身的現(xiàn)任土耳其總統(tǒng)埃爾多安的眼里,高利率是“萬惡之母”,企業(yè)借貸成本上升,經(jīng)濟(jì)便無從得到發(fā)展。為追求低利率,埃爾多安此前已經(jīng)連續(xù)罷免了三位央行行長。

然而,羅馬不是一天建成的。

土耳其的經(jīng)濟(jì)發(fā)展,一直是以“三高”為代價:高通脹,通脹超過10%是為常態(tài);高外債,外債占GDP比重居高不下,且短債比重大;經(jīng)常賬戶高赤字,國際貿(mào)易中多處于逆差地位,美元儲備嚴(yán)重不足。“三高”疊加,埃爾多安本就失去把控力。再加上2018年二季度后美國經(jīng)濟(jì)強(qiáng)勢復(fù)蘇,美元強(qiáng)周期來臨,稍有個風(fēng)吹草動,國際資本就會外逃。

事到如今,埃爾多安手中底牌已經(jīng)不多。

政府“信用”承諾,里拉頹勢仍難改

里拉節(jié)節(jié)墜跌與此前土耳其股市接連兩天熔斷為新經(jīng)濟(jì)措施出臺的直接誘因。

12月21日,伊斯坦布爾100指數(shù)再次下跌5%,再次觸發(fā)熔斷,成為全球表現(xiàn)最差的股市。此前的12月17日,受連續(xù)第四次降息影響,里拉匯率一度下挫8%,伊斯坦布爾100指數(shù)同日收盤下跌超8.5%,期間兩度觸發(fā)熔斷,為今年3月以來的最大跌幅。

12月20日,伊斯坦布爾100指數(shù)再次下跌,盤中跌幅一度再次達(dá)到8%,兩次觸發(fā)熔斷。美元對里拉匯率期間一度跌至18.3624,里拉創(chuàng)歷史新低。

2022年3月到期的10億美元土耳其美元債券的收益率從周五的5.4%上升到周一的7.3%,高于今年年初的3.1%。

面對股債匯三殺情境,當(dāng)?shù)貢r間12月20日晚間,埃爾多安在內(nèi)閣決議后表示,政府將推出一系列提振里拉的特別措施,包括保護(hù)儲蓄不受當(dāng)?shù)刎泿挪▌拥挠绊憽T撚媱澫拢衾锢瓕τ餐ㄘ浀牡^銀行承諾的利率,政府將彌補(bǔ)里拉存款持有人的損失。

“從現(xiàn)在起,土耳其公民不再需要因擔(dān)心匯率波動可能會抵消利息收益而將他們的里拉存款轉(zhuǎn)換為外幣。” 埃爾多安稱,新出臺的措施旨在減輕散戶投資者對美元的需求,并結(jié)束長達(dá)三個月的里拉動蕩。

土耳其財政部表示,儲蓄計劃將只對個人開放,而不是企業(yè),他們將被要求承諾將自身的資金鎖定至少三個月,方能受益于匯率擔(dān)保。

12月20日推出的其他措施包括:土耳其當(dāng)局將提供無本金交割遠(yuǎn)期,以幫助出口商減輕因波動水平升高而產(chǎn)生的外匯風(fēng)險;投資于政府發(fā)行的里拉票據(jù)的預(yù)扣稅將從目前的10%降至0%;政府為私人部門勞動者提供的可選養(yǎng)老金比例從25%升至30%。

官方消息一出,原本直墜的里拉隨即扭轉(zhuǎn)頹勢,從低點反彈,于短短近三個小時內(nèi)飆升逾30%,美元對里拉匯率升至13.3489,錄得歷史上單日最大波幅。

然效果短暫。12月21日,伊斯坦布爾100指數(shù)再次下跌7.9%,再次觸發(fā)熔斷機(jī)制,創(chuàng)下20多年來的最大三日跌幅。美元對里拉匯率在14.0352與11.0953間搖擺,三個月和一年的波動性均達(dá)到歷史最高水平。12月22日,美元對里拉匯率開盤價報12.2737。

是埃爾多安的經(jīng)濟(jì)學(xué)觀點促成了上述場景。面對高企的通脹,在全球主要央行升息平抑過熱的經(jīng)濟(jì)下,土耳其央行按照埃爾多安的要求,反其道而行,自2021年9月以來,進(jìn)行了讓市場迷惑的連續(xù)四次降息。

土耳其央行分別于2021年9月23日、10月21日、11月18日及12月16日連續(xù)降息四次,基準(zhǔn)利率由19%調(diào)降至14%。里拉接連貶值,美元對里拉匯率于12月17日跌至約17.15。

通脹壓力下,土耳其央行也曾加息,而也正因加息舉措與埃爾多安觀點不符,后者已于兩年內(nèi)撤換了三位央行行長。

2021年3月19日,在加息200個基點,上調(diào)基準(zhǔn)利率至19%后,前土耳其央行行長阿巴爾連夜遭解職。股市、債市與匯市同時崩盤。里拉一天之內(nèi)貶值16%,創(chuàng)下2018年以來最大單日跌幅,土耳其股市出現(xiàn)20年來最嚴(yán)重的兩天暴跌,兩日內(nèi)三次熔斷,10年期國債收益率上升4.5%至18.0%。

自2020年11月上任以來,阿巴爾曾多次加息以遏制通脹。在任職的4個月里,他累計四次共加息875個基點,將基準(zhǔn)利率上調(diào)8.75個百分點至19%,以支持里拉并遏制通脹。

土耳其“三高”

一直以來,土耳其的發(fā)展道路是以高通脹、高外債、高經(jīng)常賬戶逆差為代價換取經(jīng)濟(jì)增長,而“三高”也正是其經(jīng)濟(jì)的脆弱性所在。

通脹是土耳其經(jīng)濟(jì)的沉疴頑疾。20世紀(jì)90年代,土耳其的通貨膨脹率一度達(dá)104%,2001年通脹率高達(dá)40%。2003年,在時任總理的埃爾多安實施改革后,土耳其通脹率控制在5%-8%左右。

2017年,土耳其的經(jīng)濟(jì)增長率達(dá)到了7.4%,在G20中處于領(lǐng)先地位,但在埃爾多安的強(qiáng)刺激下,2003年到2020年間,土耳其的廣義貨幣(M2)增加超20倍,土耳其通脹率常年維持在10%左右的高位。

雖經(jīng)濟(jì)表現(xiàn)為新興市場翹楚,但卻隱患重重。

在2008年后大舉外債刺激經(jīng)濟(jì)的情況下,高外債便最土耳其經(jīng)濟(jì)脆弱性最為明顯的體現(xiàn)。2010年初,土耳其的私有和上市銀行總計有外債1750億美元,幾乎均為美元或歐元債務(wù)。2018年第一季度,該數(shù)值已達(dá)至3750億美元,其中1250億美元為短期債務(wù),而截至2018年3月,土耳其外債總額是外匯儲備的5.4倍之多,外債負(fù)擔(dān)極為嚴(yán)重。

如今,土耳其政府如今外幣債務(wù)為4464億美元,占全部債務(wù)總額度的60%,高于2017年的39%,這意味著,每當(dāng)里拉對美元匯率下滑時,政府償還債務(wù)負(fù)擔(dān)的成本就會增加。土耳其央行數(shù)據(jù)顯示,截止2021年9月,土耳其銀行約有830億美元外債將在未來12個月內(nèi)到期。

而土耳其央行本月為緩解里拉貶值而連續(xù)五次干預(yù)外匯市場又進(jìn)一步削減其稀少的外匯儲備。但此輪五次干預(yù)市場累計動用僅50億美元。而在1997年東南亞危機(jī)期間,為穩(wěn)定港幣,香港方面曾動用近150億美元干預(yù)外匯市場。

根據(jù)土耳其央行11月19日發(fā)布的數(shù)據(jù),土耳其外匯總儲備為1290億美元,其中610億美元是土耳其央行的外匯掉期。剔除掉期和其他負(fù)債(如法定準(zhǔn)備金)時,土耳其的凈儲備為-350億美元。土耳其或已沒有足夠的外匯儲備來定期拋售大量美元。

高經(jīng)常賬戶逆差同樣加劇了土耳其經(jīng)濟(jì)的脆弱性。自2002年至2017年期間,土耳其面臨連續(xù)16年的經(jīng)常賬戶逆差。2020年,土耳其經(jīng)常賬戶逆差為337.95億美元,而在2021年9月,土耳其經(jīng)常賬戶實現(xiàn)順差,為16.52億美元。

長時間的經(jīng)常賬戶逆差下,為滿足經(jīng)常賬戶持續(xù)增長的凈外匯支付需求,土耳其持續(xù)進(jìn)行資本項下的大規(guī)模外匯融資。而為了更加高效率融資,土耳其不得不高度開放資本賬戶以持續(xù)獲得外資流入。由此,土耳其較高程度地開放了資本與金融賬戶。

持續(xù)寬松性貨幣政策與常年累月的高通脹,疊加資本賬戶高度開放的背景,不斷強(qiáng)化土耳其里拉的貶值壓力。

如今壓力在加重。全球央行已開啟加息潮。美聯(lián)儲已明確表示,將加快縮減購債步伐,明年或有三次加息。在如今美元仍為全球儲備貨幣的情況下,隨著美國貨幣政策收緊,原本流向新興經(jīng)濟(jì)體的資金開始轉(zhuǎn)向。國際金融協(xié)會數(shù)據(jù)顯示,11月下旬中國以外新興市場的資金凈流入量出現(xiàn)2020年3月以來的首次負(fù)值。

新經(jīng)濟(jì)措施效用恐不佳

12月20日出臺的包括儲蓄計劃在內(nèi)的新措施旨在減輕散戶投資者對美元的需求,并結(jié)束長達(dá)三個月的里拉動蕩。但分析師表示,新政策是否可持續(xù),仍有待觀察。

一位宏觀分析師對記者表示,她將儲蓄計劃理解為類似于鎖匯與加息的綜合措施,用以緩解資本外流壓力。“它可能更類似于“若里拉本身沒有貶值壓力就不加息,有貶值壓力就加息”的這樣一個期權(quán)形式。”

新加坡銀行固定收益研究主管Todd Schubert表示,若該計劃能在一定程度上恢復(fù)里拉零售儲戶的信心,這或意味著里拉最糟糕的時期已經(jīng)過去了。“然而,在利率提供一個可靠的抗通脹錨之前,里拉將趨于波動,并受到下行壓力。”

花旗在12月21日研報中指出,從財政部的角度看,新的儲蓄計劃或會成為當(dāng)里拉存款利率低于里拉貶值的幅度,從而對財政表現(xiàn)產(chǎn)生不利影響的情況下,采取緊縮貨幣政策立場的一個更為昂貴的選擇。

“持續(xù)的經(jīng)常賬戶盈余是新經(jīng)濟(jì)計劃的前提之一。”花旗研報稱,但若該計劃在短期內(nèi)逆轉(zhuǎn)里拉的實際貶值,從而對外匯供需動態(tài)產(chǎn)生不利影響,則很難實現(xiàn)這一目標(biāo)。此外,若土耳其通脹率仍然高于現(xiàn)行的土耳其里拉存款利率水平,擬議的計劃也無法保護(hù)儲戶。

花旗由此認(rèn)為,若沒有生產(chǎn)力驅(qū)動的國家對外表現(xiàn)的改善與更可預(yù)測的宏觀經(jīng)濟(jì)環(huán)境,僅靠這些新措施不太可能帶來持久的穩(wěn)定。

在一位外資行經(jīng)濟(jì)學(xué)家看來,土耳其央行12月的利率決策簡短聲明或暗示,該行11月看到的關(guān)于降息的“有限空間”目前已經(jīng)耗盡。“從字面上看,這可以被解讀為寬松周期已經(jīng)結(jié)束的跡象。”

“土耳其實際政策利率為-7.3%,處于歷史低位,而該國央行對里拉的疲軟和價格穩(wěn)定風(fēng)險的容忍度顯然已經(jīng)發(fā)生了變化。”他由此預(yù)計,在假設(shè)金融穩(wěn)定風(fēng)險不成為現(xiàn)實的情況下,土耳其2022年上半年將有300個基點的額外寬松政策出臺。

“在過去,土耳其央行最終會通過加息來應(yīng)對貨幣的不穩(wěn)定,這種情況可能再次發(fā)生。”上述經(jīng)濟(jì)學(xué)家解釋,但若該央行的反應(yīng)功能發(fā)生了更根本的變化,土耳其政策制定者可以結(jié)合使用其他工具來應(yīng)對里拉的大幅走軟。

回顧歷史,2013年6月美聯(lián)儲引發(fā)“削減恐慌”后,土耳其資本外流持續(xù),至2014年初,土耳其資本外逃加劇。土耳其央行被迫在2014年1月28日召開緊急會議,大幅加息550個基點,并宣布簡化貨幣政策框架,將主要依賴政策利率向市場提供流動性。

德意志銀行認(rèn)為,若土耳其央行沒有出臺任何的逆轉(zhuǎn)政策,該國整體通脹或?qū)⒃?022年5月達(dá)到40%,且存在繼續(xù)上行的風(fēng)險。“我們?nèi)匀徽J(rèn)為土耳其央行有必要在2022年第一季度末進(jìn)行緊急加息,至少加息300個基點。”

德銀預(yù)計里拉將繼續(xù)貶值,2022年2月貶值將超60%。Economist Intelligence Unit (EIU)預(yù)計,至今年年底,里拉兌美元匯率將為14.4比1。而鑒于美元走強(qiáng)、土耳其政策不可預(yù)測性,以及土耳其國內(nèi)對短期資本流動的依賴性,里拉將繼續(xù)在2022年-2026年間以年均名義貶值12.3%的速度持續(xù)貶值。

瑞銀在11月24日報告中預(yù)測,2022年第一季度末和第二季度,美元兌里拉匯率為10.2,第三季度末與第四季度末,該數(shù)值為10.5與10.8。

“不能排除里拉在市場持續(xù)擔(dān)憂通脹上升的情況下大幅走軟的可能性。在此背景下,繼續(xù)建議投資者遠(yuǎn)離里拉。” 瑞銀隨后于12月9日表示,決定即日停止對里拉的預(yù)測。

責(zé)任編輯:唐婧

投顧排行榜

收起

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

產(chǎn)品入口: 新浪財經(jīng)APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)