來源:財經五月花

近期,部分中小銀行對存款利率進行“補降”。面對未來可能出現的存款利率進一步下調,居民存款習慣會否發生新變化

“最后沖刺,完成指標任務的時間不多了。”春節后的一個普通工作日,涂然接到了來自領導的任務安排,掛掉手中電話,已是晚上8時。

雖然沒有奮斗在網點一線,但對于已在國有大行某支行個人業務有近八年工作經驗的涂然來說,今年“開門紅”壓力進一步加大,“任務更多了,現在我身上就背了20多個指標要完成,存款任務上億元”。

此前便已開啟的銀行“開門紅”,在節后進入了沖刺階段。從加大回饋力度,到上新產品以吸引客戶,銀行正積極“爭奪”客戶的春節紅包。

不過,對于愛好存錢的銀行客戶來而言,下行的存款利率卻時刻牽動著他們的神經。

近期,繼2023年末國有大行及股份制銀行調降存款掛牌利率后,部分中小銀行對存款利率進行了“補降”。在業內人士看來,未來存款利率將進一步下行。對于銀行客戶來說,存款習慣會否發生新變化?

硝煙再起,瞄準春節紅包

“年前排隊取錢,年后排隊存錢。”春節過后,遍地的“紅包殘骸”成為銀行網點的特定風景。

據華中地區某國有大行支行工作人員介紹,自大年初四起,其所在網點業務便開始增多,“每天都特別忙,大部分是來存錢的。基本上一個網點每天存兩三百萬元,有時候現金太多還得存放到上一級銀行的金庫里。”

龐大的存款需求下,攬儲硝煙亦在銀行間彌漫——除了常規的線下禮品贈送及抽獎活動,銀行用于吸引客戶的活動層出不窮。

以某國有大行節后在線上推出的“資產提升+保有禮”為例,根據該行宣傳信息,“本月較上月日均資產提升達1萬元及以上金額,即為達標,有資格領取對應檔位CC豆獎勵(即銀行推出的一種數字資產,可用于兌換各種權益)”,同時,“本月日均資產不低于上月即為達標,有資格領取對應檔位購物卡獎勵”。

例如,若客戶在1月新增資產30萬-50萬元,并在2月-12月連續持有資產,全年累計可獲得1500元權益。“日均資產、時點資產,再加上抽獎,這三項權益加起來很可觀,我準備把春節期間拿到的‘紅包’放進去存著。”一名銀行客戶表示。

“壓歲錢”亦成為不少銀行盯上的目標,就此專門推出兒童專屬的銀行卡和金融產品。以某城商行針對壓歲錢及紅包禮金而推出的定期整存整取存款產品“小京壓歲寶”為例,1000元起存,五年期年化利率可達2.65%。

此外,更有部分中小銀行“逆勢”提高存款利率以吸引客戶。

以河南地區某農商行為例,根據該行2月22日的微信公眾號推文,該行對存款利率進行了階段性上調,兩年及三年的年利率分別為2.35%及2.7%。需要注意的是,這一調整為銀行的限時活動,待結束后將恢復原利率。

定存難搶,門檻上升

銀行盯準“紅包”,背后是居民對于存錢巨高不下的熱情。

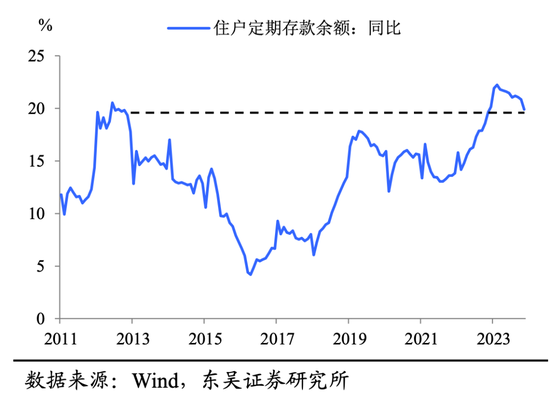

Wind(萬得)數據顯示,從2020年初到2024年1月,居民存款累計凈增長58.24萬億元,相當于2009年到2019年新增居民存款的總和。另據東吳證券研報,近年來居民定期存款走高。

不過,在降息背景下,想要覓得心儀的存款利率早已不再容易。

“終于存上了,在當地跑了好幾家銀行,找到了一家利率能達到3%的銀行。”上述分享貼所提存款行,是華中地區某城商行。春節過后,社交平臺的存款分享貼漸多,從多數人反饋的情況來看,3%左右的利率幾乎成為目前的“天花板”配置。

通過翻閱各銀行App,國有大行及股份行中,普通整存整取存款利率已經全部在3%以下,其中五年期存款利率僅為2%出頭。而在通常利率較高的大額存單中,2.5%的利率都已經難尋。

由于利率的差異,部分用戶將目光由原來熟悉的大行轉至中小銀行,“有些客戶沖著高利率把錢存去別的小銀行也攔不住。”某國有大行工作人員表示。

然而即使是中小銀行,亦受“降息潮”影響。據一名用戶分享,一年的時間里,其在某農商行的存款利率已經降了55個基點——2023年2月其存入的三年期整存整取產品年化利率為3.4%;2023年6月,同樣類型和期限的存款產品年化利率降至3.3%;到了2024年2月,上述產品的年化利率已降至2.85%。

“再也回不去了,現在定存要靠搶的。”一名銀行客戶表示,春節前曾收到客戶經理發來的一款“三年定存,利率2.95%”存款產品宣傳,本打算節后有閑錢再存的她,被告知該產品早已售罄。

除了額度有限,部分銀行還設置了資金門檻。據某城商行客戶經理表示,目前該行有售兩年期定存產品,1萬元起存,利率可達2.8%,但僅供春節新資金專享。

利率調降延續,以“穩”為先

當高利率已成往事,利率下行的趨勢在未來將進一步延續。

2月20日,市場迎來超強非對稱降息——中國人民銀行公布2月貸款市場報價利率(LPR)報價,一年期LPR維持3.45%;五年期以上LPR從4.2%降至3.95%,下降25個基點,創單次最大幅度。

另據國家金融監督管理總局公布的數據,截至2023年末,商業銀行重要指標凈息差下滑至1.69%,首次跌破1.7%關口。

在此背景下,市場普遍預計今年銀行存款利率將繼續調降。“從銀行今年的規劃上來看,大部分銀行已將降息情況預期在內,將通過資產端結構優化等方式緩解息差降幅。”中信建投研報分析稱。

值得注意的是,近期多家中小銀行“補降”存款利率(注:在此之前的2023年12月下旬,國有大行、股份制銀行對存款掛牌利率進行下調)。在業內人士看來,本次中小銀行跟進的速度有所加快。

以廣西地區某村鎮銀行為例,該行2月21日起,調整人民幣“整存整取”定期存款產品的執行利率,根據該行公眾號內容,五年期定存利率調降幅度最大,由3.9%調整至3.2%。其余存款中,三年期、兩年期定存下調20個基點,三個月、六個月定存利率則下調10個基點。

某股份制銀行客戶經理指出,新一輪降息就在不遠處,“盡早鎖定收益,且存且珍惜。”

當問及存款利率持續下行是否會對自己的存款習慣有所影響時,一名一直將存款作為主要理財方式的銀行客戶表示:“目前還是先存著,不排除未來把錢轉去別處投資,但前提是‘穩’。目前我正在考慮要不要買點客戶經理推薦的保險產品。”

“存款利率下行,看看R1低風險理財。”當存款利率對于客戶的吸引力在下降,部分銀行將低波穩健的理財產品作為爭奪資金的方向,一些產品收益“誘人”。

以某股份制銀行為例,其在宣傳頁主推代銷R1低風險理財產品及貨幣基金,理財產品主投存款類資產及債權類資產,包括7日至3年封閉期不同期限。業績比較基準在2.151%至3.217%(年化)之間。

另一家股份制銀行則推出“新資金專屬新理財”,據悉,該行代銷的理財產品具有“0權益,收益更穩定”的特點,R2中低風險等級四個月短期限,業績比較基準(年化)在3.2%-3.3%之間。轉入新資金達10萬元第四個自然日即可享購買資格。

“目前大部分客戶的投資偏好還是穩健為主。”上述股份制銀行客戶經理表示。

責任編輯:張文

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)