財聯社12月25日訊(編輯 瀟湘)隨著美國股債市本周三正式步入圣誕假期,美債市場其實正經歷三個“100”的重合:

算算日子,距離美聯儲9月18日正式開啟本輪降息周期,已經過去了將近100天的時間……

在這段時間里,美聯儲已經累計降息了100個基點——9月降息50個基點、11月和12月各降息25個基點;

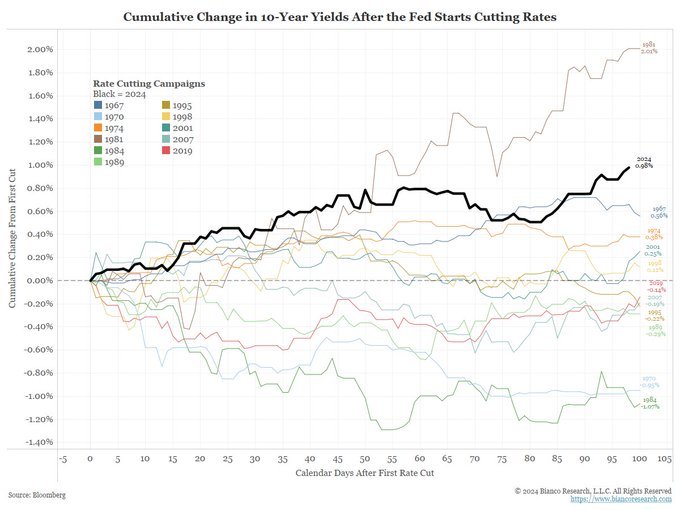

而在這降息百日降息百點的同時,美債市場在這段時期里的走勢,則是反而如同“加息”了百點——隨著10年期美債收益率在本周二一度升穿4.60大關,這一“全球資產定價之錨”自美聯儲9月議息日以來的漲幅已接近了100個基點。

這樣的場景,雖然投資者每天交易時可能沒覺得有什么——在特朗普不到1個月后即將再度上臺、美聯儲“明示”明年將放慢降息步伐的背景下,美債收益率尤其是長債收益率的上漲本身并不令人感到意外。但當業內人士在這個圣誕假期對市場進行復盤回顧時,或許還是能驚出一身冷汗。

事實上,這樣的走勢是極其罕見的,在過去四十多的降息周期里,基準10年期美債收益率在美聯儲降息后如此瘋漲的局面,只有一次比眼下更為夸張,那就是所有華爾街人士都不愿回憶起的1980年。

1980年前后美國經濟經歷的大背景其實可以用兩個字來形容:滯脹。

其源于第二次石油危機爆發后美國經歷的經濟衰退和通脹失控。在此背景下,時任美聯儲主席的沃爾克在1980年曾短暫降息,但這一貨幣寬松動作在短短幾個月后便很快又被推翻。

根據NBER定義,美國經濟于1980年一季度進入衰退。聯邦基金利率在當時從1980年3月的近20%下降至了7月的10%。

但接下來令人意外的是,經濟竟然出現了強勁的復蘇。當年10月,兩伊戰爭爆發,全球油價飆升,通脹風險再次降臨。由于經濟活動強勁反彈,再加上油價上漲帶來威脅,美聯儲很快開啟了新一輪緊縮,聯邦基金利率從當年10月的13%再度升至12月的20%。

頗有意思的是,在當時美聯儲降息后,以美債交易員為代表的投資者也是幾乎并不相信美聯儲降息能夠持續的——10年期美債收益率在美聯儲首度降息后100天里上漲了約200個基點。甚至于在當時,美聯儲越是喊出降息的口號,債券市場越是緊張,投資者紛紛拋售債券以防止惡性通脹降臨。

這樣的場景,雖然與眼下美債市場的處境并不完全貼合,但其實也有不少相似之處。

例如,對通脹的擔憂其實是一致的。市場參與者預計,隨著美國當選總統特朗普的上臺,以及其計劃削減稅收并對一系列進口產品征收關稅,美國通脹將再次加速。這些措施可能會擴大財政赤字,給收益率曲線的長端帶來壓力,并推高了長債收益率。

一些業內人士眼下甚至也開始預計美聯儲將“重走加息路”。例如,阿波羅全球管理公司首席經濟學家托爾斯滕·斯洛克近期就警告稱,美聯儲可能不得不在2025年重返加息之路,因為美國經濟持續強勁以及當選總統特朗普計劃實施的政策有可能會推高通脹。

也許,鮑威爾可能會發現,在由他主導了美聯儲40年來最為激進的緊縮行動后,在如何結束這段緊縮周期的歷程上,他也需要重新翻一翻記載著40多年前歷史的“教科書”。

責任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)