作者 | 《財經》研究員 張云 劉昕 編輯 | 楊秀紅??

對房企來說,退市并不是公司經營的終點。如何在喪失資本市場融資渠道的情況下,既要完成保交樓,又要解決債務與流動性危機,才是房企的生存關鍵

未到而立之年的泰禾集團(000732.SZ)退市了。

這家創建于1996年的閩系房企,年銷售額一度突破千億元,如今市值僅剩11億元。8月3日,已經更名為ST泰禾的泰禾集團宣布翌日摘牌。

這并不是今年以來A股摘牌退市的第一家房企。據《財經》不完全統計,在ST泰禾之前,今年已有七家涉房地產業務的上市公司從A股或港股完成退市。正在退市路上的房企則至少還有四家,同時,房地產鏈條上存在退市風險的建筑裝飾類上市公司也有四家。

與此同時,房地產政策出現調整的信號。今年7月24日,中共中央政治局召開會議,其中對地產表述出現了變化,會議明確“適應中國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策,因城施策用好政策工具箱”“積極推動城中村改造”。隨后各部門表態和政策節奏均超預期。長江證券分析認為,這意味著“穩增長”“促地產”已很迫切。

對于退市的房企來說,退市并非終點。毫無疑問,退市令它們基本喪失了在資本市場上融資的渠道,自救行動將面臨更嚴峻的挑戰。但可以看到,宏觀層面的支持政策正密集出臺。

中指研究院指數事業部總經理曹晶晶向《財經》分析認為,近期央行、國家金融監督管理總局發文延長了“金融16條”部分政策適用期,若企業融資環境逐漸修復,短期企業融資通道有望進一步打開。

根據億翰智庫的數據,今年上半年的港股中,佳兆業集團(1638.HK)、景瑞控股(1862.HK)、融創中國(1918.HK)三家企業接連打贏復牌戰,證明不少房企在停牌后并未實質性“躺平”。“企業的退市只說明現階段不能滿足資本市場的要求,從資本市場上退出來,并不一定代表企業會從市場上退出,或退出行業。”億翰智庫認為。

A股市場也涌現了一批在退市邊緣積極自救的房企,金科股份(000656.SZ)正是其中之一。這家公司通過連續的資本市場運作,將自己從面值退市的困境中解救出來,目前股價已經達到2.5元/股,暫時解除了面值退市的危機。

房地產企業的批量退市與行業政策的改善是否意味著房地產行業的利空已經出盡?58安居客地產研究院院長張波對《財經》表示,從目前來看,談地產行業利空出盡還為時過早。

瑞銀內地/中國香港房地產投資研究部主管林鎮鴻對《財經》表示,未來還留存在資本市場的地產股可能有兩個投資主題:一是國企占有率提升;二是消費基礎設施被納入公募REITs(不動產投資信托基金)試點范圍。

房企退市進行時

ST泰禾既不是第一家退市的房企,也不是最后一家退市的房企。

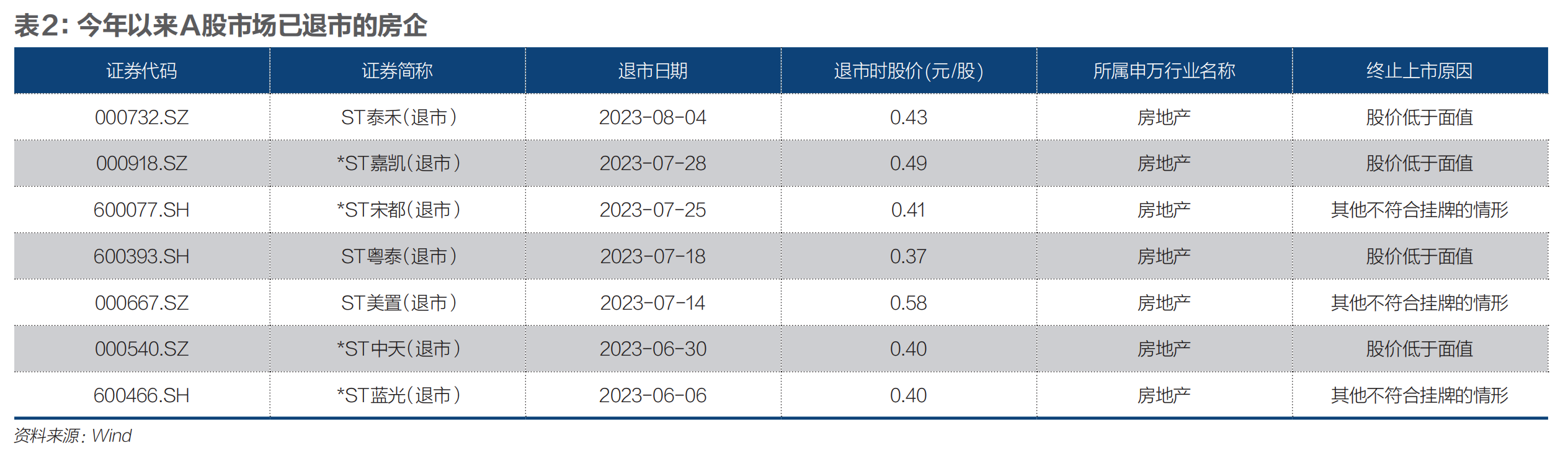

今年7月的A股市場,實施退市的上市公司數量大大增加。根據Wind(萬得)最新數據,截至8月3日,A股完成退市的上市公司數量有38家,其中7月就增加了21家實施退市的上市公司。而這里面又至少有6家是涉房上市公司,占比達到15%。

在ST泰禾之前,*ST藍光(600466.SH,原名藍光發展)、*ST中天(000540.SZ,原名中天金融)、ST美置(000667.SZ,原名美好置業)、*ST宋都(600077.SH,原名宋都發展)、ST粵泰(600393.SH,原名粵泰股份)、*ST嘉凱(000918.SZ,原名嘉凱城)等數家A股市場涉房地產業務的上市公司,已經因觸及退市指標而退市。港股市場上的新力控股集團(2103.HK)也已經完成退市。

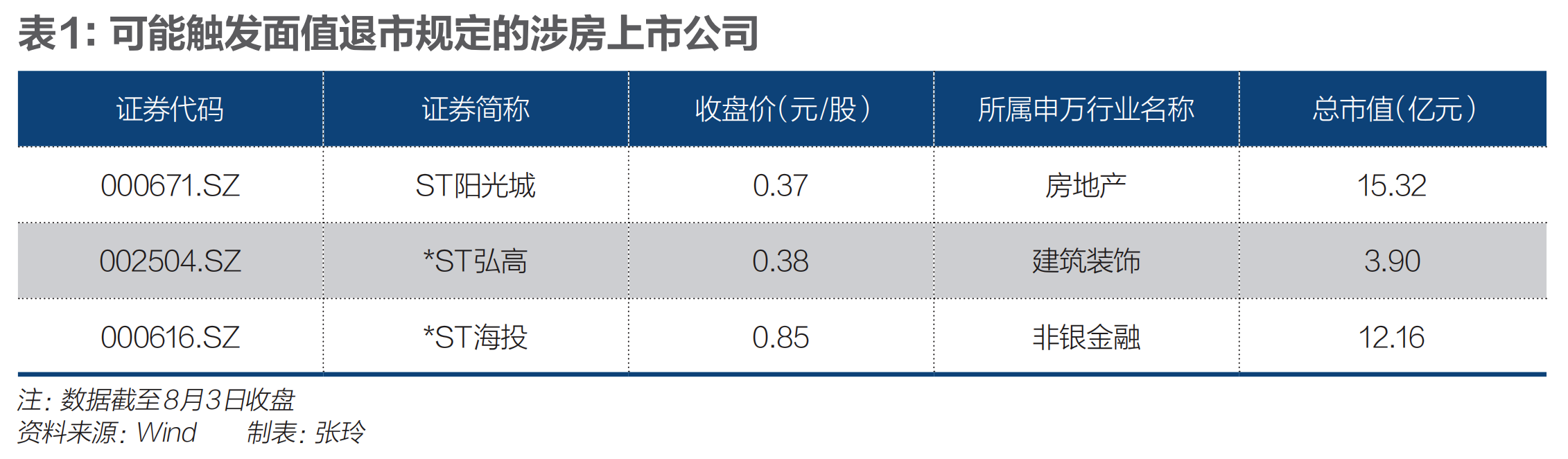

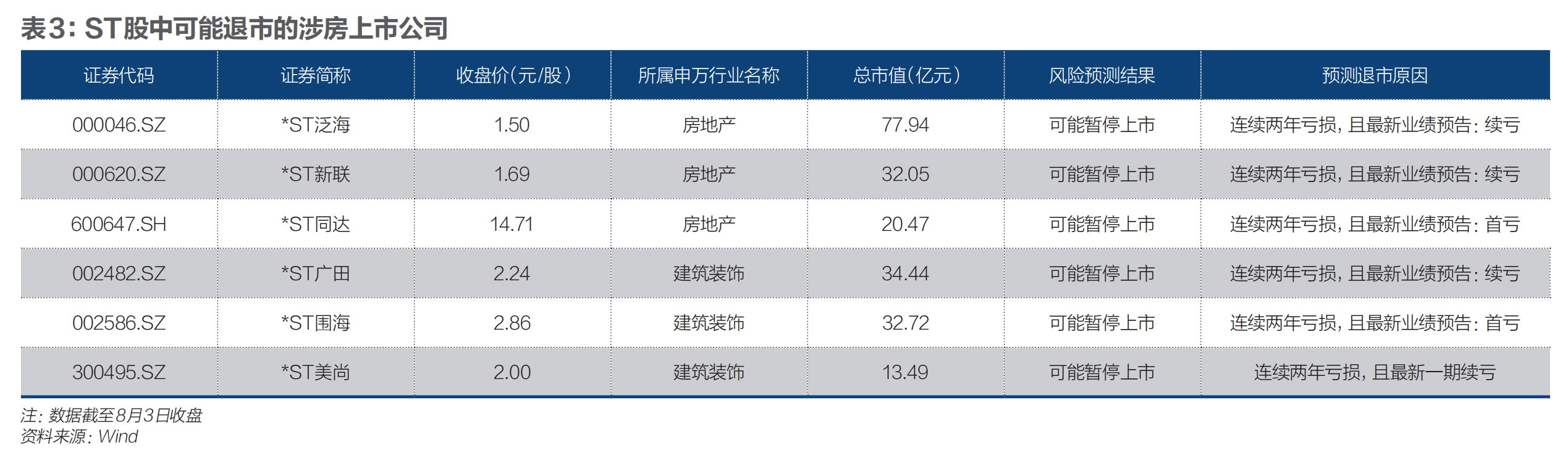

據《財經》不完全統計,在ST泰禾之后,面臨面值退市的涉房上市公司有ST陽光城(000671.SZ)、*ST海投(000616.SZ);面臨觸及其他退市風險的房企還有*ST泛海(000046.SZ)、*ST新聯(000620.SZ)、*ST同達(600647.SH)。

此外,同屬房地產產業鏈的建筑裝飾行業中,也有四家與房產建設裝修相關的上市公司面臨退市風險,分別是*ST廣田(002482.SZ)、*ST弘高(002504.SZ)、*ST圍海(002586.SZ)以及*ST美尚(300495.SZ)。

“目前從房企退市的原因來看,大都是因為凈利潤為負且營收持續低于1億元,以及連續20個交易日收盤價均低于股票面值。換言之,房企的退市大都可以歸結到經營不善導致持續大額虧損,也因此,不少房企會在審計層面,面對‘無法出具或出具否定的審計意見’。”張波分析認為。

中銀國際則表示:“房企退市風波出現主要是由于整體拿地銷售市場復蘇乏力,疊加部分房企資金鏈緊張導致接連爆雷,讓市場對于這部分房企的安全性和成長性均產生了強烈的擔憂。”

地產行業龍頭中國恒大(3333.HK)的業績表現或許可以說明大部分房地產企業的處境。7月17日,停牌一年有余的中國恒大公布了三份財務報告,分別是2021年年報、2022年中報以及2022年報。

根據2022年報數據,中國恒大的負債總額達2.43萬億元,剔除合約負債后為1.71萬億元,其中借款余額約6123.90億元。該公司2022年凈虧損1258.10億元,現金及現金等價物僅為43.34億元,受限現金99.71億元。

中國恒大在港股中依然處于停牌狀態,但該公司旗下的恒大物業(6666.HK)在8月3日復牌,盤中下跌超過50%,相比停牌前249億港元的市值,復牌后只剩126億港元左右。此前的7月28日,恒大汽車(0708.HK)復牌,復牌當日同樣大跌61.25%。

不過,年報數據顯示,截至2022年12月31日,中國恒大擁有土地儲備2.1億平方米。此外,中國恒大還參與舊改項目79個,其中大灣區55個(深圳34個),其他城市24個。中國恒大稱,“龐大優質的土地儲備,是集團保交樓、逐步償清債務、恢復正常經營的堅實基礎。”

上半年,港股中的房企上市公司佳兆業集團、景瑞控股、融創中國成功復牌。盡管復牌后股價出現不同程度的下跌,但資本市場的融資渠道算是“保住了”。

A股市場上,盡管面值低于1元的房企上市公司幾乎是半只腳踏入了退市的圈子,但依然有上市公司奮力自救。

金科股份在今年5月創出了0.77元/股的歷史新低,面值低于1元,退市形勢岌岌可危。該公司先后采取了高管增持、資產注入、引入戰略投資者等資本運作方式,股價得以恢復至1元/股以上。

得益于及時出臺的各項房地產調整政策,金科股份成為了二級市場上房地產股票的上漲龍頭,目前股價已經漲至2.5元/股附近,面值退市的危機基本解除。

暫時保住資本市場融資渠道的金科股份在8月1日對外公告表示,近期擬向有管轄權的人民法院申請重整與預重整,“通過預重整程序提前開始債權預審、資產清理、資產評估、協助談判等工作的司法前置性程序。待受理重整的條件滿足后,法院再裁定正式受理公司重整申請,從而可加快整體的工作進度,有效提高重整成功率”。

退市不是終點

然而,能從退市邊緣擺脫危機的涉房上市公司畢竟只是少數,更多公司最終的結局是退市。

按照退市新規,被摘牌的上市公司將轉入全國股轉公司(下稱“三板市場”)代為管理的退市板塊掛牌轉讓。面值退市的上市公司無退市整理期,觸發非面值退市標準的上市公司則有15日的退市整理期。

退入三板市場意味著流動性大大降低,通過資本市場融資的功能也基本喪失。對于身上背有巨額債務,急需解決財務流動性的房企而言,無疑是雪上加霜。

張波分析認為,“大部分地產公司一旦退市,除了缺少上市公司融資便利外,也代表著未來其信用會受到一定影響,債務兌付的風險也會同步增多,這不僅僅表現在境內債務,對境外債務的償還也會受到影響,或會增加不能如期兌付的風險。”

以ST泰禾為例,Wind數據顯示,該公司目前存續債券共八只,已經全部違約,存續債券余額約為104.16億元。尚有余額的海外債券有四只,當前余額約為12.41億美元。

億翰智庫在分析房地產公司退市形勢時表示,“退市不等于企業完全倒下,只能說在某個時點,企業的表現已經不滿足資本市場的要求,資本市場選擇對其關閉大門,企業也就失去了資本市場的融資功能,但最終的結局如何,還不能輕易下結論。”

億翰智庫認為,退市對房企而言至少面臨三方面的問題:一是融資渠道關閉,不僅僅是資本市場的融資渠道,金融機構對摘牌企業的信任度也將大打折扣;二是消費者信任度減弱,從而影響銷售端的回暖,銷售業績難以兌現,解決流動性危機的資金來源就更加枯竭;三是造成行業負反饋,前述不信任度有可能從摘牌企業蔓延至房地產其他企業,最后變成對全行業的負反饋。

公開信息顯示,退市前夕的ST泰禾依然在處理子公司股權以進行回款。該公司2022年度內新簽署債務重組協議涉及借款本金177.11億元,2023年4月底,ST泰禾已得到批復的政策性紓困資金額度為22.18億元,其中已收到10.09億元。

按照ST泰禾在業績說明會上的表態,2023年,該公司仍將繼續把復工復產、保交付保品質工作放在首位,“在此基礎上與金融機構的債務重組商談正在有序推進,計劃從不同渠道多種方式應對到期債務還款資金的歸集,努力降低償債風險,改善公司的流動性問題”。

行業難言復蘇

自7月24日中央政治局會議定調以來,中央及地方密集的表態和發聲為房地產市場注入了極大信心。7月27日,住建部部長召開企業座談會,強調穩住建筑業和房地產兩根支柱,進一步落實好降低購買首套住房首付比例和貸款利率、改善性住房換購稅費減免、個人住房貸款“認房不認貸”等政策措施。尤其“認房不認貸”政策或主要指向一線城市。

之后各一線城市陸續表態:7月29日,北京市住建委表示,抓好貫徹落實工作,大力支持和更好滿足居民剛性和改善性住房需求;7月30日深圳市住建局表示,更好滿足居民剛性和改善性住房需求,扎實推進保交樓工作,促進深圳市房地產市場平穩健康發展。

“預計后續核心一線、二線城市在長期過熱階段出臺的政策均有望逐步優化,房地產迎來政策底。”曹晶晶向《財經》表示。

政策的轉向外加“掉隊”房企的集中退市,令一些投資者認為房地產利空出盡。7月以來,二級市場上原先長期處于跌幅榜的申萬一級房地產行業指數一口氣反彈了近20%。金科股份、榮盛發展(002146.SZ)等還留在資本市場中的房地產上市公司股價翻倍。然而房地產真的利空出盡了嗎?

張波認為并不宜過分樂觀,“目前只是政策底和市場底相對明確,對于房企的金融側支持力度會加大,一線、二線城市購房者的門檻有望進一步降低,市場整體升溫的概率進一步加大。但不代表地產行業利空整體出盡,預計房企的分化將持續,這將導致部分房企在今年經營持續走弱的概率在進一步增大,部分房企退市的風險依然存在。”

林鎮鴻則表示,由于疫情防控政策優化,且房地產放松政策在逐步出臺,地產行業最差的時間已經過去。他同時表示,“國企在股市表現上仍然會跑贏民企。但該觀點基于一個前提假設——今年,地產的銷售和房價不會有很大的反彈,銷售規模不會回到2021年的水平。”

“民企近幾年融資困難、頻繁爆雷,未來三年內都很難再回到土拍市場拿地。因此,民企將經歷一個去杠桿的過程,盈利和規模都會逐步縮減。這樣一來,機會就留給有融資能力的企業,主要是國企。可以看到,今年國企在土拍市場上占據了重要席位,將來也會有更大的市場占有率。”林鎮鴻對《財經》表示,“在此背景下,將來地產股可能有兩個投資主題:一是國企市場占有率的提升;二是消費基礎設施被納入公募REITs的試點范圍,隨著消費基礎設施公募REITs的推出,未來購物中心這類資產的流動性和價值可能會得到重估,對于相關企業是利好。”

曹晶晶判斷,當前房地產市場仍處于調整期,仍需供需兩端共同發力。

“對于需求端,較大力度的政策優化將有望帶動核心城市市場回暖。對于供給端,當前企業銷售回款受阻,融資通道不暢,房企經營性現金流和融資性現金流均受限,疊加仍處償債高峰期,企業資金壓力不減,恢復‘造血’功能是實現可持續發展的關鍵。”曹晶晶稱,“近期央行、國家金融監督管理總局發文延長了‘金融16條’部分政策適用期,若企業融資環境逐漸修復,短期企業融資通道有望進一步打開。”

行業走向上,曹晶晶認為,若較大力度的支持政策能夠盡快落地,房地產市場大概率將表現為核心一線、二線城市逐步企穩,三線、四線城市仍承壓。“分線城市來看,對于一線城市,政策優化將釋放積極信號,有助于提振市場情緒,同時對其他城市的樓市調控亦將起到風向標作用。對于二線核心城市,政策優化對當地市場有望起到一定的提振效果,但持續時間或有限。三線、四線城市市場成交量占據全國65%左右,政策空間相對受限,短期市場供大于求,除部分核心三線、四線城市外,其余城市政策優化后市場仍將在低位運行,持續處在去庫存階段。”

盡管二級市場上房地產股票已經普遍上漲,但行業的復蘇依然需要一定時間觀察。

“影響房地產行業復蘇的關聯因素多,尤其是宏觀經濟層面的表現更是影響直接,大環境層面的出口、投資、消費恢復是基礎,這一基礎只有更牢固,房地產的政策才能有效釋放出效力。”張波對《財經》分析稱。

在他看來,一線、二線熱點城市有效放松政策的實質性落地,對于行業的復蘇也至關重要。“過度的限制性政策對于這類城市的復蘇起到了較大的阻礙作用,包括限購的有序放松,‘認房不認貸’政策的落地,同時疊加換房稅費減免的鼓勵性政策,才會推進市場整體復蘇,只有市場復蘇,行業才有復蘇的基礎。”

張波同時表示,“對于房地產開發行業來說,政策的支持重點依然在金融層面,尤其是對房企融資的實質性政策落地,目前來看,包括‘三支箭’‘金融16條延續’在內的政策面已經較為清晰,但實際房企能拿到的有效融資依然偏少,房企融資規模相比前幾年規模依然在持續減少,這種‘有政策,難落地’的現象需要關注。”

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)