六大行信用卡總透支額增速創十年新低:交行掉隊

文/既見君子

當金融科技給行業帶來翻天覆地的變化時,銀行信用卡業務在十年高速發展后陷入窘境。互聯網金融帶來的沖擊,支付手段造成的顛覆,讓質疑聲紛至沓來。

透視六大行十年年報,作為發展最快的個人金融產品之一,信用卡業務的地位依然穩固,在國有銀行的個人金融業務中不可替代。

然而,2019年數據顯示,六大行信用卡總透支額增速創近十年最低水平。分化仍在持續,在行業對信用卡不良情況普遍擔憂的情況下,掉隊者顯現;在產品創新、特色經營之下,強者仍在角力……

六大行信用卡透支額增速創新十年低

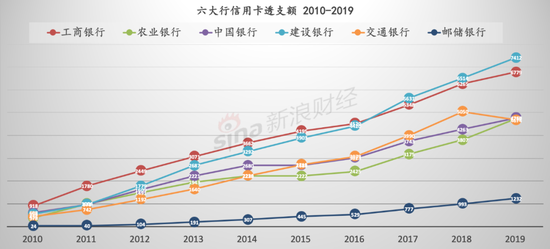

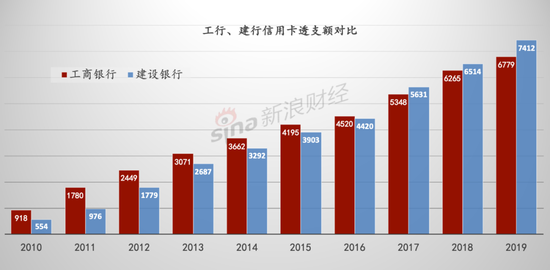

自2010年以來,信用卡業務經歷了高速發展的十年。數據顯示,除郵儲銀行起步較晚外,其余五大行的信用卡透支額持續擴張。建行信用卡透支額從2010年的554億擴張至去年年末的7412億,農行則從378億擴張至4750億,都增長了12倍之多。

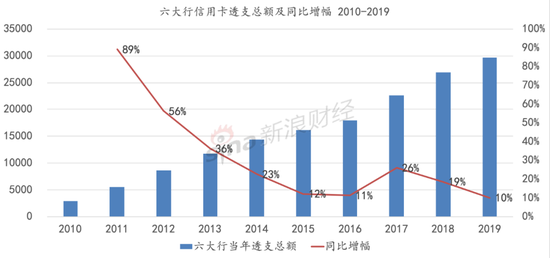

2019年,六大行信用卡透支額繼續實現正增長,總體增幅為10%。但從增速曲線可以看出,十年來信用卡透支額增速明顯放緩。2011年,信用卡透支額同比增速曾高達89%,之后逐年下降,至2016年的11%,2017年總體增速反彈至26%。但在去年,六大行信用卡總透支額增速創出十年新低,為10%。

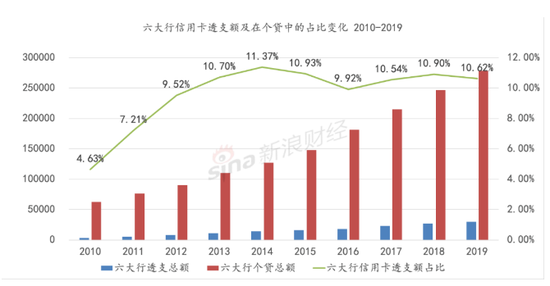

雖然透支額增速不斷走低,但是信用卡業務在六大行個人金融業務中的地位卻未曾動搖。數據顯示,自2012年以來,六大行信用卡總透支額在個貸總額中的占比一直維持在10%左右,僅有小幅波動。

數據來源: Wind、六大行年報 單位:億元

數據來源: Wind、六大行年報 單位:億元這背后的原因有許多,但其中十分重要的一層就是信用卡分期帶來的豐厚收益。2019年年報中,多家銀行表示其信用卡分期業務收入不菲。工行表示,銀行卡業務收入增加33.35億元,主要是信用卡分期業務收入增加,工行同時表示其信用卡分期付款余額穩健增長;農行表示,該行銀行卡手續費收入較上年增長 18.0%,主要是由于信用卡分期付款業務收入增加。

六大行信用卡業績分化

經過十年長跑,六大行的信用卡業務分化為了三個梯隊。

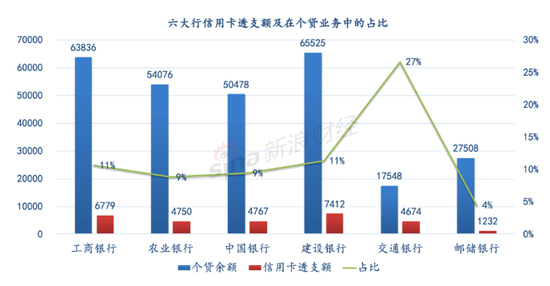

去年,建設銀行的信用卡透支額繼續領先六大行。數據顯示,建行信用卡透支額為 7412 億元,較上年增加898億元,增幅14%。工商銀行與其同屬第一梯隊,2019年的透支額為6779億元,比上年末增加515億元,增長8%,信用卡消費額為3.22萬億元。

處于第二梯隊的是農業銀行、中國銀行和交通銀行,分別為4750億,4767億和4674億。2019年,其中農行、中行的信用卡透支額都實現了兩位數的增長,其中農行更是以25%的增幅位列六大行之首。

從發卡量和消費額來看,農行同樣增幅明顯。年報數據顯示,截至2019年末,農行信用卡累計發卡 1.20億張,增長 16.5%,全年消費額2萬億元,增長 15%。中行則表示,該行全面實施了信用卡激活率、動戶率、額度使用率、風險調整后資本回報率 (RAROC)和不良率“五率”指標評價,或為以考核推動業績增長。

郵儲銀行信用卡業務相對規模較小,去年透支額增速高達24%,為1232億。或許是“船小好調頭”,郵儲銀行表示,該行去年推動了信用卡業務體制機制改革,加大資源投入,加強了互聯網合作。數據顯示,去年郵儲銀行新增發卡970萬張,同比增長 27%;信用卡結存卡量3110萬張,同比增長34.64%。

交行信用卡掉隊 不良猛增

市場規模不再急速擴張,分化的同時,也有參與者開始掉隊。2019年交通銀行的信用卡消費額與透支額雙雙負增長,其透支額同時被農業銀行和中國銀行反超。進一步分析年報數據可以看出,交行似乎確實有些“另類”。

之前分析到,近幾年六大行信用卡透支額在個貸總額中的占比約為10%。2019年年報顯示,交行信用卡透支額在經歷了7%的負增長之后,在個貸總額中的占比依舊高達27%,是農行、中行的近三倍。

數據來源:六大行年報 單位:億元

數據來源:六大行年報 單位:億元是交行其他個貸產品拓展不足?還是信用卡業務此前“表現過分突出”?年報中交行表示,面對嚴竣的風險形勢,該行信用卡中心采取主動出清風險的政策,適度減緩客戶獲取速度。交行同時表示,該行信用卡透支不良率為2.38%,較上年末上升0.86個百分點。

年報數據也從側面印證了交行的說法。2019年六大行信用卡授信(即信用卡未使用的授信額度)同比正增長,其中工行信用卡授信同比增長12%,總規模達11575億,規模為六大行中最高;郵儲銀行授信規模增速最高為31%;交行則是其中唯一一家授信規模縮減的,總體規模減少240億,降幅為3%。

建行、工行強者角力

作為宇宙行,工行的信用卡業務在過去很長一段時間一直“壓過建行一頭”,但數據顯示,建行和工行間的差距正在逐步縮小。

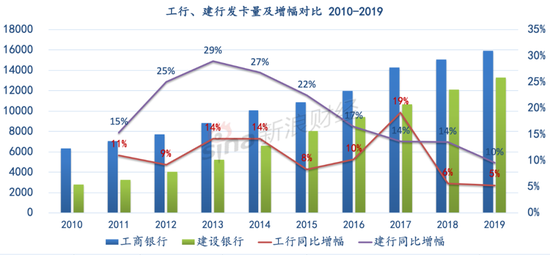

從發卡量看,十年間工行的發卡總量一直領先建行。截至2019年末,工行信用卡發卡量1.59 億張,信用卡客戶破億,工行在年報中表示其“領先全球同業”。建行2019 年末, 信用卡累計發卡量為1.33億張,較上年凈增1276萬張,建行進一步表示,其 “資產質量保持同業領先”。

計算發卡量增速可以看出,建行信用卡擴張的速度更快,近年來僅有2017年發卡量增速不及工行。2019年,建行的發卡量增速約為工行的2倍。

僅看發卡量不足以說明問題,還有一個信號是信用卡透支額。工行的信用卡透支額2010年為918億,建行為554億,兩者間相差363億。之后兩家銀行的信用卡透支額都在穩步增長,但差距自2013年開始逐年縮小。2017年建行終于超越工行,并于2019年末先于工行邁過7000億大關。

建行可以說是暫時領先,但工行啟動的“第一個人金融銀行”戰略也表明了宇宙行的“志在必得”。2019年工行個人客戶凈增超4300萬戶,創下近年最好水平,個人客戶總量達 6.5 億戶。工行、建行的信用卡業務究竟誰是絕對的強者或許沒有答案,唯一可以確定的是強者間的角力仍將繼續。

注:本文中透支額、授信均采用集團口徑

責任編輯:陳鑫

作者

新浪金融研究院

新浪金融研究院

熱文排行

聯系我們

- 郵 箱: money@staff.sina.com.cn

- 電 話:010-62676252

- 地 址:北京市海淀區西北旺東路新浪總部大廈

400-052-0066 歡迎批評指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版權所有