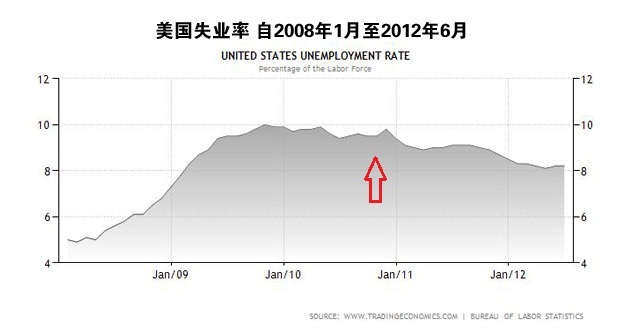

雖然去年下半年以來美國就業市場表現良好,但是去年四季度和今年一季度非農就業月均增長近20萬之后,而今年二季度的增量降至7.5萬。從歷史經驗來看,月均新增就業崗位至少要達到12.5萬個才能有效拉低失業率。6月份美國新增就業崗位增長疲弱,失業率不降反升,小幅回升至8.2%的水平。如果失業率繼續上升,將給美聯儲很大的政策壓力。[評論]

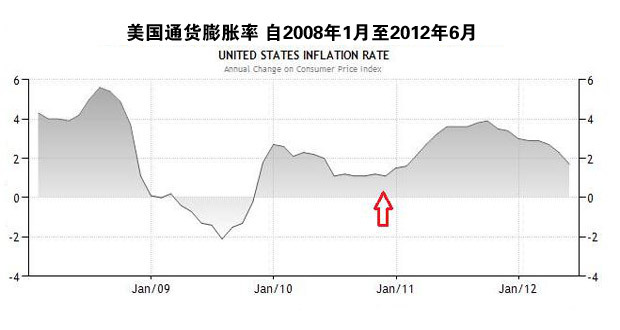

伯南克表示:“目前通脹處于低位,事實上低于我們2%的目標,長期來看低通脹確實有助于健康就業,所以從這個角度講他們是互補的。”但問題是從現有的數據來看,美國的通脹率下降的太快了,如果按照現在的趨勢走下去,美國的通脹率將很快接近1%的危險水平,也就是推出QE2時的通脹水平。[評論]

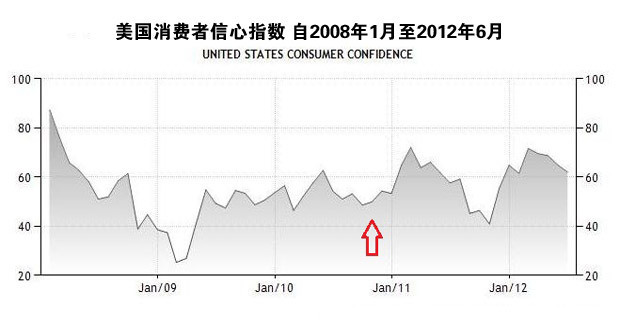

美國的家庭開支仍在增長,但數據表明二季度的增長率有所下降。雖然能源價格下降為消費者購買力提供一定支撐,但家庭依然擔心他們的就業狀況和收入前景,家庭的整體信心依然處在相對較低水平。房地產雖然止跌,但距離能撐起經濟復蘇的大任還相距甚遠,只能說不再惡化。[評論]

伯南克在美國國會作證時指出:“稅收增長和支出削減,可總共會令美國GDP增速下降5%,如果同時發生對經濟增長的影響極為負面。”[評論]

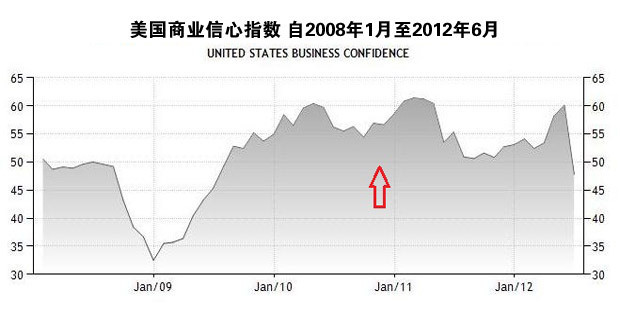

美國經濟在持續改善,但進入今年上半年經濟的活躍度已開始略有下降。2011年下半年經濟的年增長率為2.5%,但2012年一季度為2%,可獲知的數據表明二季度經濟增速可能更低。[評論]

這半年來,美國經濟增長似乎喪失了動力,而備受關注的高失業問題一直未見任何改善。正如伯南克一再告誡,美國經濟現在是太脆弱了,他不僅看到了低通脹的風險,并且一個溫和的通縮風險已經出現。這讓經濟學家們看到,QE3已經擺放在美聯儲議息會議的桌面上。雖然大家都知道,刺激政策解決不了美國的問題,但貨幣刺激就像令人上癮的大麻,用量只會越來越多。7月31日至8月日美聯儲議息會議就顯得格外重要。投資者沒有預期直接開啟QE3,而只是在等待這種預期。[評論]

短期解決5大問題最有效的方法,無疑就是QE3,雖然這可能導致長期更嚴重的問題。由此我們可以給出一個關注的清單。除了歐元區突然崩潰之外,最有可能導致美國考慮QE3的選項依次是:1、美國GDP增長率跌至1.5%以下;2、美國通脹水平跌至1.1%附近;3、美國就業數據再度惡化;4、美國消費數據暴跌;5、因為財政懸崖問題引起美國經濟恐慌。[評論]

QE3的爭論由來已久,從數據上看,從去年11月開始美國經濟數據轉好開始,推出QE3的幾率就很渺茫。但是近期隨著美國經濟數據的再度惡化,美聯儲做出政策調整的可能性也在增加。

從某種程度上講,當前的形勢下美聯儲與其說是“保增長”倒不如說是在“保通脹”。美國經濟走到今天,實際上“財政政策”和“貨幣政策”都已經走到了終點。誠然世界各國央行都在竭力推行各種刺激計劃,但在經過三年“停止-啟動”的反復之后,越來越多的人看出了世界經濟真實的宿命——衰退周期只能拖延而不能避免。

而真正能治愈經濟的,恐怕只有時間和通脹了。連續數年的通脹,將會吞噬掉大量的債務存量,減輕美國人的債務負擔,使其重新開始消費,解決特里芬難題。這就是美聯儲的目的,至于如何實現則將是技術問題,可以是QE3也可以是別的形式。

經濟危機本身是一件非常自然的事情。他等同于自然界的生老病死,是自然選擇的過程。那些龐大、臃腫、低效充滿了內部腐敗的金融機構和企業,將在經濟危機中被淘汰。而在他們留下的市場空間中,新生的充滿活力的企業將再度生長。世界經濟危機已經爆發了3年了,但仍然看不到盡頭在哪里。我們是否也應該有所反思,現代金融和經濟秩序的問題,到底在哪里?[評論]