上市銀行半年考到來,各家銀行2018年半年報(bào)接連出爐,來看看上半年各家銀行交出的成績(jī)單吧!

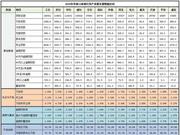

2018年上半年,農(nóng)業(yè)銀行實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)1157.89億元,同比增長(zhǎng)6.63%;實(shí)現(xiàn)營(yíng)業(yè)收入3079.5億元,同比增長(zhǎng)10.25%;平均總資產(chǎn)回報(bào)率為1.08%,加權(quán)平均凈資產(chǎn)收益率為16.72%。[詳情]

建設(shè)銀行上半年 凈利潤(rùn) 1470億元,同比增6.3%;利息凈收入2394.9億元,同比增9.9%;不良貸款率1.48%,三月末為1.49%。[詳情]

今年上半年,中國(guó)銀行實(shí)現(xiàn)營(yíng)業(yè)收入2514.82億元,同比增加1.25%;實(shí)現(xiàn)稅后利潤(rùn)1155.75億元,同比增長(zhǎng)4.55%;歸屬于股東稅后凈利潤(rùn)1090.88億元,同比增長(zhǎng)5.21%。平均總資產(chǎn)回報(bào)率1.16%,凈資產(chǎn)收益率15.29%。[詳情]

中報(bào)顯示,交行資產(chǎn)總額達(dá)人民幣9.32萬(wàn)億元,較上年末增長(zhǎng)3.15%,實(shí)現(xiàn)凈利潤(rùn)(歸屬于母公司)人民幣407.71億元,同比增長(zhǎng)4.61%。[詳情]

郵儲(chǔ)銀行上半年實(shí)現(xiàn)歸屬于股東凈利潤(rùn)325.23億元,同比增長(zhǎng)22.27%;實(shí)現(xiàn)營(yíng)業(yè)收入1324.08億元,同比增長(zhǎng)24.95%。[詳情]

2018年上半年,浦發(fā)銀行實(shí)現(xiàn)營(yíng)業(yè)收入822.56億元,比上年同期減少17.89億元,下降2.13%;實(shí)現(xiàn)利潤(rùn)總額341.61億元,比上年同期減少25.9億元,下降7.05%;稅后歸屬于母公司股東的凈利潤(rùn)285.69億元,比上年同期增加4.04億元,增長(zhǎng)1.43%。[詳情]

民生銀行上半年實(shí)現(xiàn)營(yíng)業(yè)收入754.17億元,同比增長(zhǎng)6.75%;實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)296.18億元,同比增長(zhǎng)5.45%。[詳情]

興業(yè)銀行上半年實(shí)現(xiàn)營(yíng)業(yè)收入733.85億元,同比增長(zhǎng)7.36%;實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)336.57億元,同比增長(zhǎng)6.51%。[詳情]

招商銀行近日公布半年報(bào),上半年實(shí)現(xiàn)歸屬于股東凈利潤(rùn)447.56億元,同比增長(zhǎng)14%。資管新規(guī)下,招行理財(cái)規(guī)模發(fā)生明顯變化。[詳情]

報(bào)告顯示,2018年上半年,中信銀行經(jīng)營(yíng)效益平穩(wěn)增長(zhǎng),資產(chǎn)質(zhì)量進(jìn)一步夯實(shí),實(shí)現(xiàn)凈利潤(rùn)257.21億元,同比增長(zhǎng)7.12%;資產(chǎn)總額58,074.44億元,比上年末增長(zhǎng)2.29%。[詳情]

2018年上半年,華夏銀行不良貸款余額272.06億元,不良貸款率1.77%。同時(shí),華夏銀行逾期90天以上的貸款共計(jì)540.69億元,由此,華夏銀行今年上半年逾期90天以上貸款占不良貸款比率為198.7%。[詳情]

2018年上半年,平安銀行實(shí)現(xiàn)營(yíng)業(yè)收入572.41億元,同比增長(zhǎng)5.9%;實(shí)現(xiàn)凈利潤(rùn)133.72億元,同比增長(zhǎng)6.5%。[詳情]

上半年浙商銀行歸屬于銀行股東的凈利潤(rùn)64.86億元,同比增長(zhǎng)15.54%。截至6月末,不良貸款率1.14%,比上年末下降0.01個(gè)百分點(diǎn)。[詳情]

吳江銀行上半年實(shí)現(xiàn)營(yíng)收15.19億元,同比增長(zhǎng)11%;凈利潤(rùn)5.05億元,同比增長(zhǎng)15%;每股收益0.35元。[詳情]

杭州銀行實(shí)現(xiàn)營(yíng)業(yè)收入83.2億元,同比增長(zhǎng)26.33%;實(shí)現(xiàn)凈利潤(rùn)30.2億元,同比增長(zhǎng)19.25%;不良貸款率1.56%,撥備覆蓋率228.78%。[詳情]

今年上半年,江蘇銀行實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)69億元,同比增長(zhǎng)10.93%;不良貸款率1.40%,較年初下降0.01個(gè)百分點(diǎn);利息凈收入為127.26億元,較去年同期減少11.07億元,降幅為8.01%。[詳情]

上半年,重慶農(nóng)商行完成營(yíng)業(yè)收入132.62億元,同比增長(zhǎng)15.87%;實(shí)現(xiàn)歸屬于公司股東凈利潤(rùn)48.36億元,同比增長(zhǎng)5.26%。截至6月底,其資產(chǎn)總額達(dá)到9086.37億元,規(guī)模繼續(xù)領(lǐng)跑國(guó)內(nèi)農(nóng)商行。[詳情]

上半年上海銀行實(shí)現(xiàn)營(yíng)業(yè)收入197.50億元, 同比增長(zhǎng)28.28%;歸屬于母公司股東的凈利潤(rùn)93.72億元,同比增長(zhǎng)20.22%[詳情]

2018年上半年南京銀行實(shí)現(xiàn)資產(chǎn)總額1.19萬(wàn)億元,較年初增幅4.60%;實(shí)現(xiàn)利潤(rùn)總額72.05億元,同比增加8.39億元,增幅13.18%。[詳情]

2018年上半年,徽商銀行實(shí)現(xiàn)營(yíng)業(yè)凈收入135.09億元,同比增長(zhǎng)24.06%,實(shí)現(xiàn)歸屬于本行股東凈利潤(rùn)為42.73億元,同比增長(zhǎng)13.04%,經(jīng)營(yíng)業(yè)績(jī)穩(wěn)步增長(zhǎng)。[詳情]

2018年上半年,寧波銀行實(shí)現(xiàn)營(yíng)業(yè)收入135.22億元,同比增長(zhǎng)9.79%;實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)57.01億元,同比增長(zhǎng)19.64%。[詳情]

哈爾濱銀行上半年實(shí)現(xiàn)營(yíng)收65.38億元,同比下降12.5%;凈利潤(rùn)26.06億元,同比下降2.03%,這也是其上市以來首現(xiàn)半年報(bào)凈利潤(rùn)下滑。[詳情]

半年報(bào)顯示,貴陽(yáng)銀行資產(chǎn)總額呈平穩(wěn)增長(zhǎng)趨勢(shì),至今年6月末,該行資產(chǎn)總額已達(dá)到4773.66億元,較年初增長(zhǎng)2.86% 。[詳情]

2018年1-6月,重慶銀行取得的利息凈收入、手續(xù)費(fèi)及傭金凈收入分別為32.60億元、6.80億元;凈利潤(rùn)為22.94億元,同比增長(zhǎng)1.5%。[詳情]

廣州農(nóng)商銀行資產(chǎn)總額7536.36億元,較年初增長(zhǎng)2.44%;實(shí)現(xiàn)營(yíng)業(yè)收入81.75億元,同比增長(zhǎng)30.98%。[詳情]

今年上半年,江陰銀行實(shí)現(xiàn)營(yíng)業(yè)收入13.96億元,同比增長(zhǎng)18.84%;歸屬于母公司所有者的凈利潤(rùn)3.68億元,同比增長(zhǎng)4.27%。[詳情]

張家港行實(shí)現(xiàn)營(yíng)業(yè)收入14.35億元,比去年同期增長(zhǎng)19.20%;歸屬于母公司股東凈利潤(rùn) 4.12億元,與上年同期相比增加0.6 億元,增幅 17.00%。[詳情]

今年上半年無錫銀行實(shí)現(xiàn)營(yíng)業(yè)收入15.82億元,同比增長(zhǎng)14.15%;實(shí)現(xiàn)凈利潤(rùn)5.77億元,同比增長(zhǎng)10.72%。[詳情]

成都銀行2018年上半年實(shí)現(xiàn)營(yíng)業(yè)收入54.33億元,同比增長(zhǎng)31.89%;歸屬于上市公司股東的凈利潤(rùn)21.23億元,同比增長(zhǎng)28.53%,公司每股收益為0.60元。[詳情]

截至6月末,26家A股上市銀行涉房貸款余額合計(jì)25.92萬(wàn)億元,在這些銀行總貸款中的占比接近31.4%。其中,個(gè)人房貸總額突破20萬(wàn)億元,較年初增長(zhǎng)7.52%至20.7萬(wàn)億元;對(duì)公貸款項(xiàng)下房地產(chǎn)行業(yè)貸款余額突破5萬(wàn)億元,較年初增長(zhǎng)8.34至5.2萬(wàn)億元。縱觀上半年上市銀行房貸增長(zhǎng)趨勢(shì),我們發(fā)現(xiàn)有兩大特征:一是雖然個(gè)人房貸增速繼續(xù)下滑,但仍在銀行的信貸投放中占據(jù)重要位置。個(gè)人房貸增量在零售貸款中占比接近62%,房貸增量在總貸款增量中的占比超過30%。二是雖然房地產(chǎn)調(diào)控日趨嚴(yán)厲,但各銀行的新增房貸余額卻在逆勢(shì)增長(zhǎng)。26家上市銀行中,共有19家銀行房地產(chǎn)行業(yè)貸款余額高于去年同期,只有7家銀行貸款余額有所下降,且以中小銀行為主。 具體看個(gè)人房貸,工行、建行、農(nóng)行仍然是房貸大戶,無論是房貸余額還是增量,都在國(guó)內(nèi)銀行中排名靠前。其中建行6月末房貸余額在總貸款中占比高達(dá)33.5%,繼續(xù)排名國(guó)內(nèi)第一位。農(nóng)行的房貸占比也接近30%。在這種情況下,今年上半年三四線城市房?jī)r(jià)大漲就是銀行信貸大擴(kuò)張惹的禍。 值得一提的是,近年來,房企融資渠道收緊已成定局。統(tǒng)計(jì)數(shù)據(jù)顯示,今年1-7月房企國(guó)內(nèi)貸款額達(dá)1.4萬(wàn)億元,同比下滑6.95%,這與去年同期房企國(guó)內(nèi)貸款額同比增長(zhǎng)近20%大幅萎縮。 但是在上市銀行的中報(bào)里,結(jié)論卻與之相反:截至6月末,26家A股上市銀行對(duì)公貸款項(xiàng)下的房地產(chǎn)行業(yè)貸款余額總計(jì)5.19萬(wàn)億元,較年初增長(zhǎng)8.34%,高于去年上半年的增量。為此,業(yè)內(nèi)專家解釋稱,不同銀行對(duì)房地產(chǎn)業(yè)貸款的統(tǒng)計(jì)口徑是有很大區(qū)別,統(tǒng)計(jì)出來數(shù)據(jù)就不一樣。但我們卻認(rèn)為,還是應(yīng)采信上市銀行的中報(bào)數(shù)據(jù)較為穩(wěn)妥,因?yàn)槠渌滥玫降慕衲觊_發(fā)貸款統(tǒng)計(jì)數(shù)據(jù),并不一定真實(shí)。實(shí)際上,今年上半年上市銀行涉房貸款投放增速已經(jīng)很明顯,而且房地產(chǎn)類貸款占銀行總貸款的比重也存在過高問題。那么,上市銀行涉房類貸款過高問題其中暗藏著哪些隱憂呢? 首先,現(xiàn)在中央政府倡導(dǎo)的是“降杠桿,控風(fēng)險(xiǎn)”,就是要把房地產(chǎn)類的金融杠桿給降下來,而這么多上市銀行都在給個(gè)人房貸加杠桿,與中央政府的意圖相悖。目前,有些大城市的家庭每月還房貸已經(jīng)占到了工資收入的40%甚至還60%以上。未來個(gè)人房貸增幅會(huì)非常有限,全民加杠桿已經(jīng)用到了極致。 再者,今年上半年大量的增量房貸資金流向房地產(chǎn)業(yè),才導(dǎo)致二三四線城市房?jī)r(jià)的輪番上漲,從上市銀行中報(bào)看出,熱點(diǎn)城市房?jī)r(jià)大漲,上市銀行的房貸“功不可沒”。這也使上半年雖然出臺(tái)密集調(diào)控措施,但除了一線城市和少數(shù)二線城市外,多數(shù)三四線城市房?jī)r(jià)出現(xiàn)了不同程度的上漲。所以房地產(chǎn)調(diào)控效果不彰,主要是今年上半年銀行業(yè)信貸擴(kuò)張過快惹的禍。 再次,銀行個(gè)人房貸和開發(fā)貸款規(guī)模擴(kuò)張很快,但扶持中小微企業(yè)的貸款卻被擠壓殆盡。截至6月末,在中資行境內(nèi)貸款中,投向小微企業(yè)貸款的占比僅為19.84%;在銀行二季度單季的新增境內(nèi)貸款中,投入到小微企業(yè)身上的占比僅為約6.94%。 最后,鑒于銀行個(gè)人房貸的盲目擴(kuò)張,導(dǎo)致銀行的不良率有所提高。拿上半年個(gè)人貸款增速較高的農(nóng)行業(yè)說,在全行連續(xù)6個(gè)季度出現(xiàn)不良“雙降”的情況下,該行房地產(chǎn)貸款上半年反而出現(xiàn)不良率的“雙升”。 截至6月末,農(nóng)行房地產(chǎn)業(yè)不良貸款余額較年初增長(zhǎng)47.5%至85.4億元,房地產(chǎn)業(yè)不良貸款率也上升了0.32個(gè)百分點(diǎn)至1.45%。據(jù)業(yè)內(nèi)人士表示,過去房地產(chǎn)不良率一直偏低,但上半年的房地產(chǎn)不良率有所反彈。 上半年個(gè)人房貸增速逐步下滑這是好事情,但是房貸總額卻突破了20萬(wàn)億。同時(shí),房企的開發(fā)貸款也不降反升。這也正是上半年房?jī)r(jià)大漲的原因之一。未來在調(diào)控高房?jī)r(jià)時(shí)候,還要在房貸市場(chǎng)上降杠桿,只有房貸市場(chǎng)去杠桿化,貸款增速得到緩解,那么才能控制住房?jī)r(jià),真正遏制住房地產(chǎn)風(fēng)險(xiǎn)。[詳情]

銀行的風(fēng)控能力歷來是市場(chǎng)關(guān)注的重點(diǎn),上半年全國(guó)商業(yè)銀行不良貸款率略有上升,具體來看,非上市農(nóng)商行成為主要拖累 《投資者報(bào)》記者 閆軍 根據(jù)銀保監(jiān)會(huì)發(fā)布的2018年商業(yè)銀行主要監(jiān)管指標(biāo),商業(yè)銀行不良風(fēng)險(xiǎn)持續(xù)暴露,今年二季度不良貸款率為1.86%,較一季度的1.75%上升了兩個(gè)基點(diǎn),這也是較2017年全年不良貸款率穩(wěn)定在1.74%之后,連續(xù)兩個(gè)季度上升。 但是也不能就此斷言商業(yè)銀行資產(chǎn)質(zhì)量轉(zhuǎn)差。從貸款分類指標(biāo)來看,正常類貸款占比也在提高。數(shù)據(jù)顯示,今年二季度正常類貸款占比94.88%,環(huán)比上升了0.04個(gè)百分點(diǎn)。相應(yīng)地,關(guān)注類貸款占比下降明顯,從一季度末的3.42%下降到二季度末的3.26%。 對(duì)此,某券商分析人士向《投資者報(bào)》記者表示,部分銀行嚴(yán)格了不良貸款確認(rèn)標(biāo)準(zhǔn),將逾期90天以上的貸款納入不良貸款導(dǎo)致數(shù)據(jù)上升。不過,今年商業(yè)銀行不良表現(xiàn)有所分化,上半年A股上市銀行表現(xiàn)較好,整體不良數(shù)據(jù)同比略有下降,但不少非上市農(nóng)商行不良攀升迅速,甚至突破20%。 01 僅4家上市銀行不良貸款率上升 A股26家上市銀行資產(chǎn)質(zhì)量持續(xù)改善,根據(jù)已披露年報(bào)數(shù)據(jù)顯示,上半年僅有4家不良貸款率較年初略有上升,南京銀行和興業(yè)銀行不良貸款率較年初持平,其余20家銀行不良貸款率均為下降,26家上市銀行平均不良貸款率為1.5%,較年初下降了5個(gè)基點(diǎn)。 其中,26家A股上市銀行中農(nóng)業(yè)銀行不良貸款率降幅最大,其上半年不良貸款率為1.62%,較年初下降了19個(gè)基點(diǎn)。招商銀行和吳江銀行兩家降幅略低于農(nóng)業(yè)銀行,不良貸款率較年初下降了18個(gè)基點(diǎn)。此外,常熟銀行、江陰銀行不良貸款率下降幅度也分別達(dá)到13、10個(gè)基點(diǎn)。 “調(diào)整優(yōu)化信貸結(jié)構(gòu),壓降產(chǎn)能過剩行業(yè)敞口,加大不良貸款的清收處置力度。”農(nóng)業(yè)銀行的做法是多數(shù)銀行今年上半年在風(fēng)險(xiǎn)控制方面的兩個(gè)重要因素。 其中,不良的處置力度持續(xù)加強(qiáng)。以招商銀行為例,今年上半年,該行以核銷為主共處置了181.87億元的不良貸款。值得注意的是,在不良資產(chǎn)處置方面,繼去年推出淘寶拍賣不良資產(chǎn)之后,平安銀行利用大數(shù)據(jù)進(jìn)行清收。 此前2018年中期業(yè)績(jī)會(huì)上,平安銀行行長(zhǎng)助理、董事姚貴平表示,在不良資產(chǎn)清收方面,平安銀行一方面是改變了過去依賴于訴訟和上門清收的方法,改為使用大數(shù)據(jù)工具,今年上半年成功率達(dá)到40%,效果比較顯著;另一方面,運(yùn)用生態(tài)圈模式把不良資產(chǎn)精準(zhǔn)推送到有關(guān)客戶手中。 此外,中信銀行、貴陽(yáng)銀行、民生銀行和華夏銀行今年上半年不良貸款率較年初分別有不同程度上漲,其中中信銀行上漲幅度最大,為12個(gè)基點(diǎn),貴陽(yáng)銀行也上漲了5個(gè)基點(diǎn),民生銀行與華夏銀行則均上漲了1個(gè)基點(diǎn)。 對(duì)于不良貸款率的上升,中信銀行方面向《投資者報(bào)》記者表示,其上半年嚴(yán)格執(zhí)行不良確認(rèn)標(biāo)準(zhǔn),對(duì)于逾期90天以上貸款全部降級(jí)不良,資產(chǎn)質(zhì)量壓力有所釋放。 02 農(nóng)商行資產(chǎn)質(zhì)量堪憂 上市銀行中今年上半年,不良貸款率最高的是江陰銀行,雖然較年初下降了10個(gè)基點(diǎn),但是仍然達(dá)到2.29%。農(nóng)商行重點(diǎn)服務(wù)三農(nóng)與小微企業(yè),受當(dāng)?shù)亟?jīng)濟(jì)環(huán)境影響較大,這也導(dǎo)致其資產(chǎn)質(zhì)量在商業(yè)銀行中處于劣勢(shì)。 近年來,農(nóng)商行不良攀升成為市場(chǎng)關(guān)注的焦點(diǎn)。2017年年底,貴陽(yáng)農(nóng)商行不良貸款率從2016年末的4.13%猛增至2017年末的19.54%,資本充足率降至0.91%,核心一級(jí)資本充足率則降至-1.41%;河南修武農(nóng)商行2017年不良貸款率20.74%,資本充足率跌到了-0.75%,撥備覆蓋率僅43.44%;同期,山東鄒平農(nóng)商行不良貸款率也升至8.7%、山東壽光農(nóng)商行不良貸款率為8.37%。 盡管非上市農(nóng)商行未披露上半年的不良數(shù)據(jù),但是從監(jiān)管指標(biāo)來看,農(nóng)商行不良貸款率持續(xù)攀升。銀保監(jiān)會(huì)公布的數(shù)據(jù)顯示,今年二季度末,農(nóng)村商業(yè)銀行不良貸款率4.29%,較一季度末上升1.03個(gè)百分點(diǎn),較商業(yè)銀行平均水平則高出2.43個(gè)百分點(diǎn)。 在不良認(rèn)定趨嚴(yán)和宏觀經(jīng)濟(jì)不確定性增強(qiáng)背景下,不良生成率同比上升,國(guó)泰君安研究所銀行組研報(bào)提示,部分銀行仍在加速暴露不良,對(duì)此銀行加大核銷力度予以應(yīng)對(duì),下半年需密切關(guān)注信用風(fēng)險(xiǎn)情況。 近日,中信銀行研究部針對(duì)一份農(nóng)商行的研究報(bào)告也指出,部分農(nóng)商銀行不良率上升,一方面是部分銀行自身管理的問題,導(dǎo)致存量風(fēng)險(xiǎn)積累;另一方面則源自今年以來監(jiān)管強(qiáng)化資產(chǎn)質(zhì)量真實(shí)性,引導(dǎo)銀行積極暴露風(fēng)險(xiǎn)。 “農(nóng)商銀行風(fēng)險(xiǎn)暴露的區(qū)域特征明顯,集中在環(huán)渤海、東北和中西部地區(qū),而非全面性的爆發(fā)。22個(gè)省市中,平均不良率前五為貴州、河南、遼寧、山東和吉林,相比之下北京、重慶、四川、上海和廣東的平均不良率均在1.5%以下,遠(yuǎn)低于行業(yè)平均水平。” 這個(gè)結(jié)論也得到業(yè)內(nèi)人士的認(rèn)同,某銀行研究院負(fù)責(zé)人向《投資者報(bào)》記者表示,個(gè)別農(nóng)商行不良高漲的過程是風(fēng)險(xiǎn)出清,相當(dāng)于刮骨療傷,需要給其一段時(shí)間消化。■ (本文內(nèi)容僅供參考,不構(gòu)成投資建議,市場(chǎng)有風(fēng)險(xiǎn),投資須謹(jǐn)慎) [詳情]

本文來源于前瞻網(wǎng),為前瞻產(chǎn)業(yè)研究院原創(chuàng)文章。文章內(nèi)容基于A股銀行股,鑒于主要內(nèi)銀多在港股上市,智通財(cái)經(jīng)編選如下,供港股投資者參考。 26家上市銀行整體收入提升 2018年上半年,上市銀行整體實(shí)現(xiàn)了不錯(cuò)的業(yè)績(jī)。數(shù)據(jù)顯示,上半年,26家A股上市銀行合計(jì)實(shí)現(xiàn)營(yíng)業(yè)收入20873.96億元,同比增長(zhǎng)6.29%,增速較一季度提高了3.57個(gè)百分點(diǎn)。 具體企業(yè)來看,工商銀行、建設(shè)銀行、農(nóng)業(yè)銀行、中國(guó)銀行四大銀行2018年上半年分別實(shí)現(xiàn)營(yíng)業(yè)收入3874.51億元、3399.03億元、3063.02億元、2514.47億元,在業(yè)內(nèi)依舊遙遙領(lǐng)先。 從同比增速來看,上半年,5家農(nóng)商行表現(xiàn)亮眼,營(yíng)業(yè)總收入增長(zhǎng)15.87%;8家城商行緊隨其后,營(yíng)收增長(zhǎng)也達(dá)到兩位數(shù),為11.05%;5大行增速最低,上半年僅增長(zhǎng)5.76%。 在收入結(jié)構(gòu)方面,2018上半年,26家上市銀行手續(xù)費(fèi)及傭金凈收入同比增長(zhǎng)1.04%,占營(yíng)收的21.5%,手續(xù)費(fèi)及傭金凈收入恢復(fù)正增長(zhǎng)。其中,上半年五大行和股份行手續(xù)費(fèi)及傭金凈收入正增長(zhǎng),分別增長(zhǎng)1.40%、2.16%;城商行和農(nóng)商行仍負(fù)增增長(zhǎng),分別下滑12.61%、12.84%。 受新金融工具會(huì)計(jì)準(zhǔn)則將原在利息收入中核算的貨幣基金、債券基金等業(yè)務(wù)收入調(diào)整至投資收益等其他收入中核算的影響,(投資收入+公允價(jià)值變動(dòng)損益)占營(yíng)收的比重提升,上半年26家銀行該收益占營(yíng)收的6.8%,同比提升5個(gè)百分點(diǎn)。其中股份含和城商行分別提升9個(gè)百分點(diǎn)和25個(gè)百分點(diǎn)至12.7%和22.3%。 12家上市銀行凈利增速超10% 在凈利潤(rùn)方面,上半年,26家A股上市銀行實(shí)現(xiàn)凈利潤(rùn)8358.95億元,同比增長(zhǎng)6.49%,日賺約45.8億元。其中,工商銀行、建設(shè)銀行、農(nóng)業(yè)銀行、中國(guó)銀行上半年分別實(shí)現(xiàn)歸屬母行股東凈利潤(rùn)1604.42億元、1470.27億元、1157.89億元、1090.88億元,分別同比增長(zhǎng)4.87%、6.28%、6.63%、5.21%。四大行上半年共實(shí)現(xiàn)歸屬母公司股東凈利潤(rùn)5323.46億元,占26家上市銀行合計(jì)凈利潤(rùn)的64.4%。 從同比增速來看,凈利潤(rùn)增速超過10%的銀行共計(jì)12家,分別是招商銀行、寧波銀行、無錫銀行、江蘇銀行、杭州銀行、南京銀行、常熟銀行、上海銀行、成都銀行、貴陽(yáng)銀行、吳江銀行、張家港銀行。 總體而言,上半年,26家上市銀行業(yè)績(jī)向好,其原因來自于生息資產(chǎn)規(guī)模、凈息差、非息收入的共同提升。數(shù)據(jù)顯示,2018年上半年,生息資產(chǎn)規(guī)模、凈息差、非息收入分別貢獻(xiàn)凈利潤(rùn)增速2.54個(gè)百分點(diǎn)、2.61個(gè)百分點(diǎn)、2.86個(gè)百分點(diǎn)。 具體來看,5大行凈息差、規(guī)模、稅收和成本收入比分別正貢獻(xiàn)凈利潤(rùn)增速,各經(jīng)營(yíng)指標(biāo)穩(wěn)步提升;股份行業(yè)績(jī)最大貢獻(xiàn)因子非息收入,達(dá)到11.94%;城商行業(yè)績(jī)較大貢獻(xiàn)因子是非息收入、規(guī)模和稅收,分別為5.65%、4.88%、4.63%;農(nóng)商行業(yè)績(jī)較大貢獻(xiàn)因子是非息收入和規(guī)模。 資產(chǎn)規(guī)模增長(zhǎng)繼續(xù)趨緩 數(shù)據(jù)顯示,A股上市銀行資產(chǎn)規(guī)模增長(zhǎng)整體趨緩。截至2018年6月末,26家A股上市銀行總資產(chǎn)達(dá)153.9萬(wàn)億元,較年初增長(zhǎng)3.65%。 其中,上半年總資產(chǎn)增幅超過5%的只有5家中小銀行,包括北京銀行、上海銀行、成都銀行、吳江銀行、常熟銀行,資產(chǎn)規(guī)模分別較年初增長(zhǎng)6.7%、6.1%、9%、9.4%和12%。其中,常熟銀行以接近12%的增幅位居A股上市銀行第一位. 此外,浦發(fā)銀行、張家港行上半年“縮表”,資產(chǎn)規(guī)模較年初分別減少0.74%和2.13%。事實(shí)上,浦發(fā)銀行已經(jīng)連續(xù)兩個(gè)季度縮表,但該行在縮表的同時(shí),也對(duì)資產(chǎn)負(fù)債結(jié)構(gòu)進(jìn)行了優(yōu)化。 其中在資產(chǎn)端,該行上半年投資類資產(chǎn)總額較年初減少1262億元,新增貸款則達(dá)到1510億元,貸款在該行總資產(chǎn)中的占比也升至55%,為近八年來的最高水平;負(fù)債端,該行大幅壓降同業(yè)負(fù)債,并在存款競(jìng)爭(zhēng)加劇的局面下,實(shí)現(xiàn)存款凈增長(zhǎng)1725億元,增幅5.68%,零售存款增量占比高達(dá)71%。 整體來看,銀行對(duì)同業(yè)資產(chǎn)、投資類資產(chǎn)的配置占比持續(xù)下降,而受政策鼓勵(lì)的貸款業(yè)務(wù)增長(zhǎng)快速,不少銀行增加了對(duì)信貸資產(chǎn)的配置。市場(chǎng)分析人士認(rèn)為,銀行資產(chǎn)增速放緩,去年以來不少部分銀行持續(xù)縮表,是來自監(jiān)管環(huán)境以及配置高收益資產(chǎn)以維持收益水平的雙重壓力,預(yù)計(jì)隨著下半年流動(dòng)性充足,銀行資產(chǎn)規(guī)模增速將有所提升。 (編輯:文文)[詳情]

《投資者報(bào)》詳解A股26家上市銀行半年報(bào) 甄選最具投資價(jià)值標(biāo)的(附榜單) 《投資者報(bào)》記者 閆軍 ■ 資產(chǎn)規(guī)模低速增長(zhǎng)、多家銀行凈利潤(rùn)增幅重回兩位數(shù)、不良貸款認(rèn)定趨嚴(yán)促使風(fēng)險(xiǎn)加速暴露,伴隨嚴(yán)監(jiān)管與金融去杠桿的“陣痛期”,上市銀行的業(yè)務(wù)模式悄然生變 ■ 今年上半年,26家A股上市銀行合計(jì)實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)8266.7億元,同比增長(zhǎng)6.49%。其中,中小銀行整體業(yè)績(jī)改善的程度要好于大型銀行 ■ 雖然上市銀行業(yè)績(jī)逐漸回暖,在A股市場(chǎng)卻被澆得透心涼。今年上半年,銀行板塊領(lǐng)跌,導(dǎo)致多只銀行股破凈 ■ 《投資者報(bào)》以2018年半年報(bào)業(yè)績(jī)數(shù)據(jù)為基礎(chǔ),還原上市銀行業(yè)務(wù)真實(shí)水平,洞察銀行發(fā)展后勁,甄選出10家最具投資價(jià)值的銀行 銀行凈利增速在2016年前后形成底部之后逐漸回升,行業(yè)整體景氣度持續(xù)上行。 目前,26家A股上市銀行已悉數(shù)披露2018年半年報(bào)。今年上半年上市銀行合計(jì)實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)8266.7億元,同比增長(zhǎng)6.49%。其中,成都銀行、常熟銀行、上海銀行等12家銀行凈利潤(rùn)增速超過兩位數(shù)。 一榮俱榮,盈利提升受益于資產(chǎn)質(zhì)量的持續(xù)改善。在不良貸款認(rèn)定趨嚴(yán)的背景下,今年上半年末,A股上市銀行不良貸款率較去年末下降了5個(gè)基點(diǎn)。 資管新規(guī)之后,監(jiān)管對(duì)同業(yè)業(yè)務(wù)持續(xù)加壓迫使銀行深度調(diào)整業(yè)務(wù)結(jié)構(gòu),一方面是回歸貸款業(yè)務(wù);另一方面就是加碼零售業(yè)務(wù)。今年上半年,平安銀行成為繼招商銀行之后第二家零售業(yè)務(wù)營(yíng)收占比超過50%的銀行,事實(shí)上,零售轉(zhuǎn)型正成為越來越多銀行的選擇。 《投資者報(bào)》詳細(xì)拆解A股26家上市銀行中報(bào)數(shù)據(jù),洞察各家銀行業(yè)務(wù)水平,力求從中挖掘出最具投資價(jià)值的標(biāo)的。 資產(chǎn)規(guī)模穩(wěn)定增長(zhǎng) 數(shù)據(jù)顯示,2017年有100多家銀行主動(dòng)縮表,減少應(yīng)收賬款類投資和同業(yè)資產(chǎn)成為常態(tài)。今年上半年,26家A股上市銀行總資產(chǎn)達(dá)153.9億元,較年初增長(zhǎng)3.65%。 其中,常熟銀行資產(chǎn)規(guī)模增速最快,截至6月底,其資產(chǎn)規(guī)模為1632.89億元,同比增長(zhǎng)近12%,同時(shí)該行也是今年上半年A股、H股45家上市銀行中唯一一家資產(chǎn)規(guī)模增速超過10%的銀行。 此外,A股僅有吳江銀行、成都銀行、北京銀行以及上海銀行4家銀行資產(chǎn)規(guī)模增速超過5%,分別為9.42%、9.03%、6.69%及6.14%。 申萬(wàn)宏源研報(bào)指出,常熟銀行繼續(xù)壓降同業(yè)資產(chǎn)和以非標(biāo)投資為主的應(yīng)收款項(xiàng)類投資,上半年分別同比縮減20.9%及4%。從資產(chǎn)動(dòng)態(tài)來看,上半年新增貸款占新增總資產(chǎn)達(dá)54.3%,相反,應(yīng)收款項(xiàng)類投資縮減占新增總資產(chǎn)的13.5%。事實(shí)上,即使非標(biāo)回表,此前可測(cè)算常熟銀行流動(dòng)性匹配率約為110%,依然達(dá)標(biāo)。 其次,負(fù)債端進(jìn)一步彰顯扎實(shí)的存款基礎(chǔ),上半年存款同比增長(zhǎng)16.8%,占負(fù)債比重較2017年年末提升1.2%至74.7%,相比之下,“同業(yè)負(fù)債+同業(yè)存單”占比已經(jīng)降低至20%以下,無論是從監(jiān)管角度還是出于同業(yè)利率持續(xù)下行對(duì)息差的考慮,這對(duì)于常熟銀行而言是雙重利好。 對(duì)此,有分析人士指出,在總資產(chǎn)擴(kuò)張受限的情況下,更多回歸貸款業(yè)務(wù),以更高的收益率來彌補(bǔ)總資產(chǎn)水平增速的下降,從而保持穩(wěn)定的凈利潤(rùn)水平。 今年上半年,僅有張家港行和浦發(fā)銀行進(jìn)行了“縮表”,張家港行資產(chǎn)規(guī)模為1009.79億元,較年初下降2.13%;浦發(fā)銀行同期總資產(chǎn)為60917.59億元,較年初減少0.74%。 國(guó)信證券研究所銀行組數(shù)據(jù)顯示,2017年以來,受貨幣政策收緊影響,銀行資產(chǎn)增速快速回落,上市銀行整體資產(chǎn)增速在2018年一季度末降至5.4%,比2016年末降低了7.6個(gè)百分點(diǎn)。不過二季度以來,由于貨幣政策邊際上有所松動(dòng),資產(chǎn)增速止跌回升,二季度末上市銀行總資產(chǎn)余額同比增速恢復(fù)至5.6%,比一季度略高0.2個(gè)百分點(diǎn)。 中小型銀行凈利增速更快 半年報(bào)顯示,26家A股上市銀行今年上半年合計(jì)實(shí)現(xiàn)歸屬于母公司股東的凈利潤(rùn)8266.7億元,同比增長(zhǎng)6.49%。其中,五大國(guó)有行的表現(xiàn)可圈可點(diǎn),凈利潤(rùn)增幅自2017年底持續(xù)上升。有分析人士指出,國(guó)有行能夠?qū)崿F(xiàn)盈利翻身以及凈息差的持續(xù)改善,一方面受到央行降準(zhǔn)及加大存款推動(dòng)力度的積極影響;另一方面銀行資產(chǎn)結(jié)構(gòu)優(yōu)化使貸款平均收益率有所提升。 東方財(cái)富Choice數(shù)據(jù)顯示,上半年農(nóng)業(yè)銀行、工商銀行和建設(shè)銀行凈息差水平較高,均在2%以上。其中,農(nóng)業(yè)銀行相比2017年末凈息差提高0.31%,達(dá)到2.61%;工商銀行上半年凈息差為2.3%,增長(zhǎng)約8個(gè)基點(diǎn);建設(shè)銀行凈息差較年初增加13個(gè)基點(diǎn);另外,中國(guó)銀行和交通銀行凈息差也小幅提升,分別為1.88%和1.59%。 截至6月底,國(guó)有行凈利潤(rùn)整體增長(zhǎng)5.4%,不過低于股份行、城商行和農(nóng)商行,后三者今年上半年凈利潤(rùn)分別增長(zhǎng)6.9%、14.5%以及15%。 同時(shí),業(yè)績(jī)?cè)鲩L(zhǎng)分化進(jìn)一步加深,今年上半年,A股有12家銀行凈利潤(rùn)增長(zhǎng)超過兩位數(shù),亦有5家銀行凈利潤(rùn)增幅低于5%。 具體來看,凈利潤(rùn)增長(zhǎng)勢(shì)頭最猛的是成都銀行,實(shí)現(xiàn)營(yíng)業(yè)收入54.33億元,同比增長(zhǎng)31.89%;歸屬于母公司所有者凈利潤(rùn)為21.23億元,同比增長(zhǎng)28.55%。這兩項(xiàng)指標(biāo)的增幅均為A股上市銀行最高。 此外,另有11家上市銀行凈利潤(rùn)增幅超過兩位數(shù),具體為常熟銀行、上海銀行、貴陽(yáng)銀行、寧波銀行、杭州銀行、南京銀行、張家港行、吳江銀行、招商銀行、江蘇銀行以及無錫銀行,其凈利潤(rùn)增幅分別為24.55%、20.21%、19.79%、19.64%、19.25%、17.11%、17.08%、15.41%、13%、10.93%、10.72%。不難看出,除了招商銀行,其余凈利潤(rùn)超兩位數(shù)的銀行均為城商行、農(nóng)商行。 凈息差的改善同樣是中小銀行取得不俗業(yè)績(jī)的原因。成都銀行半年報(bào)數(shù)據(jù)顯示,截至6月末,其存貸款均有10%左右的增長(zhǎng),利息凈收入為43.65億元,同比增長(zhǎng)26.69%,占營(yíng)業(yè)收入的比例為80.34%;上半年實(shí)現(xiàn)非利息收入占比19.66%,較上年同期提高3.3個(gè)百分點(diǎn),收入結(jié)構(gòu)顯著改善。 國(guó)信證券經(jīng)濟(jì)研究所銀行團(tuán)隊(duì)表示,股份行、城商行凈息差顯著受益于貨幣市場(chǎng)利率回落。二季度主要緣于國(guó)有行凈息差回落引起,股份行、城商行凈息差環(huán)比仍在改善。國(guó)有行與股份行、城商行之間的分化主要由貨幣市場(chǎng)利率變化引起,即在貨幣市場(chǎng)上,國(guó)有行是資金出借方,股份行、城商行是資金融入方,貨幣市場(chǎng)利率回落對(duì)股份行和城商行的凈息差有利。 值得注意的是,今年以來,資產(chǎn)端向信貸集中的趨勢(shì)不改。上半年上市銀行整體信貸資產(chǎn)占總資產(chǎn)比重進(jìn)一步提升,股份制銀行、城商行、農(nóng)商行、國(guó)有行占比幅度分別增加2.6、2.5、2以及0.7個(gè)百分點(diǎn)。其中,股份行、城商行、農(nóng)商行主要是依靠通道投資相對(duì)壓縮來多投信貸,而國(guó)有行則主要是依靠降準(zhǔn)帶來的準(zhǔn)備金占比下降。對(duì)此,國(guó)信證券預(yù)計(jì)未來信貸集中趨勢(shì)仍將延續(xù)。 不良貸款認(rèn)定趨嚴(yán) 作為銀行發(fā)展的健康指標(biāo),不良貸款歷來是市場(chǎng)關(guān)注的焦點(diǎn)。 從半年報(bào)數(shù)據(jù)來看,A股26家上市銀行資產(chǎn)質(zhì)量持續(xù)改善。上半年僅有4家不良貸款率較年初略有上升,南京銀行和興業(yè)銀行不良貸款率較年初持平,其余20家銀行均表現(xiàn)為下降。26家銀行平均不良貸款率為1.5%,較年初下降5個(gè)基點(diǎn)。 其中,農(nóng)業(yè)銀行不良貸款率降幅最大,較年初下降19個(gè)基點(diǎn)至1.62%。招商銀行和吳江銀行降幅略低于農(nóng)業(yè)銀行,不良貸款率較年初下降18個(gè)基點(diǎn)。 值得注意的是,寧波銀行與南京銀行一如既往地保持著低于1%的不良貸款率。前者上半年末以0.8%的低不良率繼續(xù)領(lǐng)跑A股上市銀行,南京銀行這一數(shù)字也僅有0.86%。 中信銀行、貴陽(yáng)銀行、民生銀行和華夏銀行上半年末不良貸款率較年初則分別有不同程度的上漲。其中中信銀行上漲幅度最大,為12個(gè)基點(diǎn),貴陽(yáng)銀行上漲5個(gè)基點(diǎn),民生銀行與華夏銀行均上漲1個(gè)基點(diǎn)。 對(duì)于不良貸款率的上升,中信銀行方面表示,其上半年嚴(yán)格執(zhí)行不良確認(rèn)標(biāo)準(zhǔn),對(duì)于逾期90天以上貸款全部降級(jí)不良,資產(chǎn)質(zhì)量壓力有所釋放。 將逾期90天以上貸款納入不良相當(dāng)于提前釋放風(fēng)險(xiǎn),但是對(duì)于銀行來講,新增逾期同樣不容忽視。國(guó)信證券研報(bào)顯示,今年上半年,上市銀行不良生成率1%,同比上升19個(gè)基點(diǎn);半年末逾期率2.06%,環(huán)比小幅上升1個(gè)基點(diǎn),雖然沒有大幅增加,但結(jié)束了此前連續(xù)一年半的回落趨勢(shì)。其中逾期90天以內(nèi)貸款比率比年初上升了6個(gè)基點(diǎn),而逾期90天以內(nèi)貸款顯然都是今年二季度新生成的。 多家銀行補(bǔ)充資本 今年以來,多家A股上市銀行進(jìn)行了資本金補(bǔ)充。2月2日,江蘇銀行公告稱,擬公開發(fā)行可轉(zhuǎn)債,募資總額不超過200億元;3月12日,農(nóng)業(yè)銀行公告擬以非公開發(fā)行方式發(fā)行不超過274.73億股A股,募集資金規(guī)模不超過1000億元,將全部用于補(bǔ)充核心一級(jí)資本;3月5日,證監(jiān)會(huì)網(wǎng)站顯示,發(fā)審委召開吳江銀行25億元可轉(zhuǎn)債發(fā)行審核工作會(huì)議;8月24日,工行稱擬通過發(fā)行優(yōu)先股募資不超過人民幣1000億元,所募資金在扣除發(fā)行費(fèi)用后全部用于補(bǔ)充其他一級(jí)資本。9月3日,中國(guó)銀行2018年二級(jí)資本債券(第一期)在境內(nèi)完成發(fā)行定價(jià),發(fā)行規(guī)模400億元。 運(yùn)用多種資本工具進(jìn)行“補(bǔ)血”的銀行中不乏國(guó)有大行的身影。大行也缺錢的原因?yàn)楹危?根據(jù)銀監(jiān)會(huì)資本新規(guī)過渡期安排,到2018年底,系統(tǒng)性重要銀行核心一級(jí)資本充足率、一級(jí)資本充足率及資本充足率要分別達(dá)到8.5%、9.5%及11.5%,非系統(tǒng)性重要銀行則要分別達(dá)到7.5%、8.5%及10.5%。 東方財(cái)富Choice數(shù)據(jù)顯示,上半年在26家A股上市銀行中,核心一級(jí)資本充足率排名前10位的分別為:江陰銀行(13.61%)、建設(shè)銀行(13.08%)、工商銀行(12.33%)、張家港行(11.76%)、招商銀行(11.61%)、農(nóng)業(yè)銀行(11.19%)、吳江銀行(11.09%)、中國(guó)銀行(10.99%)、成都銀行(10.71%)、無錫銀行(10.64%)。 另一方面,華夏銀行、杭州銀行以及平安銀行核心一級(jí)資本充足率分別為8.06%、8.26%及8.34%,距離監(jiān)管要求最低線不足1%。資本充足對(duì)于銀行這類資金驅(qū)動(dòng)型行業(yè)進(jìn)一步夯實(shí)發(fā)展后勁則至關(guān)重要。 超半數(shù)銀行股破凈 自2月A股市場(chǎng)調(diào)整以來,銀行股陷入“破凈”大潮。截至8月24日,A股上市銀行中有11家銀行股價(jià)跌破凈資產(chǎn),較6月底減少了5家。 具體來看,股份制銀行為破凈的重災(zāi)區(qū),9家A股上市股份制銀行中僅招商銀行幸免。其中,華夏銀行市凈率最低,僅為0.63%,民生銀行、光大銀行以及浦發(fā)銀行分別為0.7%、0.72%及0.76%,均低于0.8%。 五大國(guó)有行中建設(shè)銀行市凈率為1%,其他皆低于1%。交通銀行最低為0.69%,中國(guó)銀行次之,為0.89%,工商銀行則為0.98%。 對(duì)于銀行板塊被市場(chǎng)低估的原因,川財(cái)證券研究員楊歐雯表示,除了監(jiān)管沖擊,持續(xù)推進(jìn)的經(jīng)濟(jì)去杠桿也壓低銀行板塊的估值水平,中性偏緊的貨幣政策和不斷抬升的實(shí)體利率水平,將提高實(shí)體經(jīng)濟(jì)違約可能,銀行板塊的潛在資產(chǎn)不良率提升。尤其是最近部分國(guó)內(nèi)行業(yè)的競(jìng)爭(zhēng)程度提升,也加大了市場(chǎng)對(duì)于整個(gè)銀行板塊的擔(dān)憂,壓低了整個(gè)板塊的估值水平。 10家最具投資價(jià)值銀行 根據(jù)半年報(bào)業(yè)績(jī),哪些銀行股更具投資潛力?《投資者報(bào)》記者綜合資產(chǎn)增幅、凈利潤(rùn)增幅、不良貸款率、存貸比等多項(xiàng)指標(biāo),衡量上市銀行成長(zhǎng)性與健康度,并參考券商近半年來研報(bào)推薦次數(shù)發(fā)現(xiàn),進(jìn)入最佳購(gòu)買節(jié)點(diǎn)的有:建設(shè)銀行、工商銀行以及農(nóng)業(yè)銀行等國(guó)有大行,長(zhǎng)期發(fā)展?jié)摿^大的平安銀行、招商銀行;盈利好、不良較低的常熟銀行、寧波銀行、張家港行、成都銀行、吳江銀行是最值得關(guān)注的10家銀行。 從數(shù)據(jù)來看,農(nóng)業(yè)銀行、工商銀行和建設(shè)銀行凈息差水平較高,均在2%以上。其中,農(nóng)業(yè)銀行相比2017年末凈息差提高0.31%,達(dá)到2.61%;工商銀行上半年凈息差2.3%,增長(zhǎng)約8個(gè)基點(diǎn);建設(shè)銀行凈息差較年初增加13個(gè)基點(diǎn)。高息差驅(qū)動(dòng)高盈利,穩(wěn)健的資產(chǎn)負(fù)債結(jié)構(gòu)和審慎的風(fēng)控體系使得其在這輪嚴(yán)監(jiān)管周期中安然度過。 此外,中小銀行發(fā)展勢(shì)頭也令人刮目相看。如寧波銀行獲得多家券商青睞。中信建投證券分析師楊榮認(rèn)為,寧波銀行具有“高成長(zhǎng)、高ROE、低不良、零售端優(yōu)勢(shì)顯著”的特征。首先,今年初100億元可轉(zhuǎn)債成功發(fā)行,今年可轉(zhuǎn)股后補(bǔ)充核心一級(jí)資本,全部轉(zhuǎn)股后預(yù)計(jì)提高核心一級(jí)大約2%;而且還有100億元定增在籌劃中,這兩項(xiàng)再融資完成后可滿足未來3年左右資本金;其二,強(qiáng)勁的零售業(yè)務(wù)優(yōu)勢(shì)和嚴(yán)格的風(fēng)控始終是其最大的核心競(jìng)爭(zhēng)力,2018年第一季度、第二季度不良率持續(xù)下降到0.8%就是一個(gè)佐證;其三,撥備覆蓋率將近500%,全行業(yè)內(nèi)最高,未來釋放業(yè)績(jī)有足夠?qū)嵙Α?/span>[詳情]

截止8月31日,兩市上市銀行的上半場(chǎng)“成績(jī)單”全部披露完畢。整體來看,我國(guó)銀行業(yè)的經(jīng)營(yíng)和資產(chǎn)質(zhì)量狀況均表現(xiàn)出“穩(wěn)”的態(tài)勢(shì)。 大行盈利水平延續(xù)回升 縱觀26家A股上市銀行半年報(bào)數(shù)據(jù),工農(nóng)中建國(guó)有四大行上半年共實(shí)現(xiàn)歸屬母公司股東的凈利潤(rùn)5323.46億元,占上市銀行利潤(rùn)的64.4%。 “是近幾年來中期業(yè)績(jī)最為亮麗的一份成績(jī)單。”工行董事長(zhǎng)易會(huì)滿對(duì)于該行半年報(bào)的評(píng)價(jià),或許代表了許多業(yè)內(nèi)人士的看法。 具體而言,工商銀行上半年實(shí)現(xiàn)凈利潤(rùn)1604.42億元,同比增長(zhǎng)4.87%;農(nóng)業(yè)銀行上半年實(shí)現(xiàn)凈利潤(rùn)1157.89億元,同比增長(zhǎng)6.63%;中國(guó)銀行上半年實(shí)現(xiàn)凈利潤(rùn)1090.88億元,同比增長(zhǎng)5.21%;建設(shè)銀行上半年實(shí)現(xiàn)凈利潤(rùn)1470.27億元,同比增長(zhǎng)6.82%。觀察發(fā)現(xiàn),2018年四大行凈利潤(rùn)增速與同去年同期相比,僅中國(guó)銀行出現(xiàn)下滑。 另外,包括上海銀行、成都銀行、常熟銀行在內(nèi)的12家銀行凈利增速超過20%。 股份制銀行中,招商銀行以上半年實(shí)現(xiàn)歸屬于母公司股東凈利潤(rùn)447.56億元,以及同比14%的增速位居股份行排名之首。 城市商業(yè)銀行中,除卻北京銀行凈利潤(rùn)為118.54億元同比增長(zhǎng)7.00%以外,其余7家凈利潤(rùn)均超過10%,其中,成都銀行以28.48%的凈利潤(rùn)增速最大排第一位。5家農(nóng)商行中,常熟銀行增速最大為24.55%。 信用卡業(yè)務(wù)表現(xiàn)強(qiáng)勁 華泰證券分析稱,盈利改善主要受非息收入回暖驅(qū)動(dòng),其中中間業(yè)務(wù)收入受銀行卡業(yè)務(wù)快速增長(zhǎng)拉動(dòng),填補(bǔ)資管業(yè)務(wù)下滑缺口。信用卡交易額增速較2017年提升的背景下,研報(bào)中還預(yù)計(jì),預(yù)計(jì)信用卡仍將是銀行中間業(yè)務(wù)的支柱。 從信用卡發(fā)行來看,監(jiān)管部門數(shù)據(jù)顯示出全國(guó)人均持卡量處上升通道。央行在8月底公布數(shù)據(jù)顯示,截止到2018年二季度,信用卡總發(fā)卡量達(dá)到6.38億張,較上一年同期新增總計(jì)1.18億張,同比增長(zhǎng)22.7%;人均持卡量從0.34張?jiān)鲩L(zhǎng)至0.46張,同比增長(zhǎng)35.30%。 事實(shí)上,信用卡業(yè)務(wù)作為大零售業(yè)務(wù)的重要組成部分,今年來已經(jīng)成為各大銀行零售轉(zhuǎn)型的主要戰(zhàn)場(chǎng)。 從半年報(bào)來看也顯示出信用卡業(yè)務(wù)的強(qiáng)勁。平安銀行2018年上半年的銀行卡業(yè)務(wù)收入以80.14%的增速領(lǐng)跑;招商銀行上半年信用卡交易額達(dá)1.82萬(wàn)億元,同比增長(zhǎng)41.23%。信用卡業(yè)務(wù)收入亦達(dá)到313億元,同比增長(zhǎng)23%。工商銀行銀行卡收入增加31.47億元,同比增長(zhǎng)16.7%;建設(shè)銀行上半年實(shí)現(xiàn)銀行卡手續(xù)費(fèi)收入227.43億元,較上年同期增加26.33億元,增幅達(dá)13.09%;中國(guó)銀行今年6月末信用卡的交易額1306億元,相比2017年年中不增反減了3%。 新規(guī)下理財(cái)收入驟減 和往年不同的是,上半年銀行業(yè)受到資管新規(guī)沖擊,理財(cái)收入下降明顯。 其中,建行上半年理財(cái)產(chǎn)品業(yè)務(wù)收入65.52億元,較上年同期減少58.29億元,降幅47.08%。招商銀行上半年報(bào)也顯示,該行托管及其他受托業(yè)務(wù)傭金收入同比減少4.77億元,降幅3.99%。工行半年報(bào)顯示,截至6月末,工行新增理財(cái)3370億元,比年初增加了10%,在總量上保持了穩(wěn)定,但理財(cái)收入下降了20%。 2018年4月27日,資管新規(guī)正式落地,銀保監(jiān)會(huì)相關(guān)理財(cái)新規(guī)征求意見稿也于7月20日正式發(fā)布。工行董事長(zhǎng)易會(huì)滿在工行的業(yè)績(jī)發(fā)布會(huì)上表示,盡管資管新政對(duì)資產(chǎn)管理業(yè)務(wù)短期有影響,但對(duì)長(zhǎng)期發(fā)展還是非常有利的,最終正式回歸到受人之托,代客理財(cái)。 建設(shè)銀行副行長(zhǎng)張立林曾表示,理財(cái)收入下降是一個(gè)正常現(xiàn)象,資管新規(guī)雖然暫時(shí)體現(xiàn)在收入調(diào)整上,但對(duì)于整個(gè)理財(cái)或資管業(yè)務(wù)的發(fā)展來講,銀行并沒有出現(xiàn)衰退的趨勢(shì),隨著調(diào)整的逐步到位,來自于資產(chǎn)管理的收入會(huì)逐步提升。 資產(chǎn)質(zhì)量持續(xù)改善 銀行業(yè)的資產(chǎn)質(zhì)量向來備受關(guān)注。2018年上半年,26家A股上市銀行中僅4家股份行不良貸款率環(huán)比18年一季度反彈。 仍以四大行為例,截至今年6月末,工商銀行、農(nóng)業(yè)銀行、中國(guó)銀行、建設(shè)銀行的不良貸款率分別為1.54%、1.62%、1.43%、1.48%,較去年年底均下降。 而從衡量銀行資產(chǎn)質(zhì)量好壞的另一指標(biāo)“撥備覆蓋率”來看,已披露的中報(bào)顯示,多家商業(yè)銀行的撥備覆蓋率較去年末有所上升。這主要是由于上市銀行主動(dòng)加強(qiáng)不良貸款確認(rèn)與加大撥備計(jì)提力度。 工行、農(nóng)行、中行、建行分別為173.21%、248.40%、164.79%、193.16%,分別較去年末上升19.14個(gè)百分點(diǎn)、40.03個(gè)百分點(diǎn)、5.16個(gè)百分點(diǎn)、22.08個(gè)百分點(diǎn)。 銀保監(jiān)會(huì)日前披露的數(shù)據(jù)顯示,截至2018年二季度末,我國(guó)商業(yè)銀行不良貸款率1.86%。[詳情]

本文來自“云蒙投資”微信公眾號(hào),作者為云蒙 總體評(píng)價(jià):通過對(duì)13家上市多年大中型銀行的不良存量分析,我們發(fā)現(xiàn)資產(chǎn)質(zhì)量最好的是重農(nóng)行、招商銀行和建設(shè)銀行,資產(chǎn)質(zhì)量最差的是民生銀行、浦發(fā)銀行和平安銀行,中信銀行和光大銀行也比較弱。以上只是存量分析,就是經(jīng)過處置后的目前資產(chǎn)質(zhì)量分析,至于不良發(fā)展的趨勢(shì)以及撥備是否充足,需要后面進(jìn)一步分析。 關(guān)注與不良 一是不良率指標(biāo)最優(yōu)的是重農(nóng)行、招商銀行和中國(guó)銀行。不良貸款率這個(gè)指標(biāo)是最簡(jiǎn)單也最重要的一個(gè)指標(biāo),不良率低說明這家銀行的目前總體風(fēng)控更好。這13家大中型銀行的不良率的平均值為1.59%,不良率最低的三家是重農(nóng)行、招行和中行,分別為1.29%、1.43%和1.43%。不良率最高的三家是浦發(fā)、中信和民生,分別為2.06%、1.80%和1.72%。 二是關(guān)注率指標(biāo)最優(yōu)的是招商銀行、興業(yè)銀行和光大銀行。關(guān)注貸款,這個(gè)可以說是不良的源頭,很多嚴(yán)格的投資者把這當(dāng)做潛在的不良貸款,關(guān)注貸款自然也是最低越好。這13家銀行的關(guān)注率的平均值為2.80%。關(guān)注率最低的三家是招行、興業(yè)和光大,分別為1.50%、2.33%和2.35%。關(guān)注率最高的三家是民生、平安和工行,分別為3.72%、3.41%和3.23%。 三是關(guān)注與不良率指標(biāo)最優(yōu)的是招商銀行、光大銀行和重農(nóng)行。關(guān)注與不良率這個(gè)數(shù)據(jù)的反面就是正常貸款率,有很多投資者把這個(gè)當(dāng)做是銀行真正的不良,也就是說銀行從業(yè)人員已經(jīng)多少看到這個(gè)貸款有點(diǎn)苗頭了。當(dāng)然五級(jí)分類并不像逾期那樣有嚴(yán)格量化的標(biāo)準(zhǔn),所以關(guān)注率高、不良率低和關(guān)注率低、不良率高不能簡(jiǎn)單的判斷后者質(zhì)量差,因?yàn)殛P(guān)注有可能快速轉(zhuǎn)化為不良,涉及到不同類別的遷徙率,所以更保守的話看兩者之和。這13家銀行關(guān)注+不良率的平均值為4.38%。關(guān)注+不良率最低的三家是招行、光大和重農(nóng),分別為2.93%、3.86%和3.89%。關(guān)注+不良率最高的三家是民生、浦發(fā)和平安,分別為5.44%、5.27%和5.09%。 關(guān)于逾期與重組 一是逾期貸款率指標(biāo)最優(yōu)的是建設(shè)銀行、招商銀行和重農(nóng)行。很多投資者認(rèn)為不良五級(jí)分類可能有很大的調(diào)整空間,更傾向于關(guān)注逾期貸款,因?yàn)橛馄谫J款這個(gè)更加客觀一些,是否逾期以及逾期多少天這個(gè)是有嚴(yán)格標(biāo)準(zhǔn)劃分的。13家銀行逾期貸款率的平均值為2.17%。逾期貸款率最低的三家是建行、招行和重農(nóng),分別為1.42%、1.46%和1.71%。逾期貸款率最高的三家是民生、浦發(fā)和中信,分別為3.16%、2.75%和2.71%。 二是超90天逾期和重組率最優(yōu)的是建設(shè)銀行、重農(nóng)行和工商銀行。有些借款人由于各種原因,可能出現(xiàn)短期沒有還款的情況,這個(gè)時(shí)候剔除逾期90天內(nèi)的貸款,單單看逾期和重組貸款就有意義得多,也即是借款3個(gè)月都沒還了,這個(gè)很多時(shí)候可以當(dāng)做類不良貸款來看待。這13家銀行超90天逾期和重組率的平均值為1.77%。超90天逾期和重組率最低的三家為建行、重農(nóng)和工行,分別為1.01%、1.17%和1.23%。超90天逾期和重組率最高的三家為民生、平安和中信,分別為2.81%、2.62%和2.42%。 三是逾期和重組貸款率指標(biāo)最低的是建設(shè)銀行、重農(nóng)行和工商銀行。重組貸款是借款人無法還款而一起商量重新制定還款計(jì)劃的貸款,一般情況下逾期貸款不含重組貸款,嚴(yán)格意義上重組貸款也算逾期貸款,逾期和重組更多的是體現(xiàn)已經(jīng)預(yù)警的貸款。這13家銀行逾期和重組率的平均值為2.57%。逾期和重組率最低的三家為建行、重農(nóng)和工行,分別為1.47%、1.84%和1.84%。逾期和重組率最高的三家為平安、民生和中信,分別為3.73%、3.72%和3.40%。 關(guān)于不良結(jié)構(gòu) 次級(jí)貸款占比最優(yōu)的是重農(nóng)商行、中國(guó)銀行和中信銀行。在貸款五級(jí)分類中,不良貸款依次包括次級(jí)貸款、可疑貸款和損失貸款。次級(jí)貸款占比高,說明不良資產(chǎn)的水平也相對(duì)較高,一家銀行次級(jí)貸款占比不良貸款比重越大,說明不良資產(chǎn)的質(zhì)量相對(duì)較高,也可以從某種角度認(rèn)為不良資產(chǎn)的認(rèn)定更加嚴(yán)格。在這13家銀行不良貸款中,次級(jí)貸款占比平均值為38.90%。次級(jí)貸款占比最高的三家是重農(nóng)、中行和中信,分別為55.5%、51.7%和51.2%。次級(jí)貸款占比最低的三家是交行、招行和農(nóng)行,分別為16.2%、18.8%和24.2%。 關(guān)于認(rèn)定寬松度 一是超90天逾期貸款與不良貸款的比,表現(xiàn)最優(yōu)的是建設(shè)銀行、農(nóng)業(yè)銀行和興業(yè)銀行。這個(gè)指標(biāo)是看不良劃定是否嚴(yán)格的最重要的一個(gè)指標(biāo),現(xiàn)在監(jiān)管層也要求逾期90天以上的貸款必須劃定為不良貸款,但我們看到還有個(gè)別銀行沒有劃進(jìn)來,需要用時(shí)間換空間。這13家銀行超90天逾期/不良率的平均值為85.38%,比率最低的三家是建行、農(nóng)行和興業(yè),分別為65.7%、72.6%和76.6%;比率最高的三家是民生、中信和交行,分別為129.9%、96.4%和91.0%。民生后續(xù)將這個(gè)比率降低至1以下的壓力會(huì)比較大。 二是逾期1年以上貸款與不良貸款的比,表現(xiàn)最優(yōu)的是重農(nóng)行、興業(yè)銀行和建設(shè)銀行。這個(gè)指標(biāo)也是看不良劃定是否嚴(yán)格的一個(gè)參考,1年逾期的貸款占比越小,說明這家銀行的不良貸款認(rèn)定越嚴(yán)格,同時(shí)也說明陳年老賬少,資產(chǎn)質(zhì)量相對(duì)更好。這13家銀行逾期1年以上貸款與不良貸款的比平均值為43.52%,比率最低的三家是重農(nóng)行、興業(yè)和建行,分別為24.0%、30.3%和32.2%;比率最高的三家是民生、中信和招行,分別為71.7%、68.1%和52.2%。 三是超90天逾期貸款和重組貸款與不良貸款的比,表現(xiàn)最優(yōu)的是建設(shè)銀行、工商銀行和中國(guó)銀行。這個(gè)指標(biāo)也是看不良劃定是否嚴(yán)格的重要指標(biāo),逾期90天的貸款和重組貸款嚴(yán)格意義上都應(yīng)該劃為不良。這13家銀行逾期90天的貸款和重組貸款與不良貸款的比平均值為110.7%,比率最低的三家是建行、工行和中行,分別為86.2%、81.5%和68.6%;比率最高的三家是民生、平安和光大,分別為162.6%、156.5%和145.0%。 [詳情]

在靚麗業(yè)績(jī)背后,藍(lán)鯨財(cái)經(jīng)發(fā)現(xiàn),上市銀行整體仍然維系著減員趨勢(shì),職工薪資持續(xù)走高。 梁軼雯 日前,A股上市銀行已悉數(shù)交出了2018年上半年的成績(jī)單,整體凈利潤(rùn)走高、不良率走低。在此靚麗業(yè)績(jī)背后,藍(lán)鯨財(cái)經(jīng)發(fā)現(xiàn),上市銀行整體仍然維系著減員趨勢(shì),而職工薪資持續(xù)走高,26家A股上市銀行中有22家同比上調(diào)了員工薪酬,此外,包括中信銀行、華夏銀行、無錫銀行和江陰銀行在內(nèi)的4家銀行人均薪資出現(xiàn)下滑。 大行減員進(jìn)行時(shí) 最近幾年銀行減員的消息不絕于耳,今年上半年也不例外,且四大行減員情況尤為明顯。 截至今年6月末,26家A股上市銀行總?cè)藬?shù)為217.4萬(wàn)人,相比于去年末減少了近1.6萬(wàn)人,其中,工、農(nóng)、中、建四大行的減員人數(shù)就高達(dá)3.2萬(wàn)。個(gè)別股份制銀行與城商行略增加了員工。 具體來看,截至2018年6月底,農(nóng)業(yè)銀行共有員工477040萬(wàn)人,較上年末減少10267人;工商銀行共有員工443169人,比上年末減少9879人;中國(guó)銀行共有員工305655人,較上年末減少5478人;建設(shè)銀行共有員工346164人,較上年末減少6457人。4大行減員人數(shù)合計(jì)超3.2萬(wàn)人。 藍(lán)鯨財(cái)經(jīng)注意到,減少的員工中大多都來自基層網(wǎng)點(diǎn)。銀行網(wǎng)點(diǎn)智能化已成為銀行渠道轉(zhuǎn)型和創(chuàng)新的重要發(fā)展方向,基層網(wǎng)點(diǎn)的員工減少自然而然也成為了趨勢(shì)。 數(shù)據(jù)顯示,截至2017年年末,全國(guó)銀行業(yè)金融機(jī)構(gòu)營(yíng)業(yè)網(wǎng)點(diǎn)總數(shù)為22.87萬(wàn)個(gè),其中新增營(yíng)業(yè)網(wǎng)點(diǎn)800多個(gè),與2016年的3800多個(gè)新增營(yíng)業(yè)網(wǎng)點(diǎn)相比減少近80%。 與之相對(duì)的是自助化設(shè)備的加速投放。2017年,銀行業(yè)布局建設(shè)自助銀行16.84萬(wàn)家,較上年增加7300多家;布放自助設(shè)備80.26萬(wàn)臺(tái),其中創(chuàng)新自助設(shè)備11.39萬(wàn)臺(tái);自助設(shè)備交易筆數(shù)達(dá)400.06億筆,交易總額66.13萬(wàn)億元。 “銀行減員的原因可以從多個(gè)方面分析,銀行傳統(tǒng)網(wǎng)點(diǎn)減少、智能化網(wǎng)點(diǎn)增加,對(duì)柜員、客服等崗位的替代;績(jī)效考核壓力大、薪資待遇少;銀行內(nèi)部的結(jié)構(gòu)調(diào)整;員工自己選擇離職等都可造成人員減少。”一位銀行業(yè)從業(yè)者向藍(lán)鯨財(cái)經(jīng)表示。 上半年招行薪酬總額排第一 除了銀行減員引發(fā)熱議,銀行員工薪酬也一直都是受關(guān)注的話題。雖說銀行裁員減員成熱潮,但大部分銀行的員工平均薪資還是只增不減。 藍(lán)鯨財(cái)經(jīng)結(jié)合同花順i問財(cái)數(shù)據(jù)統(tǒng)計(jì)發(fā)現(xiàn),在26家A股上市的銀行當(dāng)中,2018年上半年,僅中信銀行、華夏銀行、無錫銀行和江陰銀行4家A股上市銀行人均薪資出現(xiàn)下滑,其余22家都為增加。而不管是從漲幅還是人均薪資來看,國(guó)有四大行都位居末位。成都銀行因今年初剛在A股上市,因此缺乏2017年上半年的比較數(shù)據(jù)。 人均薪資排在榜首的為招商銀行,南京銀行、平安銀行位列二、三,而工商銀行員工平均薪資則位于排名的最末位。位于排名前三的招商銀行、南京銀行和平安銀行上半年員工平均薪酬分別為29.96萬(wàn)元、26.12萬(wàn)元和25.97萬(wàn)元,而排名末3位的工商銀行、農(nóng)業(yè)銀行與常熟銀行員工平均薪資分別為11.51萬(wàn)元、11.83萬(wàn)元和12萬(wàn)元。 有4家銀行出現(xiàn)人均薪酬負(fù)增長(zhǎng)的情況,分別為中信銀行、華夏銀行、江陰銀行、無錫銀行,薪酬減幅分別為13.28%、11.61%、2.81%和3.42%。 從漲跌幅來看,部分城商行的漲幅遠(yuǎn)遠(yuǎn)超過國(guó)有大行。比如,張家港行的人均薪酬漲幅為41.58%,寧波銀行的漲幅近20%。 “上市銀行半年報(bào)中披露的人均薪酬雖然不能全面地說明問題,但是其變化在一定程度上還是能說明整個(gè)行業(yè)周期波動(dòng),未來銀行員工薪資的分化可能會(huì)更加明顯,收入高的員工和收入低的員工會(huì)同時(shí)存在。”上述銀行業(yè)從業(yè)者說道。[詳情]

在資管新規(guī)的威力之下,中小銀行尤其是城商行、農(nóng)商行的理財(cái)產(chǎn)品手續(xù)費(fèi)大幅縮水,拖累非息收入下降。 據(jù)21世紀(jì)經(jīng)濟(jì)報(bào)道記者不完全統(tǒng)計(jì),香港上市的內(nèi)地城商行和農(nóng)商行中,14家在半年報(bào)中披露了上半年理財(cái)產(chǎn)品手續(xù)費(fèi)收入,其中12家遭遇滑鐵盧,江西銀行和九臺(tái)農(nóng)商銀行該項(xiàng)收入暴跌9成以上。 資管新規(guī)落地后,相較于國(guó)有大行和股份制銀行,同業(yè)業(yè)務(wù)不規(guī)范、多層嵌套產(chǎn)品較多、擴(kuò)張過快的城商行和農(nóng)商行受到的影響最大,這一點(diǎn)也反映在半年報(bào)中。 內(nèi)地共有15家城商行、農(nóng)商行在香港上市,其中14家披露了資管業(yè)務(wù)收入。其中,江西銀行、重慶銀行、廣州農(nóng)商行、九江銀行、青島銀行、九臺(tái)農(nóng)商行、盛京銀行、徽商銀行、哈爾濱銀行、天津銀行、甘肅銀行、重慶農(nóng)商行12家銀行均遭遇不同程度的理財(cái)手續(xù)費(fèi)收入下降,其中江西銀行和九臺(tái)農(nóng)商行的該項(xiàng)收入較去年同期跌去9成,甘肅銀行跌去8成,青島銀行跌去5成,廣州農(nóng)商行、重慶銀行、盛京銀行跌去3成。 即便去年央行把表外理財(cái)納入MPA考核,部分銀行已經(jīng)對(duì)此業(yè)務(wù)進(jìn)行收縮,但資管新規(guī)還是對(duì)很多中小銀行中收造成不小影響。比如天津銀行2017年上半年理財(cái)手續(xù)費(fèi)大漲73.1%,今年上半年卻是減去2成。 重慶銀行、江西銀行、九臺(tái)農(nóng)商行、重慶農(nóng)商行均表示,發(fā)行及存續(xù)規(guī)模下降主要是因?yàn)殂y行為了適應(yīng)資管新規(guī)要求,主動(dòng)壓降理財(cái)產(chǎn)品發(fā)行及存續(xù)規(guī)模,此外,也有平均收益率下降的原因。而九江銀行則表示,部分理財(cái)手續(xù)費(fèi)收入被資管產(chǎn)品增值稅及附加抵消。 從理財(cái)手續(xù)費(fèi)孰高來看,重慶農(nóng)商行位居榜首,在較去年下跌11.3%的情況下仍達(dá)6.35億元,其次是天津銀行(5.26億元)、哈爾濱銀行(4.79億元)。這三家銀行遠(yuǎn)超其他銀行,第三名哈爾濱銀行的該項(xiàng)收入較第四名重慶銀行(2.79億元)多2億元。 從部分銀行上半年發(fā)行理財(cái)產(chǎn)品狀況看,披露該項(xiàng)數(shù)據(jù)的9家銀行中,3家出現(xiàn)了規(guī)模萎縮,6家還在持續(xù)增長(zhǎng)。其中,規(guī)模漲幅最大的是青島銀行(80.2%),其次是中原銀行(58.9%),徽商銀行漲幅30.24%位居第三。新發(fā)產(chǎn)品規(guī)模下滑速度最快的是重慶農(nóng)商行(-32.51%),之后是盛京銀行(-20.8%)和哈爾濱銀行(-20.0%)。 從存續(xù)規(guī)模上來看,披露該項(xiàng)數(shù)據(jù)的10家銀行中,半數(shù)出現(xiàn)了下跌。其中,跌幅最大的是江西銀行(-25.4%),其次是青島銀行(-22.5%)和廣州農(nóng)商行(-22.1%)。 縱向來看,不少中小銀行理財(cái)產(chǎn)品余額大步擴(kuò)張的勢(shì)頭發(fā)生了轉(zhuǎn)變。比如,哈爾濱銀行在2017年上半年理財(cái)產(chǎn)品余額較2016年同期上漲28.5%,而2018年上半年的漲幅下滑至1.7%。 雖然中小銀行在產(chǎn)品研發(fā)上相對(duì)薄弱,但在合規(guī)壓力下,不得不在凈值化和非保本理財(cái)?shù)霓D(zhuǎn)型中踏出一步。 以廣州農(nóng)商行為例,在轉(zhuǎn)型過程中,非保本理財(cái)余額在今年上半年達(dá)到414億元,較去年同期增加159億元,增幅高達(dá)62%。這是在理財(cái)余額1239億元、較年初降低22.1%的情況下實(shí)現(xiàn)的。 中原銀行、重慶農(nóng)商行均表示,上半年首次發(fā)行凈值型理財(cái)產(chǎn)品。青島銀行則表示,報(bào)告期末存續(xù)凈值型產(chǎn)品10只,較年初增加7只,余額45億元,較年初增加39億元。 青島銀行還表示,非保本理財(cái)余額已經(jīng)遠(yuǎn)超保本理財(cái)余額,前者是548億元,后者是70億元。而哈爾濱銀行的非保本理財(cái)為665億元,保本理財(cái)仍有726億。 “大部分農(nóng)商行、城商行資管業(yè)務(wù)可能大幅收縮。”一位股份制銀行資管人士對(duì)21世紀(jì)經(jīng)濟(jì)報(bào)道表示,未來資管領(lǐng)域馬太效應(yīng)進(jìn)一步凸顯,行業(yè)集中度提高,而城商行、農(nóng)商行的劣勢(shì)較為明顯,未來可能面臨被兼并重組的局面。 上述資管人士還表示,城商行、農(nóng)商行的劣勢(shì)除了產(chǎn)品合規(guī)度較低之外,還存在產(chǎn)品開發(fā)設(shè)計(jì)、主動(dòng)投資、研究能力的缺失,人員、渠道、系統(tǒng)的不足。根據(jù)新規(guī),理財(cái)業(yè)務(wù)資格分為基礎(chǔ)類和綜合類,想要獲得綜合類資格,必須凈資本不得低于50億元,很多城商行、農(nóng)商行不達(dá)標(biāo)。 (編輯:馬春園,郵箱:macy@21jingji.com)[詳情]

Copyright ? 1996-2018 SINA Corporation, All Rights Reserved

新浪公司 版權(quán)所有