文/新浪財經意見領袖專欄作家 東方金誠 王青

主要觀點:

宏觀經濟運行:4月內需漸進式修復,后續經濟回升需關注海外疫情對外需的沖擊和國內政策對沖力度。當月豬肉價格回落,非食品價格上漲缺乏動力,CPI同比漲幅將降至0%以下;4月國際油價繼續跳水,PPI同比跌幅料進一步加深至-2.0%以下。

政策環境:4月超儲利率下調,利率走廊下限下移,4.17政治局會議明確提及降息;月底第三批專項債額度下達,預計5月貨幣政策將進一步寬松以配合財政發力。前期政策支持帶動信貸擴張超預期,后續寬信用勢頭持續還需政策繼續加力。

流動性環境:4月央行定向降準釋放2000億長期資金,當月暫停逆回購操作,公開市場凈回籠;但月內資金面寬松,資金利率均值大幅低于上月,也說明部分流動性淤積在銀行間市場。

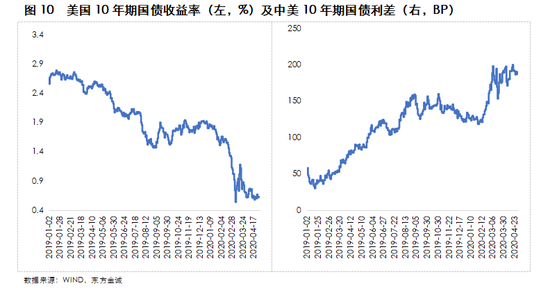

中美利差:4月美債收益率區間震蕩,中美利差波動走平,月末報189.8bp,較上月末微幅擴大0.8bp,顯著高于近年均值。

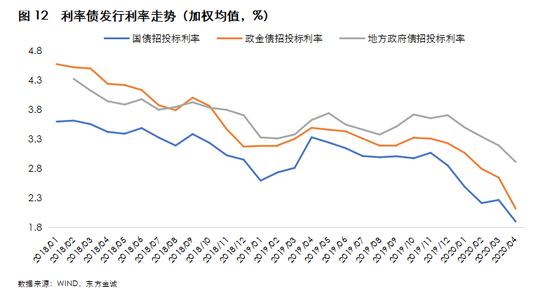

一級市場:4月國債和政金債發行量環比增加,因到期量較大,凈融資額下降;地方政府債發行量和凈融資額環比減少,但明顯高于去年同期。4月底下達的1萬億新增專項債額度要求在5月發行完畢,預示5月利率債供給將會大增。此外,4月利率債發行利率明顯走低。

二級市場:4月資金利率中樞下移,帶動債市短端利率大降,并為長端利率下行打開空間。但財政發力預期加大了市場對利率債供給壓力的擔憂,基本面改善的預期和風險偏好的修復也制約長端利率降幅,收益率曲線陡化下移。

5月利率債市場展望:短期內債市行情還沒有走完,但利率進一步下行的空間較為有限。在存款基準利率調降之前,短端利率已處于底部;長端利率絕對水平已經很低,市場“恐高”情緒可能會造成預期不穩,債市波動性增大。后續若央行寬松進一步加碼,短端利率繼續向下,將引導長端下行,10年期國債收益率可能階段性下破2.4%甚至2.3%。另外,目前市場對于宏觀政策對沖力度的預期分歧較大,5月下旬兩會即將召開,政策靴子落地后,需關注預期差帶來的利率波動。

1. 債市運行環境

1.1宏觀經濟運行

內需漸進式修復,外需下行壓力顯現,后續經濟回升仍需關注海外疫情對外需的沖擊和國內政策對沖力度

從4月PMI數據來看,在國內積極復工復產與海外疫情大流行雙重影響下,當月制造業PMI指數邊際回落至50.8%,擴張幅度收窄。需求端恢復弱于生產端,過半企業復工后遇到訂單不足問題,尤其是海外訂單下滑顯著;供需缺口擴大導致產成品庫存被動增加,出廠價格繼續走低,通縮壓力加劇。但4月服務業和建筑業生產活動加快恢復,非制造業商務活動指數保持高位,且在3月房地產投資同比轉正、基建投資較快修復等因素推動下,4月建筑業已進入高景氣區間。

從需求側來看,根據乘聯會數據,隨著需求回補以及各項汽車消費刺激政策效果顯現,從4月第二周起,乘用車銷量增速已實現轉正;同時,4月各周30大中城市商品房成交套數和成交面積較3月明顯回升,同比降幅亦有所收窄,且在五一期間房企加大促銷力度背景下,4月27日-5月3日當周,30大中城市商品房銷售實現兩位數正增。車市和房市同步回暖印證內需正在漸進改善,但海外疫情大流行背景下,企業出口訂單流失嚴重,外需下滑對國內經濟的拖累加劇。

我們注意到,4月出口數據意外走強,這首先與上年同期基數偏低有關。其次,當月我國對美歐等疫情嚴重地區出口反彈,或因當地停工停產導致商品供應不足,進口需求短期加大。第三,近期防疫物品出口增速加快,也對整體出口水平起到一定的拉動作用。不過,在近期全球經濟劇烈收縮的情況下,出口走強的趨勢恐難以持續,二季度國內經濟反彈將更多倚重內需發力。

從供給側來看,伴隨國內疫情得到控制,逆周期調控政策推動生產要素歸位,國內生產活動持續恢復。從高頻數據來看,4月高爐開工率繼續上揚,六大發電廠日均耗煤量于月末穩定在疫情發生以來高位,二者分別恢復至上年同期水平的95%左右。但在當前復工率已處較高水平——工信部數據顯示,截至4月15日全國中小企業復工率為84%,較3月底提高7個百分點,而供需缺口比較大的情況下,生產端回升可能已進入瓶頸期,企業或將開始主動去庫存,后續生產端進一步改善有待需求端發力配合。

整體上看,4月綜合PMI產出指數為53.4%,疫情爆發之后連續兩個月處在擴張區間,顯示在國內疫情得到有效控制背景下,經濟運行保持積極的邊際變化。但當前我國外貿面臨較大不確定性,內需雖有回升但依然偏弱,也會對經濟復蘇形成一定拖累。近期出廠價格下滑對制造業企業盈利會形成較大壓力,并制約未來制造業投資反彈。后續仍需密切關注新出口訂單走勢,以及國內宏觀政策加碼后可能出現的需求變化。

4月豬肉和蔬菜價格繼續回落,非食品價格上漲缺乏動力,CPI同比漲幅將延續放緩;國際油價在上月大跌基礎上繼續跳水,國內工業品價格亦有所走低,PPI同比跌幅料進一步加深

CPI方面,高頻數據顯示,4月豬肉價格延續回落,同比漲幅收斂,但仍處120%左右的高增狀態;28種重點監測蔬菜價格亦有所走低,月內同比整體為負;7種重點監測水果價格環比略有上漲,但因基數走高同比跌幅擴大。這意味著4月食品CPI同比漲幅將繼續回落,同時,需求偏弱背景下,非食品價格上漲動力不足,預計4月CPI同比降幅將降至4.0%以下。

PPI方面,繼3月沙特與俄羅斯減產協議談判破裂、多方增加產能后,4月全球疫情沖擊上游需求,國際原油庫存剩余空間迅速收縮,油價在上月大跌的基礎上繼續跳水。紐約商品交易所5月交貨的輕質原油期貨(WTI)價格更現歷史性暴跌,首次收于負值,一度引發市場恐慌。受原油暴跌和需求不振影響,其他上游原材料和工業品價格亦出現不同程度的滑坡。由此,預計4月PPI同比跌幅還將進一步加深至-2.0%以下。

1.2 政策環境

4月初超儲利率下調推動利率走廊下限下移,4.17中央政治局會議明確提及降息;第三批新增專項債額度下達,財政擴張預期升溫,預計5月貨幣政策將進一步寬松以配合財政發力

4月3日,央行宣布在4月15日和5月15日分兩次對中小銀行定向降準,每次下調0.5個百分點。4月7日央行下調金融機構超額存款準備金利率37個基點至0.35%。一般認為,超額存款準備金利率(又稱超儲利率)是我國利率走廊的下限,此次下調推動利率走廊下限下移,令市場對后續各種政策工具的想象空間進一步開啟。更為重要的是,此次大幅下調超儲利率,實際上是在敦促商業銀行加大對企業信貸投放力度,不要把央行釋放的流動性囤積在自己手里,或淤積在貨幣市場上。

4月17日一季度經濟數據公布,當季GDP實際同比下降6.8%,市場普遍認為宏觀對沖政策將進一步加碼,當日召開的中央政治局會議驗證了市場的預判。會議提到,“穩健的貨幣政策要更加靈活適度,運用降準、降息、再貸款等手段,保持流動性合理充裕,引導貸款市場利率下行”。此次官方表述中罕見地直接提及“降息”,也提振了市場對于存款基準利率下調的預期。

值得注意的是,4月20日,財政部明確“近期擬再提前下達1萬億元地方政府專項債券額度”,同時“力爭5月底發行完畢”。這意味著 5 月將迎來專項債發行的高峰,債市供給壓力將明顯加大,但預計貨幣政策將會積極配合,為專項債放量提供必要的流動性支持。我們判斷,5月央行流動性投放會更加積極,工具也將更加多樣化,其中,有望通過降準、超額續作MLF等手段,加大中長期流動性投放力度。

另外,目前市場較為關注5月是否會有進一步的降息行動。5月央行可能會進一步下調公開市場操作利率,但目前資金利率已經明顯偏離政策利率,下調公開市場操作利率對于降低機構負債端成本的作用正邊際減弱,更為有效的手段是下調存款基準利率,這也是市場的主要關注點。

考慮到5月CPI仍將運行在3%以上的較高水平,我們判斷,存款基準利率的下調將會在二季度晚些時候或三季度開展,1年期存款利率預計將小幅調降25bp左右。同時,可能會配合下調存款利率上浮比例限制,采取有效的監管手段壓低結構化存款、理財等存款“替代品”的收益率等措施,來強化存款基準利率下調對機構負債端成本的壓降效果,最終目的是降低實體經濟融資成本。

政策發力帶動信貸擴張超預期,但企業經營性和投資性資金需求不足,金融機構信用擴張的主動性不強,后續寬信用勢頭持續還需要政策加力配合

4月中公布的3月金融數據超預期大幅增長,主要有兩個原因:一是疫情高峰過后,3月居民消費、購房活動有所恢復,企業復工復產加快,前期受疫情抑制的融資活動環比大幅改善;第二個更為重要的原因在于,2月以來貨幣政策打出組合拳,在量、價兩個維度加大對實體經濟、特別是中小微企業的定向支持力度,政策效果在3月得到集中體現,主要表現為資金通過信貸、債市兩個渠道,大規模流向企業。

另一方面,在經濟下行、訂單下滑、投資信心不振情況下,企業經營性和投資性資金需求并不旺盛。4月底央行發布的2020年一季度銀行家問卷調查報告顯示,一季度貸款總體需求指數為66.0%,環比提高0.6個百分點,但仍比上年同期低4.4個百分點;其中,小微企業貸款需求仍在下降。所以,近期企業融資活躍在很大程度上是受融資條件寬松、融資成本走低驅動,這也造成了企業閑置資金比例上升,出現套利行為。同時,金融機構主動進行信用擴張的意愿也不強。我們注意到,4月央行暫停逆回購操作,公開市場凈回籠,但資金利率始終處在較低水平,也說明部分流動性淤積在銀行間市場。因此,后續寬信用勢頭的持續仍然離不開政策的支持,貨幣政策逆周期調節力度還會進一步加大。

1.3流動性環境

4月央行通定向降準釋放約2000億長期資金,當月資金面寬松,央行公開市場操作頻度很低。月內央行未開展逆回購操作,當月逆回購到期量700億,凈回籠資金700億。4月15日央行開展1000億元MLF操作,當月MLF到期量2000億,凈回籠資金1000億。此外,4月24日有2674億TMLF到期,當日央行縮量續作561億,同時下調TMLF操作利率20bp至2.95%,凈回籠資金2113億。綜合來看,4月央行通過降準和公開市場操作凈回籠資金約1800億。

從資金利率來看,4月銀行間流動性充裕,資金利率均值普遍大幅低于上月。月內除中上旬資金面有所收斂,以及跨月和跨節因素帶動月末資金利率上行外,隔夜回購利率基本運行在1.0%以下。其中,4月29日R001跌至0.73%,DR001跌至0.66%。此外,4月中下旬,7天回購利率也基本上運行在1.5%以下,月內R007最低值為1.40%(4月26日),DR007最低值為1.23%(4月16日)。

1.4中美利差

4月美債收益率區間震蕩,10年期美債收益率基本上在0.6%-0.8%之間波動。從月內走勢來看,4月美債收益率先升后降。月內中上旬,因疫情出現穩定跡象帶動避險情緒降溫,美股上漲,以及美債供給增加,10年期美債收益率有所走高;中下旬,伴隨避險情緒再度升溫,以及零售銷售等經濟數據表現不佳,美債收益率整體下行。4月末10年期美債收益率報0.64%,較上月末下行6bp。從中美利差來看,4月中國10年期國債收益率下行5.2bp,當月中美利差波動走平,月末報189.8bp,較上月末微幅擴大0.8bp。

2. 一級市場

2.1 發行情況

4月共發行利率債175只,比上月減少9只,發行量環比增加331億元至12770億元,當月到期量環比增加4864億元,凈融資額減少4534億元至3023億元。同比來看,4月利率債發行量和凈融資額分別增加1648億元和147億元。

分券種看,4月國債發行量環比增加,同比小幅減少,因到期量較大,凈融資額環比、同比均有所下降;政金債發行量環比、同比均有所增加,同樣因到期量較高,凈融資環比、同比均有所下降;地方政府債發行量和凈融資額環比有所減少,但明顯高于去年同期。4月底第三批1萬億新增專項債額度已陸續下達地方,這一部分額度按要求將在5月份發行完畢,預示5月專項債放量將帶動利率債供給規模大幅增加。

2.2 發行利率

4月利率債發行利率明顯走低。其中,國債加權平均發行利率環比下行36.81bp,政金債加權平均發行利率環比下行52.84bp,地方債加權平均發行利率環比下行28.02bp。

3. 二級市場

3.1 到期收益率

5月資金面保持寬松,資金利率中樞明顯走低,帶動債市短端利率大幅下行,月末1年期國債收益率較上月末下降54.05bp,這也為長端利率的下行進一步打開了空間。

長端利率方面,疫情帶來的經濟下行壓力、通縮壓力和貨幣寬松預期利好長端,但疫情走勢及其對經濟的負面影響存在較大不確定性,市場預期存在分歧,較難準確定價。另外,這一輪國內宏觀政策對沖,主要依靠財政發力,貨幣政策則起到配合作用。財政政策發力預期,一方面會加大市場對利率債供給壓力的擔憂,另一方面也帶來了基本面改善的預期和風險偏好的修復,所以會對長端利率的下降產生制約。因此,4月債市長端利率也有所走低,但降幅較小,月末10年期國債收益率較上月末下行5.19bp,降幅明顯不及短端,收益率曲線陡峭化下移。

3.2 利差走勢

期限利差方面,4月國債各期限利差多數走闊,其中,月末10Y-1Y利差較上月末擴大48.86bp至139.15bp,已處2010年以來歷史7.6%分位。

國開債和國債利差方面,4月末5年期國開債和國債利差較上月末走闊8.82bp至36.31bp,10年期國開債和國債利差下行7.75bp至28.02bp;同期5年期國開債隱含稅率擴大6.35個百分點,10年期國開債隱含稅率收窄2.19個百分點。

3.5月利率債市場展望

4月30日和5月6日債市連續兩日下跌,引發市場對于利率調整的擔憂。可能有以下幾方面原因:一是4月30日資金面因月末和跨節資金壓力而明顯收緊,5月6日資金面有所放松,但資金利率仍處近期偏高水平;二是5月專項債放量將推升利率債供給,5月6日大額國債的發行強化了市場對于供給壓力的擔憂;三是風險偏好有所修復,股市上漲,“股債蹺蹺板”效應影響債市下跌。我們認為,在當前絕對利率水平已經很低的情況,市場“恐高”情緒可能會造成預期不穩,債市波動性增大。但從基本面和政策面來看,利率趨勢性回升的基礎仍不具備,短期回調反而會帶來波段交易機會。

從基本面來看,5月公布的4月經濟數據將延續回升,但從高頻數據來看,回升幅度將不及3月;海外疫情拐點已現,但經濟修復的拐點目前還看不到,近期公布的主要經濟體PMI數據頻創新低,4月出口數據走強的趨勢難以持續,外需對國內經濟的負面影響難言靴子落地,同時還需警惕中美貿易摩擦再度升級的風險。另外,通脹數據大概率將延續走低,豬周期已進入下行階段,PPI通縮壓力進一步上升。因此,5月基本面對債市仍然偏友好。

從政策面來看,我們注意到,3.27中央政治局會議提出積極應對的一攬子宏觀政策措施,但是到目前為止,還沒有具體的增量政策出臺,可能會在5月下旬兩會期間推出,而政策效果釋放也需要一段時間,所以,5月觀察政策力度和效果的窗口期比較長,市場可能不會太著急去定價政策效果顯現的預期。同時,5月利率債供給壓力較大,預計央行將加大資金投放力度,不排除繼續降息、降準的可能性,以保持流動性的寬松來為財政政策的發力做配合,避免利率上行增加政府融資成本。

綜上,我們認為目前債市行情還沒有走完,但短期內利率進一步下行的空間也比較有限。從短端利率來看,在存款基準利率調降之前,利率水平已經處于底部;長端利率方面,盡管期限利差很高,但絕對利率水平已經很低,市場由交易盤主導,波動性加大。后續如果央行寬松力度進一步加碼,短端利率繼續向下突破,朝利率走廊下限靠攏,將會引導10年期國債收益率階段性的沖破2.4%甚至2.3%,但是估計不會停留太久。另外,目前市場對于宏觀政策對沖力度的預期分歧較大,5月下旬兩會召開,政策靴子落地后,需關注預期差帶來的利率波動。

從曲線形態來看,短期內收益率曲線很難繼續變陡。主要原因是短端利率已經沒有太大的下行空間,短端不降,期限利差繼續擴大就需要長端利率上升,而短期內長端也沒有太強的上升動力。另一方面,短期內利率曲線也不會出現過度的平坦化,因為長端利率下行受到財政擴張、經濟修復預期以及機構負債端成本的制約。再往后看,利率曲線如何演繹,是走向牛平還是直接轉熊,重點還是要關注貨幣政策的力度和持續時間,以及經濟表現的預期差。

(本文作者介紹:清華大學公共管理學博士,東方金誠首席宏觀分析師。)

責任編輯:張譯文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。