意見領袖丨任澤平

摘要

近期政策釋放財稅改革信號,以消費稅改革為引領的新一輪財稅改革有望開啟,改什么?怎么改?影響幾何?

94年分稅制改革調整了央地財政關系,釋放了地方政府活力,確立了過去30年中央和地方的財權事權基本格局,但如今過了30年,當前財政稅收形勢面臨五大挑戰:

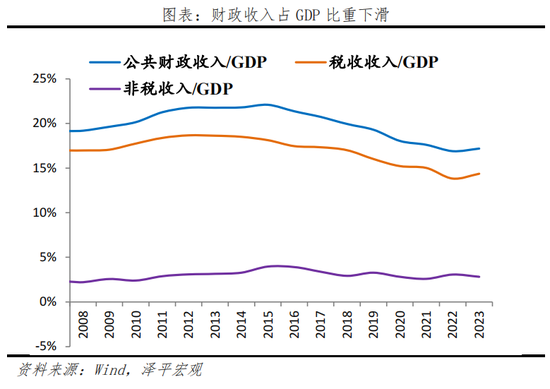

1)宏觀稅負趨于下行,制約地方財政擴張空間。2018-2023年財政收入年均同比增長3.4%,低于同期復合GDP的增速。

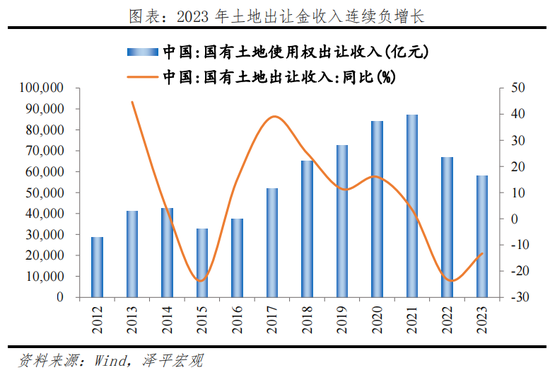

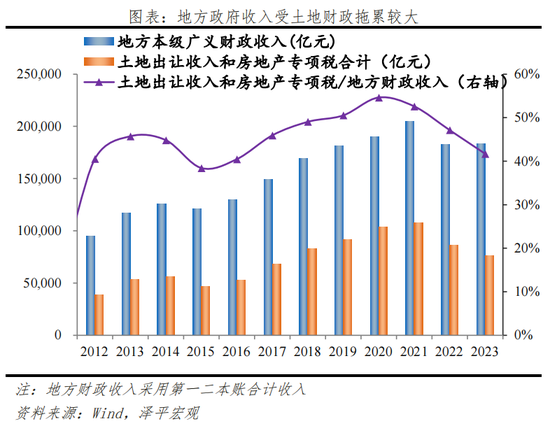

2)土地財政拖累較大,地方財政吃緊,需要新稅源。2023年國有土地使用權出讓收入較2021年高峰下滑31.76%,連續兩年拖累地方財政收入,多地政府在“緊日子”下,需要培育新稅源。

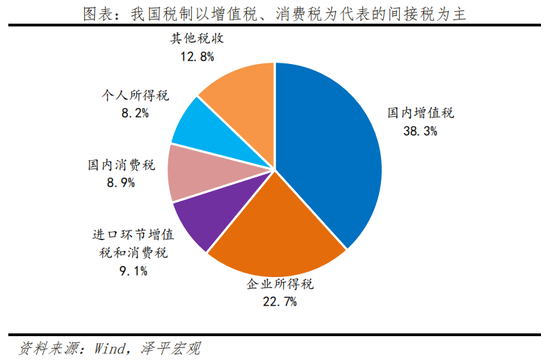

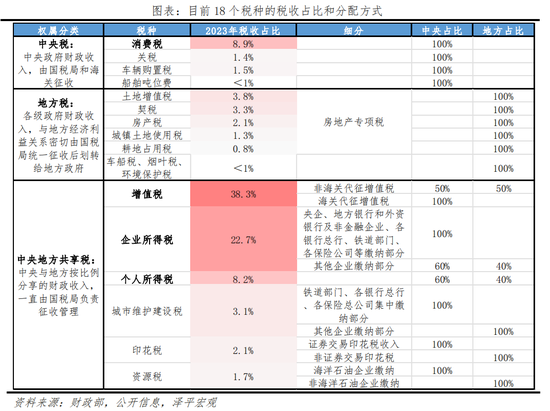

3)間接稅占比過高,稅制結構待優化。我國當前仍以間接稅為主,2023年增值稅、消費稅累計占比56.3%,公平性不足,理論上應提高直接稅比重,但當前房產稅改革條件尚不完備。

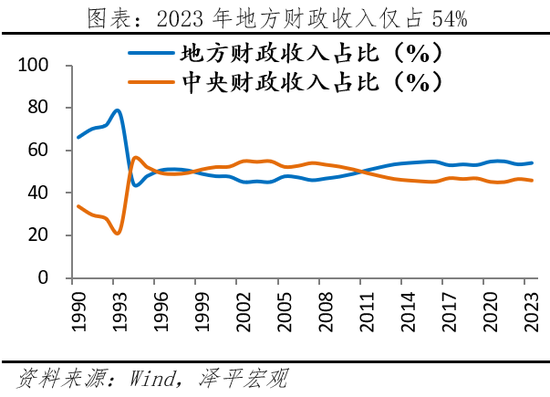

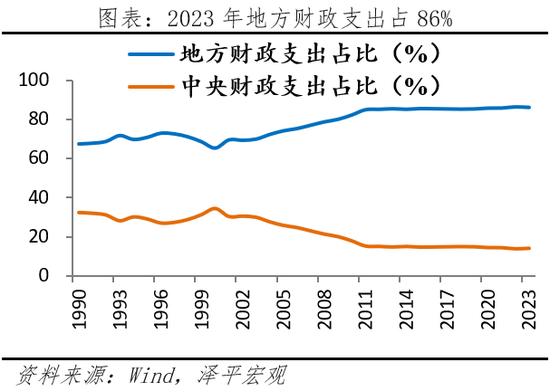

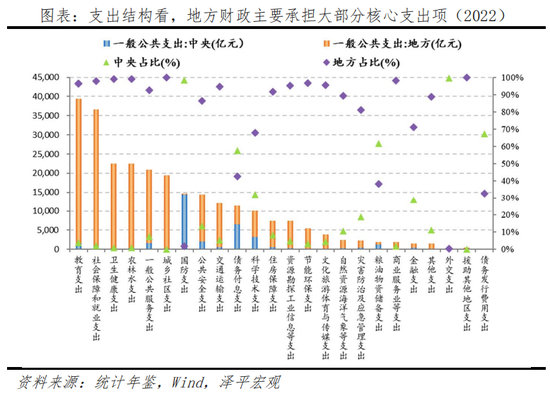

4)央地財權事權不匹配,消費稅尚未與地方共享。2023年地方收入占比占54%,但支出責任占比86%。地方稅種范圍較窄,疊加剛性支出較多,部分地區財政形勢疲軟,財力承壓。

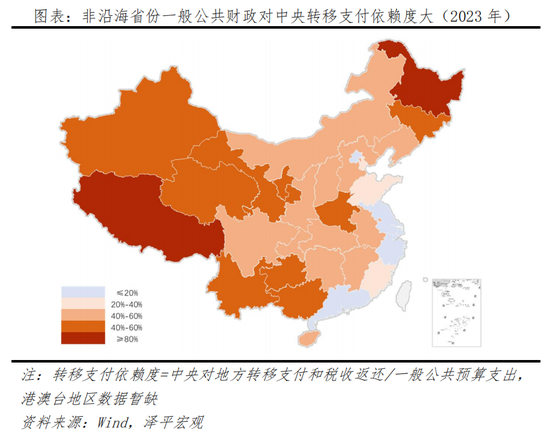

5)區域間財政發展不均衡,非稅收入、罰沒收入、倒查稅收入提高等進一步惡化稅收形勢。僅有9個省份自給率超過50%,主要非沿海省份高度依賴轉移支付,部分地區出現濫用稅收優惠導致重復建設、甚至有地方提高罰沒收入等現象,需要警惕。

此時啟動新一輪財稅改革,重點是培育新稅源、充實地方財力、優化產業結構、促進轉型升級,重新激發地方政府活力。

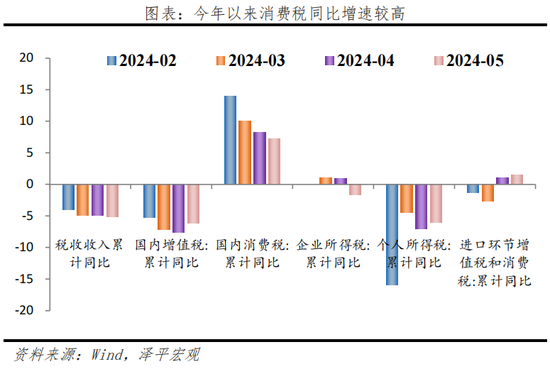

消費稅成為本輪財稅改革的原因在于:一方面,目前國內消費稅為第三大稅,稅收汲取能力優于其他稅種。且2024年1-5月累計同比增速7.2%,遠高于其他稅種。消費稅是當前可以改革并帶來增量稅收空間的稅種。另一方面,消費稅自1994年創設,目前執行還是2008年修訂的《消費稅暫行條例》,部分條款已不適應當前市場環境,改革醞釀已久。

我們預計消費稅的改革方向有三點:1)擴大稅基,調整稅率。2)征收鏈條后移,從生產端轉向零售端轉移。3)部分稅收下劃地方。

此次改革可能帶來的影響:1)擴大地方稅源,緩解地方財政壓力,但短期內難以抵消土地財政下滑的影響。按照央地5:5進行分成,樂觀情況下可為地方政府貢獻近萬億增量收入。2)發揮調結構的指揮棒作用,有利于建立全國統一大市場,經濟結構從鼓勵投資向鼓勵消費躍遷。

消費稅增加到底由誰來買單?消費稅反映在終端價格上的結果,更多取決于具體商品的需求彈性和供求情況。當前企業利潤承壓、居民消費動能偏弱,新一輪財稅改革不宜增加整體稅負,我們建議配合財政擴張刺激需求,降準降息、降低利率、發放消費券,減輕稅負,放水養魚,與民休息。

展望長期,財稅改革不能局限于條件相對成熟的單一消費稅項,還需要保持一定經濟增速,從更長遠的角度夯實稅收基礎:一是要做大稅基,提振民營經濟信心,企業盈利和居民安居樂業才是財稅的“源頭活水”。二是要降低稅率,減輕稅負,休養生息。三是將部分地方事權上收為中央事權,完善財政轉移支付機制,加強全國財政整體調控轉移力度。

目錄

1 背景:當前財政稅收形勢呈現五大特點,消費稅改革正當時

1.1 宏觀稅負趨于下行,財政調節作用受限

1.2 土地財政對地方財政拖累較大,需要培育新稅源

1.3 間接稅占比過高,稅制結構待優化,消費稅改革時機最為成熟

1.4 央地財權事權不匹配,消費稅尚未與地方共享

1.5 區域間財政發展不均衡,合理“開源”而非涸澤而漁

2 消費稅有望成為本輪財稅改革的重點

2.1 消費稅改革醞釀已久

2.2 當前消費稅特點與問題

2.3 消費稅三大改革方向

3 影響與展望

正文

三中全會召開,財稅改革成為關注重點,以消費稅改革為引領的新一輪財稅改革有望開啟,改什么?怎么改?本文將一探究竟。

近期政策集中吹風,釋放財稅改革信號。今年3月,財政部有關2024年中央和地方《預算草案》報告出臺,點明了“推動消費稅改革,完善增值稅制度”;6月,《國務院關于2023年度中央預算執行和其他財政收支的審計工作報告》中提出“謀劃新一輪財稅體制改革,完善中央與地方財政事權和支出責任劃分”。

當前是啟動新一輪財稅改革的時間窗口。二季度GDP實際同比4.7%,物價低迷,企業和居民融資需求不足。市場希望財政發力、貨幣配合,打通生產消費大循環,扭轉預期和信心。但受制于土地財政下滑、地方財政“入不敷出”、專項債發行進度偏慢等影響,地方政府心有余而力不足。

此時啟動新一輪財稅改革,重點是培育新的稅源、充實地方財力、優化產業結構、促進轉型升級,重新激發地方政府活力。

1 背景:當前財政稅收形勢呈現五大特點,消費稅改革正當時

1.1 宏觀稅負趨于下行,財政調節作用受限

近年來財政收入同GDP比值下降,制約財政逆周期操作空間。根據財政部數據,2018-2023年財政收入年均同比增長3.4%,增幅低于同期內復合GDP 4.9%的增長,而2013-2018年間二者年均增速分別為7.3%和7%。2023年公共財政收入和稅收收入占GDP的比重分別為17.2%、14.3%,十年內較峰值分別下滑了4.9%和4.2%。宏觀稅負下降,一定程度上對財政擴張空間形成掣肘。

宏觀稅負下降主要由經濟基本面和大規模減稅降費導致。一方面,經濟是財政之源,國內經濟恢復動能偏弱,拖累財政收入。近年來PPI低迷,企業利潤承壓,民營經濟貢獻50%以上的稅收,民營經濟信心不振,連帶就業、消費等指標偏弱;另一方面,財政主動讓利,減稅退費規模創歷史新高。2019年來我國連續實施了大規模減稅降費、緩稅緩費和留抵退稅措施,根據統計,過去十年間我國減稅降費累計超15萬億元,2021至2023三年間便執行約7.5萬億,貢獻近一半規模。

1.2 土地財政對地方財政拖累較大,需要培育新稅源

土地出讓收入連續兩年負增長,土地財政總貢獻持續縮減。2023年,國有土地使用權出讓收入5.8萬億元,同比下降13.3%。國有土地使用權出讓金貢獻政府性基金近九成收入,2021年后房地產市場銷售和投資遇冷,土地出讓金減少帶動政府性基金收入連續兩年負增長。土地財政貢獻收入不僅包含出讓金收入,還有對一般公共財政的稅收貢獻。在土地出讓收入的基礎上,考慮土地增值稅、房產稅、契稅、耕地占用稅和城鎮土地使用稅這五大房地產專項稅,那么土地財政對地方政府一二本賬的財政貢獻也由2020年54.6%的峰值降低到2023年的41.7%,回歸至約2017年水平。若考慮到房地產與上下游企業其他項稅收收入,土地財政總貢獻將進一步縮減。

1.3 間接稅占比過高,稅制結構待優化,消費稅改革時機最為成熟

我國高度依賴間接稅,有必要向直接稅過渡轉型。稅收根據稅制可分為直接稅和間接稅。直接稅包括財產稅、所得稅等,屬于價外稅,直接向納稅人收取,優點是公平性強,可以調節收入分配,缺點是對征收能力要求較高,發達經濟體一般以直接稅為主;間接稅通常包括增值稅、消費稅等,屬于價內稅,在流通環節征稅,征稅方便但容易造成重復征稅。我國當前仍以間接稅為主,2023年增值稅、消費稅累計占比56.3%。

但當前以房產稅、所得稅為代表的直接稅稅種不具備成熟的改革條件。當前,經濟恢復有所放緩,企業利潤承壓,稅收負擔壓力較大,居民的就業、收入預期不明朗,企業和個人所得稅難以提高稅率或征收范圍。房地產投資和銷售負增長,此時也不適合開征房地產稅。

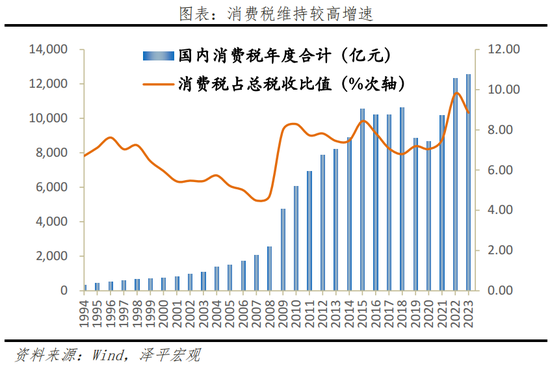

消費稅的稅收汲取能力優于其他稅種。2023年國內消費稅1.61萬億,占總稅收的8.9%,且在2024年以來累計同比增速為正,1-5月累計同比增速7.2%,高于稅收總體-5.1%的增速,遠高于其他稅種。消費稅是當前可以改革并帶來增量稅收空間的稅種。

1.4 央地財權事權不匹配,消費稅尚未與地方共享

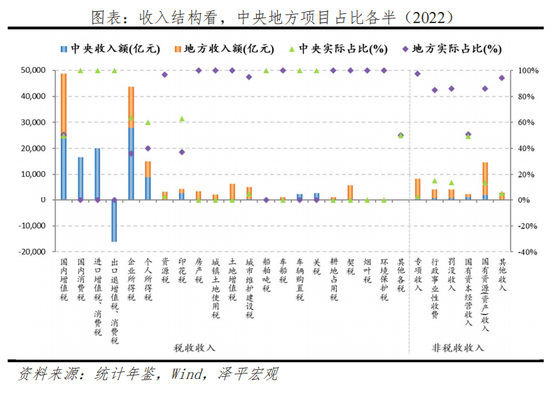

地方稅種范圍偏窄,地方收入占比54%。1994分稅制改革,將實施宏觀調控和維護國家權益所需的稅種劃為中央稅,如消費稅、關稅等。適應地方征管的稅種劃為地方稅,如營業稅、所得稅、土地和房地產相關稅。稅改提升了中央財政的權重,此后中央財政占全國財政收入的比重大幅度提高。在經歷2002年所得稅改為共享、2016年營改增等幾輪調整后,中央財政收入占比穩中有進,地方不再獨享核心稅種。2013年后,中央和地方的稅收收入占比穩定在45%和55%附近。同時增值稅作為企業減稅降費的主要稅種,多輪的稅收減負措施也限制了地方稅收空間的擴展。

地方主要承擔公共支出壓力,支出責任占比86%。改革發展、社會穩定及社保和還息等剛性支出較大,主要都是由地方財政負擔。教育、社保就業、衛生健康、一般公共服務等前十大核心財政支出項中,八項都是地方財作為負擔的絕對主導。23個常見財政支出項占比中,僅有5項是中央財政領先。地方稅種范圍較窄,疊加減稅降費力度加大,部分地區財政形勢疲軟,財力承壓。個別地區甚至出現負擔基本公共服務難的現象,反映出當前部分地區收入支出權責的不匹配。

1.5 區域間財政發展不均衡,合理“開源”而非涸澤而漁

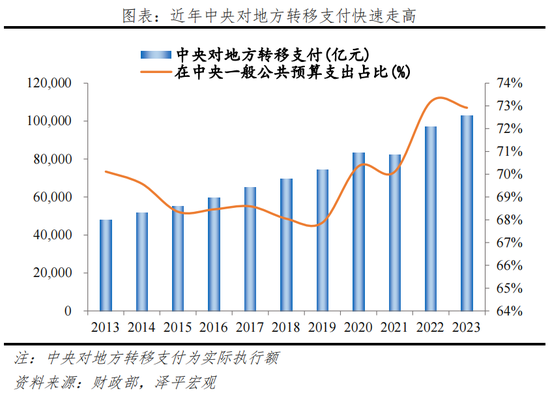

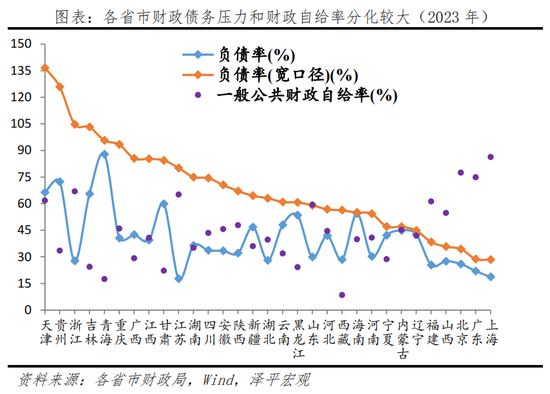

地方財政分化較大,地方財政總體更加依賴中央轉移支付。從一般公共財政自給率看,已沒有省份實現完全自給,僅有9個省份自給率超過50%,其余省份集中在45%以下。負債率上,若考慮城投債在內的綜合債務水平,2023年31個省份中有18個省份超過60%的債務率警戒線,最高和最低省市差超過100%;2023年中央對地方轉移支付首次突破10萬億,在中央一般公共轉移支付當中的占比從2019年的67.9%快速攀升到去年的72.9%,地方財政對中央轉移支付和稅收返還依賴度逐步走高。

中西部省份對轉移支付等非稅收入的依賴度更高。地方財政對中央轉移支付和稅收返還的依賴較大分化:從轉移支付程度看(中央對地方轉移支付和稅收返還/一般公共財政支出),全國各省市地區總體呈現階梯式分布。東部沿海地區自給程度相對較高,目前北京、上海、江蘇、浙江、廣東中央轉移支付占比小于20%。向中西過渡逐步降低,西北、東北和西南省份自給程度較低,其中黑龍江和西藏中央轉移支付占比高于80%;此外2022年的罰沒收入同稅收占比最高的三十座城市中,僅有4座城市位于東部沿海省份,經濟發展落后地區更容易在財政收入結構上出現惡化,出現更加依賴財政轉移、提高罰沒等非稅收入的現象。

當前經濟下行壓力較大、宏觀增長不確定性較高時,企業和居民主動進行信用擴張的意愿下降,此時正是政府需要實施寬財政擴張總需求、實現穩定社會預期的目標。但地方財政受到土地收入和稅收增速縮減的擠壓,此時需要中央進一步承擔杠桿壓力,并合理擴大稅基、提高宏觀稅負征收流程的控制能力。

2 消費稅有望成為本輪財稅改革的重點

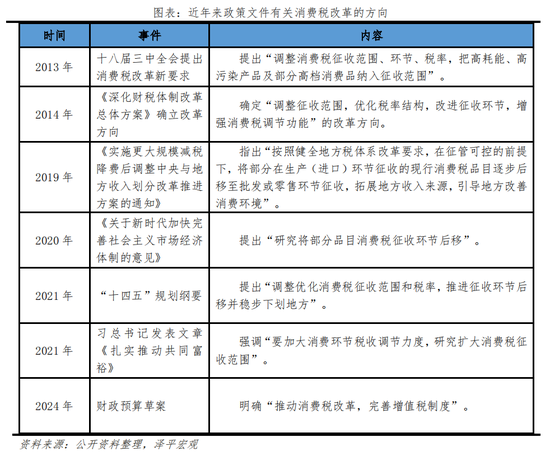

消費稅是我國四大稅種之一。自1994年創設,目前主要執行的還是2008年修訂的《消費稅暫行條例》,部分條款已不適應當前市場環境。

近期政策集中吹風,釋放財稅改革信號。今年3月,財政部有關2024年中央和地方《預算草案》報告出臺,點明了“推動消費稅改革,完善增值稅制度”;6月,《國務院關于2023年度中央預算執行和其他財政收支的審計工作報告》中提出“謀劃新一輪財稅體制改革,完善中央與地方財政事權和支出責任劃分”。

2.1 消費稅改革醞釀已久

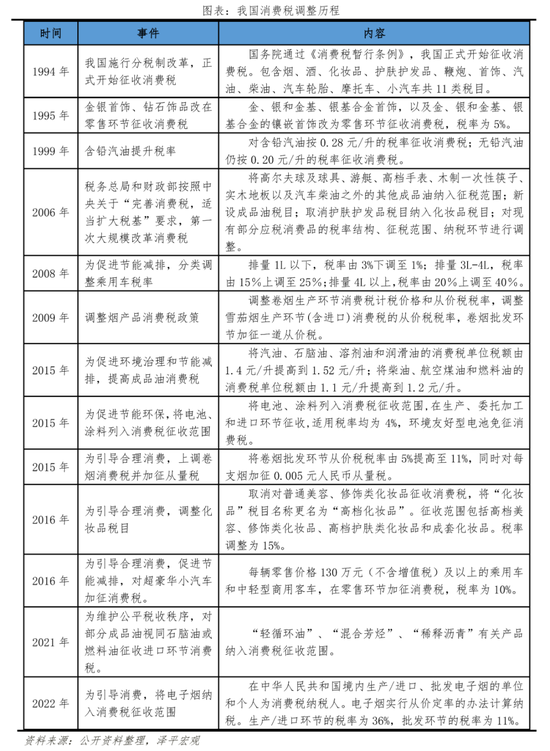

消費稅自1994年正式開始征收至今,經歷十余次細則調整,結合國家政策導向文件的內容可大致分為三個階段:

第一階段是1994年至2013年,主要為確立消費稅后對消費稅稅目、稅率結構、征稅范圍、納稅環節進行基礎性完善。一是擴大征稅范圍,納入高能耗、高消費種類,包括金銀、成品油、木制品、高檔手表等。二是調整征稅結構和方式,包括調整成品油類別、調整汽車稅率結構、調整煙類稅收政策等。多年的調整中不斷展現出追求環保和引導消費的政策導向。

第二階段是2013年至2022年,2013年十八屆三中全會明確高耗能、高污染、高消費產品為改革方向后,以“促進節能減排”和“引導合理消費”為大方向調整消費稅。環保方向上調整成品油、電池、涂料稅率及稅收結構,引導消費方向上調整香煙、化妝品、汽車相關稅率及稅收政策安排。

第三階段是2022年之后,監管層反復強調“消費稅征收環節后移”“穩步下劃地方”等消費稅改革方向,具體改革仍未落地。“新一輪財稅體制改革”是三中全會“全面深化改革”的重要領域。今年年初財政預算草案中明確“推動消費稅改革,完善增值稅制度”后,市場熱議稅改第三階段可能在三中全會落地。

2.2 當前消費稅特點與問題

消費稅全部屬于中央稅收,總量占比常年穩定。1994年以來,消費稅收金額穩步上升,但其占國家總稅收占比一直穩定在7%上下。2023年消費稅總額1.61萬億元,占總稅額的8.9%。分配上,消費稅一直屬于中央稅收,2023年消費稅收占中央稅收16.82%。

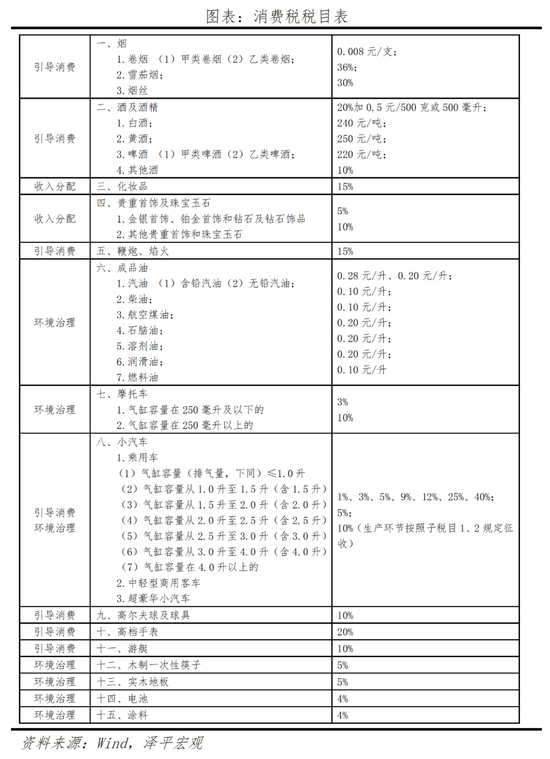

征收方式上,較多在生產環節征收。目前15種消費稅稅目中,只有貴重首飾在零售環節征收,卷煙在批發環節加征稅,超豪華小汽車在零售環節加征稅,其余都為生產環節征收。生產環節征收消費稅是為了保證征稅效率,但目前信息技術和支付技術的成熟發展賦予了消費稅多環節征收的可行性。國發〔2019〕21號文中明確要求在“征管可控”的條件下“將部分在生產(進口)環節征收的現行消費稅品目逐步后移至批發或零售環節征收,拓展地方收入來源,引導地方改善消費環境。”

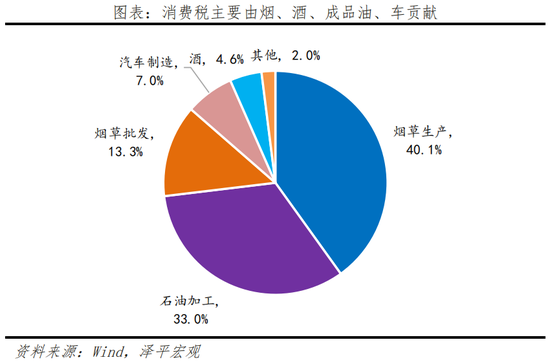

征收范圍上,稅目集中在四大領域,征收范圍相對較窄。目前征收消費稅的只有 15 種稅目,征收目的明確分為三類:環境治理、引導消費、收入分配。截至2021年,消費稅中煙草的生產和批發約占53%,成品油約占33%,汽車約占7%,酒約占4.6%,累計合計接近98%。但市場發展日新月異,目前消費稅的調節職能有較多角度未與市場對齊。環境治理端出現新能源汽車、芯片等新的產品議題;引導消費端有更多引導需求尚未納入稅目;收入分配端有奢侈品等高消費產品未納入稅目。

計稅方式上相對成熟,利于實現不同征收目標的結構性管控。1994年消費稅推出伊始便有三類計稅方式,一直延續至今,根據不同的征稅目的,成熟實現對征稅額的結構性管控。從價定率辦法計算的應納稅額=銷售額×比例稅率;從量定額辦法計算的應納稅額=銷售數量×定額稅率;復合計稅辦法計算的應納稅額=銷售額×比例稅率+銷售數量×定額稅率。

2.3 消費稅三大改革方向

本次財稅從將減稅降幅、提高微觀積極性,轉向擴大稅基、追求稅收流程全覆蓋和中央地方稅負的財事權再平衡。就消費稅而言:

1)稅收歸屬權下移,擴大地方稅基、培育地方稅種。目前我國四大稅種中,除消費稅外,增值稅、企業所得稅和個人所得稅都為央地共享稅收,只有消費稅目前完全歸屬中央政府。2023 年消費稅全年收入 1.61萬億元,占整體稅收收入的 8.9%,是僅次于增值稅和企業所得稅的第三大稅種。如果將其按一定比例納入地方稅種,由中央和地方共享。這在有效拓寬地方稅源的基礎上,也能夠提高地方政府積極性以促進消費發展、推動經濟結構向消費端轉型。

2)征收鏈條后移,從生產端為重轉向消費終端為重。目前消費稅主要在生產環節由生產方所在地主管稅務機關繳納。而改革方向是將生產或者進口環節為主導的征收階段,轉向零售等終端消費環節征收,由批發零售商向所在地稅務機關代繳。客觀上大數據和人工智能技術的發展運用,有利于提高稅收征管效率、減少稅收逃漏,為面向更多樣的消費端征收主體創造了更有力的條件。

3)消費稅收項目預計將擴大征收范圍。我國現行消費稅稅目有15類消費品(見前圖),但目前我國消費稅主要針對“有害商品”,稅收范圍偏窄、且消費端產品分類偏舊。未來消費端將考慮更多高污染、新型產品類目的征稅,或將降低已經偏向必需品消費項目的稅率。收入分配導向將納入更大范圍的高端服務業和高檔奢侈品等高消費產品。如高檔住房、別墅會所、高爾夫以及一些資源供給缺乏的產品,這些消費具有高附加值但對一般消費者影響較小。

3 影響與展望

消費稅改革牽一發而動全身,直接效應是提高地方政府財政收入,同時在調整經濟結構、促進從生產向消費轉型、倒逼政府轉型升級等層面會產生深遠影響:

第一,擴大地方稅源,緩解地方財政壓力,但短期內難以抵消土地財政下滑的影響。2023年消費稅1.6萬億,2024年1-5月國內消費稅7607億元,同比增長7.2%,線性外推2024年消費稅有望達到1.7萬億,若考慮后移征收后稅基提高、更多產品和服務納入消費稅,消費稅有望突破2萬億。按照央地5:5進行分成,樂觀情況下可為地方政府貢獻近萬億增量收入。但2021-2023年,全國土地出讓金從8.7萬億降至5.8萬億,消費稅改革短期內難以抵消土地財政的拖累。

第二,發揮調結構的指揮棒作用,有利于建立全國統一大市場,經濟結構從鼓勵投資向鼓勵消費躍遷。過去我們倚重按生產地征收增值稅、所得稅等,一方面,稅收指揮棒引導地方政府招商引資、擴大生產,一定程度上導致了重復建設和供需錯配;而另一方面,地方政府難有動力刺激居民消費,居民消費產生的稅收主要流向生產企業所在地的政府,這使得地方政府難有動力鼓勵本地居民消費,不利于構建全國統一大市場。稅收繳納從生產端后移至消費端,將激勵地方政府重視消費對本地財政收支的影響,刺激內需的政策出臺機制更為順暢,預計人口和消費大省將受益。

第三,消費稅增加到底由誰來買單?是否會增加居民消費成本取決于需求彈性。目前我國消費稅屬于價內稅,消費稅改革將反映到終端價格上。如果需求彈性較小,例如壟斷性企業、供不應求的產品,企業可以將稅收成本轉嫁至消費者,則最終由居民買單;如果需求彈性大、替代品多,企業難以轉嫁稅收成本,則通過降價或減少銷量等方式承擔消費稅提高的影響。

展望長期,財稅改革不能局限于條件相對成熟的單一消費稅項,還需要從更長遠的角度夯實稅收基礎:

一是要鞏固民營經濟發展的基礎,微觀主體的繁榮才是財稅的“源頭活水”。民營經濟在經濟發展中發揮著“56789”的作用,是推動中國式現代化的主力軍。加大對民營經濟的支持力度,推動服務型政府發展,減少市場準入壁壘,為民營企業創造公平競爭的市場環境。當前企業利潤承壓、居民消費動能偏弱,降準降息、降低融資成本、發放消費券,財政政策和貨幣政策系統配合,放水養魚。短期擴張總需求,長期發展新質生產力,提升經濟潛力。

二是提高中央事權,完善財政轉移支付機制、加強全國財政整體調控轉移力度。應適當提高中央事權,以確保全國財政政策的統一性和有效性:通過調整財政支出結構,加大中央財政在教育、醫療、社保等民生和福利領域的剛性支出。此外消費地征稅可能出現欠發達地區消費能力不足、財政收入下降的情況,或不利于實現消費稅收入再分配的作用。需加強全國財政整體調控轉移力度,保持對中西部地區和貧困地區的轉移支付支持強度,促進區域協調發展。建立健全的稅收協調機制,預防出現地區間的稅收競爭,確保稅收政策的統一性和公平性。

(本文作者介紹:經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。