意見領袖丨管濤 魏俊杰

摘 要

新冠疫情初期,美國和英國都曾推出一系列企業紓困政策,實現了保市場主體和保就業的效果。本文擬通過梳理美英兩國的相關經驗,為中國助企紓困提供政策參考。

疫情持續沖擊下的非對稱影響,需要結構性政策的定向支持。具體來看,直達實體的企業紓困政策應有兩大側重點:一是需為市場主體解決流動性和償付能力問題,二是應以穩就業、穩民生為優先導向。

在疫情初期,美國推出了針對小型企業的薪資保障計劃,如果借款企業將PPP貸款60%的資金用于支付員工工資即可免還,有效實現了保市場主體和保就業的雙重目標。此外,美聯儲協同推出了薪資保障計劃便利工具為貸款機構提供流動性支持,提高了計劃實施的有效性。針對中型企業,美聯儲還推出了主街貸款計劃,由美國財政部出資作為擔保,美聯儲提供貸款資金。但最終實施效果不佳,其機制設計沒有調動銀行參與積極性。

英國在疫情期間推出了就業保障計劃,為受困疫情企業支付80%的員工工和保險費用,該計劃非常有效地起到了保就業的效果,英國失業率在疫情嚴重期間并未出現大幅攀升。另外,英國還針對不同規模企業推出了三項貸款擔保計劃,由政府提供80%或100%的貸款擔保,鼓勵銀行向實體企業貸款。作為輔助,英格蘭銀行推出了針對大型企業的新冠疫情融資工具,解決商業票據的融資問題。總體來說,三項擔保計劃及融資工具全面覆蓋了各類企業的資金需求。

近期,中國出臺了一系列結構性的企業紓困政策,起到定向支持和精準滴灌的作用。財政政策包括加快留抵退稅進度,增加退稅額度,提高失業保險穩崗返還比例等。貨幣政策結構性工具也不斷推陳出新,定向支持重點環節和薄弱領域。但相較而言,現階段出臺的助企紓困措施以流動性支持政策為主,償付能力支持政策較少。

美英助企紓困的政策對中國提供了以下四點借鑒:一是流動性和償付能力支持政策雙管齊下,全方位保市場主體從而保就業;二是政府部門通過杠桿的騰挪,加大對民間部門的支持力度,保持民間資產負債表的健康;三是設計有效的貸款激勵機制,調動金融機構參與積極性;四是強調財政貨幣政策協同,提升政策實施效能。

風險提示:新冠疫情影響超預期,市場主體面臨困難加大。

正文

2022年3月中旬以來,國內疫情多點散發,疊加外部環境超預期因素增多,中國經濟循環暢通遇到新的阻力,市場主體困難明顯加大。為此,4月29日中央政治局會議首次提出疫情要防住、經濟要穩住、發展要安全,并提到要加大宏觀政策調節力度,扎實穩住經濟,抓緊謀劃增量政策工具。本文擬通過分析疫情下企業紓困政策思路,借鑒美英兩國的經驗,為中國助企紓困提供政策參考。

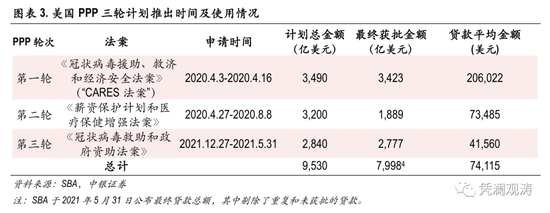

一、疫情下的企業紓困政策思路

疫情持續沖擊帶來的影響不同于傳統的經濟下行周期,尤其是對不同地區、行業、人群帶來的影響是非對稱、不均衡的,而傳統宏觀調控政策更偏向總量,如何定向支持受疫情重創的市場主體成為政策面臨的難題。由此,許多國家開始創新直達實體的政策工具,具體來看,疫情下的企業紓困政策應有兩大側重點:

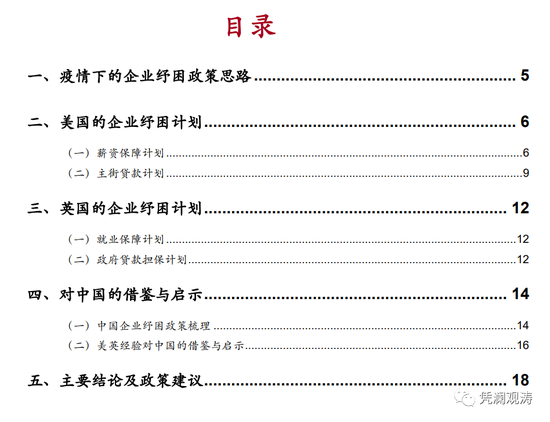

一是需為市場主體解決流動性和償付能力問題。在新冠疫情暴發初期,國際貨幣基金組織(IMF)曾總結 ,疫情下經濟活動受限使得市場主體面臨流動性和償付能力兩方面的壓力[1]。由此建議,針對流動性問題可以考慮低息貸款和延期還款等舉措,解決償付壓力則需要借助政府補貼和直接轉移支付(見圖表1)。貨幣政策可以通過降準、降息等總量工具為市場主體提供流動性,但是在疫情持續發展演變、不確定性加大的情形下,市場主體加杠桿意愿減弱,財政政策可以更有效地通過轉移支付等手段,幫助市場主體解決償付能力問題。

美聯儲主席鮑威爾在2020年新冠疫情暴發初期,也就貨幣政策應對公共衛生危機中的作用講過三層意思:第一,貨幣政策能購買有毒資產,但不能解決新冠病毒;第二,貨幣政策能夠維護企業資金鏈,但恢復不了供應鏈;第三,貨幣政策能提供流動性,但是解決不了企業和家庭的現金流。尤其是針對第三點,鮑威爾強調,美聯儲擁有借貸權(lendingpower),而不是支出權(spending power)。美聯儲的貸款可以在企業流動性暫時中斷時提供一座橋梁,幫助借款人度過危機。但經濟復蘇需要一些時間聚力,隨著時間拉長,流動性問題可能會變成償付能力問題。疫情下,有償債能力的借款人可以從各項貸款計劃中受益, 但許多市場主體需要直接的財政支持,而不是難以償還的貸款[2]。

二是應以穩就業、穩民生為優先導向。就業是最大的民生,也是穩定經濟的重要支撐。各國中小企業都是吸納就業的主力軍。比如在美國,截止2021年末,雇傭人數在500人以下的小企業共有 3250 萬家,占企業總數的99.9%,總雇員數占美國總就業人數的47%;在英國,截止2021年初,雇傭人數在250人以下的小企業共有558萬家,占企業總數的99.9%,總雇員數占總就業人數的61%[3]。然而,在疫情持續沖擊的作用下,小企業面臨收入驟減、成本剛性、經營恢復不確定等多重壓力,其抗風險能力較弱,迫于經濟壓力很可能通過裁員來降低成本,這將直接導致失業率上升,居民收入下降,社會消費下滑,經濟循環運轉不暢。因此,保市場主體是保就業的關鍵,防止經濟陷入企業破產裁員-失業率上升-消費下滑的負向循環。

二、美國的企業紓困計劃

(一)薪資保障計劃

美國國會在2020年3月的《冠狀病毒援助、救濟和經濟安全法案》(CARES Act)中,推出了針對小型企業和非營利組織的“薪資保障計劃”(Paycheck ProtectionProgram,PPP),幫助小企業維持經營運轉,減少裁員和破產。

運作流程及特點

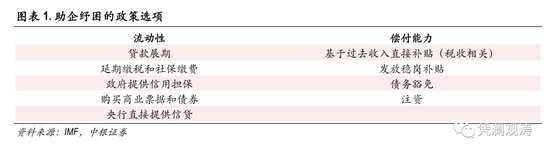

借款企業將PPP貸款主要資金用于支付工資支出即可免還。PPP貸款計劃全程由美國小企業管理局(SmallBusiness Administration,SBA)管理,其運作流程是,符合規模在500人以下或其他符合條件的小企業或者個體工商戶可以向金融機構無抵押申請低息貸款,由美國小企業管理局提供100%擔保(見圖表2)。如果申請主體在獲得貸款的8周內將至少75%的貸款資金用于支付員工工資,且保證不裁員,則企業有資格獲得貸款免除。2020年6月5日,美國國會進一步放松了PPP計劃的一些限制條件,將要求的薪酬支出比例下調為 60%,資金使用周期延長至24周,貸款期限從 2 年延長到 5 年,延期支付時間由6個月增加至10個月。

貸款計劃的激勵機制設計較為完善。一是SBA為所有PPP貸款提供擔保且不收取任何費用,借款企業通過貸款免除后,SBA將全額支付本金和利息,金融機構幾乎不用承擔任何風險和壞賬責任。二是監管方面對放貸機構沒有最低資本要求,傳統商業銀行、保險機構、非銀存款機構以及金融科技公司等通過申請后,都可以參與放貸。三是美國監管機構(包括美聯儲理事會、美國聯邦存款保險機構)聯合發布聲明稱,PPP貸款不會納入金融機構的資本和流動性監管考核指標。

美聯儲協同參與PPP計劃為貸款機構提供流動性。在2020年3月PPP貸款計劃推出后,美聯儲于4月9日推出了薪資保障計劃流動性便利(Paycheck ProtectionProgram Liquidity Facility ,PPPLF)。參與計劃的金融機構可用PPP貸款作為抵押向美聯儲申請貸款,可貸金額為抵押PPP貸款的總面值。PPPLF的特點是利率低,無其他手續費用,而且無追索權,貸款條款對于金融機構相對友好。美聯儲通過PPPLF工具向貸款機構提供流動性支持,激勵金融機構參與PPP貸款發放,提高計劃實施的有效性。

實施進展及結果

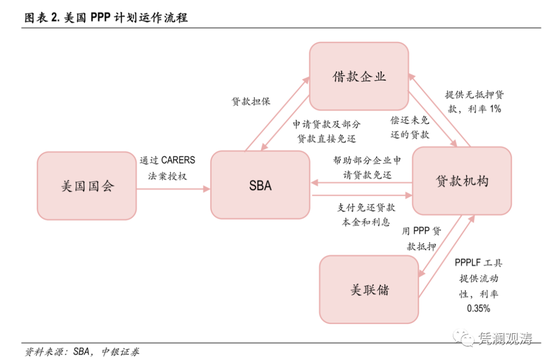

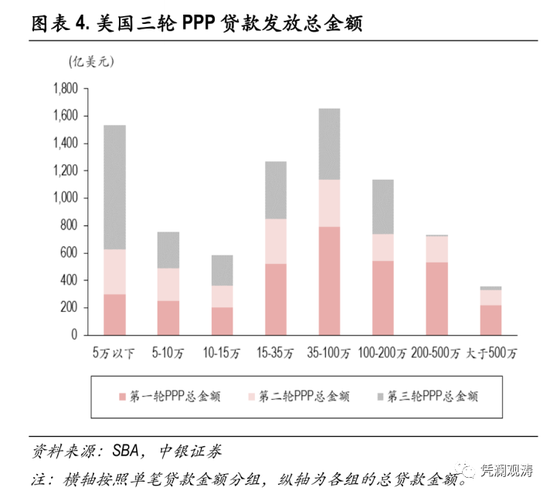

PPP貸款共發放了三輪,第一輪發放速度最快。第一輪總金額3490億美元,包括在美國3月27日通過的CARES法案中;第二輪通過4月24日推出的《薪資保護計劃和醫療保健增強法》發放,總金額3200億美元;第三輪通過2020年12月28日的《冠狀病毒救助和政府資助法案》發放,金額為2840億美元。4月3日,第一輪開放申請,貸款需求非常旺盛,13日內3490億美元的額度就已用完,最終獲批金額為3423億美元。相較而言,第二輪額度使用比例最低,3220億美元的額度,最終僅使用了 1889億美元,第三輪使用比例較高,2840億美元的額度使用了2777億美元,或因為第三輪與前兩輪間隔時間較長,小微企業資金需求增加,SBA對貸款流程操作也更熟悉。最終,三輪獲批 PPP貸款總數量為1082萬筆,共有5467家金融機構參與貸款,金額合計 7998億美元(見圖表3)。

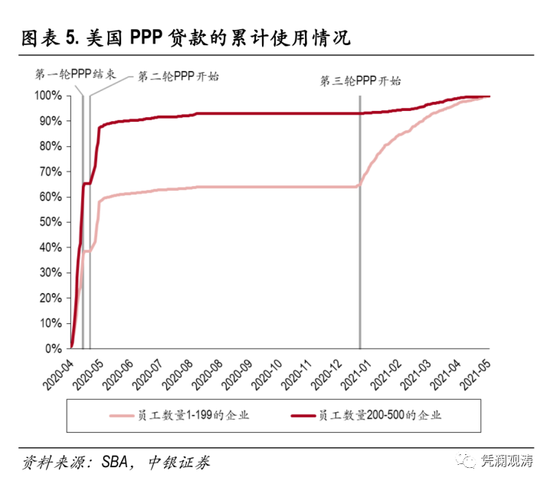

從貸款發放結構來看,第一輪貸款發放更集中于較大規模企業,單筆貸款規模35-100萬的比例最高,貸款平均金額為20.6萬美元;第二輪貸款規模分布相對均勻,但支出進度緩慢,3200 億美元的額度最終僅使用了1889億美元;第三輪更側重于小微企業,單筆貸款規模5萬以下的比例最高,貸款平均金額僅為4.2萬美元(見圖表3和4)。從發放進度來看,較大規模的企業貸款進度更快。前兩輪貸款申請中,員工數量在 200人以上的企業完成比例達到93%,而小于200人的企業僅完成64%(見圖表 5)。

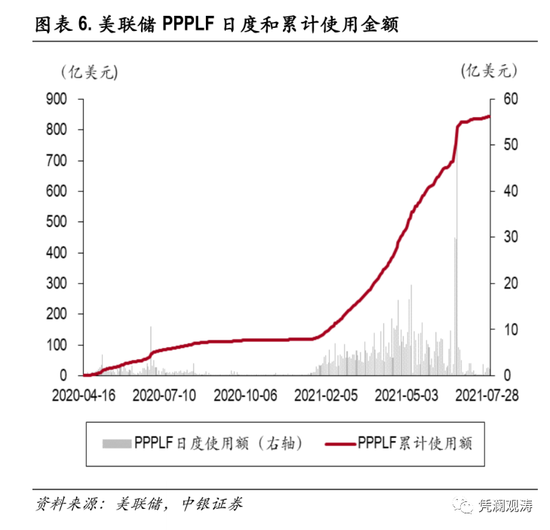

此外,美聯儲的PPPLF工具發揮了積極作用,為金融機構的融資提供了有力支撐。到2021年7月30日PPPLF工具使用終止,累計使用金額845億美元,約占PPP貸款總規模的10%(見圖表6)。其中,大部分使用量集中在2021年第三輪PPP貸款發放后,緩解了金融機構在計劃后期的流動性壓力。

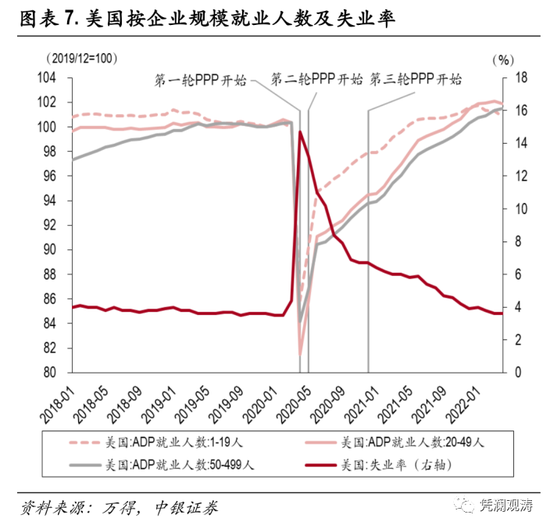

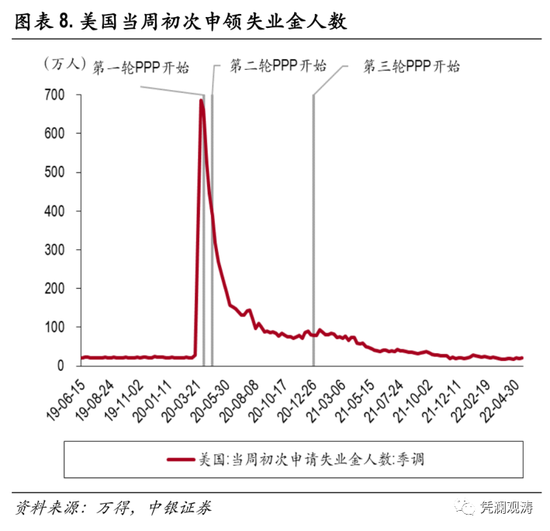

從實現效果來看,在PPP計劃實行后,美國失業率從2020年4月的高點14.7%開始快速下降,到2021年5月第三輪貸款結束,失業率已降至5.8%。不同規模企業的就業人數也逐漸回升,尤其是1-19人規模的企業最快回升至疫情前水平(見圖表7)。同期,每周初次申請失業金人數也由662萬人的高點降至39萬人(見圖表8)。美國NBER的研究發現,PPP計劃的保就業效果在2020年5月份時最佳,隨后逐漸下降。據測算,截止2020年5月份,PPP計劃將獲得貸款企業的就業率提高了 2-5個百分點,幫助小企業多保留了360 萬個工作崗位。到2020年末,就業率的提高比例降至0-3個百分點,多保留了 140 萬個工作崗位[5] 。

運作過程存在的問題

第一,PPP貸款發放規模不均勻。由于計劃推出到執行時間過于倉促,因此美國政府在法案中沒有給出計劃的詳細說明和流程指導,SBA只是規定“先到先得”原則,這導致大銀行優先將貸款發放給此前有過合作的公司,以此來盡量降低貸款違約風險[6]。結果是較大規模的企業優先獲得貸款(見圖表5),這使得真正需要資金救濟的小微企業和個體戶,因為此前沒有和大銀行合作的信用記錄而無法獲得貸款 [7]。

第二,PPP計劃的性價比不高。一方面政府在制定貸款計劃很難估計貸款實際需求量,另一方面又想盡全力覆蓋所有的中小企業,這就需要在貸款覆蓋面和計劃額度之間進行權衡。NBER研究測算,保存一個工作崗位一年的成本為 16.9-25.8萬美元,約為美國薪酬中位數5.8萬美元的3.4-5.2倍。

第三,PPP貸款的道德風險。根據華爾街日報報道,PPP貸款中仍有不少欺詐行為,不少借款企業將資金另謀他用,或是新成立公司騙取貸款。財政部數據顯示,僅2020年9月,美國的銀行共報告了2495起貸款欺詐事件,超過了過去6年數據的總和[8]。

(二)主街貸款計劃

美國還推出了規模6,000億美元的“主街貸款計劃”(Main Street Lending Program, MSLP),由美聯儲和財政部共同創立,旨在向企業員工人數不超過1.5萬人或營收不超過50億美元的公司或非營利組織提供貸款。此類公司規模居中,一方面規模不滿足在資本市場募集資金的條件,另一方面PPP貸款額度又太小不足以滿足其經營需要。

運作流程及特點

主街貸款計劃的具體操作是,由美國財政部出資750億美元的股權成立一家特殊經營實體公司(SPV),借款人通過銀行申請貸款,銀行可以將貸款面值的95%出售給該SPV,美聯儲向銀行提供貸款資金,計劃規模為6000億美元。理論上,這種機制設計令財政部成為最終損失的承擔主體,在央行和金融體系的杠桿效應下,試圖通過運用少量的財政資金起到大規模支持實體經濟的效果。

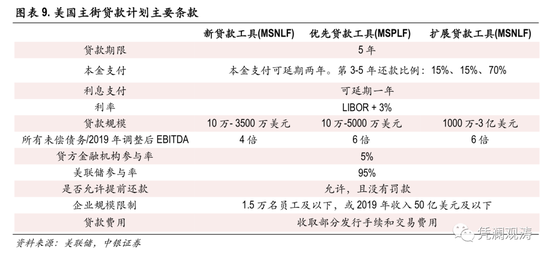

該計劃在2020年4月9月宣布并開始征求廣泛意見,一直到2020年7月6日才正式實施,到2021年1月8日結束,主要推出了三種工具:主街新增貸款工具(MainStreet New Loan Facility,MSNLF),主街優先貸款工具(MainStreet Priority Loan Facility,MSPLF)和主街擴展貸款工具(MainStreet Expanded Loan Facility,MSELF)。三者的主要區別是,新增貸款工具和優先貸款工具是對企業發放新增貸款,兩者的主要區別是對企業杠桿率的要求不同;擴展貸款工具則是對企業現有貸款的補充。而且使用門檻更低,可申請貸款額度區間更大(見圖表9)。

實施進展及結果

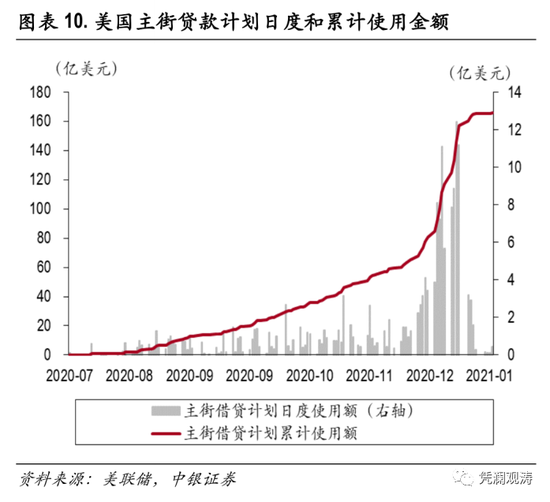

最終主街貸款計劃的實施效果不及預期。截至 2020年12月底,三項貸款工具僅總共使用了165億美元(共1830筆貸款),而且106億美元(共1184筆貸款)是在計劃的最后兩個月發放的(見圖表10),這與使用規模超8000億美元的PPP貸款形成明顯對比。主要原因是:

第一,主街貸款計劃的條款相對嚴格,尤其是對杠桿率的要求,把很多需要資金,但負債率高的企業拒之門外。

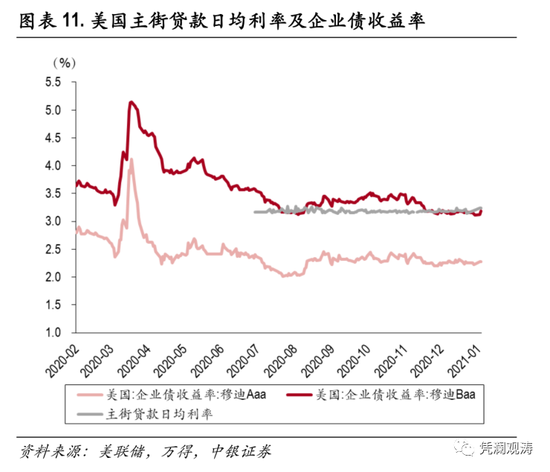

第二,主街貸款的利率不具有吸引力。按照規定,三類貸款工具的利率均為LIBOR+3%,而且還會收取貸款手續和交易費用。根據美聯儲公布的主街貸款數據,所有主街貸款的平均利率為3.18%,大幅高于薪資保障計劃的1%。而且,與同時期美國企業信用債收益率相比,利率基本接近最低級別的投資級債券,資質好的公司其實可以更低的利率在市場上獲得融資(見圖表11)。

第三,銀行缺乏參與動力。所有主街貸款均由銀行完成信貸審查并發放,流程上與普通貸款沒有差別,還額外增加了給美聯儲審批的步驟,但是貸款手續費用卻沒有增加。另外,計劃規定美聯儲對主街貸款追索權,這一條款對銀行來說并不友好,加之銀行需要保留5%的貸款金額,銀行仍要承擔風險,這意味著貸款審核更嚴格。美聯儲問卷顯示,在接受調查的86名貸款審批人員中,有44名曾拒絕向受疫情影響較大但疫情前財務狀況良好的企業提供主街貸款[9] 。

總體來說,主街貸款申請門檻較高,利率對借方沒有吸引力,機制設計沒有調動銀行參與積極性,最終沒有解決中小企業貸款難的問題。

三、英國的企業紓困計劃

(一)就業保障計劃

相較于美國的薪資保障計劃,英國則在保就業上更進一步。2020年疫情初期,英國推出針對企業的“就業保障計劃”(Coronavirus Job Retention Scheme,CJRS)和針對自雇者的“收入支持計劃”(Self-EmploymentIncome Support Scheme,SEISS)來穩定就業。兩項計劃由2020年3月1日開始實施,到2021年9月30日結束。

以就業保障計劃為例,其具體操作是,對疫情期間經營困難的企業,如果保留員工的崗位,政府將支付員工工資的80%,最高可達每月2500英鎊。隨后,CJRS計劃的政府覆蓋率在2020年9月降為工資的 70%,10 月降至 60%。此項計劃幫企業負擔了大部分人力成本,類似于讓企業進入了“休眠”模式,員工帶薪休假,政府幫助企業度過疫情沖擊,待經濟重啟后再讓員工重返工作崗位。

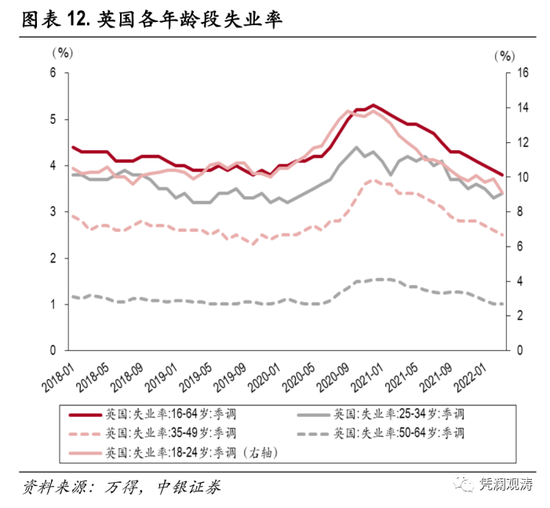

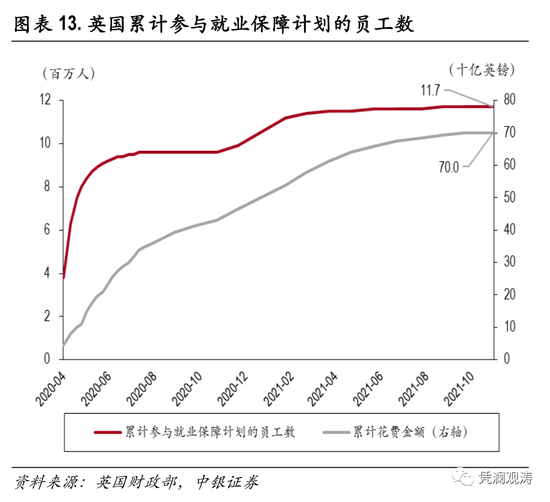

該計劃非常有效地起到了保就業的效果。英國失業率在疫情嚴重期間并未出現大幅攀升,16-64歲人口的失業率最高點為2020年12月的5.3%(見圖表12)。在整個計劃實施過程中,累計有1170萬的員工接受CJRS的補助,約占英國總就業人數的36%,共花費了英國政府700億英鎊(見圖表13),約占2020年GDP的3%。

(二)政府貸款擔保計劃

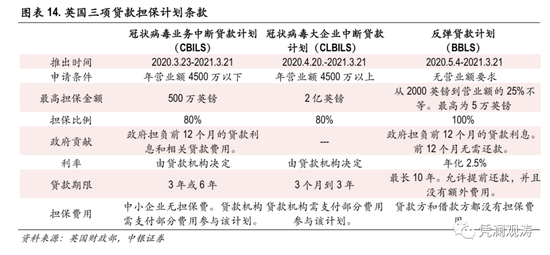

在2020年疫情初期,英國財政部先后推出了三項針對不同規模企業的貸款擔保計劃,包括最早在3月23日推出的冠狀病毒業務中斷貸款計劃(CoronavirusBusiness Interruption Loan Scheme,CBILS),主要用來支持中小企業;4月20日延伸至大型企業,推出冠狀病毒大企業中斷貸款計劃(CoronavirusLarge Business Interruption Loan Scheme ,CLBILS)。政府通過兩項貸款擔保計劃給因疫情業務中斷的企業貸款提供 80% 擔保,中小企業最高擔保金額為500萬英鎊,大企業數額最高為2億英鎊。

隨后,CBILS計劃出現申請門檻高,獲批時間長等問題,真正需要資金的小企業仍無法獲得貸款。英國政府進一步降低了貸款門檻,加大政府擔保比例,并簡化申請流程,于5月4日推出針對小企業的反彈貸款計劃(Bounce Back LoanScheme ,BBLS),最高可為 5萬英鎊的貸款提供 100%的擔保,而且貸款期限最長為10年(見圖表14)。結果該項計劃推出后需求非常旺盛,一周之內,三項計劃便收到了43萬份申請,最后批準了30萬筆貸款,總貸款金額超 150 億英鎊 ,其中BBLS占批準數量的 88%以上,占總貸款金額超56%。

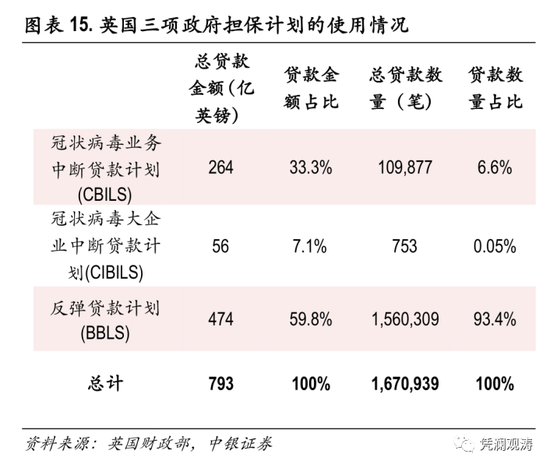

最終,三項計劃于2021年3月31日結束,總獲批貸款金額達到793億英鎊,共批準貸款167萬筆,大致相當于英國28%的企業都獲得了貸款[10]。其中,BBLS貸款金額占比接近60%,數量占比超過93%(見圖表15)。

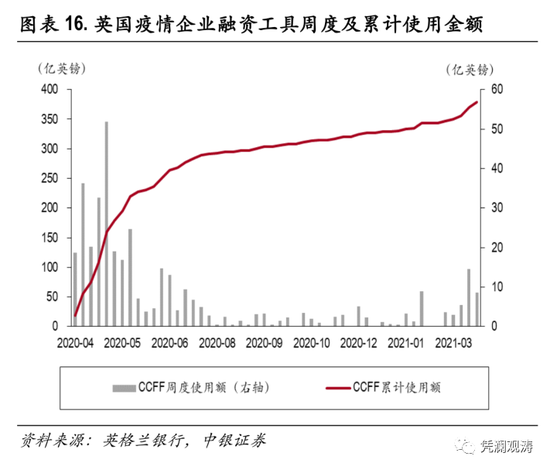

作為財政部貸款擔保計劃的輔助,英格蘭央行也在2020年4月推出了新冠疫情企業融資工具(Covid CorporateFinancing Facility ,CCFF)來滿足更大型企業的資金需求。英格蘭銀行可以直接在一級和二級市場上購買投資級公司的商業票據,為大公司進一步提供資金支持。根據英格蘭銀行的數據,最終有107多家公司參與CCFF計劃,總使用金額達到 378 億英鎊(見圖表16)。三項貸款擔保計劃和英格蘭銀行的CCFF工具有效覆蓋了各類型企業的資金需求,總計提供了1171億英鎊的流動性,占2020年英國GDP的5.5%。

四、對中國的借鑒與啟示

(一)中國企業紓困政策梳理

新冠疫情暴發以來,中國便將保市場主體、保就業作為經濟工作的重點。2020年疫情發生初期,曾發行1萬億特別國債,其中7000億元用于公共衛生基礎設施建設,3000億元用于抗疫相關支出,主要用于保就業、保基本民生、保市場主體,包括支持減免企業房租、創業擔保貸款貼息、落實援企穩崗政策以及保困難群眾基本生活等。2020年還新增了1萬億元赤字,與特別國債合計共2萬億元全部用于地方轉移支付。另外,還發行了3.75萬億地方政府專項債,并實施階段性大規模減稅降費,全年為市場主體減負超2.6萬億元。

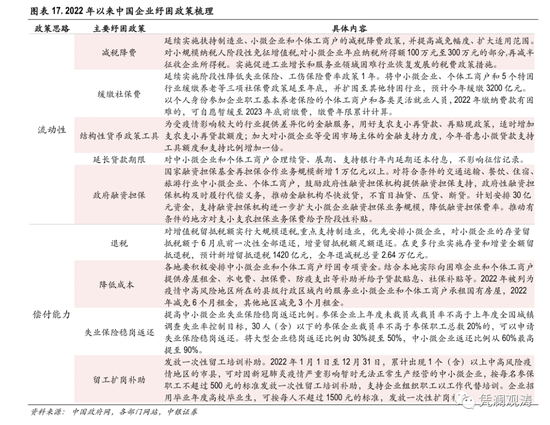

2022年3月下旬以來,國內疫情擾動再起,波及面廣、沖擊力大,市場主體面臨更多經營困難和不確定性。4月29日,中央政治局會議強調,要穩住市場主體,對受疫情嚴重沖擊的行業、中小微企業和個體工商戶實施一攬子紓困幫扶政策。最近國務院常務會議也多次強調穩就業是經濟運行保持在合理區間的關鍵支撐,要著力通過穩市場主體來保就業保基本民生,并密集部署出臺了一系列助企紓困的政策(見圖表17)。

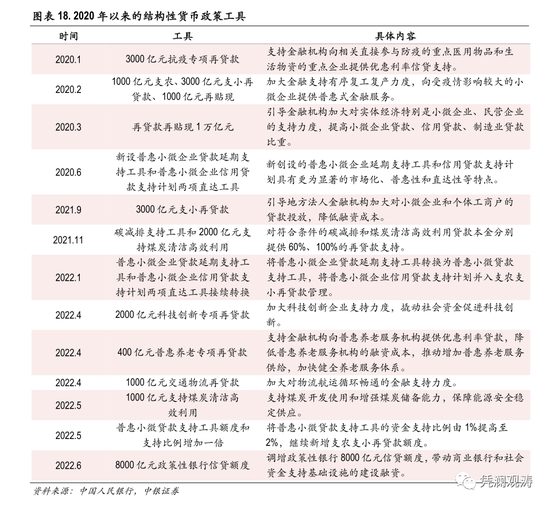

近期出臺的政策以結構性工具為主,針對疫情的非對稱沖擊,起到定向支持和精準滴灌。財政政策方面,推出的增量政策包括加快留抵退稅進度,擴大適用范圍,增加退稅1400多億元,全年退減稅2.64萬億元,整體力度超過2020年。還有不斷擴大緩繳社保費的行業范圍,提高企業失業保險穩崗返還比例等,幫助市場主體改善現金流。貨幣政策方面,總量層面多次降準、降息,結構性工具也不斷推陳出新,定向支持實體經濟的重點環節和薄弱領域(見圖表18)。

但相較而言,中國現階段出臺的助企紓困措施以流動性支持政策為主,償付能力支持政策較少。流動性支持政策主要是通過企業增加杠桿,用貸款資金緩解一時的壓力。盡管推出了靈活還貸、低成本的貸款等支持政策,但對市場主體來說,仍是未來需要償還的負債,需要持續穩定的收入才能保證償付。然而,疫情給市場主體帶來的是現金流沖擊,收入恢復仍面臨不確定,市場主體加杠桿意愿也不高。隨著疫情持續,流動性壓力可能演變為償付壓力。

貨幣政策結構性工具需完善盡職免責安排和監管考核制度。在寬貨幣方面發力的同時,寬信用環節也至關重要。但是,貨幣信用傳導鏈條涉及流動性、資本、監管考核、風控授信、問責機制、有效貸款需求等六大關鍵節點,任何環節出現制約都會導致實體信用傳導不暢。尤其是在傳統總量層面寬松之外,也需要完善盡職免責安排,并優化監管考核機制。近期,央行也引發了關于建立金融服務小微企業敢貸愿貸能貸會貸長效機制的通知,包括健全容錯安排和風險緩釋機制,強化正向激勵和評估考核等,以此支持小微企業紓困發展。

此外,財政貨幣政策協調配合仍有發力空間。去年底,中央經濟工作會議明確提出財政政策和貨幣政策要協調聯動,跨周期和逆周期宏觀調控政策要有機結合。近期國常會指出要發揮政府性融資擔保機構增信作用,國家融資擔保基金再擔保合作業務新增1萬億元以上。根據國家擔保基金披露的數據,2022年一季度末,國家融資擔保基金新增再擔保合作業務規模2315億元,較上年同期增長69%;一季度再擔保合作業務平均擔保費率進一步降至0.77%,較上年同期下降0.1個百分點;再擔保合作業務累計代償率1.73%,支付代償補償金額9.38億元[11] 。在此之外,財政和貨幣政策也可以協同推出紓困政策工具,形成政策合力,提振市場主體信心。

(二)美英經驗對中國的借鑒與啟示

一是流動性和償付能力支持政策雙管齊下,全力保市場主體從而保就業。從美國和英國的經驗看,政策都是從兩方面發力,一方面貨幣政策可以幫助市場主體降低貸款融資成本,緩解短期的流動性壓力。具體通過直達實體的借貸工具,如美國的主街貸款計劃。另一方面,財政政策重點解決中期的償付能力問題,為市場主體提供財政補貼。最具代表性的是英國的就業保障計劃,為企業支付80%的工資,直接作用于就業端,幫助市場主體擔負人工成本。美國的薪資保障計劃算是準財政補貼,將貸款使用條件與穩定就業掛鉤。

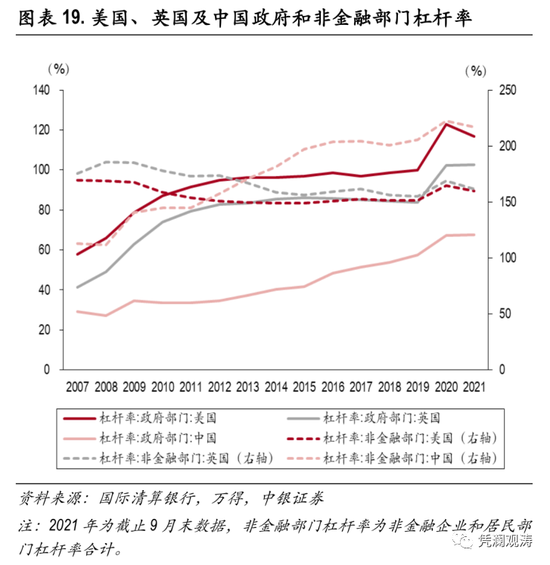

二是政府部門通過杠桿的騰挪,維護民間資產負債表健康。2020年以來,英美兩國都是借助財政政策,政府部門加杠桿,增加對于私人部門的支出和直接補貼,穩住居民就業和需求,促進經濟快速復蘇。根據國際清算銀行的數據,到2021年9月,美國和英國政府部門的杠桿率分別較2019年底增加了16.8和18.7個百分點,非金融企業和居民部門合計僅增加了8.2和6.6個百分點,中國分別增加了10.2和11.5個百分點(見圖表19)。其好處是維護了企業和居民部門的資產負債表健康,一旦疫情沖擊緩解,能夠立即輕裝上陣,促進經濟恢復;其壞處是刺激過度,加劇了需求過熱,疊加供給側沖擊,釀成了當前美英的高通脹難題。

三是設計有效的貸款激勵機制,調動金融機構積極性。美國和英國都設計了可以直達實體的貸款工具,但是如何調動金融機構積極性,并同時做好風險控制,便需要有效的貸款機制設計。比如,英國的擔保計劃相比于美國的主街貸款計劃更為成功,一方面是因為擔保計劃對借款企業沒有杠桿率方面的限制,門檻更低。另一方面是因為英國針對不同規模的企業推出了不同的貸款計劃,對于兩項有營業額要求的貸款計劃,政府只提供80%的擔保,貸款利率由銀行決定,用市場化的手段激勵金融機構發放貸款。而針對小微企業的反彈貸款計劃,則沒有營業額要求,并明確規定低利率,政府提供100%擔保,風險損失由政府承擔,降低了銀行向小微企業貸款的風險顧慮。

四是強調財政貨幣政策協同,提升政策實施效能。比如,美國的PPP計劃由財政部主導,美聯儲便推出PPP流動性便利為金融機構提供流動性,并且放松金融機構PPP貸款的監管要求;美國的主街貸款計劃,美聯儲利用750億美元的財政資金作為擔保,計劃6000億美元資金直接支持中小企業。英國財政部推出貸款擔保計劃,英格蘭銀行作為輔助,放松政府擔保貸款的監管要求,并額外推出疫情企業融資工具緩解票據市場融資壓力,共同覆蓋各類型企業的資金需求。

五、主要結論及政策建議

疫情持續影響下,需同時推出流動性和償付能力支持政策,助力民間部門修復資產負債表。在疫情發展早期,市場主體可能更多面臨流動性壓力,貨幣政策可以通過提供低成本資金,幫助市場主體緩解一時的困難。如今,新冠疫情沖擊已經進入第三年,市場主體的經營困難有增無減,收入恢復仍然不確定,部分企業面臨倒閉和裁員風險,流動性壓力逐漸演變為償付壓力。而且,如果僅考慮信貸方面的流動性支持政策,從長遠角度看,還要考慮資產負債表的健康性問題。

財政政策支出端積極發力,發揮保市場主體保就業的托底作用。財政政策可以通過增加轉移支付等方式直接支持,加大對受困主體的經濟補償,比如對困難較大的行業企業等提供財政補貼和更大力度的穩崗補助等,幫助市場主體緩解現金流壓力。財政政策也可以通過提供政府擔保等間接支持,如擴大中小微企業政府性融資擔保范圍,進一步降低擔保費率,加大擔保貸款貼息力度。還有近期出臺的加大政府采購支持中小企業力度,也可以幫助中小企業恢復收入。

貨幣政策工具設計激勵相容機制,提高金融機構參與積極性。尤其銀行作為風險厭惡型機構,從成本收益角度來看,主動服務中小企業的意愿不高。因此,在推出新的結構性工具時,需要采取市場化的手段,建立激勵相容機制,比如針對受疫情沖擊的行業,適當給予有利條款或優惠利率,調動銀行參與積極性。同時,也要完善盡職免責安排,優化監管考核。比如對貸款不良率較低的機構,適當提高免責和減責比例。對于受困行業的直達貸款工具,突出監管中性的設計,定向減少銀行的監管約束。

財政貨幣政策創新舉措協同發力,用好正常的政策空間。由美英企業紓困政策的經驗可知,加強財政貨幣政策的協調配合,有利于形成政策合力,向市場傳遞積極信號,提升傳導效能。比如,可以考慮央行在創設信貸支持工具時由財政提供資本金或擔保,充當吸收損失的第一道防線,降低銀行放貸的風險顧慮。過去兩年,中國疫情防控有效,率先實現復工復產,保持了全球經濟復蘇的領先優勢。而且,中國維持了正常的宏觀政策空間,為應對更大的困難和挑戰留出了余地。正常的政策空間是資產而非負債,當經濟遇到超預期挑戰時,財政貨幣政策應采取超常規的舉措,共同發力、適時加力,保市場主體保就業,著力穩住經濟大盤。

風險提示:新冠疫情影響超預期,市場主體面臨困難加大。

注釋:

[1] https://blogs.imf.org/2020/04/01/economic-policies-for-the-covid-19-war/

[2] https://www.federalreserve.gov/newsevents/speech/powell20200513a.htm

https://www.federalreserve.gov/newsevents/speech/powell20200409a.htm

[3] https://cdn.advocacy.sba.gov/wp-content/uploads/2021/08/30144808/2021-Small-Business-Profiles-For-The-States.pdf

https://researchbriefings.files.parliament.uk/documents/SN06152/SN06152.pdf

[4] https://www.sba.gov/sites/default/files/2021-06/PPP_Report_Public_210531-508.pdf

[5] Autor, David H. and Cho, David and Crane,Leland Dod and Goldar, Mita and Lutz, Byron F. and Montes, Joshua and Peterman,William and Ratner, David and Villar Vallenas, Daniel and Yildirmaz, Ahu, An Evaluationof the Paycheck Protection Program Using Administrative Payroll Microdata(April 2022). NBER Working Paper No. w29972,

[6] 葉輔靖,李馥伊,孔亦舒,薛嘯巖,尹佳音,陳大鵬,張一婷.國家發展和改革委員會對外經濟研究所課題組,美國薪資保障計劃及效果[J].中國金融,2020(15):84-86.

[7] Cole, A. (2020). TheImpact of the Paycheck Protection Program on Small Businesses: Evidence fromAdministrative Payroll Data.

[8] https://www.wsj.com/articles/ppp-was-a-fraudster-free-for-all-investigators-say-11604832072

[9] https://www.npr.org/sections/money/2020/10/13/922199563/trouble-on-main-street

[10] https://researchbriefings.files.parliament.uk/documents/CBP-8938/CBP-8938.pdf

[11] https://www.gjrdjj.com/content/details_20_1067.html

(本文作者介紹:中銀證券全球首席經濟學家)

責任編輯:李琳琳

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。