文/意見領(lǐng)袖專欄作家 戴志鋒 蔣嶠

投資要點

事件:國務(wù)院總理李克強(qiáng)4月13日主持召開國務(wù)院常務(wù)會議,會議決定,針對當(dāng)前形勢變化,鼓勵撥備水平較高的大型銀行有序降低撥備率,適時運(yùn)用降準(zhǔn)等貨幣政策工具,進(jìn)一步加大金融對實體經(jīng)濟(jì)特別是受疫情嚴(yán)重影響行業(yè)和中小微企業(yè)、個體工商戶支持力度,向?qū)嶓w經(jīng)濟(jì)合理讓利,降低綜合融資成本。

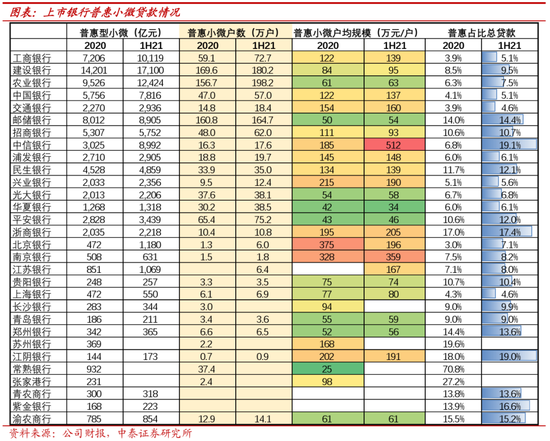

如何理解大行有序降低撥備率?1、政策目的:要求大行提高對貸款不良的容忍度,鼓勵大行向風(fēng)險較高的行業(yè)和中小微企業(yè)多投放貸款;提高大行信貸的風(fēng)險偏好,以支持實體經(jīng)濟(jì)。2、撥備率的降低實現(xiàn)路徑:1)分子端撥備計提的減少。銀行形成事實上的利潤釋放。增加財政收入,同時實現(xiàn)利潤留存、補(bǔ)充資本,進(jìn)而增強(qiáng)信貸投放能力。另一種情形,則是鼓勵銀行提升風(fēng)險偏好,對相對高風(fēng)險的中小微企業(yè)多放貸,但對應(yīng)的撥備計提比例可以不提升。2)分母端對不良確認(rèn)的增加。即銀行多暴露不良。從當(dāng)前經(jīng)濟(jì)形勢看,分子端的操作更可能是政策鼓勵的方向。3、政策手段和效果。預(yù)計淡化監(jiān)管對大行不良率下降的考核,要求銀行內(nèi)部適當(dāng)調(diào)整對不良的考核。銀行的放貸行為和風(fēng)控文化,是長期逐漸形成的,效果提升需要時間。4、銀行財務(wù)指標(biāo)表現(xiàn)。預(yù)計大行不良率會適當(dāng)提高,撥備覆蓋率會適當(dāng)下降,信用成本會保持穩(wěn)定,從而利潤也會保持穩(wěn)定。

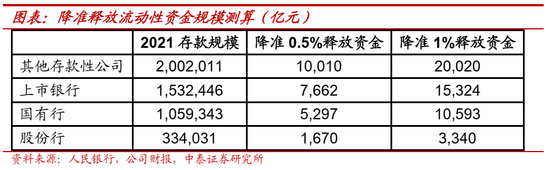

降準(zhǔn)背景和方式:1、通過緩釋銀行負(fù)債成本進(jìn)而傳導(dǎo)到資產(chǎn)端定價下行,從而實現(xiàn)中小微企業(yè)融資成本的下降。房地產(chǎn)拖累、俄烏沖突疊加疫情沖擊,經(jīng)濟(jì)增長面臨較大壓力,尤其是中小企業(yè)受到?jīng)_擊最大。本次國常會提出降準(zhǔn)等貨幣工具,目的即在于降低中小微企業(yè)融資成本、托底經(jīng)濟(jì),預(yù)計降準(zhǔn)會較快推出。2、降準(zhǔn)方式:全面降準(zhǔn),預(yù)計幅度在0.5%-1%,釋放長期流動性在1-2萬億。定向降準(zhǔn)基本沒有空間、且釋放的資金體量有限。

對銀行利潤影響測算:提升銀行業(yè)利潤0.38-0.75個百分點。測算思路:銀行釋放的低成本資金將投向債券投資、同業(yè)資產(chǎn)等。在穩(wěn)增長的背景下,銀行釋放出的長期流動性,預(yù)計投向資產(chǎn)端的債券類等資產(chǎn)以實現(xiàn)充分運(yùn)用杠桿、規(guī)模穩(wěn)步擴(kuò)張,驅(qū)動經(jīng)濟(jì)穩(wěn)增長。細(xì)分來看,對資產(chǎn)端收益率高的城農(nóng)商行的利潤帶動作用較為明顯。

投資建議:近期地產(chǎn)是銀行股投資的核心邏輯,地產(chǎn)上漲會推動銀行板塊上漲。看好銀行板塊;選擇高成長確定強(qiáng)的標(biāo)的。穩(wěn)增長預(yù)期會繼續(xù)推動銀行板塊上行。板塊內(nèi)部分化加大,要選擇基本面扎實、行業(yè)和區(qū)域布局較好的銀行。

風(fēng)險提示:經(jīng)濟(jì)下滑超預(yù)期。所有測算基于我們對上市銀行2022年利潤、凈資產(chǎn)的假設(shè),可能和實際效果產(chǎn)生偏差。銀行處于謹(jǐn)慎性原則撥備釋放不及預(yù)期。

正文分析

一、如何理解大行有序降低撥備率?

政策目的:政策目的在于要求大行提高對貸款不良的容忍度,鼓勵大行向風(fēng)險較高的行業(yè)和中小微企業(yè)多投放貸款;提高大行信貸的風(fēng)險偏好,以支持實體經(jīng)濟(jì)。

實現(xiàn)路徑:預(yù)計分子端撥備計提減少更可能是政策鼓勵的方向。降低撥備率有兩種方式:1、第一種是分子端撥備計提的減少。這個操作背后對應(yīng)兩種情形,一個是銀行形成事實上的利潤釋放。銀行過去撥備計提非常謹(jǐn)慎,對應(yīng)撥備覆蓋率在比較高的位置,監(jiān)管希望銀行對應(yīng)的計提浮動比例能夠下調(diào),形成利潤端的釋放,增加財政收入,同時實現(xiàn)利潤留存、補(bǔ)充資本,進(jìn)而增強(qiáng)信貸投放能力。另一種情形,則是鼓勵銀行提升風(fēng)險偏好,對相對高風(fēng)險的中小微企業(yè)多放貸,但對應(yīng)的撥備計提比例可以不提升。2、第二種是分母端對不良確認(rèn)的增加。即銀行多暴露不良。從當(dāng)前經(jīng)濟(jì)形勢看,分子端的操作更可能是政策鼓勵的方向。

主體選擇:為什么是大行有序降低撥備率?大行是這輪寬信用的支撐主力。從新增貸款投放結(jié)構(gòu)看,大型商業(yè)銀行占比全部存款類公司信貸新增的比例近年來逐年上升,2021年占比達(dá)到46%,22年1-2月比例進(jìn)一步上升至53%,是近兩年信用擴(kuò)張的主體;與基建托底基本匹配。

政策手段和效果:預(yù)計大型銀行降低撥備率是小幅、長期的過程。一方面,監(jiān)管對大行降低撥備率的態(tài)度是“鼓勵及強(qiáng)調(diào)有序”,預(yù)計后續(xù)會有淡化對大行不良率下降的考核,要求銀行內(nèi)部適當(dāng)調(diào)整對不良的考核等配套監(jiān)管手段落地;另一方面,銀行過去長期形成的放貸行為和風(fēng)控文化難以馬上改變,效果提升需要時間。銀行出于謹(jǐn)慎的原則,也不會大幅度降低撥備的計提以及全面轉(zhuǎn)變放貸行為。我們預(yù)計未來大行的撥備率是緩中微降的趨勢。

銀行財務(wù)指標(biāo)表現(xiàn)及測算:預(yù)計利潤保持穩(wěn)定。預(yù)計大行不良率會適當(dāng)提高,撥備覆蓋率會適當(dāng)下降,信用成本會保持穩(wěn)定,從而利潤也會保持穩(wěn)定。另我們對撥備釋放利潤、留存資本,進(jìn)而實現(xiàn)信貸投放情況也做了測算。在21年數(shù)據(jù)基礎(chǔ)上,六大行+招行撥備覆蓋率如果降低5%、10%、50%,則可以多釋放607、1214、6072億利潤,假設(shè)30%的高分紅率不變的情況下,能在現(xiàn)有基礎(chǔ)上提升風(fēng)險加權(quán)資產(chǎn)增速0.3、0.6、2.9個百分點。

二、降準(zhǔn)的背景和方式:全面降準(zhǔn);

緩釋銀行負(fù)債壓力從而實現(xiàn)資產(chǎn)端定價下行

降準(zhǔn)背景:通過緩釋銀行負(fù)債成本進(jìn)而傳導(dǎo)到資產(chǎn)端定價下行,從而實現(xiàn)中小微企業(yè)融資成本的下降。房地產(chǎn)拖累、俄烏沖突疊加疫情沖擊,經(jīng)濟(jì)增長面臨較大壓力,尤其是中小企業(yè)受到?jīng)_擊最大:21年下半年以來由于房企流動性收緊、疊加個別房企信用風(fēng)險暴露下購房者預(yù)期轉(zhuǎn)弱,房地產(chǎn)拿地、開工、銷售均有明顯放緩,經(jīng)濟(jì)下行壓力顯著增加。同時2022年以來,各地疫情呈現(xiàn)加快傳播擴(kuò)散的趨勢,部分城市因防控疫情采取封城措施,經(jīng)濟(jì)處于“半停滯”狀態(tài)。外部俄烏沖突不斷升級且有長期化趨勢,以原油和糧食為代表的大宗商品價格持續(xù)上漲,經(jīng)濟(jì)面臨內(nèi)外多重壓力。本次國常會提出降準(zhǔn)等貨幣工具,目的即在于降低中小微企業(yè)融資成本、托底經(jīng)濟(jì),預(yù)計降準(zhǔn)會較快推出。

符合我們前期對貨幣政策工具運(yùn)用的判斷:單邊降息可能性低。監(jiān)管更可能是通過限制高息攬儲、降準(zhǔn)或維持流動性合理充裕等數(shù)量的方式首先緩釋銀行負(fù)債成本壓力,再傳導(dǎo)到銀行資產(chǎn)端定價的下調(diào),實現(xiàn)對實體融資成本的下降。銀行目前凈息差已處于歷史低位,在扣減管理成本和信用成本后,很多非上市銀行ROA不足0.6%,資本補(bǔ)充壓力非常大,再由銀行進(jìn)行單邊讓利將會影響到銀行信貸的投放力度(詳見報告《銀行角度看央行4季度貨幣報告: 信貸總量與結(jié)構(gòu)性貨幣政策規(guī)模測算》)。

降準(zhǔn)方式和幅度:全面降準(zhǔn),預(yù)計幅度在0.5%-1%,釋放長期流動性在1-2萬億。1、全面降準(zhǔn)的判斷:定向降準(zhǔn)基本沒有空間、且釋放的資金體量有限。21年的兩次降準(zhǔn)均提到,降低準(zhǔn)備金率“不含已執(zhí)行5%存款準(zhǔn)備金率的金融機(jī)構(gòu)”。除已執(zhí)行5%存款準(zhǔn)備金率的部分縣域法人金融機(jī)構(gòu)外,對其他金融機(jī)構(gòu)普遍下調(diào)存款準(zhǔn)備金率,不下調(diào)部分金融機(jī)構(gòu)存款準(zhǔn)備金率的主要原因是,5%的存款準(zhǔn)備金率是目前金融機(jī)構(gòu)中最低的,保持在這一低水平有利于金融機(jī)構(gòu)兼顧支持實體經(jīng)濟(jì)和自身穩(wěn)健經(jīng)營。預(yù)計在未來定向降準(zhǔn)的空間非常有限,5%是央行可以接受的最低存款準(zhǔn)備金率。

2、降準(zhǔn)幅度0.5%-1%,釋放長期流動性在1-2萬億。其中上市銀行釋放資金8000億以上。根據(jù)2021其他存款性公司納入廣義貨幣的存款規(guī)模200.2萬億測算,若本次降準(zhǔn)幅度0.5個點,則可以釋放的總資金規(guī)模在1萬億。其中,上市銀行可釋放資金規(guī)模在7600億,6家國有行釋放資金規(guī)模約在5300億。

三、降準(zhǔn)對銀行利潤影響:

提升銀行業(yè)利潤0.38-0.75個百分點

降準(zhǔn)0.5%對銀行業(yè)利潤影響:至少提升銀行業(yè)利潤0.38個百分點。測算思路:銀行釋放的低成本資金將投向債券投資、同業(yè)資產(chǎn)等。在穩(wěn)增長的背景下,銀行釋放出的長期流動性,預(yù)計投向資產(chǎn)端的債券類等資產(chǎn)以實現(xiàn)充分運(yùn)用杠桿、規(guī)模穩(wěn)步擴(kuò)張,驅(qū)動經(jīng)濟(jì)穩(wěn)增長。這部分資產(chǎn)收益率基于2021財報計算的加權(quán)時點數(shù),從而計算出降準(zhǔn)對銀行資產(chǎn)端的貢獻(xiàn)在0.4個bp左右,對利潤的影響在0.38%。細(xì)分來看,對資產(chǎn)端收益率高的城農(nóng)商行的利潤帶動作用較為明顯。

降準(zhǔn)1.0%對銀行業(yè)利潤影響:提升銀行業(yè)利潤0.75個百分點。降準(zhǔn)1%對銀行資產(chǎn)端的貢獻(xiàn)在0.81個bp,對利潤的影響在0.75%。

四、銀行投資建議

近期地產(chǎn)是銀行股投資的核心邏輯,地產(chǎn)上漲會推動銀行板塊上漲。看好銀行板塊;選擇高成長確定強(qiáng)的標(biāo)的。穩(wěn)增長預(yù)期會繼續(xù)推動銀行板塊上行。板塊內(nèi)部分化加大,要選擇基本面扎實、行業(yè)和區(qū)域布局較好的銀行。

風(fēng)險提示:經(jīng)濟(jì)下滑超預(yù)期。所有測算基于我們對上市銀行2022年利潤、凈資產(chǎn)的假設(shè),可能和實際效果產(chǎn)生偏差。銀行處于謹(jǐn)慎性原則撥備釋放不及預(yù)期。

(本文作者介紹:中泰證券銀行業(yè)首席,金融組組長,國家金融與發(fā)展實驗室特約研究員。)

責(zé)任編輯:王婉瑩

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。