文/意見領袖專欄作家 李庚南

一年之計在于春。1月份的金融數據超乎預期無疑給了市場更多的遐想,增強了市場的信心,也為研判全年的經濟取向提供了基礎素材。

數據顯示,1月份銀行信貸投放和社融增量雙雙超預期,均創下單月歷史新高,廣義貨幣M2持續回升。1月份人民幣貸款增加3.98萬億,同比多增3944億,單月新增人民幣貸款創下歷史最高。1月社會融資規模增量為6.17萬億,比上年同期多9842億,單月新增社會融資規模創歷史最高;1月末, M2余額243.1萬億,同比增長9.8%,增速分別比上月末和上年同期高0.8個和0.4%。M1同比負增長1.9%,M2與M1增速的正剪刀差(M2增速—M1增速)驟然擴大到11.7%,創下2014年2月以來的最大剪刀差。信貸、社融及M1、M2剪刀差同創新高,這些信息疊加意味著什么?

一、人民幣貸款單月增量創歷史最高,但縱向比較,增量合乎歷史走勢;且人民幣貸款同比增速延續減緩態勢,形勢并不容過度樂觀。

從總量上看,1月末金融機構各項貸款余額達到196.65萬億,單月增加3.96萬億,其中,人民幣貸款單月新增3.98萬億,同比多增4000億。總體上映射出此前央行降準、降息等逆周期、跨周期調節政策效應的釋放,一定程度提升了金融對實體經濟的支持力度;數據背后的形勢未必如市場想象的那么樂觀。

盡管單月新增人民幣貸款創歷史新高,但從商業銀行年度信貸投放節奏及歷史趨勢看,這一增量基本符合預期。按照商業銀行“早投放早受益”的經營理念,1月份無疑是全年信貸投放的高點,從2019年以來的新增貸款情況看,1月份新增貸款基本占全年新增貸款17%以上。從環比看,1月份新增貸款較上年末的增速基本在2%左右(見下表)。若以2021年末人民幣貸款余額1919854.89 億及環比增速2.1%測算,2022年1月新增貸款應在40317億。

數據來源:據央行數據整理

數據來源:據央行數據整理因此,1月份人民幣貸款3.98萬億的增量實際上在合理預期以內。

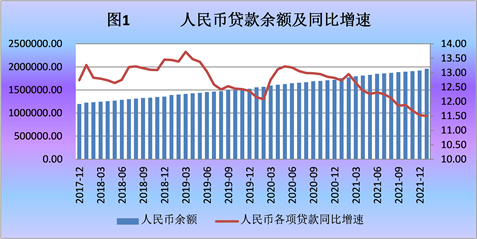

從增速看,1月份人民幣貸款同比增長11.5%。實際上,人民幣貸款增速自2020年5月達短期高點13.72%后,總體呈持續下降態勢,特別是去年四季度以來增速持續減緩(見圖1)。1月份人民幣貸款的巨額增量并能不掩飾人民幣貸款增速總體下降的趨勢,從邏輯上,這也是與經濟增長態勢基本相吻合的。

數據來源:據央行數據整理

數據來源:據央行數據整理二、票據融資依舊高位運行,當月新增額相當于當月人民幣貸款增量的80%,表明寬貨幣轉向寬信用尚存在阻隔,實體經濟有效融資需求收縮,資金空轉勢頭或凸顯。

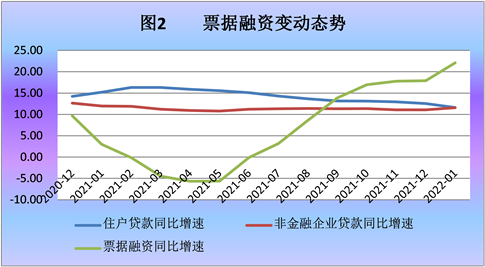

1月份,金融機構票據融資余額達10.03萬億,當月新增1788億,同比多增3193億,相當于同期人民幣貸款增量的80%。票據融資同比增長22.1%,遠高出同期住戶貸款增速(11.62%)和企業貸款增速(11.56%)。

數據來源:據WIND數據整理

數據來源:據WIND數據整理票據融資快速增長的背后,并非實體企業票據貼現融資需求的上升,而是銀行機構在“資產荒”背景下通過買入票據以充規模的需求上升。按照既往經驗, 1月份是銀行機構加大信貸投放力度的“播種期”。但面對“需求收縮、供給沖擊、預期轉弱”壓力,銀行機構信貸投放的審慎性明顯強化。在實體企業有效融資需求不足與信用風險凸顯的情況下,銀行機構找到合意的“好資產”比較困難,權且以票據融資充貸款規模成為不少銀行的“理性”選擇。

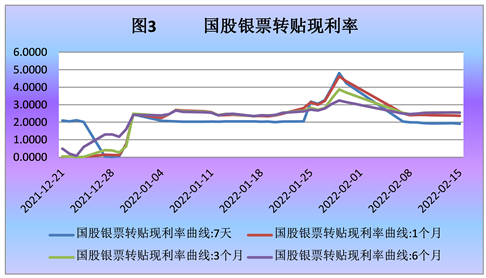

另一方面,實體企業票據供給的能力與意愿下降。1月末未貼現銀行承兌匯票當月新增4731億,同比少增171億。表明實體企業通過銀行承兌匯票融資的需求有所下降,從而表現為貼現票據供給能力下降。而國股銀票貼現利率的低位徘徊,則表明實體企業貼現票據供給意愿在下降。除1月末,受非銀機構跨季資金需求等因素影響國股銀票貼現利率出現短暫回升外,總體處于低位徘徊。截至2月15日,國股銀票貼現利率7天、3個月期限利率分別為1.9096和2.5611,比銀行間質押式債券回購利率分別低16BP和149BP。表明銀行機構在歲末年初,因考核因素,為落實上級要求千方百計融入票據,寧愿對票據貼現收取較低的的貸款貼現利率。

數據來源:據WIND數據整理

數據來源:據WIND數據整理三、短期貸款回暖與中長期貸款增勢疲軟形成反差,既反映了基建超常發展預期帶來的市場效應,又反映了實體企業投資意愿仍不足,同時進一步凸顯出房地產行業下行的壓力。

從1月份人民幣貸款結構看,無論是期限結構還是客戶結構均出現比較明顯的分化。從期限看,短期貸款與中長期貸款增長勢頭懸殊:短期貸款增加12894億,同比多增5266億;長期貸款增加28424億,同比少增1424億。從投放對象結構看,住戶貸款與企業部門貸款增長反差較大:住戶部門當月增加8430億,同比少增4270億,其中短期、長期貸款同比分別少增2272億和2024億;企業部門當月增加3.36萬億,同比多增8100億,其中短期(包括票據)、長期貸款同比分別多增7500億和600億。可見,1月份同比多增的4000億人民幣貸款中,主要由企業短期貸款及票據融資貢獻。這表明,受適當超前發展基礎設施的宏觀導向一定程度上改善了市場預期,相關企業補庫存需求有所上升,導致短期流貸需求有所上升。這與1月PMI數據所顯示的黑色金屬冶煉及壓延加工、有色金屬冶煉及壓延加工等行業采購量指數和原材料庫存指數進入擴張區間態勢相吻合。

另一方面,1月份住戶短期、中長期貸款同比均大幅少增。從既往住戶貸款直接或間接流入房地產的現實看,1月份住戶貸款同比大幅少增,表明居民購房熱情減弱、購房資金需求減少。據頭部房企萬科發布的2022年首月銷售業績,1月份實現合同銷售面積210.6萬平方米,合同銷售金額356億,同比減少50.19%。可以預期,房地產市場將進入盤整期,大型房企面臨“瘦身”轉型的壓力,保障性租賃住房市場成為新的賽道,而中小房企則面臨市場出清的風險。

四、 社會融資規模增量創單月歷史最高,增速持續回升,未貼現銀行承兌匯票由負轉正,成為繼表內信貸、政府債成為社融增量的主要貢獻。

1月份,社會融資規模超預期增長,月末存量達320.05萬億,當月新增6.17萬億,創單月增量歷史新高。其中,人民幣貸款增加4.2萬億,同比多增3818億,但新增占比較上年同期下降5.52%,政府債券新增6026億,企業債券新增5799億,非金融企業股票融資新增1439億。值得關注的是,1月份未貼現銀行承兌匯票結束了去年6月以來的持續下降態勢。未貼現銀行承兌匯票的由負轉正,一定程度上反映了前期票據融資利率低位運行的效應。此外,社融項下的人民幣增量較信貸統計中的人民幣貸款多2200億,一個重要的因素是銀行機構對非銀行機構當月減少1417億,而這一數據不包含在社融中。非銀機構向銀行借款的減少也從另一方面反映了市場資金面的寬松。從歷史數據看,1月份社會融資規模當月增量并不如人民幣貸款所表現的季節性那么明顯。

盡管人民幣貸款仍是社融增量的主要貢獻者,但社融增速卻與人民幣貸款逆向而行,自去年9月以來增速持續回升,1月末社會融資規模同比增長10.46%。可見,從驅動力看,1月社融增長的超預期主要來自政府和企業債券,一定程度反映了財政政策靠前發力的穩增長政策所釋放的效應。政府發債規模加大、發行節奏加快,無疑體現了“積極的財政政策要提升效能,更加注重精準、可持續”“政策發力適當靠前”的宏觀政策要求。而企業債券融資放量則與寬貨幣下發行利率走低和基建穩增長提振城投基建配套融資需求有關。

五、M2增速溫和回升,但M1有史以來首現負增長,M2與MI剪刀差擴至2014年來最大,從貨幣層面映射出市場消費需求萎縮、實體投資意愿不強。

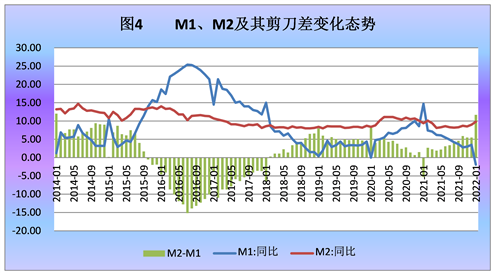

1月末,M2余額243.1萬億,同比增速平穩回升,創近11個月以來最高。M1余額61.39萬億,同比下降1.9%,剔除春節錯時因素影響,M1同比增長約2%。M2的超預期增長反映了寬信用的效應,但寬信用要轉化為寬信貸,仍將面臨市場需求的制約;而M1負增長的一個重要的促因,或緣于房地產市場銷售的低迷。M1、M2同比增速明顯反差的結果是M1-M2 剪刀差走擴(見圖4)。

數據來源:據WIND數據整理

數據來源:據WIND數據整理實際上自2021年二季度以來,M2-M1增速差持續走擴。1月末 M2-M1增速差擴大至11.7%,達到2014年1月之后的最大值。M2-M1增速剪刀差的擴大,與人民幣信貸增長的動能相呼應,進一步印證了當前居民消費動力走弱、企業的投資意愿不足的狀況。如何提振市場消費需求、增強實體經濟信心,除了寬信用的推動外,或更需財政的發力。

總體上,1月份金融數據表面的超預期背后是符合整體經濟運行背景的、合乎預期的結果,進一步佐證了“需求收縮、供給沖擊、預期轉弱”的研判。在寬信用面臨資產荒的情況下,財政政策的超前發力或更其重要,基于新老基建并重的基礎設施超前發展將成為拉動投資、促進經濟增長的底氣;而房地產對投資的驅動依舊存在,只不過將轉向新的賽道,——保障性租賃住房市場。

(本文作者介紹:先后供職于工商銀行、人民銀行,現為銀行監管部門人士,長期負責小企業金融服務推進工作,潛心研究小企業金融服務問題。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。