意見領袖|孫彬彬

摘要:

我國信用債供給結構有何演變?

2005-2016年,短融、中票等不同品種信用債相繼推出,助力信用債市場擴容,信用債一級發行及凈融資呈陡峭式增長。

2017年,信用風險事件頻發、企業再融資需求下降(一方面,供給側改革下,企業盈利改善且投資擴產需求不高。另一方面,城投和房地產行業再融資環境收窄),全面信用債供需維持弱平衡。

2018-2020年,信用債一級發行及凈融資再度走高,尤其是2020年上半年,為對沖疫情影響,宏觀經濟政策整體寬松,信用債發行規模呈爆發式增長,新增融資規模再創歷史新高。

2021年,市場尚未完全走出永煤違約事件陰影、疊加房企持續爆雷、城投融資政策邊際收緊,信用市場融資有所回落。

對比每年年初存量債券分布結構,可以發現,2016年以后,每年新增發行僅能完全覆蓋優質、短久期信用債。

城投、產業分別有何表現?

產業債在較長時間中為信用債發行主力軍,占比雖有下滑,但始終保持在50%以上。實際上,永煤之后,產業債違約邊際向好。

城投發行占比整體抬升,已基本占據信用債發行的半壁江山,政策監管周期對城投債的發行與凈融資影響較大。此外,弱資質城投主體信用債供給波動大且目前總體受限。

可以看到,信用債的供給往往受多種因素影響,除了信用市場的完善程度、宏觀經濟環境、行業融資政策、行業景氣度及企業投融資需求之外,不同信用環境下投資者的配置意愿也是關鍵因素,歷史信用事件頻發行業或區域在市場化的選擇中被逐漸拋棄,信用融資越來越集中在優質主體中。

當前存量信用債有何特征?

在一級發行逐步向優質主體集中的同時,存量信用債票息更加難尋,結構性短缺成為當前信用債市場的痛點。

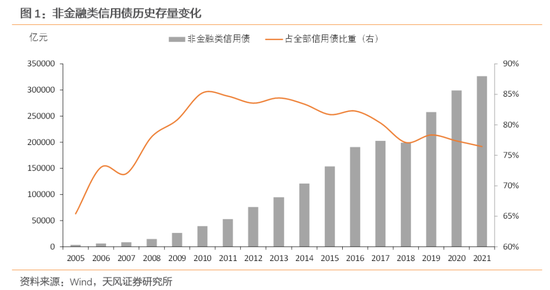

結構性短缺:當前信用債市場的痛點

截至2022年1月16日,全市場信用債存量規模達43.07萬億元,包括金融類信用債10.10萬億元,非金融類信用債32.96萬億元,占全部信用債存量的76.54%(2008年以來,非金融類信用債占全部信用債規模的比重在75%-85%,占比整體呈現下降趨勢)。

當前,存量非金融類信用債有何特征?未來供給如何?機構如何看待與參與?

1、我國信用債供給結構有何演變?

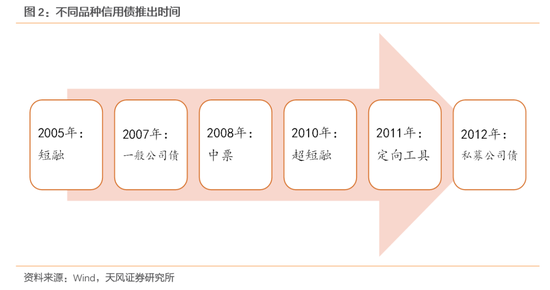

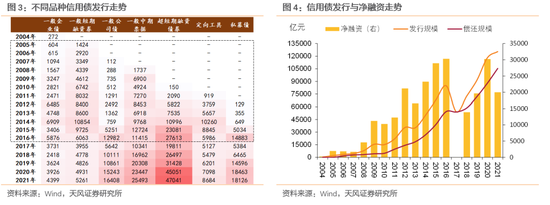

2005-2016年,短融、中票等不同品種信用債相繼推出,助力信用債市場擴容,信用債一級發行及凈融資呈陡峭式增長,年末存量余額由1.12萬億元提高至16.53萬億元。2005年以前,信用債以企業債為主,品種較為單一且審批嚴格,信用債市場發展較為緩慢。2005年,人民銀行推出短期融資券,信用債供給由此進入增長階段;隨后幾年間,一般公司債、中票、超短融、定向工具和私募公司債等信用債品種相繼被推出,品種的不斷豐富也推動了信用債規模的增長。

2017年,信用風險事件頻發、企業再融資需求下降(一方面,供給側改革下,企業盈利改善且投資擴產需求不高。另一方面,城投和房地產行業再融資環境收窄),全面信用債供需維持弱平衡,幾無增量。

2018-2020年,信用債一級發行及凈融資再度走高,尤其是2020年上半年,為對沖疫情影響,宏觀經濟政策整體寬松,信用債發行規模呈爆發式增長,新增融資規模再創歷史新高。

2021年,市場尚未完全走出永煤違約事件陰影、疊加房企持續爆雷、城投融資政策邊際收緊,信用市場融資有所回落。

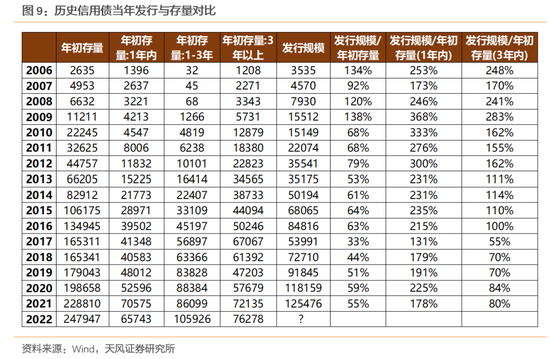

1.1 當年發行可覆蓋多少年初存量?

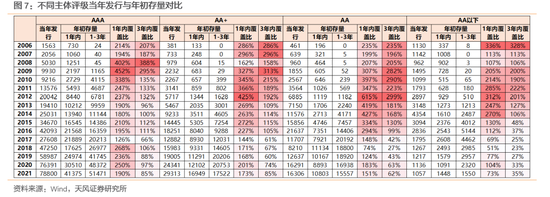

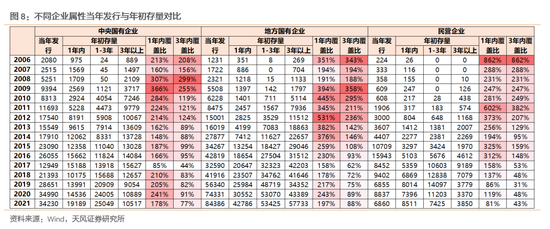

對比每年年初存量債券分布結構,可以發現,無論是城投債還是產業債,當年新發行信用債規模基本覆蓋年初存量中剩余期限在3年內的信用債。

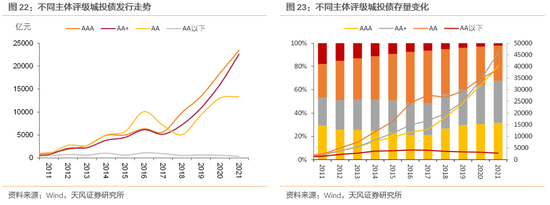

分主體評級看:

歷史上,AAA、AA+、AA主體當年新發信用債規模基本能夠覆蓋年初存量信用債中剩余期限在1年內的存量;2016年及以前能夠覆蓋剩余期限在3年內,但2016年以后,每年新發規模對3年內到期存量有一定缺口。而對于AA以下主體,2016年以后對1年內的存量信用債覆蓋仍有一定缺口。

分企業屬性看:

央企和地方國企當年新發尚能覆蓋1年內的存量信用債,而民企在2019年以后的覆蓋程度不足。此外,近5年來,無論是央企、地方國企,還是民企,新發信用債均不足以完全覆蓋3年內的信用債存量。

可以看到,2016年以后,每年新增發行僅能完全覆蓋優質、短久期信用債。結合過去幾年信用債發行情況,若以當前存量信用債作為衡量,2022年信用債發行規模對年初存量規模的覆蓋介于2017-2019年水平間,整體約為12萬億,其中中高等級、短久期存量債安全邊際較高。

1.2 城投、產業分別有何表現?

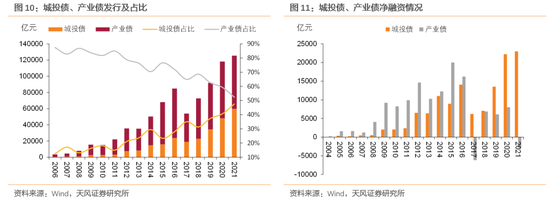

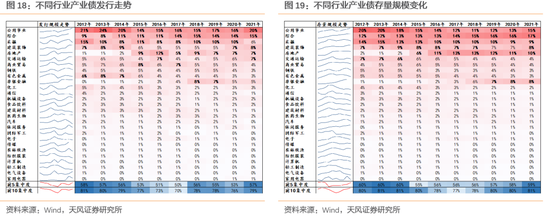

產業債在較長時間中為信用債發行主力軍,占比雖有下滑,但始終保持在50%以上。

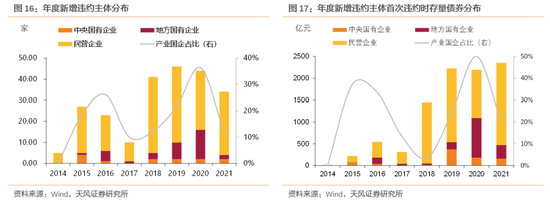

2012年之前,信用債市場以產業債為主,一級發行及存量的平均占比均在80%以上。但隨著產業主體信用事件頻發,從民企到國企,市場對產業債認可度大幅下滑,產業債一級發行比例持續回落,供需維持弱平衡,存量占比也連續回落。

實際上,永煤之后,產業債違約邊際向好。2018-2020年期間,無論是違約企業數量還是涉及的信用債規模均大幅增加。永煤違約之后,劉鶴副總理召開金穩會,明確金融監管部門和地方政府要提高政治站位、切實履行責任,產業國企安全墊逐漸建立,幾無發生類似永煤事件的可能。可以看到,2021年度新增違約主體34家,涉及信用債規模2350億;其中,新增違約產業國企4家,占比12%,涉及國企產業債468億,占比20%;相較于2020年的16家、1094億,2021年產業國企違約現象及影響均大幅改善。

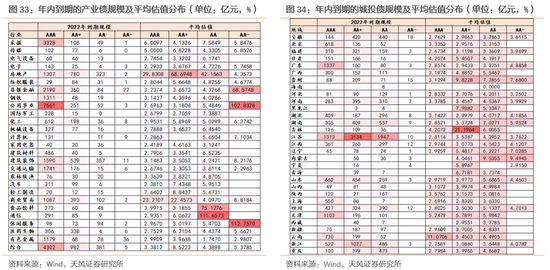

分行業看:公用事業、綜合等行業中有較多優質主體集中,其一級發行和融資始終占據重要地位;采掘、鋼鐵等周期性行業受永煤事件影響,2020年以來發行和存量均呈下降趨勢;房地產行業受政策調控影響,2021年新增違約明顯增加,進一步加重市場擔憂,一級發行及存量規模均顯著下降。

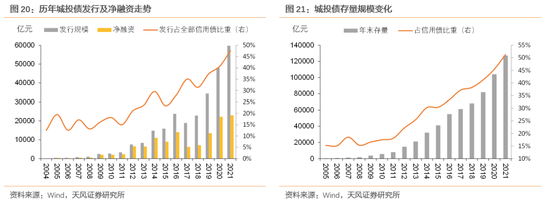

城投發行占比整體抬升,已基本占據信用債發行的半壁江山,政策監管周期對城投債的發行與凈融資影響較大。

2012年初受基本面因素影響,穩經濟擴內需,控制新增貸款要求從上一輪緊周期的“禁新建”放松為“控新建”,城投再次迎來擴張機遇,城投債發行占比有所提高。

2014年9月的43號文明確要求剝離地方政府融資平臺的政府融資功能,標志著監管層全面部署加強地方政府性債務管理;10月,財政部351號文明確規定了地方政府存量債務清理甄別原則。監管收緊導致2014年下半年-2015年上半年城投債發行與凈融資規模大幅銳減。

2017年的50號文后,在防范化解重大風險、金融去杠桿的大背景下,地方政府隱性債務全面管控,地方政府融資平臺的融資全面收緊。87號文的下發旨在規范管控通過政府購買服務的方式積聚地方政府隱性債務。2018年3月,財金23號文下發,進一步政策加碼。城投債凈融資再度回落。

2020年底以來,紅橙黃綠(交易所)及一二三四類企業(交易商協會)分檔劃分約束城投發債,銀保監15號文及其補丁體現了政策的有保有壓,同時受益于整體寬松的流動性,2021年城投整體凈融資表現尚可,但結構性的分化進一步加劇。

此外,弱資質城投主體信用債供給波動大且目前總體受限。政策處于放松周期時,各評級城投主體信用融資均表現較好。但政策收緊時,中低評級主體(AA及以下)顯著承壓,發行及凈融資較中高評級主體(AA+及以上)明顯走弱。當前,弱資質主體一級發行有所承壓。

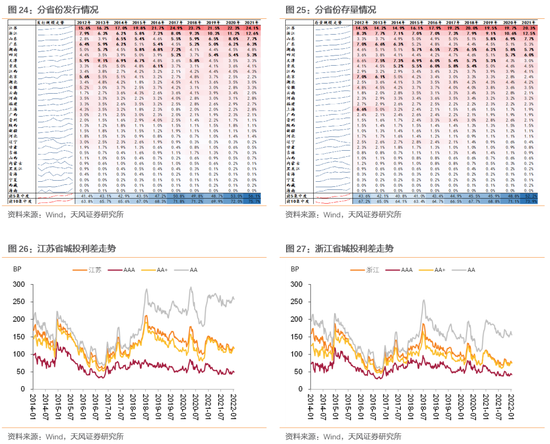

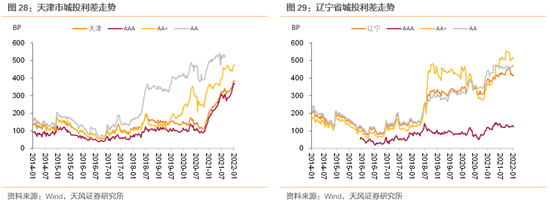

無論是一級發行還是當前存量,都有向江浙等頭部區域集中趨勢。從分省份的發行數據看,江浙始終是城投發行及凈融資的主力軍,當前兩省存量占全部城投債的32.8%,較2012年提高了10百分點。此外,山東、四川等省份近幾年存量城投債占比有所提高;二、天津、遼寧等地存量城投規模在下降(市場擔憂情緒下,區域再融資不順暢)。結構的分化也體現在二級利差中:江浙等區域利差明顯可挖掘空間逐步壓縮,弱資質區域利差不斷走高;無論是江浙還是其他區域,中低評級利差都明顯走闊。

從歷年信用債供給規模及結構的變遷過程中可以看到,信用債的供給往往受多種因素影響,除了信用市場的完善程度、宏觀經濟環境、行業融資政策、行業景氣度及企業投融資需求之外,不同信用環境下投資者的配置意愿也是關鍵因素,歷史信用事件頻發行業或區域在市場化的選擇的被逐漸拋棄,信用融資越來越集中在優質主體中。

2、當前存量信用債有何特征?

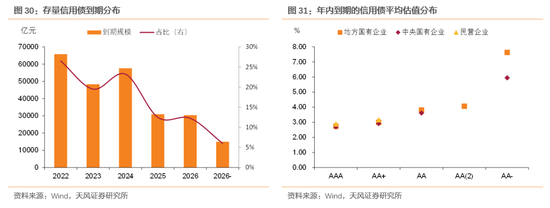

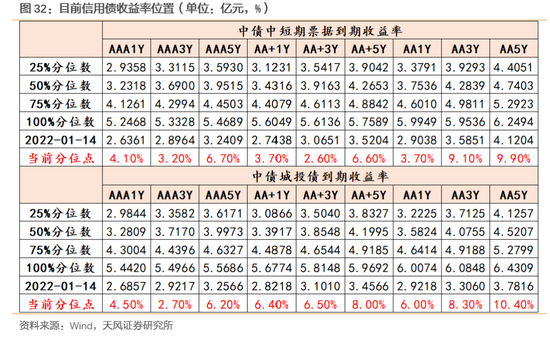

截至2021年末,信用債存量24.79萬億元,其中2022年到期規模6.57萬億,占存量的26.51%。從年內到期的信用債平均估值情況來看,基本接近當前中債中短期票據到期收益率,短久期存量信用債估值已壓縮至低位。

具體到行業及省份上,多數行業及省份存量信用債當前估值均在較低位置,但不同行業及省份間的分化也較大(可得收益往往需要容忍一定瑕疵)。

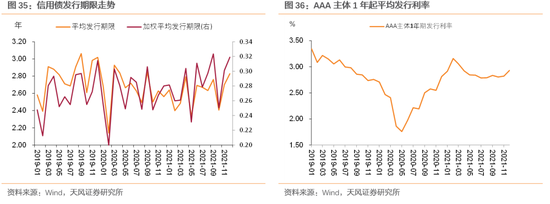

結合近期發行期限及發行利率來看,2021年12月,信用債平均發行期限2.83年,考慮發行規模后的加權平均期限為0.32年,整體發行期限不長。發行利率方面,2021年12月,AAA主體1年起平均發行利率為2.93%。

可以看到,在一級發行逐步向優質主體集中的同時,存量信用債票息更加難尋,結構性短缺成為當前信用債市場的痛點。

3、小結

我國信用債供給結構有何演變?

2005-2016年,短融、中票等不同品種信用債相繼推出,助力信用債市場擴容,信用債一級發行及凈融資呈陡峭式增長。

2017年,信用風險事件頻發、企業再融資需求下降(一方面,供給側改革下,企業盈利改善且投資擴產需求不高。另一方面,城投和房地產行業再融資環境收窄),全面信用債供需維持弱平衡。

2018-2020年,信用債一級發行及凈融資再度走高,尤其是2020年上半年,為對沖疫情影響,宏觀經濟政策整體寬松,信用債發行規模呈爆發式增長,新增融資規模再創歷史新高。

2021年,市場尚未完全走出永煤違約事件陰影、疊加房企持續爆雷、城投融資政策邊際收緊,信用市場融資有所回落。

對比每年年初存量債券分布結構,可以發現,2016年以后,每年新增發行僅能完全覆蓋優質、短久期信用債。

城投、產業分別有何表現?

產業債在較長時間中為信用債發行主力軍,占比雖有下滑,但始終保持在50%以上。實際上,永煤之后,產業債違約邊際向好。

城投發行占比整體抬升,已基本占據信用債發行的半壁江山,政策監管周期對城投債的發行與凈融資影響較大。此外,弱資質城投主體信用債供給波動大且目前總體受限。

可以看到,信用債的供給往往受多種因素影響,除了信用市場的完善程度、宏觀經濟環境、行業融資政策、行業景氣度及企業投融資需求之外,不同信用環境下投資者的配置意愿也是關鍵因素,歷史信用事件頻發行業或區域在市場化的選擇的被逐漸拋棄,信用融資越來越集中在優質主體中。

當前存量信用債有何特征?

在一級發行逐步向優質主體集中的同時,存量信用債票息更加難尋,結構性短缺成為當前信用債市場的痛點。

信用評級調整回顧

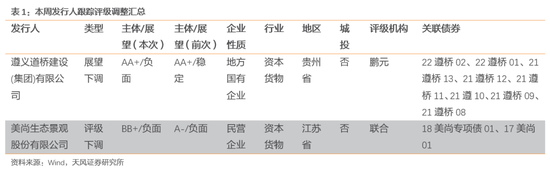

本周共有2家發行人及其發行債券發生跟蹤評級調整。

其中無發行人評級被上調,2家發行人(遵義道橋建設(集團)有限公司、美尚生態景觀股份有限公司)評級被下調。

上周共有1家一次性下調超過一級的發行主體。

一級市場:發行量較上周上升,發行利率整體下行

1、發行規模

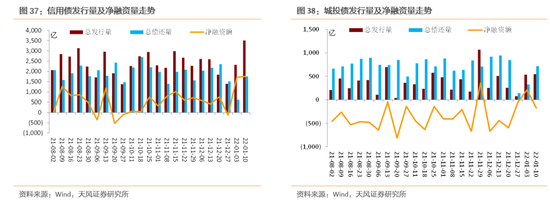

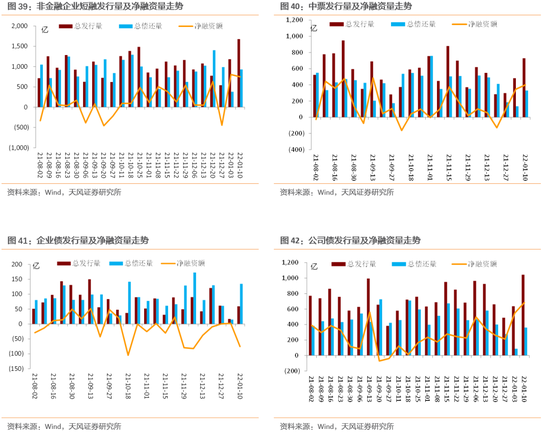

本周非金融企業短融、中票、企業債和公司債合計發行約3509.1億元,總發行量較上周上升,償還規模約1753.55億元,凈融資額約1755.55億元;其中,城投債(Wind分類)發行545.2億元,償還規模約715.8億元,凈融資額約-170.6億元。

信用債的單周發行量上升,總償還量下降,凈融資額上升。短融發行量較上周上升,總償還量上升,凈融資額下降;中票發行量較上周上升,總償還量上升,凈融資額上升;企業債發行較上周上升,總償還量上升,凈融資額下降;公司債發行量較上周上升,總償還量上升,凈融資額上升。

具體來看,一般短融和超短融發行1677.1億元,償還929.2億元,凈融資額747.9億元;中票發行728.5億元,償還329.1億元,凈融資額399.4億元。上周企業債合計發行59.3億元,償還134.77億元,凈融資額-75.4億元;公司債合計發行1044.2億元,償還360.55億元,凈融資額683.65億元。

2、 發行利率

從發行利率來看,交易商協會公布的發行指導利率整體下行,各等級變動幅度-11-1BP。具體來看,1年期各等級下降1-5BP;3年期各等級下降2-5BP;5年期各等級下降2-4BP;7年期各等級下降2-6BP;10年期及以上各等級變化-11-1BP。

二級市場:成交量上升,收益率較上周整體下行

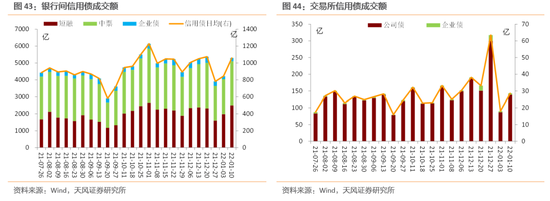

銀行間和交易所信用債合計成交5,440.88億元,總成交量相比前期上升。分類別看,銀行間短融、中票和企業債分別成交2499.15億元、2599.96億元、198.7億元,交易所公司債和企業債分別成交138.94億元和4.13億元。

1、銀行間市場

利率品現券收益率整體下行;信用債收益率整體下行;信用利差整體縮小;各類信用等級利差整體縮小。

利率品現券收益率整體下行。具體來看,國債收益率曲線1年期下行6BP至2.17%水平,3年期下行4BP至2.43%水平,5年期下行4BP至2.61%水平,7年期下行4BP至2.78%水平,10年期下行3BP至2.79%水平。國開債收益率曲線1年期下行1BP至2.31%水平,3年期下行1BP至2.58%水平,5年期下行1BP至2.79%水平,7年期上行2BP至3.02%水平,10年期上行1BP至3.09%水平。

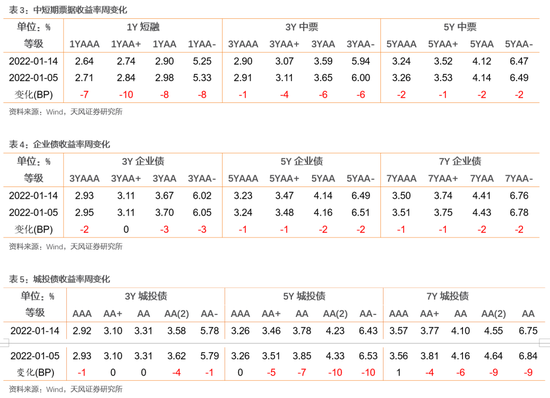

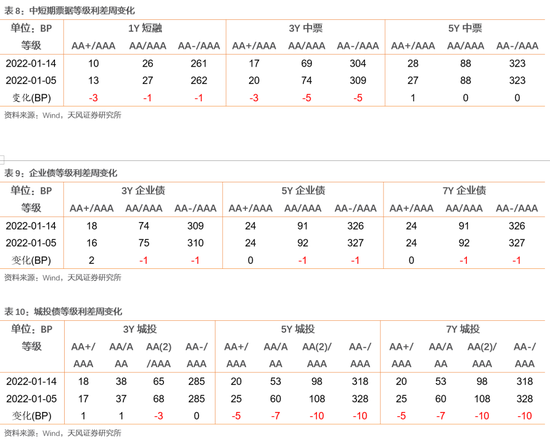

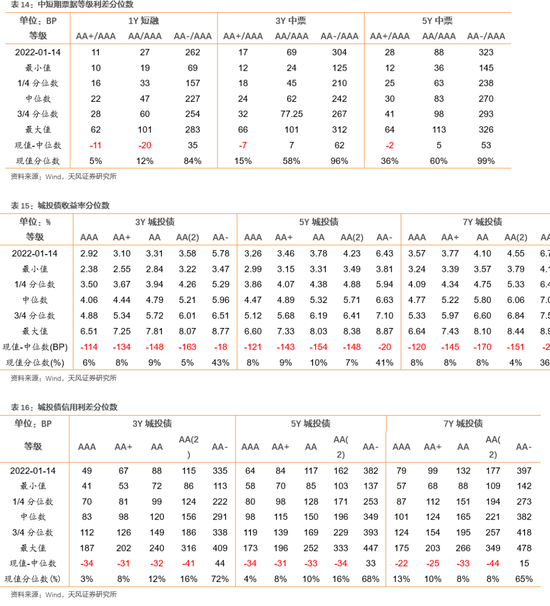

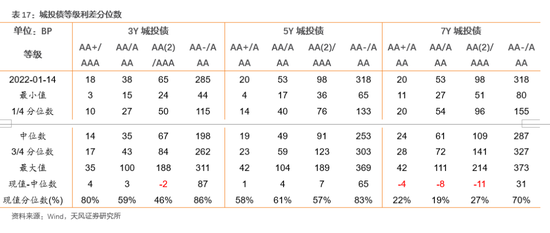

信用債收益率整體下行。具體來看,中短期票據收益率曲線1年期各等級收益率下行7-10BP,3年期各等級收益率下行1-6BP,5年期各等級收益率下行1-2BP;企業債收益率曲線3年期各等級收益率下行0-3BP,5年期各等級收益率下行1-2BP,7年期各等級收益率下行1-2BP;城投債收益率曲線3年期各等級收益率下行0-4BP,5年期各等級收益率下行0-10BP,7年期各等級收益率變動-9-1BP。

信用利差整體縮小。具體來看,中短期票據收益率曲線1年期各等級信用利差縮小2-4BP,3年期各等級信用利差變動-4-1BP,5年期各等級信用利差擴大1-2BP;企業債收益率曲線3年期各等級信用利差變動-1-2BP,5年期各等級信用利差擴大2-3BP,7年期各等級信用利差擴大1-2BP;城投債收益率曲線3年期各等級信用利差變動-2-2BP,5年期各等級信用利差變動-7-2BP,7年期各等級信用利差變動-7-3BP。

各類信用等級利差整體縮小。具體來看,中短期票據收益率曲線1年期AA+、AA和AA-較AAA等級利差縮小1-3BP,3年期等級利差縮小3-5BP,5年期等級利差擴大0-1BP;企業債收益率曲線3年期AA+、AA和AA-較AAA等級利差變動-1-2BP,5年期等級利差縮小0-1BP,7年期等級利差縮小0-1BP;城投債收益率曲線3年期AA+、AA和AA-較AAA等級利差變動-3-1BP,5年期等級利差縮小5-10BP,7年期等級利差縮小5-10BP。

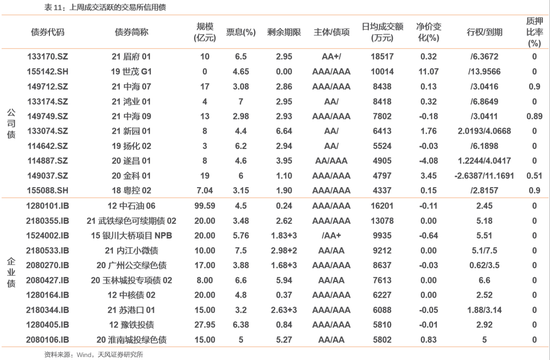

2、交易所市場

交易所公司債市場和企業債市場交易活躍度上升。企業債凈價上漲家數大于下跌家數,公司債凈價上漲家數小于下跌家數;總的來看企業債凈價上漲237只,凈價下跌159只;公司債凈價上漲262只,凈價下跌496只。

附錄

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:梁晨婕

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。