意見領袖 | 任澤平團隊

特別鳴謝:華炎雪、梁穎、畢然對本文數據整理有貢獻

一、經濟持續下行,新一輪穩增長啟動

我們可能正經歷20年來最大的經濟結構巨變,新老經濟呈現出冰火兩重天,整個中國經濟正在孕育著陣痛和重生。

回想房地產業在98年商品房改之后,趕上1962-1976年嬰兒潮進入置業年齡,2001年加入WTO,時來天地皆同力,一路高歌猛進,梟雄崛起,攻城略地,昭告天下。

近來房住不炒、人口老齡化少子化、金融收緊等,英雄遲暮,美人夕顏。

如今是新能源、新基建、綠色經濟、數字經濟、元宇宙的天下,英雄輩出,風華絕代,引來投資者萬眾追捧,貨幣政策、財政政策、產業政策傾力支持,“金麟豈是池中物,一遇風云便化龍”,被寄予高質量發展的厚望。

我們每個人每個企業最終都是大時代的產物,道法自然,以無事取天下,無為而無不為。

11月經濟數據表現:傳統動能低位、新動能高增、物價高位回落;房地產投資降幅收窄、但仍然低迷嚴峻,基建投資乏力,消費疲軟;制造業有韌性、新經濟高增,出口強勢;PPI高位回落、CPI抬升。這是經濟從滯脹步入衰退的特征。

中央經濟工作會議傳遞清晰信號:面對三重壓力,新一輪穩增長來了,貨幣轉向寬松,財政政策轉向積極,支持新基建、新能源、科技創新,促進房地產良性循環軟著陸。

15日央行進行5000億元1年期MLF操作,利率維持在2.95%不變。15日有9500億元MLF到期;央行降準生效,投放1.2萬億。總和測算,央行凈投放7500億基礎貨幣。

近期央行、財政部、銀保監會部署2022年重點工作任務。央行強調,要做好跨周期和逆周期政策設計,提高貨幣政策的前瞻性針對性;持續釋放貸款市場報價利率改革潛力,促進企業綜合融資成本穩中有降。財政部表示,要積極推出有利于經濟穩定的政策舉措,著力穩定宏觀經濟大盤,推動經濟運行在合理區間;堅決遏制新增地方政府隱性債務。銀保監會強調,要積極推出有利于經濟穩定的金融監管政策,滿足基礎設施適度超前投資的資金需求。

1、房地產多項指標降幅收窄,但仍然低迷嚴峻。10月以來房地產相關政策出現合理松動跡象,12月中央政治局、中央經濟工作會議均提及“支持商品房市場更好滿足購房者的合理住房需求,因城施策促進房地產業良性循環和健康發展”。

11月房地產銷售、投資、資金面、竣工等多個指標均降幅收窄、但仍然低迷。其中,商品房銷售面積和銷售額同比分別為-14.0%和-16.3%,分別較10月回升7.7和6.3個百分點;房地產開發資金來源同比-7.0%,較10月回升2.5個百分點,除定金及預收款外其他主要資金來源回籠速度均邊際改善;房地產投資同比增長-4.3%,較10月回升1.1個百分點;土地購置面積和土地成交價款同比分別為-12.5%和24.2%,分別較10月回升11.7和24.5個百分點;土地成交方面呈現區域分化和房企分化的特點;新開工、施工、竣工速度均邊際改善。

2、基建投資乏力,受制于地方隱性債務收緊。1-11月基礎設施建設投資(不含水電燃氣)同比增長0.5%,較1-10月下滑0.5個百分點。中央經濟工作會議提出適度超前開展基礎設施投資。11月專項債發行達到高峰,基本完成全年專項債任務,且2022年部分專項債額度已經下達至各省。但基建投資受制政府隱性債務監管趨嚴,發力效果有待觀察。

3、制造業投資保持高增,1-11月制造業投資累計同比13.7%。主要原因有三,一是保供穩價政策下,原材料成本回落、中下游企業產品漲價緩解利潤受擠壓問題,利潤向好提升投資意愿;二是缺芯影響有所好轉,汽車制造業投資同比大幅回升;三是經濟新動能高增。

新能源、新能源車、數字經濟為代表的新基建快速增長。11月高技術制造業、裝備制造業PMI維持景氣擴張。高技術制造業增加值同比增長15.1%,快于規模以上工業增加值11.3個百分點;工業機器人、新能源汽車產量分別增長27.9%和112%。1-11月高技術制造業投資同比增長22.2%,快于固定資產投資17.0個百分點。2020年,高技術制造業占規模以上工業增加值比重為15.1%,未來仍有很大發展空間。

4、消費受疫情、就業、收入、復蘇K型分化影響,仍疲軟。11月社會消費品零售總額兩年復合增長4.4%,較上月下降0.2個百分點;扣除價格因素,實際兩年復合同比3.3%,較上月上升0.1個百分點。分品類看,必需消費品和升級類消費品表現強勁;石油制品類消費受能源價格上漲拉動;汽車仍造成拖累,除汽車以外的消費品兩年復合同比5.4%。

5、出口維持強勢,11新出口訂單較上月有所改善。11月中國出口額同比增22.0%,兩年復合增速21.2%,較上月上升2.5個百分點。價格因素貢獻作用持續強化;外需仍然維持高景氣,美、歐制造業PMI保持在58%以上,韓國11月出口同比27.9%;國際港口擁堵狀態尚未緩解。未來,隨著產能替代效應消退、外需見頂、價格水平回落,出口增速將回落至合意水平。

6、PPI高位回落、CPI抬升暫不構成掣肘。明年將出現通脹大挪移,從工業品通脹到消費品和結構性資產價格通脹,與貨幣寬松、穩增長有關。警惕明年中期豬周期或進入上行階段、對CPI產生壓力。

7、展望未來,雙周期、穩增長、新基建、軟著陸、提估值是明年五大關鍵詞。世界經濟的關鍵詞是中美雙周期,中國宏觀政策的關鍵詞是穩增長,新經濟的核心是新基建,老經濟的核心是房地產軟著陸,資本市場的主要機會是“提估值、穩增長和新基建”。明年經濟增長動能也將發生切換,由出口支撐轉向消費復蘇、新基建發力、房地產軟著陸。

8、2022年資本市場的主要機會是“提估值、穩增長和新基建”,提估值和穩增長是周期性機會,新基建是長期歷史性機遇。股市是貨幣的晴雨表,貨幣寬松降低資金成本和利率,提升股市估值。

2021年股市的主要邏輯是通脹預期和新能源新基建,受益于漲價、業績和政策的表現出色。

2022年股市的主要邏輯將是“提估值、穩增長和新基建”,受益于貨幣寬松提估值、穩增長政策和新基建爆發的行業板塊將跑贏大市。

9、我們在2017年提出“新周期”,房地產、重化工業等傳統行業落幕,新經濟快速崛起,經歷20年來最大的經濟結構巨變。

2020年初提出“新基建”,新能源、數字經濟、綠色經濟等成為最大的投資機會。

2021年初提出三大關鍵詞“通脹預期、流動性拐點和市場風格切換”,均被驗證。

二、工業增加值低位略升,限產限電緩解

11月規模以上工業增加值同比增長3.8%,較上月上升0.3個百分點;兩年平均增長5.4%,較上月加快0.2個百分點,延續回升。主因9、10月份集中限產限電緩解、國家保供穩價政策效果顯現。分三大門類看,11月份,采礦業增加值同比增長6.2%;制造業增長2.9%;電力、熱力、燃氣及水生產和供應業增長11.1%。

分行業看,11月份,41個大類行業中有29個行業增加值保持同比增長。本月高技術行業和消費類優于平均,裝備制造業表現分化,紡織、黑色冶煉和汽車行業持續造成拖累。

1)消費類行業中,農副食品加工業同比7.0%,較上月上升3.7個百分點;食品制造業同比9.0%,較上月上升2.2個百分點。

2)高技術行業中,醫藥制造業同比17.0%,較上月上升0.7個百分點;計算機、通信和其他電子設備制造業同比13.5%,較上月下降0.5個百分點。

3)裝備制造業中,金屬制造業同比3.5%,較上月下降3.2個百分點;電氣機械和器材制造業同比9.4%,較上月上升4.1個百分點;專用設備制造業同比4.0%,較上月下降3.2個百分點。

4)汽車制造業同比-4.7%,較上月上升3.2個百分點,其中,新能源汽車產量同比增長112%。

5)紡織業同比-3.5%,較上月上升2.4個百分點;黑色金屬冶煉和壓延加工業同比-11.2%,較上月上升1.6個百分點。

三、固定資產投資增速持續下滑,高技術產業投資高增

1-11月固定資產投資(不含農戶)累計同比5.2%,較1-10月下滑0.9個百分點;11月固定資產投資同比增長-2.4%,較10月回升0.5個百分點。分投資主體看,1-11月民間固定資產投資累計同比7.7%,國有控股企業固定資產投資累計同比3.0%,分別較1-10月累計同比下滑0.8個和1.1個百分點。

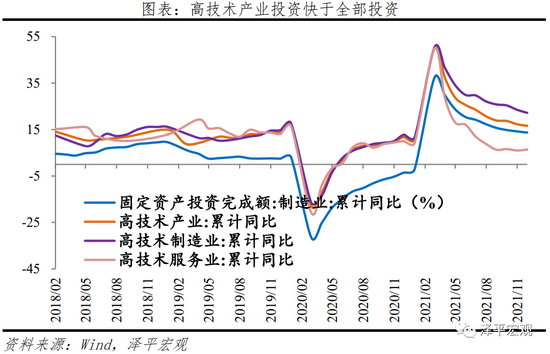

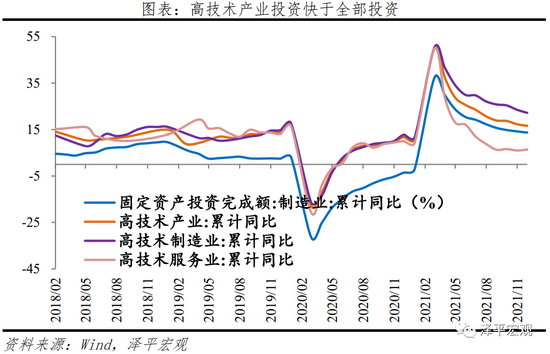

高技術制造業和社會領域投資增長較快。1-11月高技術產業投資同比增長16.6%;兩年平均增長14.2%,較1-10月份加快0.7個百分點;其中高技術制造業和高技術服務業投資同比分別增長22.2%、6.4%。高技術制造業中,計算機及辦公設備制造業、電子及通信設備制造業投資同比分別增長26.1%、24.7%;高技術服務業中,電子商務服務業、檢驗檢測服務業投資同比分別增長47.5%、14.8%。社會領域投資同比增長10.3%,兩年平均增長10.8%;其中衛生投資、教育投資同比分別增長26.6%、9.5%。

四、房地產銷售、資金回籠和投資邊際改善、但仍低迷嚴峻

房企銷售和資金回籠速度持續負增長、但降幅收窄,11月商品房銷售面積和銷售額同比分別為-14.0%和-16.3%,分別較10月回升7.7和6.3個百分點。11月房地產開發資金來源同比-7.0%,較10月回升2.5個百分點。1)居民對房企不信任情緒和對房市觀望態度仍存,11月銷售同比延續負增長,根據克爾瑞數據11月全國前100房企單月實現銷售操盤金額7507.8億元,較10月環比回落3.4%,較去年11月同比-37.6%。2)房企資金回籠速度整體來看仍較慢,但除定金外其他主要資金來源回籠速度均邊際改善。11月房企從國內貸款、自籌資金、定金及預收款、個人按揭貸款到位的開發資金同比分別為-20.5%、2.1%、-16.1%和10.6%,分別較10月變化6.7、4.9、-3.2和9.6個百分點。9月底房地產金融工作座談會提出“保持房地產信貸平穩有序投放”后,中央接連對房地產市場釋放積極信號,12月3日銀保監會表示,“要根據各地不同情況,重點滿足首套房、改善性住房按揭需求,合理發放房地產開發貸款、并購貸款,加大保障性租賃住房支持力度,促進房地產行業和市場平穩健康發展”。

房地產投資整體邊際改善。土地成交方面呈現區域分化和房企分化的特點,施工方面,新開工、施工、竣工速度均邊際改善。11月房地產投資同比增長-4.3%,較10月回升1.1個百分點;1-11月房地產投資累計同比增長6.0%,較1-10月下滑1.2個百分點。1)土地成交方面,11月一線城市土地供應量上升帶動土地成交金額和成交均價同比轉負為正,部分房企在經營困境和資金壓力下拿地熱情下降、施工進度放緩,部分房企加快年底補庫存。11月土地購置面積和土地成交價款同比分別為-12.5%和24.2%,分別較10月回升11.7和24.5個百分點。此前加強監管購地自有資金、嚴控溢價和取消“競配建”出讓方式等提高土拍資金門檻,疊加銷售回款放慢的資金壓力,房企整體拿地意愿下降,土地流拍率上升。10月以來集中供地重點城市新發布的出讓門檻也有適度放松,如南京降低對企業資質要求、蘇州降低保證金繳納門檻、深圳降低競自持(公共住房)上限、合肥取消配建保障性租賃住房指標等。中海地產、萬科、金地集團、華潤置地、保利發展、招商蛇口等房企等資金壓力較小的房企在重點城市積極布局。2)11月新開工、施工和竣工面積同比分別為-21.0%、-24.7%和15.1%,均較10月上升12.1、2.4和36.0個百分點。隨著中央關于房地產的融資政策接連釋放積極信號,地產信貸環境有一定改善,或可緩解部分房企的運營困境,但后續土地投資動能還要看商品房銷售和資金回籠速度。

五、基建投資乏力

1-11月基礎設施建設投資(不含水電燃氣)同比增長0.5%,較1-10月下滑0.5個百分點;11月基建投資(不含水電燃氣)同比增長-3.6%,較10月下滑1.1個百分點。分行業看,各行業投資增速均下滑,1-11月交運倉儲、水利環境設施投資累計同比1.1%和-1.3%,分別較1-10月下滑1.2 和0.9個百分點。交運倉儲中,1-11月鐵路和道路投資同比增速分別為-1.7%和-0.3%,分別較1-10月變化1.8和-0.1個百分點。水利環境中,1-11月水利管理、生態環境治理和公共設施管理投資同比增速分別為2.1%、0.0%和-1.6%,分別較1-10月下降1.3、0.2和0.8個百分點。此外,1-11月電力、熱力、燃氣及水的生產和供應業投資同比0.2%,較1-10月下滑0.2個百分點。

11月專項債放量發行,一批重大項目集中開工,但募集資金到基建投資的3-6個月時滯和轉化效率不高、政府隱性債務監管仍嚴等因素仍是基建投資落地的掣制,發力效果有待觀察。資金端,專項債發行進度加快,2022年提前批專項債額度已下達。11月專項債發行達到高峰,基本完成全年專項債任務,且2022年部分專項債額度已經下達至各省。項目端,近期一批重大工程開工,“十四五”規劃項目將發揮在基建投資中發揮重大作用:1)近期部分省份一批重大項目集中開工,11月以來陜西、福建、廣東、山東、云南、湖北等地四季度重大項目集中開工,僅湖北省四季度重點項目投資額就超過4000億元。2)“十四五”規劃項目將發揮在基建投資中發揮重大作用,9月8日發改委專題新聞發布會提出,下一步將聚焦重點領域來穩投資,發揮好“十四五”規劃《綱要》102項重大工程的牽引帶動作用,還將加快已下達中央預算內投資計劃的執行進度,加大項目建設推進力度。此后多省關于水利發展、交通運輸等基建細分行業的十四五規劃陸續出臺,帶動基建項目儲備增加。近日印發的《國家發展改革委工業和信息化部關于振作工業經濟運行推動工業高質量發展的實施方案的通知》提出,要加快“十四五”規劃重大工程、區域重大戰略規劃及年度工作安排明確的重大項目實施。

六、制造業投資保持高增

1-11月制造業投資累計同比13.7%,較1-10月下滑0.5個百分點;11月制造業投資同比增長10.0%,較10月下滑0.2個百分點,保持高增。制造業投資受行業利潤和景氣度預期影響。11月制造業投資維持兩位數增長,是固定投資中唯一亮點。

1)出口重點行業投資增速高企,拉動相關產業景氣度。11月機電產品和高新技術出口維持高增速,圣誕提前出貨效應下勞動密集型產品出口也高增,對應的11月金屬制品、通用設備、專用設備和電氣機械制造業投資同比分別增長16.2%、23.4%、30.1%和45.1%。

2)中下游企業產品漲價緩解利潤受擠壓問題,利潤向好提升投資意愿。原材料價格的持續高企逐步傳導,大部分中下游企業相繼提升產品價格,中下游企業利潤受擠壓情況有一定緩解。企業利潤向好促使企業的預期和投資意愿持續向好。10月工業企業利潤總額同比27.3%,較10月上升13.0個百分點。

3)缺芯影響有所好轉,11月汽車制造業投資同比18.8%,較10月回升16.8個百分點。前期疫情停工、部分芯片企業意外停產、優先生產手機或電腦等消費電子產品芯片的訂單以及車用芯片需求迅速增長、部分車企恐慌性囤貨等因素導致車用芯片短缺。隨著部分車企使用替代芯片、取消某些非必要功能以減少芯片使用等多方式緩解缺芯難題。

4)限電限產政策影響消退,但“雙碳”政策背景下重污染重排放行業仍受限、投資意愿下降,新能源、新基建、綠色經濟等相關行業投資加快。個別省份的重污染行業仍受限產限電政策影響,紡織、水泥、鋼鐵等受限行業當前產能無法有效利用、新增產能的能耗限制更嚴,企業投資意愿降低。11月紡織業投資同比為6.9%,較10月下滑3.8個百分點。

七、消費仍疲軟

11月社會消費品零售總額同比增3.9%,較上月回落1.0個百分點;扣除價格因素,11月份社會消費品零售總額同比實際增長0.5%,實際兩年復合增長3.3%,較上月上升0.1個百分點。按消費類型分,11月商品零售同比增長4.8%;餐飲收入同比下降2.7%。

分品類看,必需消費品表現強勁,可選消費品表現較好;石油制品類消費受能源價格上漲拉動;汽車仍造成拖累。1)必需消費品中,糧油、食品類同比14.8%,較上月上升4.9個百分點;飲料類同比15.5%,較上月上升6.7個百分點;煙酒類同比13.3%,較上月下降1個百分點。2)可選消費品中,化妝品類同比8.2%,較上月上升1個百分點;金銀珠寶類同比5.7%,較上月下降6.9個百分點。3)石油及制品類同比25.9%,較上月下降3.4個百分點。4)汽車類同比-9.0%,較上月上漲2.5個百分點,建筑及裝潢材料類同比14.1%。

消費是經濟的慢變量,受居民收入和就業影響,當前就業形勢整體穩定,但仍存在結構性問題。前三季度,全國居民人均可支配收入較上年同期名義增長10.4%,扣除價格因素,兩年復合增長7.1%;實際增長9.7%,兩年復合增長5.1%。11月份,全國城鎮調查失業率為5.0%,比上月上升0.1個百分點,比上年同期下降0.2個百分點。16-24歲人口調查失業率為14.3%,比上月上升0.1個百分點;25-59歲人口調查失業率為4.3%,比上月上升0.1個百分點。31個大城市城鎮調查失業率為5.1%,與上月持平。

八、出口維持強勢

11月中國出口額(以美元計,下同)3255.3億美元,同比增22.0%,兩年復合增速21.2%,較上月上升2.5個百分點。出口仍處于高位,主要有三點原因:一是外需仍然維持高景氣,11月美國Markit制造業PMI為58.3%,歐元區、德國制造業PMI分別為58.4%和57.6%,韓國11月出口同比27.6%。二是產能替代效用仍在,國際港口擁堵狀態尚未緩解。三是,原材料價格緩解,帶動出口增速上升;10月數量對出口貢獻作用高于價格。

分國別看,主要出口國出口金額大幅上升。其中,對東盟出口同比22.3%,對歐盟、韓國出口同比33.5%和39%。分產品看,受“缺芯”改善和海外疫情蔓延影響,機電、高新技術產品環比9.0%、10.3%,兩年復合20.9和17.6%;勞動密集型產品高增,同比12.8%。此外,奧密克戎病株出現,歐美疫情反復帶動防疫物資出口,紡織紗線織物兩年復合增速表現不弱。口罩在內的紡織紗線織物、防護服手套在內的塑料制品和以及醫療儀器及器械出口同比分別為10.0%、4.5%和16.7%,環比6.0%、10.9%和8.7%;兩年復合增速15.9%、49.2%和27.0%。

11月中國進口金額(以美元計)2538.1億美元,同比31.7%,兩年復合增速17.4%,較上月上升4.9個百分點。分產品看,大宗商品進口出現分化,大豆、原油、鋼材價升量跌,鐵礦砂量價齊升;機電產品進口保持高增長。其中,大豆、原油、鋼材同比27.1%、80.1%、23.7%,進口量同比-10.6%、-7.9%、-23.0%。11月進口機電產品同比增長15.8%。其中,集成電路、汽車、飛機進口額同比25.2%、-2.1%和-53.4%。分地區看,東盟、美國、歐盟、韓國、日本出口額同比35.7%、22.0%、4.2%、28.6%和14.4%;兩年復合21.8%、27.3%、4.4%、16.7%和10.7%,分別較10月變動9.4、9.2、0.3、5.8和3.0個百分點;此外,對印度進口同比41.8%,較上月增長38.2個百分點。

九、社融增速小幅回升

11月存量社融規模311.9萬億元,同比增長10.1%,較上月回升0.1個百分點,社融增速觸底小幅回升。新增社會融資規模2.61萬億元,比上年同期多增4786億元,延續多增態勢。

從社融結構來看,政府債、企業債券和股票融資為支撐項。11月新增人民幣貸款1.3萬億元,同比少增2288億元,成為主要拖累;表外融資減少2538億元,同比多減495億元。其中,新增未貼現票據減少383億元,同比少減242億元,延續邊際修復。信托貸款凈融資下滑2190億,同比多減803億。委托貸款增加35億元,同比多增66億元;政府債券凈融資8158億元,同比大幅多增4158億元,專項債發行明顯提速,發行進度已達96.8%,超過去年同期的94.6%,財政部要求“專項債券額度盡量在11月底前發行完畢”基本實現;企業債券凈融資4104億元,同比大幅多增3264億元,一方面是基數原因,去年同期“永煤違約”企業發債大幅縮水,另一方面城投、地產債券發行回暖,地產債發行規模自8月以來首次出現環比回升;11月新增股票融資1294億元,同比多增523億元,環比增加448億元,主因本月有多筆大額定向增發融資上市。

11月金融機構口徑信貸余額同比增速為11.7%,較上月回落0.2個百分點。新增人民幣貸款1.27萬億元,同比少增1600億元;新增企業貸款5679億元,同比少增2133億元。短期貸款、中長期貸款、票據融資同比分別少增324億元、少增2470億元、多增801億元;新增居民貸款7337億元,同比少增197億元。其中,短期貸款新增1517億元,同比少增969億元,中長期貸款新增5821億元,同比多增772億元。

11月M2同比增速8.5%,較上月回落0.2個百分點。從結構來看,1)企業存款增加9451億元,同比多增968億元。居民存款增加7308億元,同比多增974億元。2)政府存款減少7281億元,同比多減5424億元,新增財政存款較上月大幅減少1.84萬億元,財政支出節奏明顯加快,財政存款向企業和居民存款轉化。3)非銀存款減少257億元,同比大幅多減8773億元。M1同比增速3.0%,比上月小幅回升0.2個百分點。M1和M2同比增速差縮小,實體經濟活躍度邊際提升。

十、PPI高位回落,CPI抬頭

11月CPI同比上漲2.3%,漲幅比上月擴大0.8個百分點;環比由上月上漲0.7%轉為漲0.4%,漲幅比上月回落0.3個百分點。11月扣除食品和能源價格的核心CPI同比上漲1.2%,漲幅比上月回落0.1個百分點。CPI食品項環比上漲2.4%,同比由上月下降2.4%轉為上漲1.6%,影響CPI上漲約0.30個百分點。食品項價格同環比上漲主要有兩方面因素:一是11月豬價環比企穩回升、同比降幅收窄,對CPI負向拉動降低;二是鮮菜、蛋類、魚類、食用油同比漲幅明顯。CPI非食品環比持平,同比上漲2.5%,漲幅比上月擴大0.1個百分點,影響CPI上漲約2.04個百分點,仍是支撐當前CPI同比整體抬升的主要因素。

11月PPI同比上漲12.9%,漲幅比上月回落0.6個百分點;環比由上月上漲2.5%轉為持平。從主要出廠價格指數行業看,11月主要行業中,煤炭開采和洗選業上漲88.8%,回落14.9個百分點;黑色金屬冶煉和壓延加工業上漲31.0%,回落8.9個百分點;有色金屬冶煉和壓延加工業上漲26.5%,回落3.0個百分點,價格同比漲幅回落較為明顯。

十一、PMI生產端略有回升,需求仍景氣收縮

11月制造業PMI為50.1%,較上月回升0.9個百分點。1)生產指數和新訂單指數分別為52.0%和49.4%,分別較上月上漲3.6和0.6個百分點。2)新出口訂單指數為48.5%,略高于上月1.9個百分點,仍連續七個月處于收縮區間。新訂單指數回升與近期原材料價格、海運價格回落有關;3)11月主要原材料購進價格指數和出廠價格指數分別為52.9%和48.9%,低于上月19.2和12.2個百分點。11月布倫特原油環比-2.0%,南華工業品指數環比-13.7%,南華焦煤、動力煤環比-33.2%、-39.2%,南華螺紋鋼環比-17.1%,LME銅環比-0.1%。從行業情況看,化學原料及化學制品、黑色金屬冶煉及壓延加工、有色金屬冶煉及壓延加工等行業的兩個價格指數均降至臨界點以下,部分基礎原材料生產行業的采購價格和產品銷售價格回落明顯。

11月大、中、小型企業PMI分別為50.2%、51.2%和48.5%,較上月變動-0.1、2.6和1.0個百分點。小型企業經營指標有所修復,但壓力仍在。小型企業新訂單指數為47.6%,較上月回升1.5個百分點;新出口訂單46.6%,回升5.3個百分點;小型企業經營預期為51.9%,回升2.5個百分點。

11月非制造業商務活動指數為52.3%,小幅下滑0.1百分點,擴張放緩。服務業商務活動指數為51.1%,小幅下滑0.5個百分點,擴張力度減弱,為節假日、疫情共同作用;建筑業商務活動指數為59.1%,較上月反彈2.2個百分點。

(本文作者介紹:東吳證券首席經濟學家)

責任編輯:于勝男

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。