文/新浪財經意見領袖專欄作家 張瑜、高拓

主要觀點

前言:美國企業到底多會避稅?

2017年,美國企業在人口不足7萬的開曼群島共報告了585億美元利潤,相當于當地GDP的10倍;2020年,利潤增長4000%的視頻會議平臺Zoom、凈利潤超過25億美元的耐克都沒繳一美分聯邦企業所得稅;自特朗普稅改以來,包括AMD、聯邦快遞、耐克在內,有26家美國盈利企業有效稅率為負——不僅沒繳稅,還能拿補貼。

“避稅天堂”的誘惑和自身稅制的漏洞下,美國企業所得稅的征收失控已久,而拜登政府改變這一現狀的決心,卻間接將全球拖進了“加稅漩渦”。

一、美國財稅周期:全球加稅潮背后的“引潮力”

全球稅率潮起潮落的背后,是美國財稅周期如月球般的“引潮力”。“大蕭條”催生了1930年代的羅斯福新政,帶來了長達40年的美國“大政府”風潮和全球加稅浪潮;70年代的“滯脹”使凱恩斯主義走下神壇,80年代的里根減稅不僅標志著“小政府”登臺唱戲,更開啟了全球40年的減稅浪潮。而這一浪潮在號稱“里根第二”的特朗普任上、以《減稅與就業法案》為標志達到高潮,行將以《美國制造稅收法案》為句號,終結于“羅斯福第二”拜登之手——美國40年財稅周期擺向加稅,正在引領新一輪全球加稅浪潮的開啟。

二、美國加稅決心,源自基建雄心

加稅如何“出師有名”?為基建籌資:3月31日,拜登為其2萬億基建計劃配套《美國制造稅收法案》,主體為“1+1”的企業所得稅籌資方案。

即便基建雄心打折,加稅決心依然堅定。6月24日,拜登宣布達成1.2萬億美元兩黨基建框架協議,仍強調需要“更公平的稅收系統來支付全部基建費用”。

無論是2萬億、1.2萬億或再生變,美國都將迎來近一個世紀以來最大的基建計劃,我們預計美國加稅雖遲必至,只是幅度或有打折。

三、名過其實:提升聯邦企業所得稅率

我們總結美國企業所得稅有兩大特點:一是“稅率不低”,二是“稅收不高”,兩者決定了提升聯邦公司稅率的作用有限。但美國企業所得稅率將迎近30年來首次上調,對各國“牽一發而動全身”的信號意義不容小覷。

稅率不低,一體現在聯邦+州的“兩道稅”:拜登提議預計將使美國法定稅率在2022年升至32.2%,排名從OECD中游重回第一。二體現在對特定主體的“雙重稅”:拜登提議預計將使C類股份有限公司繳納的“雙重稅”總稅率將由47.5%升至62.7%,相當于從2020年的OECD前1/3分位升至第一。

稅收不高,首先體現在美國企業所得稅占GDP和財政收入的比重不高、且長期下降。其次,還體現在稅基的嚴重侵蝕:一是全球化背景下大型跨國企業通過多種避稅手段,使其實際繳納的有效稅率大幅低于法定稅率。包括亞馬遜、星巴克、網飛在內,《財富》世界500強企業中有91家在2018年未繳聯邦企業所得稅。二是大多數美國企業實際上不繳企業所得稅,且這部分企業的數量和凈利潤占比不斷增加。繳納企業所得稅的C類股份有限公司數量占比已不足20%、凈利潤占比已不到一半。

四、正解所在:全球最低稅率的“美國源代碼”——GILTI

1.全球最低稅率中,所得納入規則的設計,實際上借鑒了GILTI稅制的思路——理解了GILTI,很大程度上就掌握了全球最低稅率的“源代碼”;2.GILTI作為2017年特朗普稅改的重要部分而誕生,是為免稅法保駕護航的必要安排;3.正文中,我們介紹了現行GILTI的三項基本內容和GILTI有效稅率的計算。

相比于隔靴搔癢的聯邦企業所得稅率提升,直擊痛點的GILTI改動或才是美國重整企業所得稅征收秩序的正解所在。

五、公器私用:美國視角看全球最低稅率

憑借自身在OECD中的極強影響力,“美國的全球最低稅率”正在借由支柱二成為“全球的全球最低稅率”:15%的全球最低稅率下限正來自美國財政部。

美國主張的全球最低稅率,明面上是為國內基建籌資+為國際稅收謀公平的“一碗水端平”,實則打的是力保本國企業競爭力的“公器私用”算盤。

考慮到全球最低稅率推行遇阻、也可“強制執行”,發展中國家面對全球最低稅率仍較被動,除了積極擁抱國際稅收新規則的后續談判以外,還需“做最壞的打算”,以在協議“談崩”時強力捍衛自身稅收主權。

風險提示:美國基建計劃生變,美國加稅計劃生變。

報告目錄

前言

美國企業到底多會避稅?

2017年,美國企業在人口不足7萬的開曼群島共報告了585億美元利潤,相當于當地GDP的10倍。而早在2008年,開曼群島一棟五層辦公樓就容納了1.8萬家公司的注冊總部。

2020年,利潤增長4000%的視頻會議平臺Zoom、凈利潤超過25億美元的耐克都沒繳一美分聯邦企業所得稅;凈利潤超過200億美元的亞馬遜,企業所得稅有效稅率僅為9.4%,該數字在2018、2019年分別為0%、1%,遠低于美國21%的聯邦企業所得稅法定稅率。

今年年初,拜登援引美國智庫稅收和經濟政策機構(ITEP)的研究顯示:包括亞馬遜、星巴克、網飛在內,《財富》世界500強企業中有91家在2018年未繳聯邦企業所得稅。自特朗普稅改以來,包括AMD、聯邦快遞、耐克在內,有26家美國盈利企業有效稅率為負——不僅沒繳稅,還能拿補貼。

種種跡象表明,美國企業所得稅的征收失控已久,而拜登政府改變這一現狀的決心,間接將全球拖進了“加稅漩渦”——系列一中,我們介紹了G7達成的歷史性國際稅收協議和即將開啟的全球加稅潮。其中我們提到,美國的率先加稅充當了逆轉全球40年減稅潮的催化劑。系列二中我們將由此展開,介紹全球加稅背后的“美國算盤”。

報告正文

一

美國財稅周期:全球加稅潮背后的“引潮力”

全球稅率潮起潮落的背后,是美國財稅周期如月球般的“引潮力”。“大蕭條”催生了1930年代的羅斯福新政,帶來了長達40年的美國“大政府”風潮和全球加稅浪潮;70年代的“滯脹”使凱恩斯主義走下神壇,80年代的里根減稅不僅標志著“小政府”登臺唱戲,更開啟了全球40年的減稅浪潮。而這一浪潮在號稱“里根第二”的特朗普任上、以《減稅與就業法案(TCJA)》為標志達到高潮,行將以《美國制造稅收法案(Made in America Tax Plan)》為句號,終結于“羅斯福第二”拜登之手——美國40年財稅周期擺向加稅,正在引領新一輪全球加稅浪潮的開啟。

二

美國加稅決心,源自基建雄心

加稅如何“出師有名”?為基建籌資——3月31日匹茲堡演講中,拜登為其2萬億基建計劃配套了《美國制造稅收法案》,主體為“1+1”的企業所得稅籌資方案:第一個“1”是把聯邦企業所得稅率從21%提高到28%,可在未來15年籌集1萬億美元;第二個“1”是將美國跨國公司的全球最低稅率由10.5%提升至21%、并倡導國際稅收公平競爭(實質是“拉著全球加稅”來保持美國企業競爭力),也可在未來15年籌集1萬億美元。

即便基建雄心打折,加稅決心依然堅定。6月24日,拜登宣布與共和黨和民主黨的部分參議員達成兩黨基建框架協議,計劃八年內共投入1.2萬億美元(其中5790億美元為新支出),改善美國路橋、寬帶等重大基礎設施。白宮表示,1.2萬億兩黨基建框架協議是“重建美好未來”愿景之中的關鍵一步,仍將投入此前拜登提議基建計劃2/3的資源;拜登也仍強調需要一個“更公平的稅收系統來支付全部基建費用”(a fairer tax system to pay for it all)。

無論是2萬億、1.2萬億或再生變,美國都將迎來近一個世紀以來最大的基建計劃,我們預計美國加稅雖遲必至,只是幅度或有打折。由于具體的加稅方案尚未確定,下文我們仍以拜登3月底《美國制造稅收法案》中的“1+1”企業所得稅籌資方案為準,展開分析。

三

名過其實:提升聯邦企業所得稅率

1993年~2017年,美國聯邦企業所得稅最高稅率(以下簡稱企業所得稅率)長期為35%,此后通過特朗普稅改降至21%。拜登提出將美國聯邦企業所得稅率提升至28%,也即恢復至特朗普稅改前、后的平均水平。

我們總結美國企業所得稅有兩大特點:一是“稅率不低”,二是“稅收不高”,兩者決定了提升聯邦公司稅率的作用有限。但美國企業所得稅率將迎近30年來首次上調,對各國“牽一發而動全身”的信號意義不容小覷。

(一)美國企業所得稅“稅率不低”

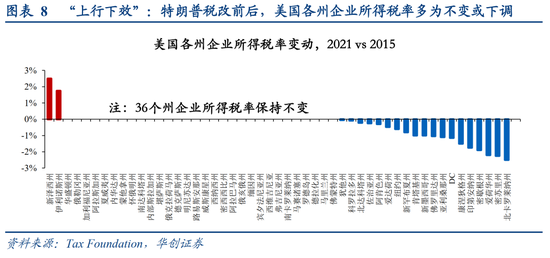

稅率不低,一體現在聯邦+州的“兩道稅”。美國是聯邦制國家,除了聯邦企業所得稅以外,各州平均企業所得稅率約在5%左右,2017年特朗普稅改前美國聯邦+州的有效企業所得稅率高達37.5%,高居OCED國家第一;即便特朗普稅改將聯邦企業所得稅由35%降至21%、同時各州企業所得稅率多為不變或下調,2019年美國聯邦+州24.6%的有效稅率仍高于目前OECD平均水平;若拜登成功將企業所得稅提至28%,預計將使美國法定稅率在2022年升至32.2%,排名從OECD中游重回第一。

稅率不低,二體現在對特定主體的“雙重稅”。美國合伙企業、個人獨資企業、有限責任公司以及S類股份有限公司都可以不繳企業所得稅,而C類股份有限公司(股東人數超過100人)不僅要繳納企業所得稅,還要在向股東分配利潤時繳納個人所得稅,形成“雙重征稅”。若拜登成功將企業所得稅提至28%,預計C類股份有限公司繳納的“雙重稅”總稅率將由47.5%升至62.7%,相當于從2020年的OECD前1/3分位升至第一。

(二)美國企業所得稅“稅收不高”

稅收不高,首先體現在美國企業所得稅占GDP和財政收入的比重不高、且長期下降:2016年(特朗普稅改前)美國企業所得稅占GDP的比重為1.9%,低于OECD平均(2.9%),2019年(特朗普稅改后)該比重進一步降低至1.0%,拜登計劃將該比重恢復到約2%的特朗普稅改前水平。拉長來看,美國企業所得稅占GDP的比重呈長期下降:二戰結束時該數字一度高達7.1%,而金融危機前的高點僅為2.6%。

同樣的收縮態勢體現在財政收入的結構變化中:1950-2019財年間,企業所得稅在美國聯邦財政收入中的比重由1952財年的最高點32.1%下降至2019財年的僅6.6%,若將州考慮在內,2019年美國企業所得稅占財政收入比重僅3.9%(OECD平均為9.6%)——可見美國企業所得稅雖然稅率長期偏高,但實際籌集稅收的能力不強。

其次,稅收不高還體現在稅基的嚴重侵蝕:

一是前言中提到的,全球化背景下大型跨國企業通過多種避稅手段,使其實際繳納的有效稅率大幅低于法定稅率——對于這類大型跨國公司而言,國內稅率的提升的幅度再高、實際效果可能都非常有限。

二是大多數美國企業實際上不繳企業所得稅,且這部分企業的數量和凈利潤占比不斷增加。1980年代里根降稅以來,美國個稅稅率的大幅降低使大量企業主選擇合伙、個人獨資、有限責任公司以及S類股份有限公司等不繳企業所得稅的公司形式,導致繳納企業所得稅的C類股份有限公司數量占比已不足20%、凈利潤占比已不到一半。

四

正解所在:全球最低稅率的“美國源代碼”——GILTI

(一)GILTI有多重要?全球最低稅率的“源代碼”

除了提升聯邦企業所得稅率外,拜登還計劃將美國跨國公司全球最低稅率的由10.5%提升至21%、并倡導國際稅收公平競爭——前者特指全球無形資產低稅收入(Global Intangible Low-Taxed Income,簡稱GILTI,下同);后者則通過OECD/G20框架下的支柱二(全球最低稅率)實現,G7協議已就設置至少15%的全球最低稅率達成共識。

GILTI和全球最低稅率有何聯系?在系列一中,我們介紹了全球最低稅率的“三保險”。其中的主要規則——所得納入規則(Income Inclusion Rule,IIR)規定,當跨國公司海外所得的有效稅率低于最低稅率水平時,居住國可利用該規則對其海外所得進行課稅,使其有效稅率達到最低水平。所得納入規則的設計,實際上借鑒了GILTI稅制的思路,也被稱為“GILTI類制度”(GILTI-like regime)。支柱二藍圖報告也指出,考慮到GILTI在所得納入規則建立前就已存在,若GILTI能達到同等效果,可將GILTI視同合格的所得納入規則。

因此,理解了GILTI,很大程度上就掌握了全球最低稅率的“源代碼”。

(二)GILTI緣何誕生?美國轉向免稅法的必然

介紹GILTI之前,需要先介紹國際稅收領域為避免雙重征稅所作的兩種基本安排——抵免法和免稅法。簡單來說,抵免法是由來源國(如耐克在法國經營,法國即為來源國)征稅后,居住國(又稱母國,如美國是耐克的居住國)再對來源國稅率低于本國的部分補足征收。而在免稅法下,跨國企業的境外收入僅由來源國征稅,居住國不再補征。2017年特朗普稅改前,美國一直采用抵免法,而彼時在35個OECD國家中,已有29個采用了部分免稅法的安排。

抵免法使本國跨國公司面臨競爭劣勢,變相激勵總部外遷、導致大量利潤轉移。由于抵免法不鼓勵跨國公司匯回海外收入(匯回則面臨補稅),并使在境外運營的跨國公司面臨競爭劣勢(稅率往往較本地企業更高),許多美國企業將總部移至國外以規避抵免法,目的地多是“避稅天堂”,如我們在前言中列舉的開曼群島。

免稅法能增強跨國公司競爭力,但容易造成公司技術和知識產權轉移,違背價值創造原則。“價值創造原則”是國際反避稅領域的重要原則,即利潤必須留在經濟活動的發生地和價值創造地;而在當今全球營商環境下,無形資產對價值創造至關重要——無形資產在哪里,價值就在哪創造。但在免稅法和反避稅規則下,跨國公司傾向于將技術和知識產權都轉移到來源國,從而盡可能避稅。因此,免稅法往往通過設立受控外國公司規則(CFC Rules)來確保對跨國公司易轉移利潤的征收(如無形資產產生的利潤),而僅對實物資產產生的利潤進行免征。

站在國際稅收視角看,特朗普稅改的主線,就是將美國由抵免法轉為免稅法,而GILTI作為2017年特朗普稅改的重要部分而誕生,是為免稅法保駕護航的必要安排。

(三)GILTI有哪些內容?

現行的GILTI包括三項基本內容:

1. 美國股東從受控外國公司取得的所得(CFC tested income)減去“視為有形資產收入回報”(deemed tangible income return)后的余額稱為為 GILTI。而“視為有形資產收入回報”等于合格經營資產(QBAI,能夠計提折舊的企業資產)投資額的10%再減去應扣利息費用之后的余額;

2. 如果受控外國公司的美國股東是需要繳納公司所得稅的C類股份有限公司,對其從受控外國公司取得的 GILTI,只需將其中的 50% 納入當年的應納稅所得額中一并計算納稅(其他美國股東取得的GILTI需要全額計稅);

3. C類股份有限公司可用 GILTI 在境外負擔稅款的80%抵免其在美國應繳納的稅款。

(四)GILTI有效稅率怎么算?

我們援引美國智庫Tax Foundation的簡化計算案例,分兩步說明:

第一步,計算GILTI。假設一家美國C類股份有限公司(A公司)旗下分布在不同國家多家受控外國公司(CFCs)共有1000美元凈利潤,這些受控外國公司共擁有9000美元的合格經營資產(QBAI),且無利息費用。則“視為有形資產收入回報”=合格經營資產*10%=900美元,A公司的GILTI=受控外國取得的所得-“視為有形資產收入回報”=1000-900=100美元。

第二步,計算GILTI有效稅率。由于A公司是C類股份有限公司,只需將GILTI中的50%納入當年的應納稅所得額中一并計算納稅,GILTI應納稅所得額=100*50%=50美元。美國現行企業所得稅稅率為21%,A公司的GILTI法定納稅額=50*21%=10.5美元,GILTI法定稅率=10.5/100=10.5%。假設A公司在境外繳納了5美元企業所得稅,按80%的抵免比例可獲得4美元抵免額度,A公司需向美國繳納的GILTI稅額=10.5-4=6.5美元,A公司的GILTI有效納稅額=5+6.5=11.5美元,GILTI有效稅率=11.5/100=11.5%。

由于境外企業所得稅的抵免比例限制為80%,理論上當境外稅率高于10.5%/80%=13.125%時,跨國公司就無需再向美國繳納GILTI稅額,因此13.125%是大多數美國跨國公司的GILTI有效稅率上限;若境外稅率為0%,則GILTI有效稅率等于法定稅率(10.5%)。

五

公器私用:美國視角看全球最低稅率

(一)拜登主張的全球最低稅率≈現行GILTI+三處改動

理解GILTI后,可知拜登主張的全球最低稅率“換湯不換藥”,主要就是在GILTI基礎上作三處改動:

1. 將GILTI法定稅率由10.5%提至21%。結合其將聯邦企業所得稅提升至28%的主張,等于C類股份有限公司從外國取得的GILTI中,需要納入當年的應納稅所得額中一并計算納稅的比重由50%上升至75%;

2. 取消對合格經營資產(QBAI)10%的免稅。使GILTI不再僅針對易轉移利潤,而成為無差別的全球最低稅制;

3.不再允許將境外GILTI 匯總,而必須逐國(country-by-country)計算GILTI。這實際上是在向全球最低稅率的主要規則——所得納入規則看齊,以阻止跨國公司利用其在高稅率國家支付的稅款掩護其在避稅天堂的利潤。

拜登主張的三處GILTI改動,潛在影響多大?Tax Foundation估算在10%的境外企業稅率情景下,一家典型美國跨國公司的全球實際稅率將由14.2%上升至23%,升幅高達62%——相比于隔靴搔癢的聯邦企業所得稅率提升,直擊痛點的GILTI改動或才是美國重整企業所得稅征收秩序的正解所在。

(二)全球加稅背后的美國算盤:獨斷全球最低稅率,力保本國企業競爭力

憑借自身在OECD中的極強影響力,“美國的全球最低稅率”(GILTI)正在借由支柱二成為“全球的全球最低稅率”——G7承諾設置至少15%的全球最低稅率,該數字正來自美國財政部:4月8日,美國政府曾向OECD包容性框架發送文件,明確指出美國致力于改革最低稅,將通過立法將最低稅率提高到21%,并通過支柱二建立“強健、完善的全球最低稅制度”;5月20日,美國財政部將支持的全球最低企業稅下限降至15%,和G7協議達成的共識數一致。根據美國財長耶倫的表述,7月9日-10日在威尼斯舉辦的G20財長和央行行長會議是最早能達成初步協議的時點,剩余細節會在今年秋天確定。

如系列一中所述,美國主張的全球最低稅率,明面上是為國內基建籌資+為國際稅收謀公平的“一碗水端平”,實則打的是力保本國企業競爭力的“公器私用”算盤。至少15%的全球最低稅率,對歐美發達國家可能意味著大型跨國企業國際競爭力不失,但對發展中國家可能意味著稅收主權的限制和國際資本的流出——許多發展中國家長期通過稅收優惠鼓勵外資進入,造成本國實際稅負較低,這與BEPS項目的打擊方向并不相同,因此發展中國家普遍希望 OECD給予相應優惠,這也是G7協議進一步博取G20以及包容性框架中137個成員支持的關鍵“堵點”。

考慮到支柱二藍圖中“三保險”規則的存在,即便全球最低稅率推行遇阻、也可“強制執行”(詳見系列一),發展中國家面對全球最低稅率仍較被動。此外,對于以中國為代表的發展中國家而言,需要警惕若包容性框架無法按時達成任何共識,預計歐盟和個別國家將展開單邊行動,自行制定全球最低稅率規則,全球“數字稅”大戰和相關制裁也將一觸即發。因此,除了積極擁抱國際稅收新規則的后續談判以外,發展中國家還需“做最壞的打算”,以在協議“談崩”時強力捍衛自身稅收主權。

具體內容詳見華創證券研究所6月27日發布的報告《【華創宏觀】全球加稅背后的美國算盤——全球四十年大變局系列二》。

(本文作者介紹:中國人民大學國際貨幣研究所研究員)

責任編輯:潘翹楚

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。