意見領(lǐng)袖|任澤平團隊

一、周期性滯脹:經(jīng)濟邊際放緩,通脹在高位,緊信用流動性拐點

1、5月的PMI新訂單、新出口訂單、工業(yè)生產(chǎn)、投資、社融、房企資金來源等多項反映經(jīng)濟運行指標出現(xiàn)下滑,有的是連續(xù)三個月下滑,而大宗商品價格通脹指數(shù)則處于近幾年高位,這是經(jīng)濟周期正逐步從復(fù)蘇轉(zhuǎn)入過熱和滯脹的典型特點。

滯脹是貨幣寬松的終結(jié)者。

這驗證我們中短期判斷:中國經(jīng)濟周期正從復(fù)蘇轉(zhuǎn)入過熱和滯脹,通脹預(yù)期抬升,結(jié)構(gòu)性資產(chǎn)價格泡沫化,貨幣政策正常化,結(jié)構(gòu)性信用收緊,我們可能正站在廣義流動性的周期性拐點上。2021年一季度前后是經(jīng)濟頂,隨后回歸潛在增長率,增速前高后低。(參考:1月18日報告《我們可能正站在流動性的拐點上》《2021年大趨勢:從通脹預(yù)期到流動性拐點》《滯脹來了》)

我們預(yù)計二三季度經(jīng)濟邊際放緩但下行斜率較緩、韌性較強。房地產(chǎn)投資可能出現(xiàn)邊際放緩跡象,基建乏力,消費和制造業(yè)投資持續(xù)恢復(fù)、但反彈空間有限,出口有一定支撐、但長期不可持續(xù)。

大宗商品價格快速上漲階段或已結(jié)束,高點臨近,市場對貨幣政策收緊的預(yù)期和焦慮會逐步緩解,但歐美經(jīng)濟復(fù)蘇、印度拉美深陷疫情所帶來的供求缺口仍然存在,所以大宗商品價格短期可能高位盤整、品種分化。

貨幣政策延續(xù)“穩(wěn)貨幣+結(jié)構(gòu)性緊信用”格局。注重發(fā)揮結(jié)構(gòu)性作用,對實體經(jīng)濟的結(jié)構(gòu)性寬松和對房地產(chǎn)的結(jié)構(gòu)性收緊并存。

但正如滯脹是貨幣寬松的終結(jié)者一樣,衰退是貨幣收緊的終結(jié)者。隨著緊信用的滯后效應(yīng),以及逆周期調(diào)節(jié)力度下降,未來經(jīng)濟和通脹邊際放緩將逐步被市場和貨幣政策部門確認,市場對貨幣收緊的預(yù)期和焦慮也將逐步緩解。

2、我們在2020年底提出“通脹預(yù)期抬頭”;2021年1月18日預(yù)判《我們可能正站在流動性的拐點上》,引起市場廣泛討論。但隨后幾個月的經(jīng)濟和市場走勢印證了我們的判斷。我們將持之以恒地保持客觀理性的觀察立場和旗幟鮮明的觀點判斷,追求實戰(zhàn)經(jīng)濟學。

2019年初,在市場流行“洗洗睡”“離場論”的悲觀論調(diào)時,我們提出“否極泰來”“未來最好的投資機會就在中國”。2020年初,我們倡導(dǎo)“新基建”,從學術(shù)討論走向社會共識和國家戰(zhàn)略,并成為市場重大機會。提出“中國人口老齡化少子化加速到來,全面放開生育刻不容緩,實在不行先放開三孩”,推動社會認識深化,并上升為國家戰(zhàn)略。房地產(chǎn)市場運行符合“長期看人口、中期看土地、短期看金融”的框架。保持客觀、理性、專業(yè)、建設(shè)性的態(tài)度,做有溫度、有情懷、有格調(diào)的研究。

經(jīng)濟預(yù)測本質(zhì)上是哲學問題,唯一不變的是人性和周期。通脹預(yù)期、流動性拐點,這是周期自身的演繹,機會來自這里,風險也來自這里,所有的經(jīng)濟形勢、貨幣政策、股市房市債市商品等都將圍繞這一邏輯展開。經(jīng)濟周期就是這樣,無論你經(jīng)歷多少次,她每次都會如約而來。在周期的宿命輪回中,一波一波的年輕人幻想“這次不一樣”,其實每次的周期本質(zhì)都是一樣的。

均值回歸擁有大自然般的周期力量,平凡而神奇。蕭條的原因是繁榮,繁榮的原因是蕭條。物極必反,否極泰來。周期即是輪回,反對者和贊同者共同的宿命。

3、概括來講,從主要經(jīng)濟指標表現(xiàn)看,5月經(jīng)濟金融數(shù)據(jù)回落,但韌性仍強。工業(yè)增加值同比、環(huán)比均回落,房地產(chǎn)投資和出口增速高位有所回落,基建投資低增長、后續(xù)發(fā)力必要性減弱,制造業(yè)投資和消費邊際改善但仍疲軟、尚未完全恢復(fù),社融繼續(xù)回落、流動性拐點、結(jié)構(gòu)性信用收緊。PPI同比大漲,但通脹高點臨近。

值得注意的是,近期經(jīng)濟先行指標出現(xiàn)回落跡象。PMI新訂單和PMI新出口訂單連續(xù)兩個月下滑、新出口訂單回落至臨界值以下,30城商品房銷售回落、土地購置負增長、資金來源回落,房地產(chǎn)融資收緊政策密集出臺。貨幣金融數(shù)據(jù)等領(lǐng)先性指標率先回落,流動性拐點到來,滯后性影響將逐步顯現(xiàn)。小型企業(yè)生產(chǎn)經(jīng)營情況惡化。

未來三大風險值得警惕,都跟流動性退潮有關(guān):一是美聯(lián)儲貨幣政策轉(zhuǎn)向以及全球流動性拐點;二是新興經(jīng)濟體面臨金融脆弱性、深陷疫情以及美聯(lián)儲縮表預(yù)期的三重危機;三是國內(nèi)信用收緊、金融去杠桿、流動性退潮過程中,房地產(chǎn)、地方平臺、僵尸企業(yè)等債務(wù)風險開始暴露,有的深陷流動性危機之中,個別的命懸一線。

具體來看,5月經(jīng)濟數(shù)據(jù)呈現(xiàn)八大特點和趨勢:

1)生產(chǎn)端出現(xiàn)邊際放緩的跡象,工業(yè)增加值同比、環(huán)比趨勢下滑。5月工業(yè)增加值兩年平均復(fù)合增速6.6%,較上月略下滑0.2個百分點;環(huán)比增速0.52%,自年初呈現(xiàn)下滑趨勢。出口對生產(chǎn)端繼續(xù)起到拉動作用,出口交貨值同比增速16.9%,處于近年來較高區(qū)間。

2)房地產(chǎn)投資高位回落;房地產(chǎn)銷售、土地購置、資金來源等領(lǐng)先指標回落。5月房地產(chǎn)投資兩年符復(fù)合平均增長9.0%,較4月下降1.3個百分點。從先行指標來看,5月商品房銷售面積和銷售額同比分別為9.1%和17.5%,較4月下滑10.1和15.0個百分點;土地購置面積和土地成交價款同比分別為-31.6%和-0.3%;1-5月房企從國內(nèi)貸款和自籌資金同比分別增長1.6%和12.8%和34.4%,較上月下滑2.0和2.6個百分點。

房地產(chǎn)調(diào)控加碼,金融政策收緊,房地產(chǎn)投資將持續(xù)承壓。“三道紅線”政策倒逼房企去杠桿降負債,土地集中供應(yīng)制度對房企資金施壓。

3)基建投資乏力,逆周期調(diào)節(jié)必要性下降,地方財政空間有限。1-5月基建投資兩年平均增速2.6%,較1-4月上升0.2個百分點。增長乏力,主要受專項債對項目投資審查嚴格、優(yōu)質(zhì)基建項目儲備不足、地方財政緊張等因素影響。

專項債發(fā)行放緩,地方政府發(fā)行意愿不強。1-5月地方政府共計發(fā)行專項債5726億元,僅為已下達債務(wù)限額的16.5%,發(fā)行進度低于前兩年,預(yù)計后續(xù)基建投資對經(jīng)濟增長貢獻減弱。

4)制造業(yè)投資正增長,但上游受環(huán)保等約束,下游受大宗商品通脹擠壓,制造業(yè)投資反彈力度有限。1-5月制造業(yè)投資兩年復(fù)合增速0.6%,年內(nèi)首次轉(zhuǎn)正,較1-4月上升1.0個百分點。主因企業(yè)利潤逐步恢復(fù)帶動,1-4月規(guī)模以上工業(yè)利潤兩年復(fù)合增長22.3%。

5)消費疲軟,與疫情前差距較大,或與就業(yè)、收入、復(fù)蘇K型分化有關(guān)。未來反彈力度有限。5月社會消費品零售總額兩年復(fù)合平均增4.5%,較上月略上升0.2個百分點。其中商品和餐飲消費兩年復(fù)合增速分別為4.9%和1.3%。消費是經(jīng)濟的慢變量,受居民收入和就業(yè)影響,一季度居民人均可支配收入兩年復(fù)合實際增長4.5%,不及2019年同期6.8%。此外,疫后經(jīng)濟恢復(fù)存在結(jié)構(gòu)性問題,“消費降級與消費升級并存”“底層通縮,高層通脹”,或帶來消費中樞下滑。

6)出口較上月有所回落,但仍然保持兩位數(shù)增長。短期看,外需持續(xù)修復(fù)、產(chǎn)能替代效應(yīng)仍存,支撐出口。但長期不可持續(xù)。5月中國出口金額(以美元計)兩年復(fù)合平均增11.1%,較上月回落5.6個百分點。主要出口產(chǎn)品呈現(xiàn),設(shè)備趨勢上漲,勞動密集型產(chǎn)品高位放緩,防疫物資份額下滑。未來,隨著疫情好轉(zhuǎn)、防疫物資對出口貢獻持續(xù)降低,美國耐用品庫存上升、勞動密集型產(chǎn)品出口將持續(xù)放緩。

7)貨幣金融指標回落,繼續(xù)印證流動性拐點。5月存量社融同比11.0%,超預(yù)期回落0.7個百分點。企業(yè)債券融資疲弱,非標壓降,政府債發(fā)行偏慢。新增信貸中,居民中長期貸款年內(nèi)首次少增。未來,隨著經(jīng)濟回歸潛在增長率,通脹預(yù)期處于高位,穩(wěn)杠桿、防風險壓力仍大,美聯(lián)儲政策收緊預(yù)期加強,社融增速將延續(xù)下滑趨勢。

6月10日陸家嘴論壇央行行長易綱指出“考慮到我國經(jīng)濟運行在合理區(qū)間內(nèi),在潛在產(chǎn)出水平附近,物價走勢整體可控,貨幣政策要與新發(fā)展階段相適應(yīng),堅持穩(wěn)字當頭,堅持實施正常的貨幣政策,尤其是注重跨周期的供求平衡,把握好政策的力度和節(jié)奏。”

8)PPI創(chuàng)歷史新高。但價格高點臨近,可能高位震蕩一段時間。市場對貨幣政策收緊的預(yù)期和焦慮會逐步緩解。5月PPI、PMI原材料購進價格指數(shù)再創(chuàng)新高,分別創(chuàng)2008年9月和6月以來新高。從趨勢上看,大宗商品價格出現(xiàn)分化,螺紋鋼和動力煤價格于5月中旬出現(xiàn)回落,月底出現(xiàn)反彈,但未超過前期高點,動力煤反彈速度快于螺紋鋼。銅價5月中旬出現(xiàn)回落,但下行幅度不大,高位震蕩。原油價格持續(xù)攀升。后續(xù)大宗商品價格可能出現(xiàn)分化,對于國內(nèi)定價大宗商品,在保供穩(wěn)價的政策下,上漲空間有限。但另一方面,支撐大宗商品價格的流動性和全球供需缺口仍在。

二、工業(yè)生產(chǎn)高位略有回落,高技術(shù)行業(yè)保持高增

5月份,規(guī)模以上工業(yè)增加值同比增長8.8%,兩年復(fù)合平均增速6.6%,較上月下滑0.2個百分點。1-5月規(guī)模以上工業(yè)增加值同比增長17.8%,兩年平均增長7.0%。分行業(yè)看,5月份,41個大類行業(yè)中有36個行業(yè)增加值保持同比增長。

本月高技術(shù)行業(yè)和裝備制造業(yè)增速較高,汽車行業(yè)有所拖累。1)高技術(shù)行業(yè)中,醫(yī)藥制造業(yè)同比增長34.0%,兩年平均增速為16.9%,較上月增長5.2%。計算機、通信和其他電子設(shè)備制造業(yè)同比增長12.7%。2)裝備制造業(yè)中,金屬制品業(yè)同比增長19.2%,通用設(shè)備制造業(yè)同比增長13.8%,電氣機械和器材制造業(yè)同比增長18.7%。3)汽車制造業(yè)對整體工業(yè)增加值造成拖累。5月汽車制造業(yè)同比增長0.5%,較上月下滑7.2個百分點。

三、固定資產(chǎn)投資增速下滑

1-5月固定資產(chǎn)投資累計同比15.4%,較1-4月下滑4.5個百分點;兩年復(fù)合平均增長4.2%,較1-4月上升0.3個百分點。受去年高基數(shù)影響,5月單月固定資產(chǎn)投資同比增長4.2%,較4月下滑5.7個百分點。分投資主體看,1-5月民間固定資產(chǎn)投資累計同比18.1%,國有控股企業(yè)固定資產(chǎn)投資累計同比11.8%,分別較1-4月累計同比下滑2.9個和6.8個百分點。

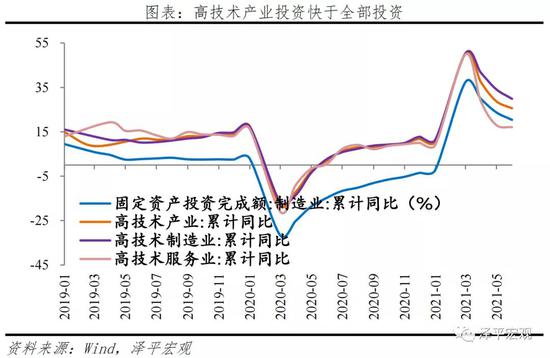

創(chuàng)新驅(qū)動政策下,高技術(shù)產(chǎn)業(yè)投資增長持續(xù)快于全部投資,但也出現(xiàn)下滑。1-5月高技術(shù)產(chǎn)業(yè)投資同比增長25.6%,較1-4月下滑3.2個百分點。兩年復(fù)合增速13.2%;其中高技術(shù)制造業(yè)和高技術(shù)服務(wù)業(yè)投資同比分別增長29.9%、17.1%,兩年平均分別增長15.5%、8.5%。高技術(shù)制造業(yè)中,計算機及辦公設(shè)備制造業(yè)、醫(yī)療儀器設(shè)備及儀器儀表制造業(yè)投資同比分別增長48.3%、34.0%,兩年平均分別增長28.9%、17.0%;高技術(shù)服務(wù)業(yè)中,電子商務(wù)服務(wù)業(yè)、檢驗檢測服務(wù)業(yè)投資同比分別增長47.7%、39.6%,兩年平均分別增長36.1%、14.2%。

四、房企銷售和資金回籠速度持續(xù)下滑,房地產(chǎn)投資繼續(xù)承壓

5月商品房銷售面積和銷售額同比分別為9.1%和17.5%,較4月下滑10.1和15.0個百分點。5月房地產(chǎn)開發(fā)資金來源同比14.0%,較4月下滑5.7個百分點。需求端,在中央及地方政府持續(xù)加強對經(jīng)營貸管制、收緊房貸額度、加強購房資金來源排查、收緊限購限價、增收房產(chǎn)交易稅、上海等地新房集中供應(yīng)等調(diào)控房價和保障剛需措施下,購房需求與熱度較前幾月有所下降。供給端,“三道紅線”政策倒逼房企去杠桿降負債,房企持續(xù)實施“以量換價”的打折促銷活動。盡管在房企打折促銷活動背景下,房企資金來源中定金及預(yù)收款同比維持較高增速,但房企銷售和整體資金回籠情況繼續(xù)邊際放緩。5月房企從國內(nèi)貸款、自籌資金、定金及預(yù)收款到位的開發(fā)資金同比分別增長-7.3%、5.5%和34.4%。

5月房地產(chǎn)投資同比增長9.8%,兩年復(fù)合平均增長9.0%,較上月下滑1.3個百分點。1-5月房地產(chǎn)投資累計同比增長18.3%,兩年平均增長8.6%。土地成交方面,“兩集中”供地新政下,多個重點城市改變?nèi)晖恋毓?yīng)節(jié)奏、供地從“前低后高”變?yōu)椤扒案吆蟮汀保嗟厥着┑匾?guī)模超過全年計劃的40%且已在3-4月陸續(xù)啟動。5月集中供地城市減少,一二線城市供地規(guī)模下滑,三四線城市供地規(guī)模上升,土地整體成交情況走弱。5月土地購置面積和土地成交價款同比分別為-31.6%和-0.3%,但土地均價大幅提升。施工方面,1-5月新開工、施工和竣工面積同比分別增長6.9%、10.1%和16.4%,分別較1-4月下滑5.9、0.4和1.5個百分點。“三道紅線”政策倒逼房企去杠桿降負債,土地集中供應(yīng)制度對房企資金施壓,上游建安材料漲價對建安投資有一定支撐作用,但難改房地產(chǎn)投資下滑趨勢。建安投資和土地交易均走弱,房企的銷售和資金回籠速度持續(xù)下滑遏制后續(xù)土地投資動能,房地產(chǎn)投資將繼續(xù)承壓。

五、專項債發(fā)行不及預(yù)期,基建投資乏力

1-5月基礎(chǔ)設(shè)施建設(shè)投資同比增長10.4%,較1-4月下滑6.6個百分點。分行業(yè)看,各行業(yè)投資增速均下滑,1-5月電熱燃水投資累計同比7.3%,基建投資(不含水電燃氣)累計同比11.8%,分別較1-4月下滑7.1和6.6個百分點;交運倉儲、水利環(huán)境設(shè)施投資累計同比12.1%和10.2%,分別較1-4月下滑7.7和5.4個百分點。交運倉儲中,1-5月鐵路和道路累計投資同比增速分別為7.1%和10.6%,分別較1-4月下滑20.4和6.2個百分點。1-5月基建投資(不含電力)兩年復(fù)合平均增速2.6%,較1-4月上升0.2個百分點。

隨著經(jīng)濟恢復(fù)、逆周期調(diào)節(jié)的必要性大幅下降以及地方財政緊張程度加劇,交通、能源、水利、信息網(wǎng)絡(luò)等“兩新一重”基礎(chǔ)設(shè)施建設(shè)等基建投資增速隨著逆周期必要性下降而放緩,整體基建投資下滑,印證我們此前關(guān)于“后續(xù)基建投資增速預(yù)計將繼續(xù)回落”的判斷。預(yù)計后續(xù)基建投資中,專項債對投向項目有較嚴格要求、優(yōu)質(zhì)基建項目儲備不足、地方收支不平衡、地方政府的穩(wěn)增長壓力較小等因素將繼續(xù)產(chǎn)生較大影響。

從專項債發(fā)行情況來看,地方政府發(fā)行專項債意愿并不強烈。1-5月地方政府共計發(fā)行專項債5726億元,僅為已下達債務(wù)限額的16.51%,發(fā)行進度低于前兩年。受專項債發(fā)行的高要求和地方政府的穩(wěn)增長壓力較小影響,盡管今年專項債3月才放開,省級政府將額度下達至市級和縣級政府存在一定滯后效應(yīng),但截至5月仍未如市場預(yù)期迎來發(fā)行高峰,顯示了地方政府發(fā)行專項債的意愿并不強烈:1)當前財政部對專項債的項目質(zhì)量要求較高,當前優(yōu)質(zhì)項目儲備不足;2)財政部取消地方債發(fā)行時限要求,各地方政府正在制定“十四五”投資規(guī)劃,地方政府可能考慮將發(fā)行窗口延后,為后續(xù)項目留足額度;3)逆周期調(diào)節(jié)的必要性大幅下降,地方政府穩(wěn)增長壓力較小,降低基建投資意愿。

六、制造業(yè)投資有所恢復(fù),但反彈力度有限

1-5月制造業(yè)投資兩年復(fù)合增速0.6%,較1-4月上升1.0個百分點,年內(nèi)首次正增長。1-4月規(guī)模以上工業(yè)利潤兩年復(fù)合增長22.3%,前期企業(yè)利潤的逐步恢復(fù)和出口增速高企拉動制造業(yè)景氣度,促使企業(yè)的預(yù)期和投資意愿向好,1-5月制造業(yè)累計投資兩年平均增速回到正數(shù)。出口重點行業(yè)的各類設(shè)備制造業(yè)投資表現(xiàn)優(yōu)于整體,5月農(nóng)副食品制造、專用設(shè)備、鐵路航空運輸設(shè)備、電氣機械設(shè)備和電子設(shè)備制造業(yè)投資同比分別增長34.7%、28.9%、34.2%、24.4%和27.6%。但下游制造業(yè)投資意愿并不強烈,且受到原材料漲價或缺貨的影響更大,例如受缺芯影響的汽車制造業(yè)在去年低基數(shù)的背景下,其5月投資同比仍為負,較去年同期下降5.3%。預(yù)計制造業(yè)整體投資動能反彈力度有限。

七、消費持續(xù)恢復(fù),但仍疲軟

5月社會消費品零售總額同比增12.4%,前值17.7%;兩年復(fù)合平均增4.5%,較上月上升0.2個百分點。消費情況仍然較為低迷,尚未恢復(fù)到疫情前水平。5月份,商品零售同比增長10.9%,兩年復(fù)合平均增長4.9%,較上月上升0.1個百分點;餐飲收入同比增長26.6%,兩年復(fù)合平均增長1.3%,較上月上升0.9個百分點。

分消費品類看,生活必需品消費較為穩(wěn)定,升級類消費品和建筑裝潢類正在恢復(fù)中。1)生活必需品消費相對穩(wěn)定。糧油、食品類消費同比增長10.6%,兩年平均增長11.0%,較上月下降1.2個百分點;日用品類同比增長13.0%,兩年平均增長15.1%,較上月上升2.4個百分點。2)升級類消費品中,金銀珠寶類同比增長31.5%,兩年平均增長12.4%,較上月下降1.8個百分點。化妝品類同比增長14.6%,兩年平均增長13.7%,較上月增長3.3個百分點。3)家用電器和音像器材類同比增長3.1%,兩年平均增長3.7%,較上月增長5.2個百分點。建筑及裝潢材料類同比增長20.3%,兩年平均增長10.7%,較上月下降0.3個百分點。

居民就業(yè)和收入情況改善,但仍嚴峻。5月城鎮(zhèn)新增就業(yè)人數(shù)574萬,累計同比24.78%。城鎮(zhèn)調(diào)查失業(yè)率5.0%,較上月回落0.1個百分點;31個大城市城鎮(zhèn)就業(yè)人數(shù)及失業(yè)率為5.2%,與上月持平。25-59歲人口失業(yè)率由4月的4.6%下降至4.4%。一季度全國居民人均可支配收入9730元,同比增長13.7%;較2019年同期年平均名義增長7.0%、實際增長4.5%。

八、出口增速高位略有回落,進口回升

5月中國出口額(以美元計,下同)2639億美元,與上月基本持平,同比增27.9%,較2019年同期增長11.1%。低于預(yù)期,但仍有支撐。主因海外需求旺盛、出口替代效應(yīng)仍在。分地區(qū)看,對美國、歐盟、東盟出口兩年復(fù)合增速分別為9.1%、5.8%和15.1%,較上月下滑5.4、5.5和4.1個百分點。分產(chǎn)品看,設(shè)備出口趨勢上漲,勞動密集型出口高位放緩,防疫物資對出口的貢獻大幅下滑。高技術(shù)產(chǎn)品、機電產(chǎn)品出口同比15.7%、27%;通用機械設(shè)備同比28.3%,較上月上升11.4個百分點。勞動密集產(chǎn)品兩年復(fù)合增長2.6%,較上月下滑6.7個百分點。防疫物資(紡織紗線、塑料制品、醫(yī)療器械)出口份額已從去年同期的14%降至8%,對出口的貢獻大幅下滑。

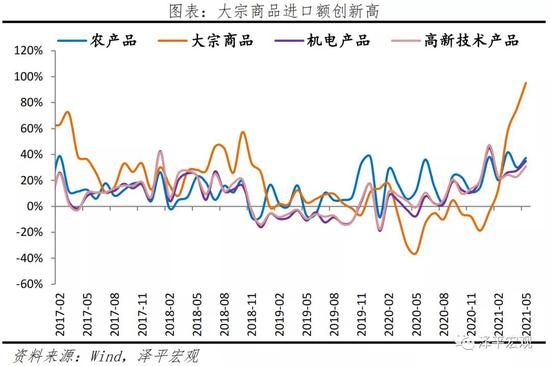

5月中國進口金額(以美元計)同比51.1%,較2019年同期增長26.4%。進口增速超預(yù)期,大宗商品進口漲幅明顯、海外機電產(chǎn)品供給改善。5月進口機電產(chǎn)品同比增長34.9%。其中,集成電路、汽車、飛機進口額增長25.0%、168.0%和164.3%。大豆、鐵礦砂、鋼材量價齊升,大宗商品漲價帶動進口額漲幅遠高于量增速。大豆、鐵礦砂、鋼材、原油進口總額分別同比增長41.8%、105.3%、38.0%和105.1%,進口量同比2.4%、3.2%、5.8%和-14.6%。分地區(qū)看,對美國、歐盟和東盟進口同比分別為40.5%、57.7%和53.8%,較上月變化-11.1、14.4和13.1百分點。

九、社融持續(xù)回落,流動性拐點

5月社會融資規(guī)模增量為19200億元,預(yù)期21128.6億元,前值18500億元。社融增速11.0%,較上月回落0.7個百分點,驗證廣義流動性拐點,信用擴張繼續(xù)放緩。新增社會融資規(guī)模1.92萬億元,低于預(yù)期,同比大幅少增1.27萬億元。一方面,受去年同期高基數(shù)影響,另一方面,反映經(jīng)濟回歸潛在增長率,信用擴張節(jié)奏放緩。

結(jié)構(gòu)方面,社融回落主要受三大因素拖累:企業(yè)債券融資疲弱,非標壓降,政府債發(fā)行偏慢。5月社融口徑新增人民幣貸款1.43萬億元,同比少增1202億元;企業(yè)債券融資減少1336億元左右,大幅多減4215億元;表外融資減少2629億元,同比多減2855億元;信托貸款減少1295億元,同比多減958億元,幅度收窄,信托壓降壓力有所緩解。委托貸款減少408億元,同比多減135億元。5月政府債券融資6701億元,同比大幅少增4661億元。

信貸微增,主要靠企業(yè)中長期貸款支撐,居民中長期貸款年內(nèi)首次少增。5月金融機構(gòu)口徑信貸同比增速為12.2%,較上月回落0.1個百分點。5月金融機構(gòu)口徑新增人民幣貸款1.5萬億元,同比小幅多增200億元。5月新增企業(yè)貸款8057億元,同比少增402億元。短期貸款、中長期貸款、票據(jù)融資分別多減1855億元、多增1223億元、少增48億元。新增居民貸款6232億元,同比少增811億元。其中,短期貸款新增1806億元,同比少增575億元,中長期貸款新增4426億元,同比少增236億元。

5月M2同比增速8.3%,較上月上升0.2個百分點。從結(jié)構(gòu)來看,企業(yè)存款減少1240億元,同比大幅多減9294億元;居民存款增加1072億元,同比大幅少增3747億元。或因5月股市上漲,居民及企業(yè)存款向非銀存款轉(zhuǎn)化,引發(fā)存款搬家。財政存款增加9257億元,同比少增3843億元,財政支出提速。非銀金融機構(gòu)存款增加7830億元,同比大幅多增1.46萬億元,反映5月資金面總體寬裕,非銀機構(gòu)杠桿抬升,同時投資者入市,推升非銀存款。M1同比增速6.1%,比上月回落0.1個百分點。受到房地產(chǎn)購房熱情下降、信用擴張放緩影響;M2-M1剪刀差小幅走闊,指向?qū)嶓w經(jīng)濟活躍度邊際放緩。

十、PPI創(chuàng)近13年以來新高、高點臨近,CPI溫和上升

5月CPI同比上漲1.3%,較上月上升0.4個百分點;環(huán)比-0.2%,降幅較上月收窄0.1個百分點。剔除食品和能源價格的核心CPI同比漲0.9%,較上月漲0.2個百分點;環(huán)比0.1%,反映終端消費持續(xù)修復(fù)。具體來看,食品價格環(huán)比降1.7%,降幅較上月收窄0.7個百分點,影響CPI下降約0.31個百分點,主要受豬周期下行壓制。畜肉類價格環(huán)比降6.0%;豬肉價格環(huán)比降11.0%,同比降23.8%,降幅比上月擴大2.4個百分點;生豬出欄持續(xù)恢復(fù),豬肉價格下降明顯,豬周期進入下行區(qū)間。非食品價格環(huán)比漲0.2%,漲幅與上月相同,影響CPI上漲約0.16個百分點。其中,交通工具用燃料環(huán)比漲1.6%,汽油和柴油價格分別上漲1.7%和1.9%。受原材料價格上漲影響,電冰箱、電視機、臺式計算機和住房裝潢材料等工業(yè)消費品價格均有上漲,漲幅在0.3%-1.2%之間。

5月PPI同比漲9.0%,較上月上漲2.2個百分點;環(huán)比漲1.6%,較上月上漲0.7個百分點。PPI上行主要受國際大宗商品價格拉動,與全球貨幣超發(fā)、供需缺口拉大有關(guān)。5月原油價格環(huán)比上漲6.3%,南華工業(yè)品指數(shù)環(huán)比5.4%,螺紋鋼環(huán)比4.7%,焦煤環(huán)比11.0%,動力煤環(huán)比13.8%,LME銅環(huán)比9.3%。分行業(yè)看,漲幅較大的是煤炭開采、石油煤炭等燃料加工、黑色金屬礦采選、有色和黑色金屬冶煉五個行業(yè)。具體來看,煤炭開采和洗選業(yè)價格同比漲29.7%,環(huán)比漲10.6%;石油、煤炭及其他燃料加工業(yè)價格同比漲34.3%,環(huán)比漲4.4%;黑色金屬礦采選業(yè)價格同比漲48.0%,環(huán)比漲7.4%;黑色金屬冶煉及延壓加工業(yè)同比漲38.1%,環(huán)比漲6.4%;有色金屬冶煉及延壓加工業(yè)同比漲30.4%,環(huán)比漲4.4%。

十一、PMI新出口訂單下滑,非制造業(yè)持續(xù)恢復(fù)

5月制造業(yè)PMI指數(shù)51.0%,較上月下滑0.1個百分點,經(jīng)濟動能(新訂單-產(chǎn)成品庫存)差值較上月下滑0.4個百分點,均連續(xù)兩個月回落;反映經(jīng)濟出現(xiàn)邊際放緩跡象。

供給偏強,需求回落。PMI生產(chǎn)指數(shù)52.7%,較上月上升0.5個百分點,仍不及3月53.9%,但與一季度持平。新訂單指數(shù)51.3%,較上月下滑0.7個百分點,連續(xù)2個月出現(xiàn)回落;新出口訂單指數(shù)48.3%,較上月下滑2.1個百分點,落入臨界值以下。本月新出口訂單環(huán)比回落較大,主因美歐經(jīng)濟活動恢復(fù)、供需缺口有所收斂,疊加人民幣升值擾動。

大中型企業(yè)和小企業(yè)出現(xiàn)分化,成本上升對下游企業(yè)利潤的擠壓逐漸顯現(xiàn)。5月大、中、小型企業(yè)PMI分別為51.8%、51.1%和48.8%,小型企業(yè)回落至臨界值以下。小型企業(yè)新訂單、新出口訂單指數(shù)分別為47.7%、44.2%,較上月大幅下滑-4.1和-2.8個百分點。小型企業(yè)采購量指數(shù)為48.2%,較上月下滑2.9個百分點。

5月非制造業(yè)商務(wù)活動指數(shù)為55.2%,較上月上升0.3百分點,擴張有所加快。

建筑業(yè)商務(wù)活動指數(shù)為60.1%,高于上月2.7個百分點,處于高景氣區(qū)間。從市場需求和勞動力需求看,建筑業(yè)新訂單指數(shù)和從業(yè)人員指數(shù)分別為53.8%和53.0%,高于上月1.4和2.0個百分點;從預(yù)期看,業(yè)務(wù)活動預(yù)期指數(shù)65.7%,較上月上升0.9個百分點。

服務(wù)業(yè)商務(wù)活動指數(shù)為54.1%,較上月下滑0.1個百分點,基本持平。從行業(yè)情況看,在“五一”假期帶動下,與長距離出行相關(guān)的鐵路運輸、航空運輸、住宿等行業(yè)商務(wù)活動指數(shù)連續(xù)兩個月高于65.0%;與居民消費密切相關(guān)的零售、餐飲、文化體育娛樂等行業(yè)商務(wù)活動指數(shù)均高于上月,且位于58.0%以上較高景氣區(qū)間,消費市場呈現(xiàn)積極恢復(fù)勢頭。

(本文作者介紹:東吳證券首席經(jīng)濟學家)

責任編輯:潘翹楚

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。