文/新浪財經意見領袖專欄作家 李奇霖、張德禮

12月官方制造業PMI為51.9,和前值相比下降0.2個百分點。但不能據此解讀出,經濟已經見頂了。

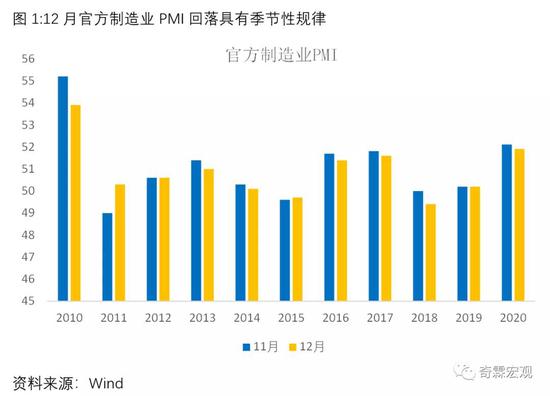

原因一是12月官方制造業PMI下滑,具有季節性規律,季調不能完全消除節日和異常天氣等因素的影響。過去10年,12月官方制造業PMI和當年11月相比,有6年是下滑的,2年持平,只有2年提高。平均下滑了0.16,今年下滑0.2,在季節性因素可以解釋的范圍之內。

原因二是11月官方制造業PMI的需求、采購、生產、庫存和價格這些分項指數,均顯示出經濟具有很明顯的主動補庫存特征。這次經濟內生性復蘇的根源是出口強勢,12月海外出現新冠變異病毒,這對中國出口的影響應該是較為正面的。在一個月的時間內,經濟從主動補庫存變為衰落的概率比較低。

因此,12月制造業PMI回落,更多是季節性因素的擾動。今年10月也出現過這種情況,11月制造業PMI又變得很強勁了。

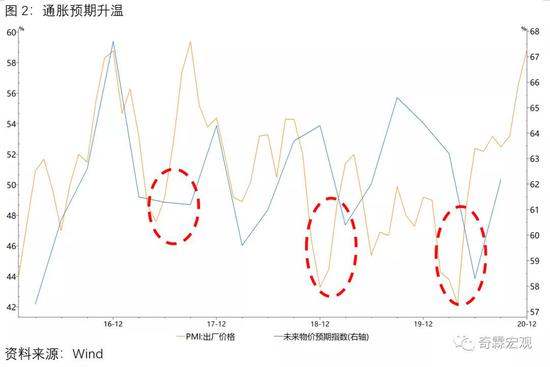

既然是短期擾動,我們就不再對各個分項指數做詳細分析了,重點討論制造業PMI的兩個物價分項指標。主要原材料價格指數從62.6跳升到68.0,創下2017年1月以來的新高。出廠價格指數也從56.5提高到58.9,這是2017年10月以來的最大值。

這會帶動通脹預期升溫。歷史數據顯示,制造業PMI出廠價格指數,領先央行公布的未來物價預期指數1-2個季度。今年10月開始,制造業PMI出廠價格指數就接連攀升,4季度的未來物價預期指數可能就會有明顯提高,公眾對實際通脹風險的擔憂上升。

除了工業品外,今年農產品價格也出現了較快上漲。玉米價格從年初就開始上漲,黃玉米活躍合約期貨結算價,全年上漲了40%。黃大豆2號活躍合約在5月中旬至今的這7個月時間里,也上漲了40%左右。

相比于這些主糧,一些調味品的價格漲幅更大。全國大蔥平均批發價,5月上旬只有2.08元/公斤,而在12月初就漲到了5.63元/公斤,漲幅達到170.7%。全國生姜批發價,4月下旬的低點為9.61元/公斤,10月下旬最高到了14.73元/公斤,最大漲幅也有54.3%。隨著10月新姜上市,生姜批發價有所回調,考慮到異常天氣和春節消費旺季的來臨,生姜價格可能見底回升。

如果說工業品漲價,和老百姓的生活直接關系不大,那主糧和調味品漲價,則和每個人的生活息息相關。

2021年是CPI基期調整年,考慮到物價指標調整和改革的循序漸進,新口徑的CPI同比讀數,預計也很難完全體現公眾對通脹的感知程度。但從11月央行政策研究系列論文來看,真實的通脹水平,可能是決策者更為關注的,這也是未來有可能產生預期差的點。

再來看下市場。近期市場呈現股債雙牛的特征,之所以出現股債雙牛,其核心原因來自于市場對流動性收緊的擔憂大幅減弱。

前期對流動性收緊和政策退出擔憂強的時候,債券一直跌,股票周期股和周期價格持續背離。隨著央行公開市場操作頻現暖意,跨年已經沒什么問題了,上周隔夜回購最低的時候到了0.36%,一度讓投資者感覺又回到了4月資金極度寬松的時候,股票出現了明顯的修復,滬深300和上證50均創年內新高,10年國開收益率從3.84%的高位一口氣下了27個BP到了3.57%,幸福來得太突然。

那么,為什么政策會突然轉向呢?我們注意到今年10年期國開見頂于11月23日,但在11月22日,開過一次金穩會,這次金穩會上強調了要“保持流動性合理充裕”,沒有任何緊貨幣的信號,給市場吃了一顆定心丸,而這次金穩會召開的目的就是要控制AAA國企違約導致風險擴散和信用債市場大幅調整的問題。

因此,雖然經濟整體是復蘇的,但由于短期政策目標已經切換為防風險,要考慮到經濟增長與金融風險防范的平衡問題,政策面的關注焦點轉向后者。因此,政策開始有了轉向,而且中央經濟工作會議也強調不會搞急轉彎,12月22日的國常會強調延期還本付息明年還會繼續,央行貨幣政策例會也強調了政策的連貫性,市場此前對政策大幅收緊的悲觀預期被徹底扭轉。

如果說政策要考慮防風險,相對偏寬松的政策環境可能在2021年一季度還會延續。中央經濟工作會議提到了地方政府隱性債務風險問題,但我們注意到明年城投債確實有比較大的到期償還壓力,規模大約在2.7萬億左右,大約8000多億都是在明年一季度到期。如果要考慮防風險政策的連貫性,明年一季度的政策面應該還是會維持寬松的態勢。

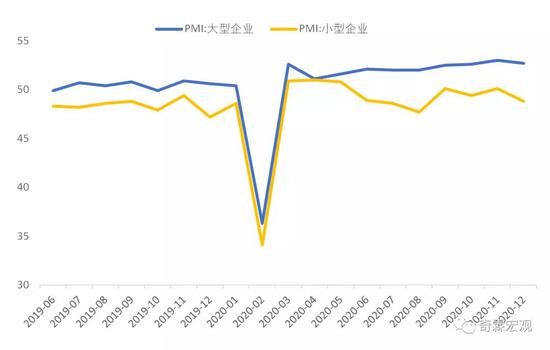

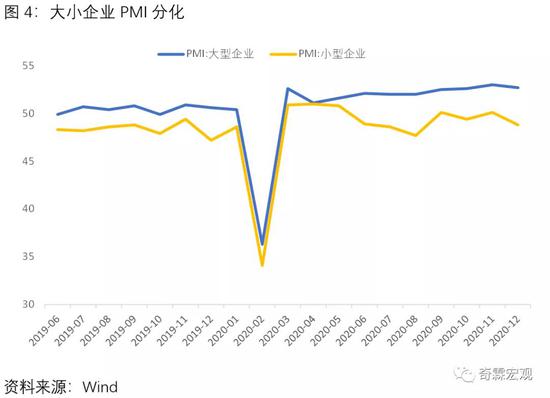

還有一個需要關注的問題是經濟復蘇結構性分化,12月PMI數據也非常清晰地體現了這一點。大、中型企業PMI均為52.7,但小企業的PMI只有48.48,較上個月下降了1.3個百分點。主要原因是原材料價格上漲、物流成本和勞動力成本上漲,擠壓了小企業的利潤空間,因為小企業缺乏向下游轉移定價的能力(沒有技術和品牌優勢)。

這種情況和16-17年有些類似,當時也是上游價格漲很快,小企業不得不被動去產能。此一時彼一時,16-17年有去產能、去杠桿和提高經濟集中度的考慮,而現在應對疫情的不確定,要保市場主體。所以,雖然和2017年類似,都遇到了上游價格上漲的問題,但政策會避免2018年的出現,不提去杠桿,只提宏觀杠桿率穩定,讓結構性寬松的舉措能維持下去。

但問題是,經濟基本面整體又確實是復蘇的,全球經濟未來很大概率會出現一輪新的主動補庫存周期,這個時候維持寬松的政策基調無疑會提高經濟復蘇的長度和強度。站在短期角度,確實是股債雙牛,但站在一個更長的角度,政策越放松最直接利好的還是風險資產,股票市場的機遇要確定得多。債券的不確定性只是被寬松政策給推后了,但不確定性本身并沒有消失,因為基本面指向的是利空方向。

(本文作者介紹:中國首席經濟學家論壇理事)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。