文/新浪財經意見領袖專欄作家 張瑋

10月12日,我們央行為了對沖人民幣匯率上漲過快,采用的是調降遠期售匯風險準備金率,而非我們通常所熟知的逆周期因子,就是因為售匯準備金不僅有助于對沖匯率上漲,同時也可以吸收市場上的存量貨幣,起到中長期抗通脹的作用。

短期國內CPI確實有走低趨勢,不過中長期的高通脹仍然是個威脅。道理有三:

(1)主要國家和經濟體都在變相通過央行購買國債,大量貨幣超發催生通脹。

(2)當前中國第一大貿易伙伴是東盟,而東盟以新興市場為主,疫情過后面臨很大的主權債務負擔。一旦國內出現問題,對中國的貿易訴求將減退。

(3)原油減產協議仍在延續

新一輪QE令美聯儲資產負債表明顯走擴。截止到10月21日當周,聯儲資產負債表總規模達到7.23萬億美元,而3月初的時候僅為4.29萬億。有機構判斷,到今年年底聯儲資產負債總規模有可能達到8.5萬億。

除了美國,歐洲在對沖疫情方面也不惜“大水漫灌”。歐洲央行于今年3月推出了紓困項目,計劃購買7500億歐元的歐元區成員國政府債券。6月4日,歐央行表示將“大流行病緊急購買項目”規模擴大6000億歐元,至1.35萬億歐元。根據歐洲央行的公告,這一購買項目將至少持續至2021年6月31日。

對于中長期來講,如果疫情往復導致QE長期化,超發的貨幣和供給短缺都可能推升通脹,令“迷失的貨幣”不再成立

“迷失的貨幣”指的是貨幣供應量的增長速度遠高于GDP的增長速度,卻沒有引起惡性通貨膨脹的現象。中國“貨幣迷失”產生的原因主要有三:

(1)貨幣化程度不斷提高,商品市場吸納了大量的超額貨幣供應;

(2)存在資金的脫實向虛,以股票市場、債券市場、期貨市場、金融衍生品市場等為代表的資本市場和金融市場的發展壯大,同樣是吸納超額貨幣供應的重要渠道;

(3)經濟結構失衡,社會儲蓄率過高,各項存款持續大幅增長,直接導致M2供應量的持續快速增長。

在以上三個因素的帶動下,盡管我國M2/GDP比率位居世界第一,但始終未曾出現惡性通貨膨脹。不過,種種跡象表明,“迷失的貨幣”正在消亡。

首先,新冠疫情的長期化很可能帶來供給端的嚴重收縮,尤其是涉及到占CPI比重較大的食品方面。盡管我國是農業大多,但大豆等部分農產品依舊嚴重依賴進口。一旦海外的糧食出口國疫情加重,對外出口減少,將會明顯推升世界糧食價格,并引發擴散效應。

其次,多年來我國金融系統的供給側改革,不斷強調資金脫虛向實,固然有其積極作用,但過多的政府干預打亂了原有的市場平衡,屢屢發生從“資金荒”向“資產荒”的轉變。原先金融資產對社會資本的吸引力降低,逐步失去了“資金蓄水池”的作用。不僅如此,為了抑制地產泡沫,減少房地產對居民財富的虹吸效應,2016年底的中央經濟工作會議提出“房住不炒”,不久前又設立了“三道紅線”。地產泡沫確實得到有效管控,但作為雙刃劍的另一面,一旦地產市場失去了對大體量資金的吸引力,這些資金該去哪里?是否會成為推升新一輪通脹的罪魁禍首?

極端情況下,菲利普斯曲線失靈將成為世界各國頭等難題

簡單講,就是通脹率會跟失業率一起正向走高,菲利普斯曲線完全惡化,經濟出現“滯漲”。可怕的是,一旦新冠疫情長期化,這種情況似乎并不遙遠。

以美國為例,9月美國通脹報1.4%,盡管相比較2%的通脹目標仍有較大距離,但聯儲已經為潛在高通脹環境下的政策寬松找到了“托辭”——8月27日,聯儲主席鮑爾首次提出“平均通脹制”,意在表明即便出現未來超過2.0%的通脹水平,也在“容忍”范圍內,美聯儲不會輕易改變QE進程。

同時,盡管美國失業率數字連續6個月下降,9月錄得7.90%,但市場認為美國的真實失業率有被低估。最新公布的9月份美國勞動參與率再次下滑了0.3個百分點至61.4%,比疫情爆發之前低了2個百分點,這說明有更多的人口已經在遠離求職市場,因此不被計算在美國的官方失業率中。此外,美國9月新增非農就業人口66.10萬人,也不及預期的87.50萬人。

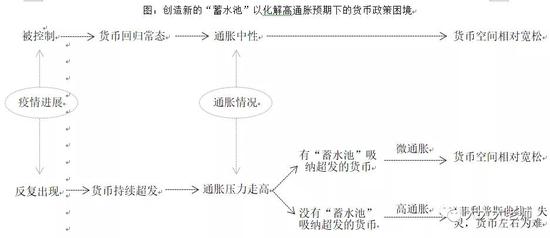

一旦出現菲利普斯曲線失靈的苗頭,貨幣政策將右左為難

高通脹疊加高失業率,將引發類似于“滯脹”的局面,令貨幣政策左右為難。

一方面,通脹走高,需要緊縮的貨幣政策與之配套;

另一方面,失業率位于高位,政策配合需要寬松。不僅如此,當前公共服務投資的需求也很強,尤其是在城市交通、軌道交通、教育醫療等方面,這些項目的資金來源主要靠發行政府債。大量的債券發行會抬升利率,產生擠出效應,央行則需要以更強的公開市場“放水”來對沖,這同樣也需要貨幣寬松。這種緊縮與寬松之間的矛盾,會嚴重壓縮未來的貨幣空間,令政策左右為難。

解決的辦法不是沒有

如果能夠避免高通脹和高失業率同時出現,困難將迎刃而解。

一種可行的方式,在通脹上面“做文章”。避免通脹惡化,通過創造“微通脹”來為貨幣政策創造空間。

這需要創造一個足夠大的“蓄水池”來吸納超發的貨幣。正如前面所講,房地產和金融市場都曾經在歷史舞臺上發揮過“資金池”的作用。目前來看,“房住不炒”仍需堅持,而適度的金融繁榮是實體復蘇的重要基礎。如果金融資產能夠實現長期慢牛,則可以在發揮“價值投資”的同時吸納超發的貨幣,實現“蓄水池”的作用。不僅如此,作為居民資產的一部分,金融資產價格走強還有助于居民資產升值,降低杠桿率,提升消費意愿。

具體方法是,在“微幅多頻次”的金融監管的同時,恪守貨幣供應與潛在產出相對應。這樣一來,企業盈利的增長與資產價格的提升形成共鳴,既避免了惡性通脹,又可以實現實體部門的擴產擴容,吸納更多就業。

在上述假設條件下,預計明年的貨幣政策前緊后松,利率債在年中以后存在機會

當前市場處于“貨幣中性偏緊、信用維持寬松”的格局。有觀點認為,美聯儲的低利率政策會為我國創造更多貨幣空間,筆者對此持保守態度。越來越多的跡象表明,未來存在通脹短期下降、中長期走高的宏觀環境。一方面,美聯儲鮑威爾提出的“平均通脹制”,就是為了在面對更高的通脹預期時能夠維持貨幣寬松環境提前預設的“托辭”;另一方面,10月12日我們央行為了對沖人民幣匯率上漲過快,采用的是調降遠期售匯風險準備金率,而非我們通常所熟知的逆周期因子,就是因為售匯準備金不僅有助于對沖匯率上漲,同時也可以吸收市場上的存量貨幣,起到中長期抗通脹的作用。

利率債:中短期可能面臨熊市,尤其是今年四季度到明年年中這段時間。由于基數效應,經濟增速在明年上半年會明顯提升,貨幣中性會帶來利率中樞走高。而處于改善民生的基建類需要,又需要繼續發行政府債,新的債券供給壓力同時也會推高利率中樞。如果能夠通過適度寬松的貨幣政策予以對沖,利率債的悲觀預期會相對減緩。進入到明年下半年,如果因為基數效應和政策退出節奏導致經濟增速相對回歸常態,利率債的投資機會再次加大。

有朋友會問:為什么預測CPI走勢是短低長高,而利率債的機會在明年年中以后出現,兩者不矛盾嗎?事實上,利率債的機會與否,取決于央行貨幣寬松程度。而如果CPI不至于出現惡性通脹的情況下,并不構成決定利率中樞的關鍵因素。假設CPI不發生惡性通脹,決定利率中樞(貨幣投放)的關鍵因素有兩個:一是以“穩就業”為目的的民企修復情況;二是對沖基數效應帶來的明年經濟總量前高后低的波動幅度(為了避免年中下滑太快,可以用前緊后松的貨幣政策予以對沖,起到平滑作用)。

此外,更重要的一點,初步判斷明年利率債的拐點在年中出現,而CPI的短低長高并不一定以明年年中為拐點,這取決于新冠發展程度。

(文章只代表個人觀點,與所在機構無關)

(本文作者介紹:昆侖資產管理中心首席宏觀研究員)

責任編輯:王進和

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。